1016K Agefi 14-17_0511 Agefi 10-13

AGEFI Luxembourg

16

Octobre 2016

Economie

Position de la problématique

Contrairement à ce que

pense le grand public, les

institutions européen-

nes ne peuvent pas s’occuper

de tout. Quoique substan-

tielles, leurs compétences sont

en nombre limité et leur

portée … est également

limitée. C’est ainsi que la fisca-

lité directe demeure une

compétence exclusive des États

membres. En l’absence d’une

éventuelle harmonisation qui

requiert leur unanimité, ceux-

ci demeurent libres de

configurer, appliquer

et faire évoluer leur

système fiscal ainsi

que les niveaux

d’imposition, sous la

réserve du respect de

certaines règles géné-

rales de droit européen.

Pour l’essentiel, ils doivent sim-

plement s’abstenir, d’une part, de

violer les libertés de circulation en restrei-

gnant indûment les opérateurs, opéra-

tions et flux en provenance ou à destina-

tion des autres Etats membres et, d’autre

part, de concéder des aides d’Etat à cer-

taines des entreprises situées sur leur ter-

ritoire.

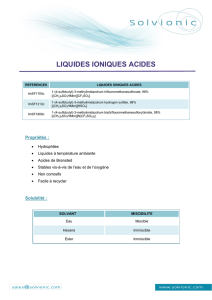

Ces règles générales de droit européen ont, elles

aussi, une portée limitée. Sur ce dernier point,

pour constituer une aide d’Etat, en principe inter-

dite, une mesure imputable à un Etat, y compris

de nature fiscale, doit procurer au moyen de res-

sources publiques un avantage économique à une

ou plusieurs entreprises établies sur le territoire

national par rapport à d’autres entreprises se trou-

vant dans une situation comparable en droit ou

en fait au regard de l’objectif poursuivi par la

mesure en cause toujours sur le territoire national

(exigence dite de sélectivité), être susceptible de

distordre la concurrence et d’affecter les échanges

intracommunautaires. Ces sept conditions sont

cumulatives(1).

Conséquence de l’exigence de sélectivité, une aide

d’Etat est une mesure spécifique qui se distingue

des mesures générales, qu’elles soient de nature

économique, sociale, environnementale ou autre,

adoptées par un Etat membre. La logique sous-

tendant le système est qu’il appartient aux Etats

de définir le cadre général dans lequel les entre-

prises agissent. En revanche, ils ne doivent pas

intervenir, interférer pour favoriser indûment cer-

taines entreprises ou types d’entreprises par rap-

port à d’autres à l’intérieur de ce cadre. Ceci est en

ligne avec l’ordolibéralisme(2), qui a fortement

influencé la constitution économique européenne.

En matière fiscale, pour déterminer si une mesu-

re est sélective, il est recouru généralement (mais

pas toujours) à un test en trois étapes. Soulignons

d’ores et déjà qu’un test n’équivaut pas à une défi-

nition de la sélectivité ni n’épuise cette notion.

C’est une méthode (parmi d’autres) d’évaluation

ou de vérification. Généralement, en droit de la

concurrence au sens large, les tests n’ont pas une

valeur absolue, car ce sont des instruments de

détermination, dont la pertinence varie en fonc-

tion des situations à apprécier(3).

Toujours est-il que, en matière fiscale, assez sou-

vent, l’on détermine en premier lieu le régime fis-

cal national de référence. Celui-ci peut être le régi-

me de droit commun ou, selon les particularités

de l’espèce, un sous-régime ou un régime encore

plus spécifique.

En deuxième lieu, il est examiné si la ou les entre-

prises bénéficiant de la mesure incriminée sont

traitées de la même manière que des entreprises

établies dans le même Etat membre et se trou-

vant dans des situations de fait et de droit com-

parables. En troisième lieu, en cas d’apparente

dérogation, on s’assurera que celle-ci n’est justifiée

ni par la nature ni par l’économie générale du

système fiscal en cause.

L’offensive de la Commission

européenne contre l’autonomie des

Etats membres en matière fiscale

Pour diverses raisons (notamment la volonté de

réaliser par la bande l’harmonisation des fisca-

lités nationales), la Commission européenne a

entrepris depuis trois ans de bousculer cette

approche traditionnelle et d’assouplir voire de

supprimer l’exigence de sélectivité.

Notamment, elle tend à considérer

que, dès qu’une mesure fiscale

s’écarte du régime fiscal de

droit commun dans l’Etat

membre concerné, elle

constitue une aide d’Etat.

Dans la spectaculaire déci-

sion APPLE, rendue la

semaine dernière, elle a

réputé sélective une mesure

au motif qu’elle constitue un

montage fiscal ne correspon-

dant à aucune réalité écono-

mique ou factuelle.

Le résumé de la décision figurant

dans le communiqué de presse,

seul disponible actuellement,

semble confirmer que

la Commission ne

prend plus le soin

de vérifier que

d’autres contri-

buables compa-

rables ne bénéfi-

cient pas ou ne

peuvent pas bénéfi-

cier d’un traitement fis-

cal équivalent dans l’Etat

membre concerné.

Les affaires test AUTOGRILL et

SANTANDER et les conclusions du Premier

Avocat général Melchior WATHELET

En revanche, les juridictions européennes demeu-

rent attachées à l’exigence de sélectivité. Par

exemple, dans les affaires AUTOGRILL et SAN-

TANDER, le Tribunal de l’Union européenne

(«TUE») a estimé en novembre 2014 que, si un Etat

membre décide d’élaborer un régime fiscal plus

favorable que celui de droit commun, il n’y a pas

de sélectivité tant que le régime n’est pas réservé à

une catégorie d’entreprises ou n’exclut pas une

catégorie d’entreprises en raison de ses caractéris-

tiques propres mais apparaît ouvert à toutes les

entreprises actives sur le territoire national. En l’oc-

currence, la mesure consistait dans un régime fis-

cal favorable de toute participation de plus de 5%

de n’importe quelle entreprise espagnole dans une

entreprise étrangère, sans exigence de montant

minimal, seule une durée de détention d’un an au

moins étant requise.

À ce jour, la Commission européenne a fait mine

d’ignorer la jurisprudence AUTOGRILL et

BANCO SANTANDER et l’a contestée en intro-

duisant des pourvois devant la Cour de justice de

l’Union européenne («CJUE»). C’est dire si les

conclusions rendues le 28 juillet dernier par le

Premier Avocat général Melchior Wathelet dans

les affaires C-20/15 P et C-21/15 P, qui, signe de

leur importance, ont été portées, devant la Grande

Chambre, étaient attendues. D’abord, le Premier

Avocat général rappelle l’exigence de sélectivité.

Celle-ci figure expressément dans le texte du traité

(«certaines entreprises ou productions»).

Ensuite, le Premier Avocat général développe une

conception large de la sélectivité. Selon celui-ci,

lorsqu’une mesure fiscale constitue une déroga-

tion au régime fiscal «normal» ou de référence, et

profite à certaines entreprises ou certaines produc-

tions au détriment d’autres qui se trouvent dans

une situation comparable, cette mesure est, par sa

nature même, discriminatoire ou sélective, sauf si

la différenciation se justifie par la nature ou l’éco-

nomie générale du système dans lequel elle s’ins-

crit (points 80 et 83 des conclusions).

À cet égard, le Premier Avocat général considère

qu’une prise de participation dans une société rési-

dente est une opération comparable à celle dans

une société étrangère. En conséquence, selon lui, le

fait qu’une mesure fiscale ne vise aucune catégorie

particulière d’entreprises, mais des entreprises qui

réalisent une catégorie d’opérations économiques,

en l’espèce des opérations financières à l’étranger,

et qui ne subordonne son application à aucun

montant minimal, n’enlève rien à la sélectivité de

cette mesure (point 96 des conclusions).

Observations sur les conclusions

du Premier Avocat général

Cette approche extensive appelle des réserves de

notre part.

(i) Une mesure accessible à tous n’est pas sélective

Tout d’abord, elle perd de vue que la mesure en

cause est accessible à toute entreprise en Espagne.

Notamment, il n’y a pas d’exclusion liée au secteur

d’activité de l’entreprise, ni de montant minimal

requis d’investissement. Le fait que des entreprises

espagnoles préfèrent prendre une participation

dans une entreprise nationale plutôt que dans une

entreprise étrangère est leur décision. Celle-ci n’est

pas imputable à la mesure espagnole. Or, selon un

arrêt récent de la Cour une mesure n’est pas sélec-

tive si elle est accessible sans distinction à toutes les

entreprises dans l’Etat membre concerné. Peu

importe que, dans les faits, certaines sociétés ne

cherchent pas à bénéficier de l’avantage, pour des

raisons qui leur appartiennent(4).

Pour qu’une mesure soit sélective, il est nécessaire

que les entreprises qui souhaitent en bénéficier se

voient refuser son bénéfice ou ne puissent pas en

bénéficier. Sur ce dernier point, on notera que les

entreprises espagnoles qui ont une participation

dans une société espagnole ne sont pas exclues du

bénéfice de la mesure favorable puisqu’il leur suf-

fit d’acquérir en outre une participation, même

modique, dans une société étrangère.

Les conclusions du Premier Avocat général font

l’impasse sur cette distinction entre l’accessibilité à

un avantage et le bénéfice effectif de celui-ci. On

notera aussi que les arrêts invoqués par le Premier

Avocat général à l’appui de sa conception de la

sélectivité ont trait à des mesures nationales qui

excluaient des entreprises actives dans certains sec-

teurs économiques voire étaient réservées à des

entreprises actives dans certains secteurs écono-

miques. Les arguments qu’il en tire nous semblent

dès lors revêtir un poids réduit. On soulignera éga-

lement que l’avantage découlant de la mesure

espagnole se rapporte à un type d’opérations et

donc au traitement fiscal d’un seul type d’actifs, les

immobilisations financières. Son impact sur la

situation fiscale des entreprises espagnoles est

ponctuel. Il n’a pas d’implication sur le reste de

leur traitement fiscal.

Finalement, l’avantage n’a pas d’affectation claire

sur la concurrence, une des sept conditions cumu-

latives mises à l’existence d’une aide d’Etat. Il n’est

pas de nature à provoquer une distorsion de

concurrence déterminable a priori entre des entre-

prises espagnoles actives dans un secteur donné.

En conséquence, la mesure espagnole est une

mesure horizontale, de portée générale, applicable

aux entreprises de tout secteur économique et de

toute taille, qui, en outre, n’est pas de nature à faus-

ser la concurrence.

(ii) Critères de comparabilité des situations

À titre subsidiaire, à supposer qu’il faille apprécier

la sélectivité au stade non pas de l’accessibilité à la

mesure mais à celui de son bénéfice effectif, enco-

re faut-il déterminer comment apprécier la sélecti-

vité. Plus précisément, au regard de quels critères

évaluer la comparabilité des situations entre les

contribuables bénéficiant de l’avantage et ceux qui

n’en bénéficient pas ? Ceci nous ramène à la

deuxième étape du test de sélectivité généralement

suivi en matière d’aides d’Etat de nature fiscale.

On relèvera à cet égard, une ambiguïté dans la

jurisprudence. Selon la jurisprudence majoritaire

de la Cour, ce test de comparabilité est mené au

regard de l’objectif poursuivi par la mesure incri-

minée(5). Toutefois, selon quelques arrêts du

Tribunal et au moins un arrêt de la Cour, il doit être

réalisé au regard de l’objectif poursuivi par le régi-

me de référence(6).

À notre sens, la première approche est plus rigou-

reuse pour deux raisons. D’une part, elle est plus en

ligne avec la définition générale de la sélectivité en

matière d’aides d’Etat, rappelée ci-dessus. D’autre

part, il ne doit pas être perdu de vue que les Etats

membres demeurent libres de l’évolution de leur

régime fiscal. Si un Etat estime qu’un pan de sa fis-

calité doit évoluer, par exemple à la suite d’évolu-

tions techniques (apparition de nouvelles activités

par exemple), il ne peut être condamné à l’inaction

au motif qu’il doit revoir tout son droit fiscal avant

d’élaborer un cadre fiscal pour une nouvelle activité.

Déterminer la sélectivité uniquement par rapport

au cadre existant revient à donner une prime au

conservatisme et à l’immobilisme. Une distinction

doit être faite, à notre sens, entre une exception ou

une dérogation ponctuelles à la législation en

vigueur, qui constituera probablement une aide

d’Etat, et une nouvelle approche, une nouvelle

politique, reposant sur d’autres conceptions voire

d’autres valeurs.

À cet égard, le législateur espagnol était parfaite-

ment en droit de promouvoir les investissements

intracommunautaires ou transfrontaliers par les

entreprises espagnoles. En effet, le droit européen

prohibe simplement les restrictions aux investisse-

ments à destination ou en provenance des autres

Etats membres. Il n’interdit pas au législateur espa-

gnol de mieux traiter les investissements à l’étran-

ger des sociétés espagnoles que des opérations

domestiques. En outre, le dispositif mis en place

apparaît poursuivre de manière logique et cohé-

rente cet objectif. Dans cette perspective, il est jus-

tifié de traiter différemment les prises de partici-

pation dans des sociétés étrangères de celles dans

des sociétés espagnoles. Nous sommes donc pro-

bablement en face d’une politique et non d’une

mesure ad hoc.

(iii) Mesure générale vs mesure spécifique

Cette problématique nous amène à la détermina-

tion de la ligne de démarcation entre mesure spé-

cifique ou sélective et mesure générale. Celle-ci est

d’autant plus essentielle qu’elle conditionne la pos-

sibilité pour les Etats membres de continuer à

développer des politiques dans les domaines de

leurs compétences retenues, qui doivent pouvoir

répondre aux besoins actuels et futurs de leurs

pays et donc être innovante.

À cet égard, tant la nécessité de préserver les

compétences des Etats membres dans les

domaines qu’ils conservent, tels que celui de la fis-

calité directe, que le principe de sécurité juridique

pour les contribuables qui risquent de voir rétroac-

tivement le bénéfice d’un traitement fiscal leur être

retiré militent pour une détermination claire de la

distinction entre aide de nature fiscale et mesure fis-

cale générale.

C’est pourquoi, il apparaît préférable de limiter les

aides à des mesures qui ciblent clairement certaines

entreprises ou types d’entreprises, ce qui est de

nature à entraîner des distorsions de concurrence

identifiables entre des entreprises actives dans

l’Etat membre concerné sur des marchés donnés.

Nous sommes dès lors enclins à adhérer à l’opi-

nion de l’avocat général venant d’Allemagne,

Mme Kokott, selon laquelle si une mesure ne

concerne ni un ou plusieurs secteurs identifiables

individuellement, susceptibles d’être délimités

d’après leur activité économique, ni des entreprises

identifiables individuellement, alors, a priori, il est

impossible de considérer qu’elle est sélective(7).

Conclusion

Au vu des décisions récentes de la Commission

dans les affaires FFT, STARBUCKS, APPLE et des

procédures pendantes (AMAZON, Mc DONAL-

D’S, …), la définition de la sélectivité, qui est un des

éléments constitutifs d’une aide d’Etat, est essen-

tielle. En conséquence, ce débat qui est au cœur

des pourvois dans les affaires AUTOGRILL et

BANCO SANTANDER, qui devront être tranchés

dans les prochains mois par la CJUE, en Grande

Chambre (!), est de la plus haute importance.

Dans ce contexte particulier, allant au-delà des exi-

gences du cas d’espèce, la Cour devrait, à notre

sens, préciser sa jurisprudence, fournie et, consé-

quence probable des contextes différents dans les-

quels elle a été progressivement élaborée, pas

nécessairement monolithique. Notamment, il lui

appartiendra de rappeler ce qu’est la sélectivité,

par rapport à quels critères elle se définit, et de pré-

ciser la portée et la teneur du test traditionnel de

sélectivité en trois étapes.

À notre sens, il serait opportun que la Cour saisis-

se l’occasion pour indiquer clairement en quoi une

aide, sélective par définition, se distingue d’une

mesure générale que les Etats membres demeu-

rent libres d’adopter. Le respect des compétences

respectives des Etats membres et de l’Union et, au

sein de cette dernière, des co-législateurs européens

et de la Commission européenne ainsi que celui du

principe de sécurité juridique, essentiel pour les

contribuables européens, sont à ce prix.

Philippe-Emmanuel PARTSCH

EU Financial and Competition Law Partner Arendt&Medernach

Professeur à l’Université de Liège

1) Cour de Justice de l’Union européenne («CJUE»), 24 juillet

2003, Altmark, C-280/00, point 74.

2) Elaborée en réaction au nazisme, l’ordolibéralisme est une alter-

native au capitalisme anglo-saxon, caractérisée par le principe de

l’économie de marché et de l’initiative privée, assorti d’un droit de

la concurrence strict visant notamment à protéger les individus

contre les abus de puissance économique des entreprises, une dis-

cipline budgétaire, et une politique monétaire poursuivant la sta-

bilité des prix, une modération fiscale, une protection sociale, spé-

cialement des catégories sociales les plus affectées par le jeu du mar-

ché et de la concurrence, la responsabilité du cadre général laissée

à l’Etat. L’ordolibéralisme vise à concilier la liberté individuelle, l’é-

conomie de marché, l’efficacité, la justice sociale, le rôle de régula-

teur de l’Etat et une place aux projets politiques voire moraux excé-

dant la dimension économique, compte tenu des marges de

manœuvre générées par une économie de marché régulée et par

une gestion publique rigoureuse.

3) Par exemple, le SSNIP test, c’est-à-dire le «small but significant

non transitory price», qui est souvent mais pas toujours utilisé pour

la définition d’un marché dans le cadre d’une appréciation de droit

de la concurrence.

4) CJUE, 4 juin 2015, Commission/Mol, C-15/14P, points 76-77.

Voy. aussi CJUE, 19 mars 2015, OTP Bank, C-672/13, points 49-

52 ; voy. aussi TUE, 9 septembre 2014, Hansestadt

Lübeck/Commission, T-461/12, point 53.

5) Voy. notamment CJUE, 4 juin 2015, Commission/Mol, précité,

points 59-60 ; 29 mars 2012, 3 M Italia, C-417/10, point 42.

6) TUE 7 mars 2012, British Aggregates / Commission, T-210/02

RENV, points 47 à 49 ; 5 février 2015, Ryanair/Commission, T-

500/12, points 65-69 et CJUE, 9 octobre 2014, Ministerio de

Defensa et Navantia, C-522/13, point 35.

7) Conclusions du 16 avril 2015 de l’AG Juliane Kokott, Finanzamt

Linz / Bundesfinanzgericht, C-66/14, point 115.

Aides d’Etat et fiscalité directe :

D’APPLE à AUTOGRILL, la sélectivité au cœur d’un débat

entre la Commission européenne et les juridictions européennes

1

/

1

100%