lire la breve

Revues

Lexbase La lettre juridique n˚656 du 26 mai 2016

[Fiscalité des entreprises] Brèves

Conditions d'exonération des plus-values à long terme sur

des titres de participation

N° Lexbase : N2871BWA

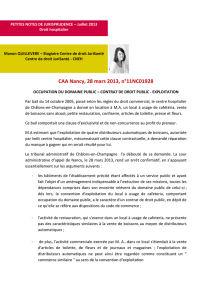

Réf. : CE 3˚ et 8˚ ch., 20 mai 2016, n˚ 392 527, mentionné aux tables du recueil Lebon (N° Lexbase : A0965RQS)

Sur le plan comptable, les titres de participation (dont le montant net des plus-values à long terme est fixé à 0 %

pour les exercices ouverts à compter du 1er janvier 2007 : CGI, art. 219 N° Lexbase : L3200KWG) sont ceux

dont la possession durable est estimée utile à l'activité de l'entreprise, notamment parce qu'elle permet d'exercer

une influence sur la société émettrice des titres ou d'en assurer le contrôle. Une telle utilité peut notamment être

caractérisée si les conditions d'achat des titres en cause révèlent l'intention de l'acquéreur d'exercer une influence

sur la société émettrice et lui donnent les moyens d'exercer une telle influence, ce qui est le cas en particulier d'une

SELARL. Telle est la solution retenue par le Conseil d'Etat dans un arrêt rendu le 20 mai 2016 (CE 3˚ et 8˚ ch., 20

mai 2016, n˚ 392 527, mentionné aux tables du recueil Lebon N° Lexbase : A0965RQS). En l'espèce, la SELARL

d'un docteur, chirurgien-urologue et unique associé, a acquis, en 2003, 364 actions d'une clinique, représentant

0,88 % du capital social de celle-ci, laquelle détenait la totalité du capital social d'une polyclinique dans laquelle

le docteur exerçait son activité professionnelle. Ces titres, inscrits dans un compte "titres de participation", ont été

cédés par la SELARL le 10 octobre 2007, générant une plus-value dont l'administration a refusé l'exonération car les

actions cédées ne constituaient pas des titres de participation. Cependant, la Haute juridiction n'a pas donné raison

à l'administration. En effet, l'utilité de l'acquisition des titres s'apprécie notamment, comme il a été dit, par l'influence

ou le contrôle que la détention de ces titres permet à la société acquéreuse d'exercer sur la société émettrice. Elle

peut aussi être caractérisée, en particulier s'agissant d'une SELARL, lorsque les conditions d'acquisition des titres

révèlent l'intention de la première de favoriser son activité par ce moyen, notamment par les prérogatives juridiques

qu'une telle détention lui confère ou les avantages qu'elle lui procure pour l'exercice de cette activité. Ainsi, c'est

sans méconnaître le critère d'utilité pour la société détentrice des titres que les juges du fond (CAA Nancy, 25 juin

2015, n˚ 14NC00 699 N° Lexbase : A2182NRA), qui ont par ailleurs observé que la SELARL du docteur les avait

conservés environ quatre ans et demi, ont relevé que la participation de cette société au capital social de la clinique

permettait à son unique associé d'exercer son activité professionnelle dans des conditions privilégiées et qu'elle

contribuait ainsi à l'exercice et au développement de l'activité de sa SELARL alors même que sa quotité ne lui

permettait pas d'exercer une influence sur la société émettrice. Cette décision permet l'application à une SELARL

d'un principe dégagé en 2010 (CE 3˚ et 8˚ s-s-r., 20 octobre 2010, n˚ 314 247, mentionné aux tables du recueil

Lebon N° Lexbase : A4483GCZ) (cf. l'Encyclopédie "Droit fiscal" N° Lexbase : E5942A3H et le BoFip — Impôts

N° Lexbase : X2462AM7).

p. 1Lexbook généré le 26 mai 2016. Lexbook - Revues

1

/

1

100%