Gestion des Actifs Financiers : Efficacité des Placements

Telechargé par

rostand.engono

1 | P a g e

EFFICACITE DES PLACEMENTS DES RESSOURCES FINANCIERES : LA GESTION DES

ACTIFS FINANCIERS DANS UN ORGANISME DE SECURITE SOCIALE.

A la faveur du décret N* 2018/354 du 07 juin 2018 portant réorganisation de la CNPS,

l’article 38 stipule que les ressources de la CNPS sont entre autres constituées par les

produits de placement des fonds. A la Caisse Nationale de Prévoyance Sociale, a la

Direction des Finances et du Patrimoine, un Service des Placements et du Portefeuille

a été constitué et est chargé de la gestion du portefeuille de Placements et

d’investissement.

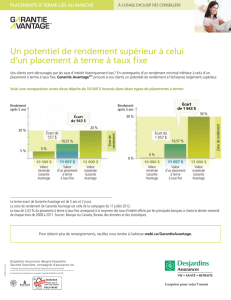

De nos jours, le Placement des Ressources Financières demeure une préoccupation

majeure dans certaines institutions financières. Ces ressources financières sont issues

de l’activité principale de ces structures et nécessitent un investissement approprié.

Le produit de ces investissements constituera des revenus supplémentaires

indispensables pour la pérennité desdites institutions. Les supports des placements

sont les liquidités, des Titres Financiers (Actions, Obligations, Dépôt a Terme), voire

des Placements immobiliers. Une meilleure gestion de tous ces supports de

placements ou gestion des Actifs financiers est un gage l’atteinte d’une rentabilité

escomptée.

Tout système de Sécurité Sociale devant garantir le paiement des Prestations

prévues, l’organisme de gestion des retraites doit être solvables, ceci à travers une

trésorerie solide. Dans la quasi-totalité des pays membres de la zone CIPRES

(Conférence Interafricaine de la Prévoyance Sociale), ce sont les cotisations sociales

qui portent les régimes. En vue de garantir la pérennité du système, les législateurs

leur ont donné la possibilité de placer les excédents de trésorerie et de constituer des

réserves sous diverses formes.

La gestion des Actifs Financiers est au cœur de l’Activité d’une Caisse de Sécurité

Sociale. Il ressort que la base d’une bonne gestion des actifs financiers passe

forcément par une gestion efficace et efficiente de la trésorerie permettant de

constituer si possible des réserves de fonds. Un Actif Financier étant un titre ou un

contrat, généralement transmissible et négociable (sur un marché financier), qui est

susceptible de produire à son détenteur des revenus et/ou un gain en capital, en

contrepartie d’une certaine prise de risque et compte tenu de son importance dans le

financement des régimes de sécurité sociale, il convient de donner une priorité à la

gestion desdits Actifs Financiers.

2 | P a g e

ANALYSE DE LA GESTION DES ACTIFS FINANCIERS.

I- Différents types de réserves.

Un Organisme de Sécurité Sociale comprend trois principales types de réserves.

La Reserve de Trésorerie ou fonds de roulement : Elle permet de pallier les

difficultés conjoncturelles de trésorerie.

La Reserve de Sécurité : Elle est constituée au titre des prestations à court

terme et financée suivant le système de répartition.

La Reserve Technique : Elle est constituée dans le cadre de la gestion des

prestations à long terme (retraite, rentes viagères des risques

professionnelles).

II- Différents types de placement.

En se basant sur la spécificité de chaque type de réserves, les placements dépendent

du caractère de la réserve dans le patrimoine de l’organisme.

Les Placements Traditionnels.

- Le Dépôt a Terme auprès des Banques. (DAT)

C’est le moyen le plus simple de rentabiliser le Fonds de Roulement et également la

réserve de sécurité. Les Termes varient généralement entre un et douze mois et

permettent un dénouement rapide en cas de besoin. Les taux de rémunération

varient selon la consistance et le terme du dépôt.

- Les Prises de Participation : ce sont des souscriptions au Capital d’Entreprise

publiques ou privées. L’intérêt de ce placement est de procurer à

l’institution des Dividendes. Cet objectif ne peut se réaliser que si la gestion

des entreprises est performante.

- Les Avances et Prêts : l’objet de ces crédits s’inscrit dans la participation de

l’organisme a des projets d’investissement porteurs pour l’économie

nationale.

3 | P a g e

- Les Investissements Immobiliers : les opérations de réalisations

d’ensembles immobiliers et l’acquisition d’immeubles de rapport est une

manifestation de la volonté de contribuer de l’institution au développement

économique et social de la Nation.

Les Instruments Financiers Modernes.

Les opportunités sont offertes par les Marchés Financiers (local, régional et

international) en tenant compte du triptyque Liquidité, Rendement et Sécurité.

- Le Marché Financier Local ou Régional.

Sur le Marché Financier local, l’Institution ne peut que s’orienter surtout vers les

titres obligataires (des titres de créances négociables représentatives d’une fraction

d’emprunts émis par une entreprise ou l’Etat) et les Bons du Trésor Public.

L’étroitesse du Marché Financier Local ou Régional constitue un handicap pour la

diversification des placements des réserves. L’institution par ailleurs peut être

amenée à effectuer des placements sur les Marches Financiers Européens.

- Le Marché Financier Européen.

Il s’agit des contrats par lesquels l’Institution confie des Fonds aux Sociétés de

Gestions d’Actifs Financiers dans le but de maximiser leur valeur moyennant une

commission. La structure du portefeuille ou l’allocation des actifs est définie d’un

commun accord entre l’Institution et les gestionnaires d’Actifs Financiers. Un objectif

de performance de portefeuille est en général fixé, d’où l’évaluation périodique des

Actifs.

4 | P a g e

PRECONISATION POUR UNE BONNE GESTION DES ACTIFS FINANCIERS.

La gestion des Actifs Financiers dans une Institutions nécessite de disposer d’une

bonne gestion de trésorerie. En effet, la gestion de trésorerie permet d’optimiser le

résultat financier grâce aux placements des excédents et/ou en faisant appel, en cas

de besoin, a des sources de financement sur des durées précises. Ceci permet donc

de payer moins d’intérêts tout en dégageant des revenus financiers dès que possible.

I- Optimisation de la Gestion de Trésorerie.

La gestion de la trésorerie peut être définie comme l'ensemble des moyens et

techniques permettant à l'organisme de prévoir et de gérer les excédents et déficits

de trésorerie issus de ses activités d'exploitation, financier et H.A.O.

Ainsi, en cas d’une trésorerie déficitaire ou négative, une action pourrait être menée

afin de revenir en situation créditrice, à moins que le compte bancaire ne soit

autorisé à fonctionner en débit. Dans le cas d’une trésorerie excédentaire ou positive,

une formule de placement dit ‘’trésorerie’’ peut être étudiée. La gestion de trésorerie

a donc deux objectifs principaux :

Assurer la solvabilité, à court terme, de l’organisme tout en recherchant les

financements permettant d’assurer l’équilibre de sa trésorerie ;

Assurer à l’organisme, l’utilisation optimale des excédents de trésorerie ou la

recherche des moyens de financement à court terme au moindre coût.

II- Outils de Gestion de la Trésorerie : le Budget de Trésorerie

Le budget de trésorerie doit enregistrer, non seulement les flux de trésorerie

existants, mais aussi toutes les recettes et toutes les dépenses dont l'entreprise

prévoit la perception ou l'engagement, qu'il s'agisse des dépenses et des recettes

liées au processus d'investissement, au processus d'exploitation ou à la politique de

financement de l'entreprise. Le budget de trésorerie est un tableau de bord

prévisionnel de l'offre et de la demande de liquidités de l'entreprise. Il permet au

trésorier d'optimiser le résultat financier de la société, en mettant en concurrence les

différentes banques ainsi que les marchés financiers.

Il est donc nécessaire d’établir des budgets de trésorerie pour faire apparaître les

insuffisances ou les excédents de trésorerie.

5 | P a g e

CONDITIONS DE MISE EN ŒUVRE

Les réserves détenues par les régimes de sécurité sociale servent à garantir le

versement des prestations et la fourniture des services prévus. Placées, elles

produisent un revenu qui contribue au financement de ces prestations et de ces

services. Dans bien des cas, ils aident aussi les régimes à faire face à des tensions

démographiques temporaires.

Ainsi, pour une bonne pratique de gestions des actifs financiers, il est important de

respecter certains principes directeurs qui puissent guider les organismes de sécurité

sociale en matière de placement. Ces principes constituent les conditions préalables

et les mécanismes d’une bonne gestion des fonds des réserves de sécurité sociale.

Nous pouvons citer entre autres :

La poursuite d’un objectif ;

La mise en place d’une politique et stratégie de placement ;

L’évaluation et l’analyse de la performance.

I- Objectifs.

Le placement des fonds des régimes de sécurité sociale devrait viser les objectifs

principaux ci-après :

La sécurité : Il y a deux volets dans la sécurité :

La sécurité formelle, celle relative à la nature du créancier, sa

solvabilité et les garanties prises en couverture de la créance ;

La sécurité réelle qui porte sur l’existence certaine, tangible

matérielle du capital qui doit être préservé des risques de

dépréciation (dévaluation, inflation…).

Le rendement : Les placements devraient avoir un rendement aussi élevé que

possible dans les limites du risque acceptable. Il s’agit d’un rendement optimal

à obtenir sans porter atteinte à la sécurité réelle de l’actif financier.

La liquidité ou disponibilité : Elle implique que les actifs acquis sont aisément

disponibles ou réalisables. Les placements doivent être rapidement

convertibles en argent. Cet objectif vise essentiellement la réserve de sécurité

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

1

/

13

100%