Introduction

1

1

Chapitre 5: Concurrence

imparfaite

Chapitres 11-15 dans le Perloff

2

Menu de ce chapitre

Apéro

Le monopole et ses effets sur le bien-être

Entrée

Concurrence monopolistique servi avec un potpourri

d’oligopole (concurrence à la Cournot, Betrand et

Stackelberg)

Dessert

Théorie des jeux avec de la crème chantilly

3

Introduction

Nous abandonons la concurrence parfaite

et nous étudions d’autres structures de

marché, càd:

• monopole

• concurrence monopolistique

• oligopole

4

Monopole

Un monopole, c’est une structure de marché

où seule une seule firme offre le bien

(production du monopole = production du

marché).

→un monpoleur ne peut pas considérer le prix

du marché comme donné, mais il est plutôt un

“faiseur de prix” (price setter).

2

5

Exemples

• Microsoft depuis les années 1990 sur le marché

des systèmes d’exploitation des ordis personnels

“Intel-compatible” – c’est quoi un marché?

• IBM dans les 1960s sur le marché des “mainframe

computers”

• Service postal suisse dans le marché du “non-

courier non-bulk mail delivery” en Suisse

• Les TL sur le marché des transports lausannois

• Services de cafét sur le campus à Dorigny

6

Maximisation du profit du monopoleur

Le monopoleur considère la demande du

marché comme donnée et décide de son prix

et de sa quantité:

càd: le monopoleur choisit le point sur la

courbe de demande qui maximise ses profits

)p(DQ s.c.

)Q(CpQmax Q,p

=

−=Π

7

Choisit-il le prix ou la quantité? Peu importe.

Supposons qu’il choisisse la quantité. Alors,

le prix est donné par la fonction de

demande inverse:

Maximiser les profits donne donc la

condition de premier ordre:

)()( 1QDQp −

=

0)()()(' =

′

−+ QCQpQQp

8

La condition de deuxième ordre (CDO):

Si la CDO est satisfaite, alors la condition

d’optimalité est donnée par:

revenu marginal (Rm) = coût marginal (Cm)

C’est comme en concurrence parfaite avec une

différence importante: le revenu marginal du

monopoleur est plus petit:

0)()('2)('' <

′′

−+ QCQpQQp

ppQQp <+)('

3

9

La raison: si le monopoleur augmente la

quantité produite, il diminue le prix auquel il

peut la vendre sur le marché.

Donc, le monopoleur augmente son prix au

delà du cout marginal (pour un monopoleur,

diminuer la quantité, c’est augmenter le

prix!).

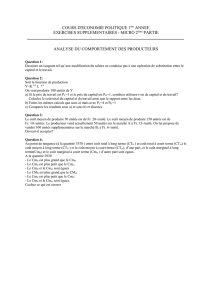

10

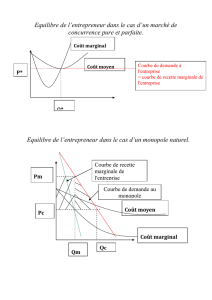

Comparison graphique

Marché en concurrence: Monopoleur:

p

qq+ 1

p1

Demand curve

AB

qQQ+ 1 Q

p1

p2

p

Demand curve

AB

C

11

Dérivation du prix optimal

0

AC

AVC

e

Demand

π

MC

MR

Q

p

12

La règle optimale en termes d’élasticités:

Rappel: l’élasticité prix est définie comme:

Donc la condition de premier ordre devient:

Q

p

dp

dQ

p== )(

εε

)

1

1()(

Q

p

dp

dQ

ppQ

dQ

dp

QC +=+=

′

)

1

1(

ε

+= p

4

13

En particulier:

Si la demande est partout très élastique ( est

proche de ), alors le monopoleur choisit une

quantité de sorte que le prix soit proche du coût

marginal: dans ce cas le monopoleur est proche

de la concurrence parfaite.

Si la demande est inélastique ( ), le prix est

beaucoup plus élevé que le coût marginal: le

monopoleur a beaucoup de pouvoir de marché.

ε

∞−

1≤ε

14

Observation:

Le monopoleur va choisir un point dans la

partie élastique de la demande.

Preuve:

Si , alors le revenu marginal est négatif.

Donc si la firme, réduit sa production (le prix

augmente), son revenu augmente. Comme

nécessairement les coûts baissent, le profit

de l’entreprise augmente.

1<

ε

15

Markups:

En réarrangeant la condition de premier

ordre:

Cette formule montre que le prix du

monopoleur est un markup sur les coûts

marginaux, p = m*Cm, avec un facteur de

markup:

)(/11

)(

)( Q

QC

Qp

ε

+

′

=

1

)(/11

1>

+

=Q

m

ε

16

Exemple algébrique:

Demande linéaire D(p) = a - bp

Donc on peut obtenir:

Demande inverse: p(Q) = a/b – Q/b

Revenu marginal: Rm(Q) = a/b – 2Q/b.

Ceci est une droite qui a la même ordonnée à

l’origine que la demande inverse mais qui a

une pente deux fois plus élevée.

5

17

La condition de deuxième ordre: Dans le cas

linéaire c’est:

Cette condition est satisfaite si le coût

marginal ne baisse pas trop rapidement (et

en particulier elle est satisfaite si le coût

marginal augmente sur le domaine d’intérêt).

Plus généralement, notre théorie du

monopoleur fait du sens si les économie

d’échelles ne sont pas trop importantes par

rapport à la fonction de demande.

b/2)Q(C −>

′′

18

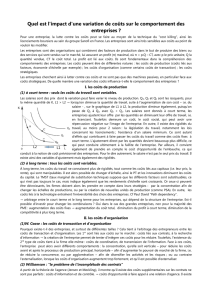

La perte sèche du monopoleur:

Est-ce que l’optimisation du monopoleur est

efficiente au sens de Pareto?

Non, car le prix du monopoleur est en-dessus

du coût margial.

L’argument en détail: Supposons le

monopoleur produit . On sait que le prix

sera: . Maintenant un

consommateur est prêt à payer ,

mais pas .

M

Q

)Q(Cm)Q(p MM >

)Q(Cmp M

>

)Q(p M

19

Si le monopoleur vend à ce consommateur

seulement une unité à un prix plus petit que

, le monopoleur et le consommateur

gagnent à l’échange.

La raison de l’inefficacité est le fait que le

monopoleur ne peut pas faire une discrimination

des prix parfaite: si le monopoleur offre un prix

plus bas à un consommateur marginal (ce qu’il

aimerait faire), il doit offrir ce même prix aussi à

tous les autres consommateurs (infra-marginaux)

ce qui fait baisser le profit du monopoleur.

)Q(p M

20

La perte sèche du monopole: C + E

p

Demand

Q

MR

MC

pcB

D

C

E

MR= MC

A

pm

QmQc

0

em

ec

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

1

/

13

100%