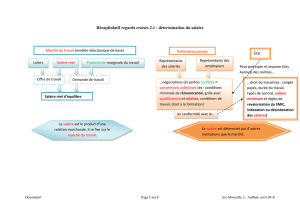

ea recap-3-1 la

Document1 Page 1 sur 4 L. Auffant, Aix-Marseille, mai 2015

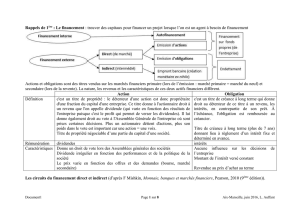

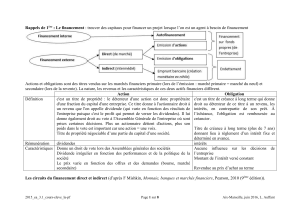

Économie approfondie : Exercice pour synthétiser le chapitre 3.1

Complétez avec : dérèglementation, décloisonnement, désintermédiation, actifs financiers,

devises, besoin de financement, capacité de financement, obligations, actions.

Le système financier est « l’ensemble des institutions (marchés de titres et intermédiaires

financiers), des règles et des pratiques qui, au sein d’un espace donné (un pays, une région ou

le monde entier), rendent possibles des échanges d’argent. Ces échanges se font entre ceux

qui ont accumulé de l’argent en épargnant chaque année une fraction de leur revenu et ceux

qui n’ont pas suffisamment pour financer une dépense d’investissement ». (Jézabel Couppey

Soubeyran, Monnaie, banques, finance, PUF, 2012).

Ainsi, divers agents économiques interviennent sur les marchés financiers que ce soient sur

les marchés des capitaux ou sur le marché des changes. Ces marchés sont le lieu où

s’échangent des ……………………………………… comme par exemple des

……………………………………… Les marchés financiers mettent en relation des agents à

……………………………………… (entreprises, États) et des agents à

……………………………………… (fonds d’investissement qui peuvent être spécialisés

dans les retraites, investisseurs institutionnels et aussi fonds spéculatifs). Sur ces marchés

l’information étant souvent asymétrique, des organismes spécialisés appelés agences de

notation évaluent la valeur des actifs. Le marché des changes permet de convertir des actifs

financiers (devises, actions…) dans une autre monnaie. Les marchés financiers permettent

également de se couvrir contre des risques de fluctuations des cours (cours des matières

premières, cours des devises par exemple). Certains agents économiques se spécialisent alors

dans des produits risqués et spéculent.

Le développement des produits dérivés est une des conséquences de la globalisation

financière, le triple processus de ………………………………………,

……………………………………… et ……………………………………… (ou 3 D) qui

caractérise l’évolution des marchés financiers depuis les années 1980.

La globalisation financière se caractérise par l’apparition d’un marché unique des capitaux

fonctionnant à l’échelle de la planète du fait de la circulation instantanée des informations, de

la suppression des contrôles des changes ou de l’homogénéisation des produits proposés aux

épargnants. Les agents à la recherche de capitaux, d’emprunts ou de placements à effectuer,

disposent désormais d’une grande autonomie puisqu’ils peuvent opérer sur les marchés

internationaux.

Les 3 D désignent un important mouvement de libéralisation et de mondialisation des marchés

financiers depuis les années 1980, transformant les circuits de financement de l’économie. La

……………………………………… a eu pour objectif de diminuer voire de supprimer les

réglementations qui encadraient l’activité financière afin de rendre le système financier plus

concurrentiel et d’élargir les opportunités de placement et de financement. La

……………………………………… a favorisé la circulation internationale des capitaux ainsi

que le développement d’innovations financières.

Document1 Page 2 sur 4 L. Auffant, Aix-Marseille, mai 2015

Le décloisonnement est immédiatement lié à la ………………………………………

puisqu’il désigne à la fois la suppression de l’encadrement réglementaire des banques qui les

cantonnait à des réseaux et à des activités spécifiques de financement, et la suppression des

frontières entre les marchés nationaux et internationaux de capitaux des différents pays.

La ……………………………………… : dans quelle mesure ? La

……………………………………… désigne la progression de la finance directe où les

agents à ……………………………………… et les agents à

……………………………………… se rencontrent directement sur les marchés financiers (la

nature de la créance est la même que celle de la dette - une action émise, puis achetée par

exemple -), alors que, dans un système de financement indirect, les banques transforment

l’épargne de court/moyen terme en prêts de moyen/long terme ou créent de la monnaie par le

crédit.

Avec la ………………………………………, les banques ne disparaissent pas mais leur

fonction traditionnelle de crédit évolue vers un rôle de placement sur les marchés financiers. Il

ne faut alors pas confondre le rôle d’intermédiation et la fonction d’intermédiaire des banques

de second rang.

La globalisation financière est censée avoir des avantages liés à la concurrence plus

forte sur les marchés des capitaux. Néanmoins elle a accru les risques sur ces marchés en

particulier le risque systémique : possibilité que le défaut de paiement d’un agent

économique (une banque, un État) ou l’effondrement des cours sur un marché (par exemple le

marché immobilier américain) se propagent à l’ensemble du système financier d’un pays ou

de la planète entière.

Document1 Page 3 sur 4 L. Auffant, Aix-Marseille, mai 2015

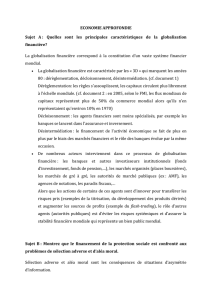

Les sujets de bac sur ce chapitre :

Partie(s)s du cours à mobiliser

Vous présenterez les caractéristiques du processus de globalisation financière. (Pondichéry 2013)

Comment peut-on caractériser le processus de globalisation financière? (centres étrangers 2013)

Quelles sont les caractéristiques de la globalisation financière ? (France métropolitaine, tiers temps

2013)

Quelles sont les principales caractéristiques de la globalisation financière ? (Nouvelle Calédonie,

2014)

Comment s’explique le processus de globalisation financière ? (Antilles-Guyane, 2014)

Comment peut-on expliquer le processus de globalisation financière ? (Amérique du Sud, 2014)

§ II et III et Synthèse : des marchés financiers

interdépendants en plein essor avec une multitude

d’agents économiques, et la constitution d’un marché

mondial des capitaux.

Principalement § III A (les 3 D) et synthèse

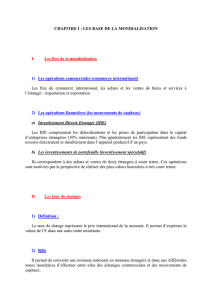

Ch 3.1 Qu’est-ce que la globalisation financière ?

I / LES ACTEURS ECONOMIQUES EFFECTUANT DES TRANSACTIONS SUR LES MARCHES FINANCIERS

A / Les agents à besoin de financement

B / Les agents à capacité de financement

C / L’asymétrie de l’information

II / LES PRINCIPAUX MARCHES FINANCIERS ET LEURS ROLES

A / Les marchés des capitaux

1 / Différents compartiments des marchés des capitaux

2 / Rôles des marchés des capitaux

B / Le marché des changes (Forex : foreign exchange)

1 / Définition du marché des changes (

2 / Rôles du marché des changes (réponses aux questions 2 et 3)

RMQ : des marchés interdépendants

III / LA GLOBALISATION FINANCIERE : TROIS PROCESSUS CONDUISANT A L’EMERGENCE D’UN MARCHE UNIQUE DES CAPITAUX

A / Un triple processus : les 3 D (déréglementation, décloisonnement, désintermédiation)…

1 / Les 3 D depuis les années 1980

2 / Une désintermédiation bancaire à relativiser

B / …ayant des conséquences multiples

1 / Effets positifs attendus

2 / Les risques

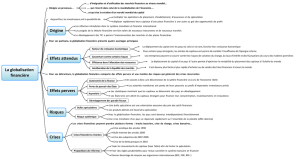

Bilan sous la forme d’une carte mentale (en rouge les notions de TES, en vert les notions de 1ère ES, en noir et en gras des notions des indications complémentaires

Document1 Page 4 sur 4 L. Auffant, Aix-Marseille, mai 2015

Agents à besoin de financement :

Entreprises

Administrations publiques

Certains ménages

Agents à capacité de financement :

Fonds souverains (Qatar, Norvège,

Chine par exemple)

Investisseurs institutionnels

(assurances, fonds de pension, fonds

d’investissement)

Fonds spéculatifs (variations des cours)

Asymétries

d’

information

Agences de notation

Intermédiation financière : les banques

jouent le rôle d’intermédiaire

entre les

agents à besoin et les agents à capacité de

financement. (Financement indirect)

Désintermédiation financière : les agents

économiques interviennent directement

sur les marchés financiers.

Marché des capitaux (échange de

différents actifs financiers) :

Marché des matières premières

Marché des actions

Marché des taux d’intérêt

(obligations, Bons du Trésor,

marché interbancaire)

Marché des changes (échange de

devises notamment)

L’intermédiation financière n’a pas

disparu (petites entreprises, ménages).

Banques et fonds de placement sont

des intermédiaires.

Le rôle des banques s’est élargi :

conseils financiers, assurance.

Globalisation financière (depuis

les années 1980) :

Dérèglementation (ex :

suppression du contrôle des

changes, autorisation des

produits dérivés)

Décloisonnement (ex : fin de

la spécialisation bancaire)

Désintermédiation (ex : les

entreprises ont de plus en plus

recours à la finance directe)

Constitution d’un marché

mondial des capitaux.

Plus de concurrence, taux d’intérêt

plus bas, davantage

d’investissement, d’activité,

d’emploi. Mais risque systémique,

volatilité plus importante des

cours.

Interdépendances

1

/

4

100%