IAS 17 Aujourd`hui et demain

IAS 17

Aujourd’hui et demain

Analyse comparative et application au travers

du secteur de la grande distribution

Promoteur :

Monsieur Yvan STEMPNIERWSKY

Auteur :

Florence HENOUMONT

1

Le leasing : un mode de financement bien connu et auquel les sociétés

recourent régulièrement. Pour les entreprises, il s’avère être un mode de financement

privilégié pour procéder aux investissements indispensables à la réalisation de l’objet social.

Cette formule permet de financer des biens destinés à des fins professionnelles : bâtiments,

machines, matériel roulant, outillage, matériel de bureau, etc. Cette technique est pratiquée

depuis de nombreuses années et offre des avantages appréciables : réduction du recours à

l’emprunt bancaire, pas d’acompte à verser, adéquation de la durée du contrat à la durée de

vie utile du bien sans oublier la flexibilité des sociétés recourant à ce mode de financement.

De cette façon, le preneur peut conserver la disponibilité de ses fonds propres ainsi que de la

trésorerie sans omettre un possible intérêt fiscal étant donné que les paiements mensuels sont

considérés comme des frais opérationnels.

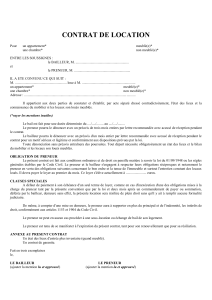

Au sein de l’Union Européenne, l’adoption du référentiel IAS/IFRS est

obligatoire depuis le premier janvier 2005 au niveau des comptes consolidés pour toutes les

sociétés cotées et pour toute entreprise ayant déjà appliqué précédemment les IFRS. Au

niveau du leasing, IAS 17 est d’application. Actuellement, la comptabilisation de ce type

d’opération s’effectue au travers de deux types de contrats de location : le contrat de location-

financement et le contrat de location simple. S’il s’agit d’un contrat de location-financement,

les actifs et passifs résultant du contrat de location apparaissent dans le bilan tant au niveau du

preneur que du bailleur. Il n’y a donc aucun souci de transparence. Par contre, dans le cas

d’un contrat de location simple, les actifs et passifs découlant du leasing ne sont pas inscrits

dans le bilan dans le chef du preneur. Seuls les loyers y sont comptabilisés en charge sur toute

la durée du contrat. L’enregistrement comptable au niveau du contrat de location simple

minimise ainsi le montant des actifs et passifs dans le bilan du preneur. Il peut donc exister un

réel problème de transparence pour les investisseurs, c’est-à-dire les analystes ou toute autre

personne utilisant les états financiers d’une société pour prendre des décisions

d’investissement ou autres. Ces derniers n’aboutissent pas à une présentation fidèle des

transactions de location. Ils risquent donc de devoir estimer les impacts d’un contrat de

location simple sur le résultat et sur des ratios financiers puisque certains indicateurs

financiers comme le taux d’endettement (dettes/capitaux propres) et le levier d’endettement

(actif/capitaux propres) sont sous-évalués par le modèle actuel. Mais ajuster le bilan nécessite

de formuler des estimations, ce qui n’est guère fiable. Autre problème : des transactions

apparemment similaires sont comptabilisées différemment. Economiquement, cette façon de

procéder peut se justifier puisqu’il s’agit de la comptabilisation de deux types de contrats.

2

Cependant, pour les investisseurs, il est extrêmement difficile de comparer des entités

différentes ainsi que d’estimer les impacts que peuvent avoir les divers types de contrats de

location. Cette distinction entre les deux types de contrats permet également à certaines

sociétés de structurer les transactions d’une certaine manière afin d’aboutir à un résultat

comptable prédéfini. C’est la raison pour laquelle une réforme est envisagée au niveau du

leasing suite aux problèmes de transparence rencontrés avec la norme actuelle d’IAS 17. Avec

le nouveau modèle, le preneur et le bailleur enregistreraient actifs et passifs dans le bilan quel

que soit le contrat de location. Ainsi, les investisseurs auraient une image complète des

activités de leasing de la société et seraient mieux à même de les comprendre. Ils ne devraient

donc plus ajuster le bilan et la comparabilité des états financiers entre différentes entités

deviendrait plus aisée. De plus, il serait beaucoup plus difficile pour les entreprises de

structurer l’opération en vue d’aboutir à un résultat comptable prédéterminé. Les investisseurs

bénéficieraient ainsi d’une plus grande transparence au niveau des états financiers.

L’avant-projet propose que le preneur et le bailleur appliquent un modèle comptable

fondé sur le droit d’utilisation pour tous les contrats de location. Le preneur comptabilise

donc tout contrat de location selon un modèle unique, l’approche du droit d’utilisation de

l’actif. Initialement, un droit d’utilisation de l’actif est comptabilisé au bilan avec en

contrepartie au passif une obligation d’effectuer les paiements locatifs. Ultérieurement, les

paiements sont amortis sur toute la durée du contrat. L’amortissement et la charge financière

sont enregistrés dans le compte de résultats. Cependant, lors des dernières discussions, l’IASB

semble opter pour deux modèles de comptabilisation au niveau du preneur : l’approche des

intérêts et amortissements (Interest & Amortization approach) et l’approche constante

(straight-line approach). La première est assez similaire à celle présentée ci-dessus et

s’appliquerait lorsque le preneur acquiert plus qu’une part significative de l’actif sous-jacent

sur la durée du contrat de location. Le droit d’utilisation serait amorti sur une durée reflétant

les avantages économiques futurs attendus. Au niveau de la deuxième méthode, la

comptabilisation de l’amortissement du droit d’utilisation et des charges d’intérêts serait

différente du modèle proposé initialement dans l’avant-projet. Le droit d’utilisation serait

toujours amorti sur la durée du contrat de location sur une base linéaire, à moins qu’une autre

méthode soit plus représentative de l’échelonnement dans le temps. Mais l’amortissement du

droit d’utilisation et les charges financières afférentes à l’obligation d’effectuer des paiements

locatifs seraient enregistrés dans la même rubrique parmi les dépenses opérationnelles en tant

que charges locatives. L’approche constante serait notamment retenue pour les terrains et

3

bâtiments sauf si la durée du contrat de location représente la majeure partie de la durée de vie

économique de l’actif sous-jacent et si la valeur actualisée des paiements versés au bailleur

représente la quasi-totalité de la juste valeur de l’actif. Dans les autres cas, la méthode des

intérêts et amortissements serait d’application. Quant au bailleur, il enregistre un actif

représentant son droit de recevoir des paiements locatifs. Si les risques et avantages inhérents

à la propriété de l’actif sont transférés du bailleur au preneur, le modèle de décomptabilisation

est utilisé. Selon cette méthode, le bien est initialement décomptabilisé du bilan et un droit de

recevoir des paiements locatifs est enregistré. Dans les autres cas, le bailleur comptabilisera le

contrat selon l’approche de l’obligation de prestation. Initialement, le montant brut des actifs

sous-jacents est maintenu dans le bilan. Un droit de recevoir des paiements locatifs est

comptabilisé au bilan avec en contrepartie des obligations au titre de contrat de location.

Ultérieurement, le droit de recevoir des paiements locatifs est évalué au coût amorti au taux

d’intérêt effectif. L’obligation au titre de contrat de location est amortie sur toute la durée du

contrat de location avec comme contrepartie un produit résultant du contrat de location.

Cependant, des changements restent possibles par rapport aux modèles proposés ci-dessus.

Les membres de l’IASB conjointement avec le FASB semblent confirmer l’application de

deux méthodes qui sont toutefois quelque peu différentes de celles exposées ci-dessus. Si

quasiment tous les risques et avantages inhérents à la propriété de l’actif sont transférés du

bailleur au preneur, le bailleur utiliserait l’approche résiduelle (receivable and residual

approach). Celle-ci se rapprocherait fortement de l’approche de décomptabilisation proposée

dans le précédent avant-projet. Si cette méthode est utilisée, le bailleur comptabiliserait le

droit de recevoir des paiements locatifs. Ceux-ci représenteraient la valeur actualisée des

loyers évalués en utilisant le taux demandé par le bailleur au preneur. L’évaluation initiale de

l’actif résiduel correspondrait à une allocation de la valeur comptable de l’actif sous-jacent.

Celle-ci équivaudrait à la somme de l’actif résiduel brut et du profit différé. Le premier

représente la valeur actualisée de la valeur résiduelle estimée à la fin du contrat de location en

utilisant le taux demandé au preneur par le bailleur. Quant au deuxième, il est le résultat de la

différence entre l’actif résiduel brut et la valeur nette comptable de l’actif sous-jacent.

Ultérieurement, le bailleur évaluerait le droit de recevoir des paiements locatifs au coût amorti

selon la méthode de taux d’intérêt effectif. Il réévaluerait l’actif résiduel en répartissant sa

variation sur la durée du contrat de location en utilisant le taux demandé au preneur par le

bailleur. Par contre, le profit différé ne serait pas comptabilisé en tant que produit ou charge

tant que l’actif résiduel n’a pas été vendu ou reloué. Pour les autres contrats de location, le

bailleur continuerait à comptabiliser l’actif sous-jacent et les revenus locatifs sur toute la

4

durée du contrat de location. Il appliquerait le modèle de comptabilisation actuel, c’est-à-dire,

celui proposé pour les contrats de location simple.

Il est indéniable que le modèle actuel a des limites et peut conduire à une mauvaise

perception des avantages et obligations liés aux contrats de location simple ainsi qu’à une

comptabilisation différente de transactions apparemment similaires. Une réforme est donc à

envisager. Toutefois, le modèle développé dans l’avant-projet au niveau du preneur promeut

la comptabilisation d’un droit d’utilisation de l’actif avec en contrepartie l’enregistrement des

obligations de paiement. Or, pour les contrats où il n’y a pas de transfert des risques et

avantages inhérents à la propriété de l’actif, cette comptabilisation semble largement

trompeuse. En effet, cette transcription d’un droit d’utilisation peut induire en erreur les

utilisateurs des états financiers, d’une part, parce que le preneur peut ne pas avoir l’intention

de devenir propriétaire du bien à la fin du terme et d’autre part, parce que ce droit d’utilisation

ne représente pas un droit réel et ne peut donc constituer une garantie à l’égard des

établissements de crédits. De même, l’enregistrement des obligations de paiement ne

correspond pas à une réalité économique. Effectivement, la société n’est pas réellement

endettée. De plus, la complexité de la réforme risque également de réduire la transparence en

rendant la compréhension des états financiers plus difficile.

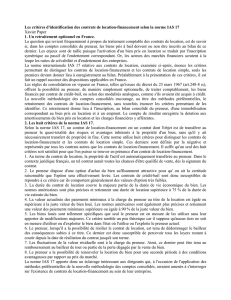

L’avant-projet a également été fortement critiqué en raison des conséquences

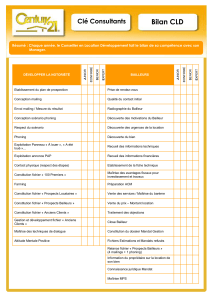

négatives sur l’interprétation des ratios financiers, surtout dans le chef du preneur. L’analyse à

court et long terme de l’impact de cette réforme sur le calcul de ces ratios dans le secteur de la

grande distribution m’a amené à modérer mon avis sur ce point. En effet, à court terme, le

preneur semble subir une dégradation considérable de l’ensemble des ratios financiers à

l’exception du taux de marge d’exploitation, de l’EBITDA et du cash flow. A l’égard des

organismes bancaires, même si l’indépendance financière du groupe semble se détériorer, la

croissance de l’EBITDA et du cash flow atteste de la capacité de l’entité à rembourser ses

dettes financières. Cependant, au départ, les investisseurs pourraient se montrer plus frileux à

réaliser de nouveaux placements suite à ces bouleversements et le recours au crédit risquerait

de s’avérer plus délicat

.

Les conditions de financement pourraient être plus coûteuses via

notamment un taux d’emprunt plus élevé provoquant ainsi une croissance des charges

financières, ou encore, des échéances de remboursement plus courtes. A long terme, la

situation s’améliorera progressivement et permettra de rassurer amplement les utilisateurs des

états financiers et les organismes bancaires. Quant au bailleur, ce dernier semble être moins

vulnérable. Toutefois, le processus de transition s’avèrera particulièrement lourd et coûteux

6

6

1

/

6

100%