L`accroissement de la dette publique de la France

L’accroissement de la dette publique de la France

1. Présenter les principaux facteurs expliquant l’évolution de la dette publique en France, en montrant

notamment le lien avec la politique économique menée par le gouvernement (documents 1, 2 et 3).

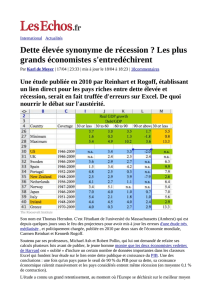

La dette publique, qui correspond à l’endettement des administrations publiques (État, Sécurité sociale

et collectivités territoriales), représente 84 % en 2010 contre 64 % en 2007. Cet emballement de la dette peut

s’expliquer par différents facteurs.

D’abord, des facteurs conjoncturels : la crise économique qui a éclaté en 2008 à la suite de la crise des subprimes a

entraîné un creusement du déficit budgétaire du fait des stabilisateurs automatiques (3,6 points de PIB en 2009).

La politique économique menée pour faire face à cette récession a contribué au creusement du déficit budgétaire :

La politique économique budgétaire de relance (politique conjoncturelle) a contribué à creusé le déficit

d’environ 1,2 point de PIB ;

Le lancement d’un grand emprunt de 35 milliards d’€ pour financer les politiques structurelles (politique de

recherche, politique industrielle) vise à renforcer le potentiel de croissance à long terme de la France.

Ce déficit budgétaire (8,5 % du PIB en 2010) a donc été financé par un accroissement de l’endettement de l’État.

Ensuite, des facteurs structurels expliquent la dette. En effet, même avant la crise, la dette était importante et déjà en

augmentation :

Tout d’abord, les administrations de Sécurité sociale sont en déficit structurel depuis 20 ans, avec

un déficit record de 20,2 milliards d’€ en 2009. Ce déficit s’explique par un accroissement des dépenses de santé

dû à un certain nombre de facteurs : non-maîtrise des dépenses, abus, mais surtout vieillissement de la population.

La Sécurité sociale a ainsi contribué à l’endettement à hauteur de 5,9 milliards d’€.

D’autre part, les politiques économiques menés depuis quelques années expliquent aussi cet

emballement de la dette. En effet, malgré la contrainte européenne du Pacte de stabilité et de croissance, les

différents gouvernements français n’ont pas profité des périodes de croissance (2004, 2005, 2006) pour mener des

politiques budgétaires de rigueur qui auraient permis une réduction du déficit et de l’endettement.

Enfin, la politique budgétaire menée en 2007 (« paquet fiscal » = plafonnement du seuil d’imposition à

50 % et défiscalisation des heures supplémentaires) a utilisé l’instrument fiscal pour soutenir la croissance et

augmenter l’attractivité du territoire. Cette politique a contribué à faire reculer les recettes de l’État (moins de

prélèvements obligatoires) et donc à creuser le déficit et l’endettement.

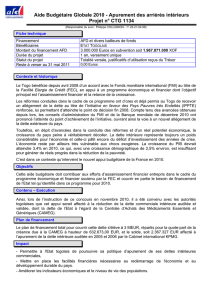

2. Analyser les principaux risques liés à cette montée de la dette publique pour la France (document 4).

Les principaux risques liés à un emballement de la dette sont :

Une hausse de l’épargne qui annulerait l’effet de relance induit par la politique budgétaire menée. Selon le

théorème de l’équivalence ricardienne, une hausse de l’endettement de l’État incite en effet les

agents économiques à épargner en anticipation d’une future hausse des impôts destinée

au remboursement des emprunts ;

L’éviction de l’investissement privé par l’investissement public : pour financer ses dépenses

publiques, l’État emprunte sur les marchés financiers. Cette hausse de la demande de capitaux entraîne, d’une

part, une raréfaction des capitaux disponibles (effet quantité), et d’autre part, une hausse des taux d’intérêts (effet

prix). Les agents privés ont donc moins accès aux capitaux pour financer leurs propres investissements, ce qui

peut également freiner la relance ;

Le problème de la soutenabilité de la dette à long terme : le remboursement de la dette induit le

remboursement du capital emprunté, mais également des intérêts. L’augmentation de cette charge d’intérêts, qui

fait partie des dépenses publiques, réduit de fait les marges de manœuvre de l’État pour faire des dépenses

publiques utiles, économiques ou sociales. De plus, si les taux d’intérêts augmentent, cela peut entraîner une

augmentation autoentretenue de la dette (effet boule de neige), l’État étant obligé d’emprunter pour rembourser

les intérêts.

Cela peut mener le pays à une situation de dette insoutenable. L’État n’est plus en mesure de faire face à

ses remboursements, et les investisseurs, qui considèrent alors le pays comme un emprunteur à risque,

augmentent leurs taux d’intérêts, ce qui aggrave encore la dette. L’exemple de la crise que traverse la Grèce en

2010 est édifiant sur les conséquences d’une telle situation : politique budgétaire d’austérité plongeant le pays

dans la récession, troubles sociaux, recours aux aides européennes et du FMI…

3. Présenter les principales mesures de politique économique préconisées pour réduire cette dette et leurs

enjeux (documents 5 et 6).

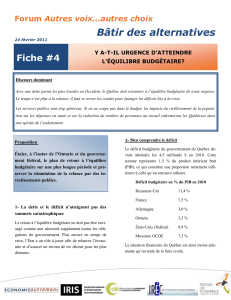

La politique économique préconisée pour réduire la dette publique est une politique budgétaire de rigueur ou

d’austérité. L’objectif est de réduire la dette publique pour éviter les effets pervers de la dette (effet d’éviction, effet boule de

neige…). D’inspiration plutôt libérale, elle repose sur 2 axes :

La réduction des dépenses publiques : pour la France, le gouvernement envisage un gel des budgets des

ministères, le non-remplacement d’un fonctionnaire sur deux, et demande aux collectivités territoriales un effort

similaire pour limiter la progression de leurs dépenses ;

L’augmentation des impôts : en France, différentes mesures sont en débat actuellement : limitation des

niches fiscales, suppression du paquet fiscal…

Cependant, le risque majeur d’une politique d’austérité est de freiner la reprise économique et donc de se retrouver

à nouveau dans une situation de récession, annulant tous les effets du plan de relance.

Par ailleurs, ce type de politique soulève aussi des enjeux sociaux : la réduction des dépenses induit une réduction de la

présence de l’État en matière de santé, d’éducation, etc.

Pour limiter l’effet récessif d’une telle politique, une solution existe : le policy mix, qui combine politique monétaire souple et

politique budgétaire de rigueur. Cependant, le policy mix semble difficile à mettre en place pour la France dans la situation

actuelle :

La politique monétaire est menée au niveau européen par la BCE, qui est indépendante des États. Il

faudrait donc une coordination avec l’ensemble des pays de la zone euro et la BCE ;

La politique monétaire menée est déjà très souple avec des taux d’intérêts très bas pour faire

face à la crise ; abaisser encore les taux semble difficile.

1

/

2

100%