Mise en page 1

© 2013 CBRE, Inc.

Les commerces en France

MarketView

1er trimestre 2013 CBRE Études et Recherche

LE MARCHÉ DES COMMERCES À LA PEINE EN RAISON DE

LA DISCRÉTION DES CONSOMMATEURS MAIS LA CRISE ÉPARGNE

LE SECTEUR DU LUXE

Points clés

La consommation des ménages reste dans le

négatif.

Un climat économique qui pèse sur le

comportement des consommateurs.

Une fréquentation et des chiffres d’affaires en

baisse sur l’ensemble des formats

commerciaux.

Des commerçants peu confiants.

Une prudence extrême de la part des enseignes,

exigeantes et sélectives.

Accentuation des disparités du marché : des

loyers « prime » en hausse, le secondaire en

baisse.

Le luxe, un secteur à part, qui ne connaît pas

la crise.

Contexte économique

En 2012, la production française est

restée à l’étale, terminant l’année avec

une baisse du PIB (- 0,3 % durant les

3 derniers mois). Le risque d’entrée en

récession (2 trimestres de suite de baisse

du PIB) n’est pas écarté au 1er trimestre

2013 pendant lequel la croissance

avoisinerait les 0 %. Au final, celle-ci ne

sera, au mieux, que très légèrement

positive en 2013, l’environnement

économique restant très dégradé.

En 2012, grevées par la baisse du pouvoir

d’achat (- 0,4 %), les dépenses de

consommation des ménages ont décru

de - 0,1 % (pour la 2ème fois depuis 1950).

Cette année, elles pourraient augmenter

très légèrement, grâce notamment à une

inflation plus faible (autour de 1,7 %

contre 2 % l’année passée). La spirale

haussière du chômage devrait cependant

perdurer en 2013 : après un taux

métropolitain de 10,2 % fin 2012, les

10,6 % devraient être atteints à mi-année.

L’incertitude économique, politique et

fiscale élevée, la compression des marges

des entreprises, ainsi que leur faible taux

d’utilisation des capacités de production

devraient, comme en 2012, amener à une

baisse de l’investissement des sociétés

non financières en 2013.

Conformément aux attentes, 2013 débute

mollement, comme l’illustrent le moral

des ménages et le climat des affaires,

restés à un niveau très bas sur les

3 premiers mois (environ 15 % en dessous

de leur moyenne historique).

70

80

90

100

110

120

130

janv-10

janv-11

janv-12

janv-13

mars-13

janv-09

janv-08

janv-07

janv-06

janv-05

janv-04

janv-03

janv-02

janv-01

janv-00

janv-99

janv-98

janv-97

janv-96

janv-95

janv-94

janv-93

janv-92

janv-91

Moyenne de longue période

Climat des affaires dans le commerce

Confiance des ménages

Climat des affaires dans le commerce de détail* et confiance des ménages

*et commerce et réparation automobiles

Source : INSEE

Des secteurs d’activité diversement touchés

En moyenne, l’indice du chiffre d’affaire du commerce de

détail est orienté à la baisse (source : Banque de France,

données à fin février 2013). Il se répartit entre les produits

alimentaires et les produits industriels. La consommation des

produits alimentaires enregistre 3 mois consécutifs de baisse, avec

- 1,4 % au cours des 3 derniers mois. Si les ventes de produits

industriels se contractent, les évolutions sont à nuancer et à

mettre en perspective avec le poids que représente chaque secteur

dans la consommation totale.

L’équipement de la personne, qui représente 12 % des dépenses

de consommation des ménages, perd - 0,9 % en 3 mois (- 20 %

par rapport à 2007). L’automobile est sur une pente glissante

avec - 8,7 % (6 % de la consommation). Le secteur de la

culture/loisirs est à la peine comme l’illustre la baisse continue

des ventes de livres et presse - papeterie (- 33 % et - 29 % par

rapport à 2007).

En revanche, d’autres secteurs résistent, voire progressent, comme

les appareils électroménagers qui ont progressé de + 21 % par

rapport à 2007 et de + 1,3 % au cours des 3 derniers mois.

Le secteur le plus dynamique demeure l’équipement électronique

grand public qui, s’il diminue de - 0,3 % au cours des 3 derniers

mois, a été multiplié par près de 5 depuis 2007 et possède une

marge de progression encore importante.

Le « retail » en difficulté, des concepts à réinventer

Aujourd’hui, force est de constater que le secteur du commerce

peine. Le contexte économique en berne, l’alourdissement de la

fiscalité, le taux de chômage élevé, pèsent sur le moral des

ménages et leur capacité à dépenser.

La fréquentation et les chiffres d’affaires de l’ensemble des

sites commerciaux sont en baisse depuis plusieurs années. Par

conséquent, les enseignes s’adaptent et font preuve d’une extrême

prudence. Les stratégies de développement offensives des

enseignes ont laissé la place aux arbitrages ou au développement

raisonné.

Les annonces de dépôt de bilan se sont multipliées au cours

des derniers mois à l’image de Surcouf, Game et Virgin, et plus

récemment Chapitre.com. Certaines enseignes ferment des

boutiques comme Pixmania et Ulric de Varens et d’autres, en

phase de développement, ouvrent moins de points de vente

qu’initialement prévu. Le secteur des technologies et du

multimédia est particulièrement touché par le repli de l’activité et,

plus généralement, ceux des loisirs et de la culture accusent des

baisses conséquentes.

D’autres secteurs d’activité montrent des signes d’essoufflement,

comme l’équipement de la personne «mass market ». Si certains

grands groupes semblent moins affectés (H&M, Inditex), la plupart

des enseignes peine à se différencier et à sortir son épingle du jeu,

avec, à la clé, une baisse conséquente de son chiffre

d’affaires. L’arrivée annoncée d’un concurrent de taille, Primark,

pose à nouveau la question d’une réinvention des concepts « mass

market », où il faut trouver l’équilibre entre la mode et le prix.

La baisse du chiffre d’affaires des boutiques physiques est une

réalité, mais elle ne doit pas non plus occulter le transfert d’une

partie des dépenses vers les sites marchands de ces mêmes

enseignes ayant adopté une stratégie multicanale.

Le commerce n’échappe pas à la crise et cet état de fait

exacerbe les disparités du marché.

70

80

90

100

110

120

130

91 92 93 94 95 96 97 98 99 00 01 02 03 04 05 06 07 08 09 10 11 12 13

-0,5 %

0,0 %

0,5 %

1,0 %

1,5 %

2,0 %

2,5 %

3,0 %

13(p)121110090807060504030201

Taux de croissance Moyenne de longue période

Sources : INSEE, Oxford Economics

Source : INSEE

- 3 %

- 2 %

- 1 %

0 %

1 %

2 %

3 %

4 %

5 %

121110090807060504

Variation à périmètre constant. Le panel représente 240 enseignes du commerce spécialisé - près de 37 000 points

de vente - 460 000 emplois - 62 milliards d’euros de CA.

Source : Procos

© 2013 CBRE, Inc.

1er trimestre 2013 Les commerces en France | MarketView

2

Évolution des dépenses de consommation des ménages

(en moyenne annuelle, en volume, CVS-CJO)

Climat des affaires (solde des réponses, en %, CVS)

Évolution du chiffre d’affaires des enseignes du panel

Procos

Emplacement, emplacement, emplacement : pas seulement

Dans ce contexte, les enseignes sont très exigeantes. Celles qui se

développent aujourd’hui cherchent le produit « parfait ». La

localisation n’est plus le seul critère. Être présente oui, mais pas

à n’importe quel prix. La localisation reste un critère essentiel

mais il ne fait plus tout. Elles recherchent le produit idéal en

termes :

•de surface : la taille du local correspond-elle à l’image, au

positionnement, au concept de l’enseigne ?

•de configuration : la surface en rez-de-chaussée est-elle

suffisante ? les circulations sont-elles optimales ? quelle est la

proportion de surfaces exploitables en sous-sol et en étage ?

•de façade : la visibilité est-elle suffisante ? la vitrine est-elle

adaptée pour y présenter les produits (surtout si la boutique

devient le flagship en parallèle avec Internet) ?

Les enseignes ne sont plus prêtes à faire autant de

concessions qu’auparavant pour obtenir un emplacement. Elles

sont sélectives et si le produit ne correspond pas à l’ensemble du

cahier des charges, elles abandonnent souvent le projet. Des efforts

doivent être faits par le cédant (en cas de cession) et le bailleur.

Cette flexibilité est d’autant plus vraie que le marché peine. Les

délais de réflexion des enseignes s’allongent encore, témoignant

de leur extrême circonspection et de leur difficulté à se décider.

L’exception du luxe

Le luxe prend le contre-pied du reste du marché. Et il ne fait pas

que résister puisque la plupart des groupes du secteur tels que

Kering (ex-PPR), LVMH, Richemont et Hermès, enregistrent une

croissance à 2 chiffres de leur chiffre d’affaires. Par conséquent, ces

acteurs disposent de marges de manœuvre que les autres n’ont

plus. La localisation demeure la préoccupation principale,

bien avant la configuration du local ou le linéaire de façade par

exemple. L’objectif est avant tout d’être présent dans les secteurs

reconnus en tant que tels. Dès lors, les enseignes sont prêtes à

accepter des conditions financières démesurées pour obtenir

le droit d’être présentes.

Dans ce contexte, les valeurs locatives sont encore orientées à

la hausse pour les meilleurs emplacements, d’autant plus si le

local propose des prestations de qualité.

© 2013 CBRE, Inc.

1er trimestre 2013 Les commerces en France | MarketView

3

Bordeaux

800 / 1 200 €

Toulouse

900 / 1 300 €

Marseille

800 / 1 500 €

Lyon

800 / 1 500 €

Paris/IDF

800 / 1 600 €

Lille

600 / 1 200 €

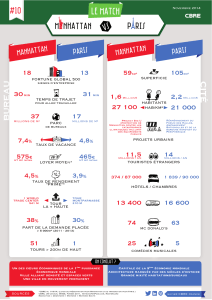

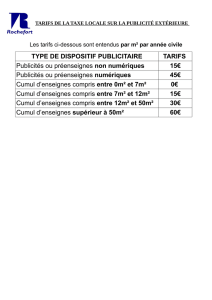

Loyers dans les centres commerciaux « prime »

Indice de fréquentation des centres commerciaux

2 000

4 000

6 000

8 000

10 000

12 000

14 000

16 000

Rue des Francs-Bourgeois/

rue des Rosiers

Rue de Sèvres

Rue Saint-Honoré /

rue du Faubourg St-Honoré

Champs-Élysées

Rue de Rivoli

1T

13

12111009080706050403

- 8 %

- 6 %

-4 %

-2 %

0 %

2%

4%

6 %

janv-13

nov-12

sept-12

juil-12

mai-12

mars-12

janv-12

nov-11

sept-11

juil-11

mai-11

mars-11

janv-11

nov-10

sept-10

juil-10

mai-10

mars-10

janv-10

Source : CBRE

Source : CNCC

Évolution des loyers « prime » à Paris (en HT HC /m2/an)

Note : les loyers sont exprimés en HT HC/m²/an. Ils portent sur des centre commerciaux faisant référence sur leur

marché (taille, offre commerciale, zone de chalandise, fréquentation). La fourchette haute correspond à un loyer de

centre commercial de centre-ville et la fourchette basse à un centre commercial de périphérie.

Source : CBRE

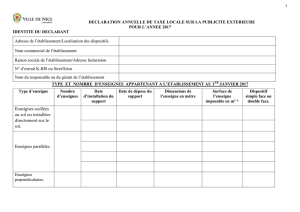

Loyers « prime » en France

Ville Axe 1T 2013 Évolution annuelle

Paris Avenue des Champs-Elysées 16 000

Lyon Rue de la République 2 600

=

Lille Rue Neuve 2 500

Marseille Rue St Ferréol 1 700

=

Toulouse Rue Alsace Lorraine 1 900

=

Bordeaux Rue Sainte Catherine 2 000

=

Strasbourg Place Kléber 2 200

=

Nice Avenue Jean Médecin 2 000

=

Nantes Rue Crébillon 1 800

Ces valeurs sont des estimations d’agents immobiliers et correspondent à des valeurs moyennes en zone A

(cf. charte de pondération des surfaces commerciales). Elles incluent le loyer et l’amortissement du droit au bail.

Source : CBRE / Argus de l’Enseigne

La rue Saint-Honoré, destination shopping de rêve

Longue de plus d’1,5 km, la rue Saint-Honoré revêt plusieurs visages et décline une offre commerciale et des ambiances très

différentes d’un bout à l’autre. Côté Chatelet, le commerce de proximité, les bars, brasseries et autres commerces de bouche pré-

dominent. En progressant dans la rue, l’offre commerciale est plus orientée « middle market ».

La rue Saint Roch dépassée, l’effet de « contagion » haut de gamme / luxe de la rue du Faubourg Saint-Honoré est notable.

Quelques enseignes grand public sont aussi présentes comme Zara au 374 et & Other Stories (groupe H&M) qui vient d’ouvrir son

flagship en lieu et place de l’ex-boutique Joseph au numéro 277. Les enseignes orientées vers la mode haut de gamme comme The

Kooples, Guess, Sandro, des joailliers (Djula au 269, Messika au 259) prennent progressivement possession des lieux. Les grandes

marques du luxe se développent rapidement avec l’ouverture de Chanel au 380 ainsi qu’avec l’arrivée annoncée de Dior. L’offre

hôtelière de luxe vient renforcer le caractère élitiste, illustrée par la récente ouverture du palace Mandarin Oriental au 251, et

l’extension prochaine de l’hôtel Costes à l’angle de la rue de Castiglione.

La rue Saint-Honoré est très recherchée et l’offre rare. Dès lors qu’une boutique est cédée, les enseignes se disputent

l’emplacement, même dans le cadre d’un bail précaire. Elles s’adaptent au marché en proposant des concepts pop-up comme

récemment Repetto et Kusmi Tea.

Avec des loyers historiquement bas sur de nombreux lots, les enseignes sont prêtes à payer des cessions de droit au bail pouvant

atteindre plusieurs millions d’euros. Au final, les valeurs locatives peuvent atteindre 8 000 /m².

Les bailleurs, dès qu’ils le peuvent, cherchent à développer ou maximiser les espaces « retail » comme au 362-366, où les surfaces

en sous-sol vont être exploitées.

+ SUIVEZ-NOUS

Bien que puisées aux meilleures sources, les informations que nous publions ne sauraient en aucun cas engager la responsabilité de CBRE

ou du groupe CBRE. La reproduction de tout ou partie du présent document est autorisée sous l'expresse réserve d'en mentionner la source.

CBRE Ressources - Groupement d'Intérêt Économique

Siège social : 145-151, rue de Courcelles 75017 PARIS - Siren : 412 352 817 - RCS Paris

http://www.cbre.fr/fr_fr

4

1er trimestre 2013 Les commerces en France | MarketView

FACEBOOK

http://www.facebook.com/CBRE.France

TWITTER

https://twitter.com/CBREFrance

GOOGLE+

http://www.gplus.to/CBREFrance

CONTACTS

Études et Recherche

Aurélie LEMOINE

Directrice

t : 33 (0)1 53 64 36 35

Sabine ECHALIER

Chargée d’études Senior

t : 33 (0)1 53 64 37 04

Retail

Chris IGWE

Directeur du Département Retail /

Senior Director European Retail

Leasing, EMEA

t : 33 (0)1 53 64 33 94

Joël FRANCO

Directeur du Développement

des Centres Commerciaux

et Retail Park

t : 33 (0)1 53 64 36 67

Mickaël INTINS

Consultant Senior

Retail Paris

t : 33 (0)1 53 64 35 88

ZOOM…

1

/

4

100%