Analyse sectorielle de la suppression de la publicité 080108

Mail Sectoriel

Media

Mardi 8 janvier 2008

Bonjour,

ADVERTISING

Publicis Groupe (23,82 € ; Acheter) : Remporterait le budget d’achat d’espaces de l’Oréal

1/ Selon des sources de presse, ZenithOptimedia (Publicis) aurait remporté le budget d’achat d’espaces du groupe

l’Oréal, estimé à 500 M€, et précédemment géré en interne par l’entreprise au sein d’une filiale dédiée. Selon nos

calculs, ce gain pourrait représenter en année pleine une marge brute additionnelle de 5 à 7,5 M€, soit un impact de

0,1% à 0,2%.

2/ La presse rapporte que Publicis Conseil aurait remporté le budget de communication du groupe Yoplait, pour un

montant inconnu.

Havas (3,24 € ; Renforcer) : Adoption des résolutions liées à l’émission d’OBSAAR

Havas a tenu hier son assemblée générale extraordinaire qui avait pour but d’approuver l’émission d’OBSAAR d’un

montant maximal de 100 M€ annoncée en novembre. L’ensemble des résolutions a été approuvée.

Par ailleurs, Vincent Bolloré a confirmé attendre une croissance organique en haut d’une fourchette de 5% à 6%. Ceci

confirme les annonces faites par Fernando Rodès d’une croissance d’environ 6% lors d’une conférence en novembre

2007.

.

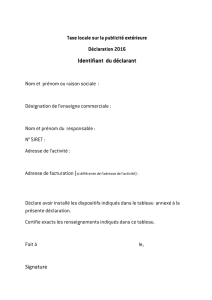

Publicité extérieure en France : Report de la signature du nouveau règlement local de publicité de Paris

Selon des sources de presse, le tribunal administratif de Paris aurait ordonné au maire de différer la signature du

nouveau règlement local de publicité de la ville (qui prévoit notamment d’interdire les panneaux 4x3). Un vice de forme

entacherait la réunion de la commission des sites ayant statué sur le règlement. Ceci décale donc la mise en place de

ce nouveau règlement, une nouvelle réunion devant être organisée ou un appel devant être déposé devant le Conseil

d’état. Rappelons que les annonceurs ont déposé un recours sur le fonds, en attente de jugement.

Aegis (108,81 pence ; Renforcer) : Remporte le budget media online de the AA

Selon des sources de presse, Carat (Aegis) aurait remporté le budget media online de the AA (groupe britannique

d’assistance automobile), évalué à 22 M£, au détriment de l’agence indépendante I-Level. Ce mouvement fait suite à

la fusion entre AA et Saga, dont Carat détient le budget media.

PUBLISHING

Edition en France : Nicolas Sarkozy se dit pour une modernisation de la presse

Lors de la conférence de presse d’hier, Nicolas Sarkozy a pris position pour la presse écrite en déclarant que le

« premier problème » du secteur était celui de la distribution et que son gouvernement était « prêt à aller très loin »

dans la modernisation.

Rappelons que les NMPP se sont engagées dans la mise en place d’un plan de modernisation en 2007, Défi 2010,

par lequel les points de distribution passeraient de 28 000 à 33 000. On peut donc légitimement s’attendre à un

soutien supplémentaire aux NMPP.

Mail Sectoriel

BROADCASTING

TV en France : Le « Deus ex machina » douteux de Sarkozy.

- Sarkozy souhaite réfléchir à la suppression de la publicité sur la TV publique.

- Et envisage le financement par une taxe sur les télévisions ou les télécoms.

- Impact théorique possible de 0 à 4 € sur TF1 et M6 selon le montant de la taxe.

Lors de sa conférence de presse, le Président Sarkozy a évoqué une réflexion sur « la suppression totale de la publicité

sur les chaînes publiques ». Le financement de cette mesure, qui coûterait environ 800 M€ par an pourrait provenir

« d’une taxe sur les recettes publicitaires accrue des chaînes privées et par une taxe infinitésimale sur le chiffre d’affaires

de nouveaux moyens de communication comme l’accès à Internet ou la téléphonie mobile ». Cette déclaration inattendue

pose beaucoup de questions (horizon, futur positionnement du service public, etc), dont nous avons essayé d’évaluer les

impacts sur les valeurs TV et Telecoms à partir d’hypothèses arbitraires et partielles (au regard du flou de la déclarations)

à ce stade.

Sur les médias, nous faisons l’hypothèse, très optimiste à nos yeux, que TF1 et M6 récupéreraient de l’ordre de 60%

des 800 M€ de CA publicitaire de France Télévisions (hors chaînes thématiques), soit 480 M€, qui se répartiraient en

344 M€ pour TF1 et 136 M€ pour M6. Cette croissance des CA publicitaires de TF1 et M6 de l’ordre de 20%, pourrait se

décomposer en : 1/ un effet volume d’un passage d’heure glissante en heure d’horloge (5%) ; 2/ la vente d’espace

publicitaire aujourd’hui invendus (5%) ; 3/ une augmentation des tarifs de l’ordre de 10%. Cette augmentation induira une

amélioration de la compétitivité prix des autres supports médias traditionnels, qui devraient alors récupérer une partie

significative des 800 M€. Nous faisons l’hypothèse qu’ils récupéreront 20% de ce montant et que le solde (20%) sera

réalloué vers le hors média ou Internet, voire économisé (financement augmentation prix des matières premières).

L’impact pourrait ainsi être de l’ordre de 20 M€ pour la radio (sur un marché de 800 M€, soit +2,5%), 100 M€ pour la

presse (sur un marché de 4Md€, soit +2,5%) et de 25 M€ pour l’affichage extérieure (sur un marché de 1Md€, soit +2,5%).

Dés lors, nous faisons l’hypothèse que le manque à gagner pour France TV de 800 M€ pourrait être financé à 33% par

une taxe sur « les nouveaux moyens de communication » et étudions l’impact pour TF1 et M6 du financement, par une

taxe sur leur CA, de 33% ou de 50% de ce manque à gagner. Le solde (de 17% ou 33% selon nos hypothèses),

pourraient être financé alors par les économies de coûts attendues de France Télévision (réorganisation en cours et

disparition des coûts de régies).

Le financement de 50% du manque à gagner pour France Télévision impliquerait pour TF1 et M6 une taxe

supplémentaire de 14% sur leur CA publicitaire (vs 10% aujourd’hui), soit un coût supplémentaire de 284 M€ pour TF1

et 112 M€ pour M6. L’impact théorique serait alors de 9 M€ d’EBIT additionnel pour TF1 (0,3 € par action) et 6 M€

d’EBIT pour M6 (0,4 € par action).

Le financement de 33% du manque à gagner pour France Télévision impliquerait pour TF1 et M6 une taxe

supplémentaire de 9% sur leur CA publicitaire (vs 10% aujourd’hui), soit un coût supplémentaire de 189 M€ pour TF1 et

75 M€ pour M6. L’impact théorique serait alors de 103 M€ d’EBIT additionnel pour TF1 (4,3 € par action) et 43 M€

d’EBIT pour M6 (3 € par action).

Pour les opérateurs du secteur Telecoms cette annonce n’est évidemment pas une très bonne nouvelle même si le

Président a utilisé hier le terme « d’infinitésimale » pour qualifier la taxe qu’il envisage de leur imposer. Nous considérons

que la probabilité d’apparition d’une taxe touchant les FAI est faible. Il serait paradoxal de « taxer » un segment de marché

présenté par les pouvoirs publics comme « stratégique » pour le développement de la société de l’information, et au

moment où les opérateurs s’engagent dans d’importants investissements dans le très haut débit. Nous estimons le CA

global 2008 de l’internet haut débit à 5,7 Md€ (accès et VAS). Il faudrait une taxe de 4,6% pour couvrir un tiers des 800

M€ évoqués plus haut. Iliad réalisant quasiment 100% de son CA dans l’internet, le groupe serait de très loin le plus

pénalisé, avec un impact de l’ordre de 60 M€ pour un REX 2008 attendu à 280 M€ (soit 15,6 € par action) devant Neuf

Cegetel (impact de 4,3 € par action et de 0,5 € par action Vivendi) et France Telecom (0,6 € par action, le haut débit

domestique représentant moins de 5% de son CA).

En ce qui concerne le segment mobile, l’hypothèse d’une telle taxe est nettement plus probable. Elle aurait l’avantage

pour le gouvernement d’être « politiquement correcte », la cote de popularité des opérateurs mobile n’étant pas au beau

fixe. Par ailleurs en s’appuyant sur une base de revenus nettement plus importante (CA services 2008 estimé à

Mail Sectoriel

22,6 Md€), une taxe de 1,2% suffirait pour couvrir un tiers des 800 M€. Rappelons que les trois opérateurs sont déjà

assujettis à une taxe de 1% sur le CA de leurs revenus 3G et GSM (pour SFR et Orange). Sans qu’il s’agisse de

contrepartie, les opérateurs mobiles verraient, selon nous, s’estomper la menace d’arrivée d’un 4ème opérateur. Dans nos

sommes des parties, les mobiles domestiques représentent 35,2% de la VE chez Bouygues (impact d’une telle taxe

estimé à 1,5 € par action), 27,2% chez Vivendi (impact estimé à 0,4 € par action et 24,5% chez France Telecom (impact

estimé à 0,4 € par action). Enfin, la piste d’une taxation globale des fréquences (mobile, TV, TNT) seraient selon nous

la plus juste (utilisation d’un bien « public »). Elle présente toutefois l’inconvénient d’être liée à la thématique du dividende

numérique, dont l’issue ne sera effective qu’en 2011/2012, et sur laquelle Bruxelles pourrait avoir une influence

(harmonisation européenne).

En conclusion, l’impact positif pour TF1 et M6 sera donc fonction du taux de « récupération » du CA publicitaire de

France Télévision (60% étant une hypothèse optimiste), et surtout de la taxe que décidera le gouvernement. Pour obtenir

un impact significatif, il faut que le gouvernement décide que TF1 et M6 finance moins que ce qu’il récupère de France

Télévision, et que donc l’impact positif sur TF1 et M6 soit financé soit par un impact négatif plus important sur les

télécoms, soit par une réduction du périmètre de France Télévisions (modification de l’offre, cession d’une chaîne ?).

L’impact sur l’opinion publique d’une telle décision pourrait alors se révéler plus négative que voulue du fait, de son impact

négatif sur le budget des ménages, ou d’un appauvrissement de l’offre de la télévision publique (vente de France 2).

Devant le manque de visibilité sur ce projet, du fait de sa nature arbitraire et politique, nous préférons profiter des hausses

sur TF1 et M6 pour prendre nos bénéfices. Notons que Lagardère, JCDecaux, NRJ Group et NextRadioTV devraient donc

profiter d’une telle évolution, sans coût supplémentaire, avec un impact positif théorique de l’ordre de 2,5% de CA

additionnel sur leur activité française. A ce titre, NRJ Group et NextRadioTV sont les plus à même de bénéficier d’une telle

mesure.

Pour les opérateurs Telecoms, nous ne retenons pas le scénario d’une taxe touchant les acteurs du haut débit qui serait

très impopulaire et irait à l’encontre du discours ambiant sur ce segment de marché. A l’inverse, les opérateurs mobiles

pourraient être mis à contribution : 1/ leur profitabilité leur permettrait d’absorber une telle taxe sans répercussion sur les

prix de détails ; 2/ leur image ternie (amende, apparent manque de concurrence, etc) faciliterait l’acceptation de cette taxe

auprès du grand public, des politiques et des associations. En contrepartie, le spectre d’un nouvel entrant pourrait

s’estomper.

Radio en France : Recettes publicitaires brutes en baisse de 2,7% en 2007

Selon Yacast les recettes publicitaires brutes radio se sont élevées à 2,8 Md€ en 2007 en baisse de 2,7% avec une

hausse de 2,3% pour les généralistes, une baisse de 5,5% pour les musicales et une progression de 3,5% pour les

thématiques. Parmi les cinq généralistes RTL arrive en tête avec 485 M€ de recettes (-0,4%). Europe 1 enregistre une

baisse de 9,7% à 284 M€ et France Inter de 6,5% à 43 M€ tandis que RMC progresse de 32,3% à 229 M€ et Sud

Radio de 9,5% à 38 M€.

Parmi les musicales, NRJ enregistre une baisse de 8,7% à 384 M€, Chérie FM de 7,9% à 191 M€, Nostalgie de

12,6% à 183 M€, RFM de 5,3% à 170 M€, RTL 2 de 13,7% à 124 M€, Rires et Chansons de 14,8% à 48 M€ et BFM

de 0,7% à 44 M€. FunRadio progresse 16,8% à 121 M€ et Europe2 de 10,6% à 113 M€.

Par régie publicitaire, NRJ Global enregistre un recul de 9,3% à 846 M€, IP France de 0,1% à 767 M€ et Lagardère

Active Publicité de 4,7% à 746 M€. RMC Régie progresse de 25,5% à 273 M€.

DIVERS

Vivendi (31,21 € ; Renforcer) : Ordonnance du Conseil d’Etat vendredi dans le cadre de Canal+ contre la LFP

Le Conseil d’Etat rendra vendredi son ordonnance, après avoir été saisi par Canal+ qui conteste à la Ligue de football

professionnel (LFP), la décision de produire elle-même des images dans le cadre de son appel d’offres des droits

audiovisuels de la L1. Le juge des référés peut rejeter la requête de Canal+ jugeant en refusant l’argumentation de la

chaîne cryptée ou en s’estimant non compétent. Dans le cas contraire, il peut suspendre la décision de la LFP de

produire ses images, ce qui contraindrait la Ligue à reformuler un nouvel appel d’offres, en ôtant le volet de sa

production directe d’images.

Mail Sectoriel

Parallèlement à cette procédure, le tribunal de grande instance de Paris, saisi par Canal+ qui réclame la suspension

de l’appel d’offres des droits audiovisuels, a mis son jugement en délibéré au 19 février.

Vidéo aux Etats-Unis : Recul du marché des DVD de 3% en 2007

Les premières estimations sur le marché des DVD aux USA donnent un recul de 3% en 2007, à 23,4 Md$, avec un

effet volume positif à 1,7 milliards d’unités vendus (+1,7%), compensé par un effet prix négatif, notamment du fait de

l’absence de plusieurs blockbusters. Par marché, les ventes de DVD reculent de 16,6 à 16 Md$ alors que la location

reste stable à 7,5 Md$.

Agenda

Mardi 15 janvier

GfK

Investor day

Vendredi 18 janvier Vocento Investor day

Vendredi 18 janvier NBC-U (GE) Publication du RN 2007

Jeudi 24 janvier TF1 Publication du CA 2007

Lundi 28 janvier 2008 NRJ Group Publication du CA 2007

Mardi 29 janvier JCDecaux Publication du CA 2007

Mercredi 30 janvier Vivendi Publication du CA 2007

Mercredi 30 janvier M6 Publication du CA 2007

Bonne journée

Richard Houbron Matthieu Mouly Charlotte Ruelland

Média Média Média

[email protected]is.com

(33 1) 58 55 05 02 (33 1) 58 55 06 26 (33 1) 58 55 05 23

Johann Choux Claire Barbaret

Média Média

[email protected] claire.barbaret@sec.natixis.com

(33 1) 58 55 04 57 (33 1) 58 55 96 63

Ce document d’informations s’adresse exclusivement à une clientèle de professionnels ou d’investisseurs qualifiés. Il vous est communiqué à titre d’information et ne peut être divulgué à un tiers sans le consentement

préalable de Natixis Securities. Il ne constitue ni une offre ni une invitation à acheter ou à souscrire des instruments financiers. Les informations contenues dans ce document proviennent de sources publiques

soigneusement sélectionnées. Malgré la réalisation de toutes les diligences requises pour s’assurer que ces informations soient exactes au moment de leur publication, aucune déclaration de garantie n’est faite quant à leur

exactitude, ex haustivité ou sincérité. Les performances passées et simulées ne garantissent par les performances futures. Toute opinion contenue dans le présent document reflète le contexte actuel et peut être modifiée à

tout moment sans préavis. Natixis Securities ne saurait être tenu responsable des conséquences d’une quelconque décision prise au regard des informations contenues dans ce document. Natixis Securities est une filiale

de Natixis. Elle est réglementée par le CECEI, la Commission bancaire et l’Autorité des marchés financiers et a mis dans ce cadre en place des procédures appropriées de séparations des activités visant en particulier à

prévenir les conflits d’intérêt entre les activités de Recherche ses autres activités. Ces « Murailles de Chine » peuvent être détaillée sur demande auprès du Responsable de la conformité. A la date de cette publication,

Natixis et/ou l’une de ses filiales ou sous-filiales peut être en conflit d’intérêt avec l’émetteur mentionné. En particulier, il se peut ainsi que Natixis Securities ou toute personne morale ou physique liée, leurs dirigeants, leurs

représentants légaux ou leurs salariés aient investi pour leur propre compte ou agissent ou envisagent d'agir, dans les douze mois à venir, en tant que conseiller, apporteur de liquidité, teneur de marché, ou banquier

d'affaires d'une des sociétés mentionnées dans cette publication.

Ce document de recherche est distribué depuis le Royaume Uni par Natixis Bleichroeder, une division de Natixis, Succursale de Londres, qui est reconnue par le Comité des Établissements de Crédit et des Entreprises

d'Investissement et réglementée par la « Financial Services Authority » pour ses activités au Royaume Uni.

Avertissement des sociétés liées à l'étranger - diffusion aux Etats-Unis.

Natixis, maison mère de Natixis Securities (Paris), Négociateur pour compte de tiers et pourcompte propre agréé à l’étranger, ne destine la diffusion aux Etats-Unis de cette publication qu’aux « major U.S. institutional

investors », définis comme tels selon les règles de la SEC. Natixis Bleichroeder Inc. est une filiale de Natixis. Natixis Securities (Paris) n’emploie aucun collaborateur commun avec Natixis Bleichroeder Inc. L’adresse de

Natixis Bleichroeder Inc. est 1345 Avenue of the Americas, New York, NY 10105. Natixis Bleichroeder Inc. n’est impliquée d’aucune manière dans l’élaboration ou la relecture de cette publication. Cette publication a été

élaborée et vérifiée par les analystes de Natixis Securities (Paris). Ces analystes n'ont pas fait l'objet d'un enregistrement professionnel en tant qu'analyste auprès du NYSE et/ou du NASD et ne sont donc pas soumis aux

règles édictées par la FINRA.

Pour accéder aux disclaimers spécifiques, cliquez sur ce lien : http://www.sec.natixis.com/netis/fr/af/aspx/disclaimer_spe.aspx

1

/

4

100%