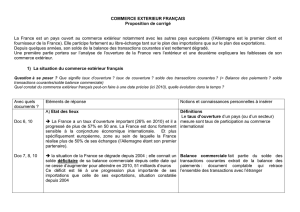

LA BALANCE DES PAIEMENTS Remarque : Cette fiche propose

Fiche : la balance des paiements – B. Papon-Vogler – 2012-2013 Page 1

LA BALANCE DES PAIEMENTS

Remarque : Cette fiche propose une simplification de la réalité pour mieux comprendre le principe de construction et la lecture de la balance des paiements.

Pour une présentation plus rigoureuse, on peut se référer à l’ouvrage de Michel Karlin et Claude Dufloux « La balance des paiements », Economica 2004.

1. A quoi sert-elle ?

La balance des paiements est un document statistique qui retrace l'ensemble des échanges réels (biens et services),

monétaires (paiements de salaires, versement de revenus) et financiers (actions, obligations, emprunts/prêts) entre les agents

économiques résidents d'une économie et les non-résidents au cours d'une période déterminée.

Elle se présente sous la forme de 3 comptes : compte des transactions courantes, compte de capital et compte financier

(plus une dernière ligne pour les erreurs et omissions).

Exemple ci-dessous du compte des transactions courantes et du compte de capital :

Source : Balance des paiements, Rapport annuel, Banque de France, 2012

La balance des paiements permet de savoir si les exportations permettent de financer les importations, si les créances

de la nation excèdent les dettes ou inversement, si les échanges avec les autres pays peuvent être à l’origine de conséquences

négatives sur l’économie du pays …

Fiche : la balance des paiements – B. Papon-Vogler – 2012-2013 Page 2

2. Pourquoi est-elle toujours en équilibre ?

La balance des paiements est un document comptable dans lequel chaque flux est comptabilisé deux fois : une fois sous

forme de crédit et une fois sous forme de débit. Par conséquent, par sa construction même, la balance des paiements est

toujours équilibrée. (Lorsque l’on observe des écarts entre la somme des crédits et la somme des débits, ils proviennent

simplement de la diversité des sources d’information ; c’est pourquoi il existe un poste « erreurs et omissions » qui permet de

rétablir l’équilibre si besoin).

Par exemple, si Airbus vend un avion 320 millions d’euros au Brésil, l’exportation correspond à une entrée de devises.

L’exportation sera comptabilisée en crédit du poste « biens » du compte de transactions courantes, alors que l’entrée de devises

sera comptabilisée en débit du poste « avoirs de réserve » du compte financier. Ainsi, dans la balance des paiements, toute

opération économique ou financière qui provoque une entrée de fonds donne lieu à une écriture de crédit, et l’entrée de fond

elle-même donne lieu à une écriture de débit.

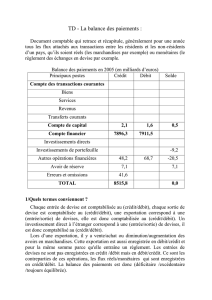

(en millions d’euros)

Crédit

Débit

Solde

Compte des transactions courantes

- Biens

- Services, revenus, transferts

+ 320

+ 320

Compte de capital

Compte financier

- Investissements directs

- Investissements de portefeuille

-Avoirs et réserve

+ 320

- 320

Erreurs et omissions

Total

320

320

0

Solde = crédits – débits

Sur cette dernière ligne, un signe – au solde

indique une entrée de devises (cela permet

d’équilibrer les comptes). Ici, la France

connaît une diminution de ses

engagements en euros (une augmentation

de ses devises)

En sens inverse, une importation de barils de pétrole (par exemple pour un montant de 400 millions d’euros)

correspond à une sortie de devises. L’importation sera comptabilisé en débit du poste « biens » du compte de transactions

courantes, alors que la sortie de devises sera comptabilisée en crédit du poste « avoirs de réserve » du compte financier.

(en millions d’euros)

Crédit

Débit

Solde

Compte des transactions courantes

- Biens

- Services, revenus, transferts

+ 320

+ 400

- 80

Compte de capital

Compte financier

- Investissements directs

- Investissements de portefeuille

-Avoirs et réserve

+ 400

+ 320

+ 80

Erreurs et omissions

Total

720

720

0

Solde = crédits – débits

Sur cette dernière ligne, un signe + au solde

indique une sortie de devises (toujours

pour équilibrer les comptes). Ici, la France

connaît une diminution de ses avoirs en

devises.

Quand on entend à la radio ou qu’on lit dans un article que « la balance des paiements est en déséquilibre », il s’agit

donc d’un abus de langage. En réalité, seuls les soldes de certains comptes peuvent être en déséquilibre.

3. Quels soldes étudier ?

Le solde des transactions courantes permet de « voir » si les entrées de devises (au crédit) sont supérieures ou

inférieures aux sorties de devises (au débit) lors des échanges de biens (balance commerciale au sens strict), de services (biens +

services = balance commerciale au sens large), de revenus (revenus primaires : liés au travail ou au capital) et des transferts.

Le solde du compte de capital est assez marginal, c’est pourquoi on simplifie souvent en disant que le solde de la

balance des transactions courantes (en réalité le solde de la balance des transactions courantes + le solde du compte de capital)

correspond au besoin ou à la capacité de financement de la Nation.

En effet, un pays qui reçoit plus de devises qu’il n’en dépense grâce à son commerce extérieur (exportations de biens et

services supérieures aux importations) et au rendement de ses investissements réalisés à l’étranger dans le passé (revenus

perçus par les agents économiques nationaux supérieurs aux revenus versés aux agents économiques étrangers) est dans une

situation de capacité de financement : il peut alors prêter des devises à des agents économiques extérieurs qui en ont besoin.

En sens inverse, un pays dont le solde courant (= solde des transactions courantes = solde de la balance des

transactions courantes) est débiteur est un pays qui est en situation de besoin de financement : il lui faut donc trouver à

l’étranger la source de financement de ses dépenses (exemples : délais de paiement pour les importations ; vente d’actions ou

d’obligations à des résidents étrangers ; emprunts auprès de banques étrangères ; …)

Les principaux soldes étudiés sont donc les suivants :

Fiche : la balance des paiements – B. Papon-Vogler – 2012-2013 Page 3

Compte des transactions courantes

Biens

Solde + si exportations de biens (ex : voitures, agro …) > importations de biens (textiles, PC, …)

Solde- si exportations < importations

Services

Solde + si exportations de services (hébergement en hôtel des Américains qui viennent visiter la France,

assurances d’un britannique en France pour sa résidence secondaire en Bretagne, hospitalisation d’un patient

étranger, …) > importations de services (transports étrangers utilisés pour les exportations de biens, …)

Solde – si exportations < importations

Revenus

Solde + si transferts de revenus résultant des « exportations » de travail (salaires des travailleurs français qui

travaillent en Suisse) ou de la perception d’intérêts versés > « importations » de travail (paiement des salariés

qui travaillent en France et résident à l’étranger) ou versement de dividendes

Solde – si revenus perçus < revenus versés

Transferts courants

Généralement solde – en France opérations sans contrepartie (envoi de fonds à l’étranger à la famille ou à des

associations d’aide humanitaire, dons de l’Etat français aux pays en développement)

Solde

commercial

Balance des transactions courantes +compte de capital =

Capacité ou besoin de financement de la nation

Balance des invisibles

(transferts, revenus, services)

Compte de

capital

Transferts en capital

Solde + si transferts financiers reçus > transferts financiers versés (essentiellement entre la France et les

institutions de l’Union Européenne)

Acquisition d’actifs non financiers

Solde + si vente de brevets > achats de brevets

Solde – si vente de brevets < achats de brevets

Compte financier

Remarque : le compte financier a une double nature :

- comptable : les flux monétaires retracent la contrepartie des flux réels. Toute opération réelle ou financière a

une contrepartie (que nous avons indiquée pour simplifier en augmentation ou diminution des avoirs de

réserve)

- financière : le compte financier retrace les opérations d’investissements (à comprendre ici plutôt dans le sens

de « placements financiers »). Dans ce second cadre, plutôt que de « crédit et de « débit » on parle de

« créances » (ou «d’avoirs ») et « d’engagements ». Un signe + au crédit indique encore une entrée de devises,

un signe – une sortie de devises (et inversement au débit).

Investissements directs

IDE : investissements directs à l’étranger = acquisition d’au moins 10% du capital social d’une entreprise par

une autre, d’une autre nationalité, dans le but d’établir un partenariat durable avec elle

« Avoirs » : des entreprises résidentes achètent (- au crédit) ou vendent (+ au crédit) des actions étrangères

« Engagements » : des entreprises étrangères achètent (- au débit) ou vendent (+ au débit) des actions

françaises

Solde + si avoirs > engagements => un solde positif peut donc résulter d’une bonne conjoncture économique

(les entreprises étrangères investissent en France) ou d’une mauvaise (les entreprises françaises vendent leurs

actions étrangères)

Solde – si avoirs < engagements

Investissements de portefeuille

Même principe

Autres investissements

Même principe :

« Avoirs » : les agents économiques français prêtent des fonds à l’étranger (-) ou se font rembourser (+)

« Engagements»: les agents économiques français empruntent des fonds à l’étranger (+) ou les remboursent (-)

Solde des flux financiers

Variation de la position extérieure (variation du patrimoine financier vis-à-vis du reste du monde)

Avoirs de réserve

Chaque opération avec l’extérieur induit une entrée de devises (ex : une exportation de voiture au Japon induit

une entrée de yen) ou une sortie de devises (ex : achat de pétrole aux Emirats Arabes induit une sortie de

dollars, IDE implique sortie d’€ ou de $, …).

Ce poste est ainsi la contrepartie du solde global des autres postes

Les avoirs de réserve sont ainsi essentiellement constitués des devises étrangères détenues sur le territoire

national = réserves de change.

Alors que dans les autres lignes, un signe + indique des entrées de devises, au contraire, dans cette ligne, un

signe + correspond à une diminution des réserves de change de la Banque de France => c’est ce qui permet

d’équilibrer les comptes.

Erreurs et omissions

Fiche : la balance des paiements – B. Papon-Vogler – 2012-2013 Page 4

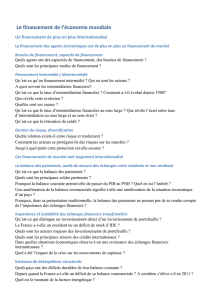

4. Pour approfondir l’analyse …

a) L’explosion des investissements de portefeuille

La libéralisation des économies (en particulier dérégulation, décloisonnement, désintermédiation sur les marchés

financiers) d’une part, le vieillissement de la population et les difficultés de financement de la protection sociale (avec les

inquiétudes sur l’avenir du système de retraite par répartition) d’autre part, ont fortement contribué au développement des

investissements de portefeuille.

La généralisation des systèmes de capitalisation (les actifs préparent leur retraite en épargnant eux-mêmes durant leur

vie active), couplée avec le développement de la mondialisation et des investissements directs à l’étranger, a ainsi entraîné une

véritable explosion des échanges financiers.

Cette envolée des marchés financiers semble en partie atténuée dans la balance des paiements car celle-ci ne retrace

que le solde net des opérations. Par exemple, si un agent économique résidant en France achète des actions étrangères pour un

montant de 400 € (signe – dans la colonne « avoirs » [crédit] dans le compte financier au poste investissements de portefeuille),

les revend pour un montant de 450€ (signe + dans la même colonne), puis en rachète pour un montant de 550€ (signe -), on lira

simplement au final -500€ (= -400 +450 -550) dans la colonne « avoirs ».

b) Les déséquilibres des transactions courantes

On peut observer trois grands types de configuration : un pays peut être en équilibre (solde de la balance des

transactions courantes ≈ solde de la balance des capitaux [balance des capitaux = balance du compte de capital + balance du

compte financier]) ; en capacité de financement (excédent de la balance des transactions courantes, donc déficit de la balance

des capitaux) ou en besoin de financement (déficit de la balance des transactions courantes, excédent balance des capitaux).

Un excédent de balance courante peut s’expliquer :

- par des facteurs conjoncturels : un pays exportateur de biens ou de services assez peu dépendant de l’extérieur pour ses

approvisionnements est positivement touché par une croissance importante de l’économie mondiale et au contraire

négativement affecté par une période de récession (exemple : Irlande)

- par des facteurs structurels : certains pays bénéficient d’avantages de compétitivité importants en raison de la qualité de leur

produit (compétitivité hors-prix : Allemagne ou Japon) ou de la faiblesse de leurs coûts de production, souvent liée à une main-

d’œuvre faiblement rémunérée ou un taux de change attractif pour les consommateurs étrangers (compétitivité-prix : Chine).

Un déficit de la balance courante peut s’expliquer par des raisons inverses. Toutefois, même si on établit souvent un

lien entre déficit de la balance commerciale et besoin de financement, il ne faut pas confondre balance commerciale et balance

des transactions courantes. En effet, d’autres facteurs que le commerce international (exportations et importations) entrent en

jeu. Ainsi, un pays peut présenter en même temps un déficit de sa balance commerciale et une capacité de financement (excès

d’épargne, balance des capitaux en déficit) s’il perçoit d’importants revenus (intérêts, dividendes) liés à ses investissements

passés.

c) Les processus de régulation : variation des taux de change et taux d’intérêt

Comptablement, un pays ne peut pas être en même temps en situation d’excédent des transactions courantes et

d’excédent des capitaux. Par contre, il peut connaître une tendance à l’excédent des transactions courantes (par exemple, c’est

un pays compétitif, qui exporte davantage qu’il n’importe) et une tendance à l’excédent de sa balance des capitaux (les

échanges de capitaux sont aujourd’hui beaucoup plus développés que les échanges de biens et services, et un pays peut

« attirer » fortement les capitaux extérieurs, par exemple car les taux d’intérêt y sont plus élevés, ou car les investisseurs

étrangers pensent que son économie est plus forte, que ses institutions sont plus solides, …). Dans les deux cas, la monnaie du

pays en question est plus demandée par les résidents étrangers que les devises étrangères ne sont demandées par les résidents

du pays. Sur le marché des changes, comme le prix de la monnaie varie en fonction des offres et des demandes, le taux de

change de la monnaie s’apprécie.

L’appréciation du taux de change entraîne alors une désincitation à investir dans le pays concerné ou à acheter ses

produits, qui deviennent alors relativement plus chers pour les agents étrangers. En sens inverse, les agents du pays concernés

sont davantage incités à investir à l’étranger ou à consommer des produits étrangers (qui eux deviennent relativement moins

onéreux).

Par contre, si les investisseurs étrangers ont des comportements très rigides et souhaitent toujours acquérir des

capitaux du pays, quel que soit le taux de change, alors l’équilibre de la balance des paiements passera par un déficit de la

balance des transactions courantes (en d’autres termes, les producteurs du pays seront fortement pénalisés par la hausse du

taux de change qui nuit à la compétitivité – Exemple de l’euro « fort » et de certains pays européens). Eventuellement, les

autorités monétaires peuvent alors décider de réduire les taux d’intérêt directeurs, afin que les investisseurs étrangers (au

moins à court terme) trouvent moins attractifs les placements dans la devise du pays considéré.

1

/

4

100%