Principes comptables généralement reconnus pour

exposé-sondage

conseil des normes comptables

projet de normes comptables

DATE LIMITE DE RÉCEPTION

DES COMMENTAIRES :

LE 31 JUILLET 2009

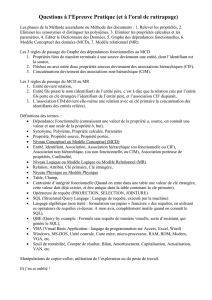

Le présent exposé-sondage portant sur un projet de normes

comptables est publié par le Conseil des normes comptables. Le

Conseil est constitué de personnes bien au fait de l’établissement

et de l’utilisation d’états financiers, qui proviennent de cabinets,

d’entreprises et des milieux universitaires. Tous les membres

siègent à titre personnel et non en tant que représentants de leur

employeur ou d’une organisation.

Nous vous invitons à nous faire parvenir par écrit, en votre nom

ou en celui de votre organisation, vos commentaires sur les

propositions contenues dans l’exposé-sondage. Il est souhaitable

que les personnes qui sont en faveur du texte proposé expriment

leur opinion au même titre que celles qui ne le sont pas.

Les commentaires auront d’autant plus de valeur qu’ils porteront

sur un paragraphe ou un groupe de paragraphes précis, qu’ils

expliqueront clairement le problème en cause dans les cas de

désaccord avec des propositions de l’exposé-sondage et qu’ils

comporteront le libellé exact des modifications suggérées, avec

motifs à l’appui. Tous les commentaires reçus seront postés sur

www.cnccanada.org/ dans les dix jours à compter de la date

limite de réception des commentaires, à l’exception de ceux dont

l’auteur a demandé la confidentialité.

Pour être pris en considération, les commentaires devront être

reçus avant le 31 juillet 2009, adressés à :

Peter Martin, CA

Directeur, Normes comptables

Conseil des normes comptables

277, rue Wellington Ouest

Toronto (Ontario) M5V 3H2

Pour des raisons d’ordre pratique, nous préférons recevoir les

commentaires par courriel (en format Word) à :

«Les normes ne visent pas les éléments sans importance. Tout en

reconnaissant que l’appréciation de l’importance relative est affaire de

jugement professionnel dans chaque cas d’espèce, le CNC estime qu’il

convient en règle générale d’apprécier l’importance relative par rapport

au caractère significatif que peuvent revêtir les informations contenues

dans les états fi nanciers pour les décideurs. Un élément d’information

ou un ensemble d’éléments d’information est réputé important s’il est

vraisemblable que son omission ou son inexactitude aurait comme

conséquence d’influencer ou de modifier une décision.»

(Préface des normes comptables, Manuel de l’ICCA – Comptabilité)

Principes comptables

généralement reconnus pour

les entreprises à capital fermé

Avril 2009

Pr i n c i P e s c o m P t a b l e s g é n é r a l e m e n t r e c o n n u s P o u r l e s e n t r e P r i s e s à c a P i t a l f e r m é i

Points saillants

Le Conseil des normes comptables (CNC) se propose, sous réserve des

commentaires qu’il recevra à la suite de la publication de l’exposé-sondage, d’inclure

dans le Manuel de l’ICCA – Comptabilité (le Manuel) un ensemble de normes pour

les entreprises à capital fermé.

Les entreprises à capital fermé pourraient établir leur information conformément

aux PCGR canadiens en adoptant soit le même ensemble de normes comptables

que les entreprises ayant une obligation publique de rendre des comptes (les

Normes internationales d’information financière), soit les normes proposées pour

les entreprises à capital fermé. Les entreprises présentant leur information selon

la deuxième possibilité qualifieraient leur comptabilité de conforme aux PCGR

canadiens pour les entreprises à capital fermé.

Qu’entend-on par une entreprise à capital fermé?

Aux fins du présent exposé-sondage, une entreprise à capital fermé s’entend d’une

entreprise à but lucratif :

a) qui n’a pas émis (ou n’est pas sur le point d’émettre) des instruments de créance

ou de capitaux propres qui sont, ou seront, en circulation et négociés sur un

marché public (une bourse des valeurs nationale ou étrangère ou encore un

marché de gré à gré, y compris un marché local et régional);

b) qui ne détient pas d’actifs en qualité de fiduciaire pour un vaste groupe de tiers au

titre de l’une de ses activités principales.

Compte tenu du critère ci-dessus, les banques, les coopératives d’épargne et de

crédit, les sociétés d’assurance, les maisons de courtage de valeurs et les organismes

de placement collectif ne sont normalement pas des entreprises à capital fermé.

D’autres entités peuvent aussi détenir des actifs en qualité de fiduciaire pour un vaste

groupe de tiers du fait qu’elles gardent et administrent des ressources financières que

leur confient des clients ou des membres qui ne participent pas à la gestion de l’entité

en question. Toutefois, si elles le font pour des raisons accessoires à leurs activités

principales (comme ce peut être le cas, par exemple, pour certains agents de voyage

ou agents immobiliers, ou pour les coopératives qui exigent le dépôt d’une somme

symbolique aux fins de l’adhésion), elles ne sont pas considérées comme des entités

ayant une obligation publique de rendre des comptes1.

Contexte

Ayant indiqué dans son plan stratégique, publié en janvier 2006, qu’«il n’y a pas

de formule passe-partout», le CNC a décidé de poursuivre des stratégies distinctes

pour les entreprises ayant une obligation publique de rendre des comptes, pour les

entreprises à capital fermé et pour les organismes sans but lucratif. Plus tard cette

année-là, le CNC a mené une recherche approfondie sur les besoins des utilisateurs

des états financiers des entreprises à capital fermé. En mai 2007, le CNC a publié un

appel à commentaires et un document de travail afin de solliciter l’opinion des parties

prenantes quant à la meilleure approche à adopter pour l’élaboration de normes pour

les entreprises à capital fermé.

1 Cette définition est compatible avec la définition d’«entreprise ayant une obligation

publique de rendre des comptes» proposée dans l’exposé-sondage de mars 2009 du CNC,

intitulé «Adoption des IFRS au Canada II».

ii ex P o s é -s o n d a g e – av r i l 2009

Approche fondamentale

À la lumière des commentaires reçus à la suite de l’appel à commentaires lancé

en 2007 et d’autres informations, le CNC a retenu l’approche suivante pour

l’élaboration des normes à l’intention des entreprises à capital fermé :

L’objectif devrait consister à élaborer un ensemble de normes fondé sur des • principes qui favorisent le recours au jugement professionnel. Le nouveau

référentiel devrait donc contenir moins de dispositions prescriptives et

d’indications détaillées que le Manuel actuel.

Le point de départ devrait être le Manuel actuel.• Les normes actuelles dont l’essentiel du texte ne concerne pas les entreprises à • capital fermé devraient être exclues.

Un nombre limité de dispositions qui, dans le Manuel actuel, posent des • problèmes considérables aux entreprises à capital fermé, devraient être

réexaminées, compte tenu à la fois des coûts que devront engager les préparateurs

des états financiers des entreprises à capital fermé et des besoins des utilisateurs

de ces états financiers.

La majorité des exigences en matière de comptabilisation et d’évaluation que • contient le Manuel actuel, et qui ne posent pas de problèmes significatifs aux

entreprises à capital fermé, devraient être conservées telles quelles.

Les abrégés des délibérations (abrégés) du CPN, sous leur forme actuelle, • devraient être exclus des normes proposées. Toutefois, dans quelques cas précis,

d’importantes questions traitées dans des abrégés devraient être intégrées dans les

normes proposées.

Les obligations d’information devraient être réexaminées et recentrées sur les • besoins des utilisateurs des états financiers des entreprises à capital fermé. Les

normes proposées devraient refléter le fait que ces utilisateurs ont généralement

la possibilité d’obtenir des informations supplémentaires auprès de l’entreprise.

Par conséquent, les obligations d’information pour les entreprises à capital fermé

devraient être considérablement moindres que celles qu’impose le Manuel actuel.

Cette approche, ainsi que certaines des solutions proposées pour les questions de

comptabilisation et d’évaluation reconsidérées, a fait l’objet de discussions lors

de tables rondes tenues partout au pays au cours de l’été et de l’automne 2008.

Les commentaires recueillis lors de ces tables rondes ont été pris en compte dans

l’élaboration des propositions contenues dans l’exposé-sondage. Les parties

prenantes ont exhorté le CNC à entreprendre sans tarder l’élaboration des nouvelles

normes pour les entreprises à capital fermé.

Afin de pouvoir élaborer un exposé-sondage dans les meilleurs délais, le CNC

a décidé de tenir compte uniquement des questions posant des difficultés

considérables, notamment en ce qui touche les instruments financiers et les

informations à fournir. Le CNC a en outre l’intention d’apporter, avant la publication

définitive des normes proposées, un certain nombre de modifications de forme à leur

libellé afin d’uniformiser et d’actualiser la terminologie, compte tenu du fait que les

normes actuelles ont été élaborées au fil de nombreuses années.

Autonomie des normes proposées

Les normes proposées pourront être appliquées par l’ensemble des entreprises à

capital fermé. Il n’y aura aucune exigence quant à la taille ou à d’autres points, par

exemple le consentement unanime des actionnaires ou d’autres utilisateurs. Les

normes seront «autonomes», c’est-à-dire que les entreprises à capital fermé qui

les appliqueront ne seront pas tenues de se reporter aux normes applicables aux

entreprises ayant une obligation publique de rendre des comptes.

Pr i n c i P e s c o m P t a b l e s g é n é r a l e m e n t r e c o n n u s P o u r l e s e n t r e P r i s e s à c a P i t a l f e r m é iii

Maintien et évolution des normes

Afin de permettre aux parties prenantes de se familiariser avec les normes et

leur application en pratique, le CNC a l’intention, pour un certain temps, de ne

pas apporter des modifications substantielles aux normes définitives après leur

publication, sauf peut-être dans le cas des notes d’orientation concernant la

comptabilité NOC-12, «Cessions de créances», et NOC-15, «Consolidation des

entités à détenteurs de droits variables (variable interest entities)». Ces normes

contiennent des indications sur des sujets qui sont présentement à l’étude par l’IASB

et le FASB. Le CNC croit que des normes plus adéquates seront publiées dans un

proche avenir à l’échelle internationale et il envisage de modifier à court terme les

dispositions des normes proposées qui traitent de ces sujets.

Le CNC a l’intention de mettre à jour les normes pour les entreprises à capital

fermé chaque année ou aux deux ans (éventuellement en modifiant plusieurs

normes à la fois), plutôt que de suivre la pratique actuelle qui consiste à publier

chaque nouvelle norme une fois qu’elle est achevée. Ces normes évolueront avec le

temps, et s’appuieront sur des concepts communs avec les Normes internationales

d’information financière (IFRS).

Le CNC évaluera l’efficacité globale des normes pour les entreprises à capital

fermé et réévaluera sa stratégie à l’égard de ces entreprises environ cinq ans après

l’adoption des normes en question.

Processus de finalisation envisagé

Le CNC délibérera de nouveau sur ses propositions afin de prendre en compte les

commentaires reçus par suite de la publication de l’exposé-sondage. Des comptes

rendus de ces délibérations seront fournis sur le site Web du CNC, à www.cnccanada.

org.

Le CNC prévoit que les normes définitives seront publiées à temps pour en permettre

l’application aux états financiers de fin d’année civile 2009.

Date d’entrée en vigueur et dispositions transitoires

Les normes proposées pour les entreprises à capital fermé s’appliqueraient aux états

financiers annuels des exercices ouverts à compter du 1er janvier 2011. Leur adoption

anticipée serait permise.

Le présent exposé-sondage contient un nouveau chapitre, le chapitre 1500,

APPLICATION INITIALE DES NORMES, qui établit des dispositions transitoires

particulières pour l’application initiale des normes proposées. Le chapitre 1500

vise à faire en sorte que les premiers états financiers qu’une entreprise prépare

conformément aux nouvelles normes contiennent des informations de qualité élevée

qui :

sont transparentes pour les utilisateurs et comparables pour toutes les périodes • présentées;

fournissent un point de départ approprié pour une comptabilité selon les nouvelles • normes;

peuvent être mises en place à un coût qui ne dépasse pas les avantages qu’en • retireront les utilisateurs des états financiers.

De façon générale, le chapitre 1500 exige des entreprises à capital fermé qu’elles

appliquent rétrospectivement les normes y afférentes. Il contient cependant

iv ex P o s é -s o n d a g e – av r i l 2009

différentes dispositions transitoires pour certaines normes pour lesquelles le CNC a

jugé que les coûts de l’application rétrospective seraient supérieurs aux avantages qui

en découleraient.

Contenu de l’exposé-sondage

Le présent exposé-sondage contient :

un résumé des modifications importantes apportées aux normes du Manuel actuel; • les questions sur lesquelles le CNC aimerait recevoir des commentaires des • parties prenantes;

des extraits des normes proposées pour les entreprises à capital fermé• ;

la liste de toutes les obligations d’information proposées• 2.

Le texte intégral des normes proposées accompagne l’exposé-sondage. Le CNC

publiera également séparément un document «Historique et fondement des

conclusions».

Résumé des modifications importantes

Les normes proposées ont été élaborées à partir des normes du Manuel actuel. La

structure des chapitres et des notes d’orientation n’a pas changé (mais les abrégés

sous leur forme actuelle n’ont pas été conservés) et une bonne partie du libellé des

chapitres et des notes d’orientation actuels a été conservée. La présente section de

l’exposé-sondage contient un résumé des modifications importantes apportées à

certains chapitres et notes d’orientation actuels au cours de l’élaboration des normes

proposées.

Modifications concernant la comptabilisation et l’évaluation

Il est proposé de modifier les dispositions relatives à la comptabilisation et à

l’évaluation énoncées dans les normes mentionnées ci-après. Les modifications ont

été élaborées en tenant compte des considérations en matière de coûts et d’avantages

propres au secteur des entreprises à capital fermé. Un comité consultatif spécial

formé de parties prenantes du secteur a analysé ces considérations pour chacun des

sujets et, à la lumière de cette analyse, a recommandé des changements à apporter

par rapport aux normes actuelles.

Instruments financiers

Une nouvelle norme sur les instruments financiers a été élaborée afin de traiter

d’un large éventail de questions couvertes actuellement dans un certain nombre

de chapitres et de notes d’orientation. Cette nouvelle norme proposée présente les

caractéristiques suivantes :

Le projet de chapitre 3856, • INSTRUMENTS FINANCIERS, couvre à lui seul tous les

aspects de la comptabilisation des instruments financiers3. La plupart des choix de

2 Comme c’est le cas pour le Manuel actuel, il est proposé de présenter les obligations

d’information à la fin de chacun des chapitres. Le CNC prévoit également inclure un

supplément contenant la totalité des obligations d’information énoncées dans les normes

pour les entreprises à capital fermé.

3 Le chapitre 3856 remplacerait les chapitres 1530, RÉSULTAT ÉTENDU, 1535,

INFORMATIONS À FOURNIR CONCERNANT LE CAPITAL, 3020, CRÉANCES ET EFFETS À

RECEVOIR, 3025, PRÊTS DOUTEUX, 3210, DETTE À LONG TERME, 3855, INSTRUMENTS

FINANCIERS — COMPTABILISATION ET ÉVALUATION, 3861, INSTRUMENTS FINANCIERS

— INFORMATIONS À FOURNIR ET PRÉSENTATION, 3862, INSTRUMENTS FINANCIERS

— INFORMATIONS À FOURNIR, 3863, INSTRUMENTS FINANCIERS — PRÉSENTATION,

3865, COUVERTURES, et les NOTES D’ORIENTATION NOC-4, «Commissions et coûts

associés aux activités de crédit», et NOC-12, «Cession de créances».

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

22

22

23

23

24

24

25

25

26

26

27

27

28

28

29

29

30

30

31

31

32

32

33

33

34

34

35

35

36

36

37

37

38

38

39

39

40

40

41

41

42

42

43

43

44

44

45

45

46

46

47

47

48

48

49

49

50

50

51

51

52

52

53

53

54

54

55

55

56

56

57

57

58

58

59

59

60

60

61

61

62

62

63

63

64

64

65

65

66

66

67

67

68

68

69

69

70

70

71

71

72

72

73

73

74

74

75

75

76

76

77

77

78

78

79

79

80

80

81

81

82

82

83

83

84

84

85

85

86

86

87

87

88

88

89

89

90

90

91

91

92

92

93

93

94

94

95

95

96

96

97

97

98

98

99

99

100

100

101

101

102

102

103

103

104

104

105

105

106

106

107

107

108

108

109

109

110

110

1

/

110

100%