Télécharger - Fromont Briens

Social

Relations collectives de travail 30 mai 2014

Contribution patronale aux activités sociales et culturelles du CE : « DADS vs compte 641 », 2ème

Round

Arrêt du 20 mai 2014: décryptage d'une décision en quête de rationalité

Plus de trois ans après son arrêt inédit « IBM » du 30 mars 2011, la chambre sociale précise dans un

attendu publié au bulletin, la décision qui a tant agité la doctrine et généré des contentieux aux enjeux

financiers lourds pour les entreprises. Si l'on approuve l'orientation choisie par la Cour, des zones

d'ombre et d'incompréhension demeurent, et l'on peine à trouver des explications rationnelles à cet

arrêt sous le prisme de l'analyse juridique.

Portée

La Cour conserve la référence au compte 641 pour la définition de la masse salariale servant au

calcul du budget des activités sociales et culturelles (ASC). Il ne s'agit donc pas d'un revirement. Pour

autant, cette décision modifie sensiblement la manière d'aborder la question.

La référence au compte 641 n'est plus absolue. On passe d'une définition "par" le compte 641 à une

définition "à partir du" compte 641, celui-ci devant être considéré comme un « outil » servant au calcul

de la masse salariale. Il est intéressant de noter que la Cour ne fait plus mention du « Plan Comptable

Général ». De même, a été effacé l'adjectif « comptable » de la notion de « masse salariale brute

comptable » de 2011.

Doit-on lire entre les lignes que les Hauts magistrats souhaitent revenir à une conception plus

juridique, et moins comptable, de la masse salariale brute ?

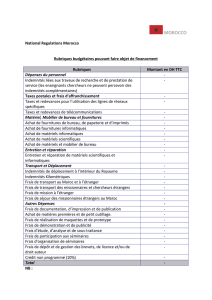

Possibilité de retraiter le compte 641

La Haute Cour autorise l'employeur à « sortir » du compte 641 trois catégories de sommes. Une

majorité des entreprises se référant encore aujourd'hui à la DADS-U (ligne « base brute Sécurité

Sociale pour la période »), une comparaison avec le compte 641 "retraité" permet de mesurer les

conséquences financières pour l'employeur qui devra désormais s'y référer, « sauf engagement plus

favorable ».

Les rémunérations des dirigeants sociaux

La Cour a préféré ici une notion plutôt comptable que juridique (la décision mentionne les « mandataires

sociaux »). Au regard de la formulation retenue, cela crée un doute sur la possibilité de "retraiter" le salaire versé

au dirigeant cumulant un contrat de travail avec son mandat social.

Elle est en tout cas cohérente avec la référence au compte 641, puisqu'elle permet d'englober tant la

rémunération du dirigeant mandataire, que celle du dirigeant salarié, lorsqu'il est lié à l'entreprise au titre d'un

contrat de travail pour l'exercice de fonctions techniques.

Quels que soient leurs régimes fiscal et social, les rémunérations des dirigeants constituent des charges de

personnel à inscrire au compte 641 (PCG, art. 446/64). Celui-ci comprend les rémunérations imposées dans la

catégorie des traitements et salaires (ex : présidents et directeurs généraux de sociétés anonymes), mais

également au régime des TNS, comme le gérant majoritaire de SARL, soumises à l'IS.

A noter que les éventuels jetons de présence versés au titre de missions exceptionnelles à un

administrateur, un directeur général ou encore un président directeur général sont inscrits dans le

compte 653. La Cour de Cassation exclut donc de l'assiette de calcul du budget des ASC certaines

sommes ayant la nature de salaires, déclarées dans la DADS-U. Cette exclusion sans réserve fait

déjà débat.

A notre sens, loin d'être infondée, elle mériterait d'être précisée.

En effet, le CE peut décider de faire bénéficier les dirigeants des œuvres sociales, même s'ils n'ont

pas de contrat de travail, celles-ci étant assurées « prioritairement au bénéfice des salariés, de leur

famille et des stagiaires » (C. trav. art. L. 2323-83). Or, il est fréquent que les dirigeants sociaux

refusent, par principe, d'en bénéficier, y compris ceux titulaires d'un contrat de travail. Il serait dès lors

opportun de réserver le "retraitement" des rémunérations des dirigeants du compte 641, à l'absence

de bénéfice des ASC par les dirigeants, et pourquoi pas, au cas par cas, dans l'hypothèse d'une

pluralité de dirigeants sociaux au sein d'une même société.

Les remboursements de frais (professionnels)

Inscrits au sous-compte 6414, ils visent les indemnités allouées au personnel et correspondant à des

remboursements globaux ou forfaitaires de frais, quels qu'en soient l'objet, telles que les indemnités pour frais de

Page

1

sur

3

Éditions Législatives

03/

06/

2014

http://www.editions

-

legislatives.fr/aboveille/actucontinue/article.do?attId=156593&th

...

transport, de déplacement, de représentation, ou celles dites

«

de

panier

»

pour lesquelles la Haute Cour avait

déjà jugé dans le sens d'une exclusion dans un arrêt du 7 juillet 1988.

Cette solution ne peut être qu'approuvée, mais elle permet de toucher du doigt la limite de la référence unique au

compte 641. En effet, les remboursements de frais réels, qui sont classés selon la nature propre des frais avancés

dans les divers comptes de charges ne seraient pas, par référence au compte 641, expurgés, mais devraient

pouvoir (continuer à) l'être, dans la mesure où ils n'ont ni la nature de salaire, ni ne sont soumis à cotisations

sociales.

Les sommes dues au titre de la rupture du contrat de travail sauf les indemnités légales et conventionnelles de

licenciement, de retraite, et de préavis

Des sommes qui pouvaient potentiellement être déclarées dans la DADS-U se retrouvent exclues de l'assiette. Il

s'agit notamment des indemnités transactionnelles, et des sommes versées dans le cadre d'un PSE.

On ne peut que se réjouir de cette clarification tant souhaitée, même si l'impact est à tempérer dans la mesure où

elles peuvent être comptabilisées dans le compte 6718 en charges exceptionnelles de gestion.

Curieusement, la Haute Cour a entendu maintenir dans l'assiette le « socle de base » des sommes dues au salarié

au moment de la rupture de son contrat de travail, y compris les indemnités de licenciement et de mise à la

retraite.

Cette décision laisse incontestablement un goût d'inachevé, tant on peine à en trouver le fondement.

Ayant la nature d'un salaire, le maintien de « l'indemnité de préavis » ne pose pas de difficulté, sauf peut-être le

fait que la Cour a oublié au passage l'adjectif « compensatrice ».

Tel n'est pas le cas pour les « indemnités de retraite » prévues par la Cour, sans autre précision. Sont

potentiellement visées les indemnités de départ volontaire à la retraite, et les indemnités de mise à la retraite à

l'initiative de l'employeur. L'une ayant la nature de complément de salaire soumis en totalité aux cotisations

sociales est comprise dans l'assiette de calcul du budget des ASC depuis une jurisprudence ancienne (Cass.

soc., 7 juill.1988, n°87-11.102), l'autre a une nature indemnitaire et devrait en être exclue. Or, la Cour n'autorise

pas l'exclusion des indemnités de licenciement, et sans doute pas non plus les indemnités de rupture

conventionnelle, même si l'on peut regretter une nouvelle fois l'absence de précision à ce titre. Ce qui conduit à

penser que les indemnités de mise à la retraite ne peuvent pas être expurgées du compte 641.

Au final, la différence avec la référence à la DADS réside dans la prise en compte des indemnités légales et

conventionnelles de licenciement qui sont le plus souvent en pratique non soumises à cotisations sociales, leur

montant dépassant rarement 2 fois le plafond annuel de Sécurité sociale en vigueur à la date du versement, tout

comme les indemnités de mise à la retraite, avec les plafonds légaux d'exonération.

Au sens strict de la décision, on peut comprendre que les indemnités telles que non- concurrence, précarité

d'emploi versées à la rupture de CDD devraient être a priori exclues de l'assiette de calcul puisque c'est bien "au

titre de la rupture du contrat de travail" que l'employeur assure leur versement.

Quel engagement plus favorable ?

Comme en 2011, la Haute Cour précise que l'assiette de référence pour appliquer le taux conventionnel ou légal

doit nécessairement être plus favorable que le budget calculé grâce au compte 641, dorénavant, "retraitements"

acceptés. En pratique, on perçoit mal quelle assiette pourrait être plus large que ne l'est déjà le compte 641.

Le seul engagement plus favorable possible serait le compte 641 non "retraité", tel qu'il a pu être appliqué par

certains employeurs depuis l'arrêt de 2011.

Ces entreprises ont désormais la possibilité de prendre en considération un compte 641 expurgé des sommes

précitées, mais en ayant nécessairement observé les formalités de dénonciation.

La voie de la DADS reste donc potentiellement ouverte, sous réserve de démontrer que son assiette est plus

large que le compte 641, ce qui est a priori impossible, sauf à imaginer, à l'avenir, un assujettissement à

cotisations sociales plus large des indemnités transactionnelles par exemple.

Un sens difficile à trouver

A l'appui de cette décision, la Cour ne propose pas de fondement juridique permettant d'éclairer le sens de la

décision. Les conclusions de Madame le Rapporteur Général ne sont pas plus éclairantes.

En réitérant la référence au compte 641, la Haute Cour semble faire taire l'argument suivant lequel la solution de

2011 tenait aux particularités des faits d'espèce.

Elle semble chercher un élargissement des sommes devant entrer dans le calcul de la masse salariale brute,

raison pour laquelle elle impose à l'employeur de partir, dès le départ, de l'assiette la plus large possible, le

compte 641.

On sait désormais, que certains "retraitements" sont possibles.

Mais la solution est loin d'être satisfaisante, notamment puisqu'elle n'autorise pas le "retraitement" des congés

payés acquis mais non pris, provisionnés en sous-compte 6412.

Le sens est peut-être à trouver derrière le caractère d'ordre public de protection de ces règles, récemment mis à

l'honneur par la Haute Cour dans son Rapport 2013.

Page

2

sur

3

Éditions Législatives

03/

06/

2014

http://www.editions

-

legislatives.fr/aboveille/actucontinue/article.do?attId=156593&th

...

La Haute Cour, fût

-

ce

-

t

-

il au prix du

raisonnement juridique, cherche probablement à protéger, dans un

contexte économique dégradé, le budget des CE leur permettant de financer les œuvres sociales et culturelles, et

partant, protéger les conditions d'existence extra-professionnelles des salariés.

Avec les incertitudes et les interrogations juridiques qu'il suscite, cet arrêt de la Cour de Cassation pourrait bien

inaugurer le début d'une lente construction jurisprudentielle, et pourquoi pas un revirement. D'ailleurs, la

décision de la Cour d'Appel de Versailles qui avait jugé qu'il était plus « logique et cohérent » de se référer à la

DADS n'a pas été censurée.

Il est permis de penser que cet arrêt n'a pas sonné la fin de la partie. Compte 641: 2 / DADS : 0.

Thomas Baudoin

Avocat Cabinet Fromont Briens

Souade Bouchene Avocate associée Cabinet Fromont Briens

Cass. soc., 20 mai 2014, n°12-29.142

Études concernées

Comité d'entreprise*

© Editions Législatives 2014 - Tout droit de reproduction réservé

Page

3

sur

3

Éditions Législatives

03/

06/

2014

http://www.editions

-

legislatives.fr/aboveille/actucontinue/article.do?attId=156593&th

...

1

/

3

100%