téléchargez le dernier numéro de la Lettre de la Gestion Privée

N° 18 - Janvier 2015

La lettre de la Gestion Privée

une publication du Groupe La Française, achevée de rédiger le 28 | 12 | 2014

EN PARTICULIER

Conjoncture

Décidément, l’économie nous

surprendra toujours .......................

Immobilier

Un vent d’optimisme mesuré

sur le marché de l’immobilier

tertiaire français ............................

Immobilier

LFP Opportunité Immo :

passe à la vitesse supérieure ...............

Valeurs mobilières

Mario Draghi, la chasse à la

déflation ouvre en janvier ! ............

Valeurs mobilières

Comment dynamiser votre PEA ? ......

Décryptage

L’intérêt du crédit ............................

Actualité

Financement de l’économie ..............

Il y a 40 ans apparaissait la société qui allait, au fur et à mesure des

rapprochements et des développements successifs, constituer le groupe

La Française tel que vous le connaissez aujourd’hui.

En cette année anniversaire, La Française a souhaité se doter d’une

nouvelle identité visuelle en adéquation avec ses ambitions : fidèle à

nos valeurs, le nouveau logo symbolise à la fois, le lien, la diversité des

expertises et l’unité du Groupe. Les lignes représentent les interactions

entre les différents acteurs qui contribuent à la réussite du Groupe tandis

que les boucles rappellent les quatre piliers qui constituent désormais

son socle à savoir l’immobilier, les valeurs mobilières, les solutions

d’investissements et l’incubation de sociétés de gestion.

Si l’apparence de nos cartes de visite évolue, notre raison d’être et notre

ambition, elles, ne changent pas. Comme dans les années passées, notre

première préoccupation est de vous accompagner dans la gestion de

votre patrimoine.

L’année 2014 s’est achevée dans une ambiance particulièrement

chahutée. Et 2015 s’annonce tout aussi volatile. Il conviendra encore une

fois d’être vigilant non seulement en termes de choix d’allocation mais

aussi d’enveloppes de placement. C’est la raison pour laquelle, cette

année encore, nous vous proposerons un numéro spécial fiscalité.

En attendant d’avoir le plaisir de vous rencontrer, l’ensemble de l’équipe

de la Française Gestion Privée se joint à moi pour vous adresser ses

meilleurs vœux.

J BB,

D G

L F G P

En particulier

2 - N° 18 - Janvier 2015

C

Décidément, l’économie

nous surprendra toujours

Une fois de plus nous voilà devant une situation inédite. On

nous annonçait encore il n’y a pas si longtemps le "peak oil"

(saturation puis baisse de l’extraction) et une envolée des

prix. Or, on produit de plus en plus de pétrole et le prix a

chuté de 50 % en quelques mois.

Quant aux taux d’intérêt, ils étaient déjà à leurs plus bas

niveaux connus dans le passé en début d’année, or ils baissent

encore en Europe, aux Etats-Unis et même au Japon. Le dix ans

français à moins de 1 %, on n’a jamais vu cela depuis l’époque

où les Templiers prêtaient au roi de France, ce qui ne leur a au

demeurant pas réussi. L’argent est gratuit. Or le crédit reste

limité, du côté de l’offre mais aussi du côté de la demande.

L’épargne préfère rester liquide. Le rendement est si faible,

et même négatif après impôt, que l’on ne se donne même

plus le mal de le placer. Les banques allemandes vont jusqu’à

envisager de faire payer les clients qui déposent leur argent.

Et les Banques Centrales veulent encore en ajouter. La Banque

du Japon relance une vague d’achats de dette publique. La

BCE compose avec les Traités Européens pour acheter des

grandes quantités de dette publique dans l'espoir de pousser

l'inflation à la hausse. La vraie question est "est-ce bien

nécessaire ?" Nous sommes tombés dans la fameuse trappe

à liquidité. On peut certes encore faire monter le niveau de

l’eau. Cela n’incitera pas pour autant à dépenser plus.

Le paradoxe est que le Monde va plutôt bien. Les pays

émergents affichent une croissance régulière de l’ordre

de 4,5 % l’an. La Chine ralentit un peu mais rien de grave.

Les Etats-Unis dépassent les 3 %. Le problème c’est

encore l’Europe : sa fragmentation et les divergences des

économies et des politiques de la zone euro. C’est cela qui

explique la faiblesse de la croissance, la peur de la déflation

(qui n’est pas pour l’instant une vraie menace mais peut

le devenir), les surenchères de la politique monétaire,

l’attentisme général et la réticence à investir. La baisse du

pétrole est une excellente nouvelle. A elle seule elle vaut

une impulsion de près d’un point de PIB. Le plan Juncker

peut ajouter à long terme deux ou trois dixièmes de point,

sans compter la baisse de l'euro. De façon plus globale,

les marchés d’actions mondiaux se sont positionnés dans

une perspective d’expansion et ils ont été soufflés par

les banques centrales. Sauf gonflement éternel de leurs

bilans, il faut maintenant concrétiser la croissance. Sinon

de nouvelles surprises pourraient bien arriver.

Redonner

du sens

à la finance…

La Française a participé le

25/11/2014 aux entretiens

de l’AMF 2014 sur le thème

"Redonner du sens à la

finance : le financement de la

croissance"

Pour cette 4e édition l’AMF a réuni

professionnels et journalistes

pour permettre d’échanger

différents points de vue sur les

problématiques et tendances

du moment.

Xavier Lépine, Président du

Directoire du Groupe

La Française, a participé à la

seconde table ronde animée par

Xavier Parain, Secrétaire Général

Adjoint de l’Autorité des Marchés

Financiers "Gestion d’actifs, quand

la French Touch s’adapte à la nou-

velle donne du marché".

A

En particulier

3 - N° 18 - Janvier 2015

Un vent d’optimisme mesuré

sur le marché de l’immobilier

tertiaire français

Malgré un léger rebond de l’économie française au 3e trimestre 2014, les perspectives demeurent fragiles pour

2015. Dans ce contexte encore incertain, seuls les actifs immobiliers qualitatifs, bien localisés et offrant

une flexibilité d’utilisation, sont capables de nourrir la demande.

I

L’amélioration de la conjonc-

ture économique et le retour de

la confiance s’opèrent lentement :

croissance française encore atone

tout au long de l’année 2014… Et

pourtant, le marché français de l’im-

mobilier d’entreprise renoue avec

un dynamisme qui s’était évaporé

depuis le début de la crise et a signé

à la fin du premier semestre 2014, sa

meilleure performance semestrielle

depuis 2007 : 11,5 milliards d’euros

investis, en hausse de 72 % par rap-

port à la même période en 2013.

En dépit du manque de visibi-

lité des entreprises et de l’ab-

sence d’amélioration du marché

de l’emploi, la demande placée

reste orientée à la hausse sur 2014 :

+ 13 % sur les trois premiers tri-

mestres par rapport à la même

période en 2013 ; après une forte

appréciation au 2e trimestre sous l’ef-

fet exceptionnel d’importantes tran-

sactions supérieures à 10 000 m2,

elle a ralenti en revanche au 3e tri-

mestre et a affiché une baisse de 17 %

par rapport au 3e trimestre 2013. Les

surfaces de grande taille restent le

moteur de l’activité. Aujourd’hui,

la demande porte sur de grands

immeubles neufs, indépendants,

éco-performants, accessibles et

flexibles pour s’adapter aux nouveaux

modes de travail. Dans un contexte

économique compliqué, les entre-

prises n’ont pas de visibilité à longue

échéance sur l’évolution de leur acti-

vité et l’immobilier, second poste de

charges après la masse salariale,

ne doit pas constituer une pression

supplémentaire. La flexibilité est ainsi

revendiquée à tous les niveaux par les

entreprises locataires, qui entendent

bien partager les coûts d’aménage-

ment avec le propriétaire ; lequel se

montre conciliant en contrepartie

d’engagements de location longs :

tout sauf la vacance !

Les bureaux concentrent toujours

quelques 56 % du volume investi

en France, avec un marché

particulièrement actif en région

parisienne. A noter une performance

en hausse de la Défense ("boostée"

par la vente de Cœur Défense) après

des années de vaches maigres et

toujours, une prédominance de

Paris QCA*. En effet, la demande

s’est concentrée durant les neuf

premiers mois de l’année sur Paris

Intra-muros (+ 28 %) et la Défense

(+ 40 %). Grâce à un réajustement

des loyers et à une offre restructurée

pour répondre à la qualité souhaitée

par les utilisateurs, le marché

parisien retrouve son équilibre.

Classe d’actifs "alternative", les

locaux d’activité évoluent dans

le même contexte économique

teinté d’attentisme qui ne favorise

pas les projets immobiliers pour

les petites moyennes entreprises.

Avec un marché à deux vitesses :

les marchés franciliens et lyonnais

qui tirent leur épingle du jeu d’une

part, et les autres, au Nord et au

Sud, plus à la peine, d’autre part.

* Quartier Centre d'Affaires

Sources : La Française REM, IPD, BNP

Paribas Real Estate

En particulier

4 - N° 18 - Janvier 2015

I

Les performances passées ne préjugent pas des performances futures.

Risques associés : absence de rentabilité potentielle ou perte de valeur, qui peuvent toutefois être atténuées par la diversification immobilière et locative

du portefeuille de la SCPI. Le montant du capital investi n’est pas garanti. L’attention des investisseurs est attirée sur le fait que la SCPI LFP Opportunité

Immo est une SCPI pouvant recourir à l’endettement à hauteur de 15 % maximum de la capitalisation appréciée au 31 décembre de l’année qui précède.

LFP Opportunité Immo a reçu le 8 août 2014 le visa AMF : SCPI n°14-22. Notice publiée au BALO n°101 en date du 22/08/2014 disponible gratuitement

auprès de La Française Real Estate Managers.

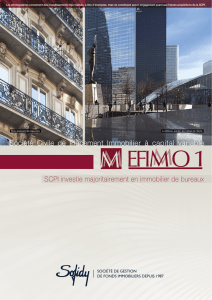

LFP Opportunité Immo:

passe à la vitesse supérieure

Lancée en août 2012, LFP Opportunité Immo, la SCPI PME-PMI entendez "qui axe sa politique d’investissement

principalement sur les besoins des petites et moyennes entreprises", accélère la constitution de son patri-

moine avec toujours comme objectif : répondre aux attentes spécifiques de ses locataires en termes de loca-

lisation (zones urbaines et périurbaines de grandes régions économiques) et de qualité des bâtiments, à la fois

fonctionnels et modulables.

Plébiscitée pour son positionnement original et son taux de distribution sur valeur de marché attractif* (6 %

en 2013, dans le top 10 des SCPI d’entreprise – IEIF 31/12/2013), LFP Opportunité Immo a transformé la collecte

nouvelle en faisant, ces deux derniers mois, l’acquisition de deux parcs d’activités. Avec 39,9 millions d’euros

de capitalisation à la fin décembre et déjà 4 acomptes trimestriels de 3 €** chacun, la SCPI continue son

développement et devrait suivre cette même tendance pour l’année 2015.

*Le taux de distribution correspond au rapport entre le dividende brut avant prélèvement libératoire versé au titre de l’année et le prix de part

acquéreur moyen de l’année. **Le montant des acomptes trimestriels n’est pas garanti et est susceptible d’évoluer dans le temps.

Le parc Actilo est au cœur de

la zone d’activités Charles-

de-Gaulle, zone dynamique

qui comprend plusieurs hôtels

et restaurants dont notamment

Courtepaille, KFC et McDonald.

A seulement 30 km de Paris, ce parc construit en 2007

bénéficie d’une excellente desserte autoroutière.

Proche de l’aéroport de Roissy Charles-de-Gaulle,

il bénéficie également de la proximité de la gare TGV

et du RER D (à 800 m du site).

A savoir :

bâtiment sous garantie décennale

bon ratio activités / bureaux

prestations de qualité pour les utilisateurs

excellente desserte pour cette zone recherchée

par les PME/PMI

Caractéristiques :

Surface locative : 3 780 m²

Nombre de locataires : 7

Montant de l’acquisition : 3,6 M€

Rendement net de l’actif : 7,82 %***

Le parc des Bosquets est situé

aux portes de la métropole lil-

loise proche de l’aéroport de

Lille-Lesquin. L’ensemble immo-

bilier est idéalement situé, dans la

continuité de la zone d’activités des

Marlières, à proximité du Centre Régional de Transport

de Lille-Lesquin et de l’échangeur A1. Il est entièrement

loué dans le cadre d’un bail 9 ans fermes à Kitchen

Academy, avec une prise d’effet le 1er août 2014.

A savoir :

bâtiment neuf livré en août 2014 sous garantie

décennale

isolation thermique RT 2012 pour la partie bureaux

(climatisation)

intégralement loué, bail 9 ans fermes

bonne situation géographique et desserte routière

Caractéristiques :

Surface locative : 4 275 m²

Nombre de locataires : 1

Montant de l’acquisition : 3,4 M€

Rendement net de l’actif : 7,06 %***

Les exemples d’investissement donnés ne constituent pas un engagement quant aux futures acquisitions de la

SCPI et des rendements associés.

*** Loyers nets annuels sur prix d’acquisition acte en mains (en fonction du taux d’occupation, non garanti)

Le parc d’activités ACTILO

à Goussainville (95)

Le parc des BOSQUETS

à Avelin (59)

Zoom sur les 2 nouvelles acquisitions de votre SCPI

V

U

Le risque déflationniste qu’encourt la

zone euro désormais ne doit pas être

pris à la légère. Et si la baisse conti-

nue du pétrole est indéniablement

un cadeau pour les entreprises et les

particuliers, elle est également très

inquiétante car elle pourrait avoir

un effet auto réalisateur de défla-

tion future. L’offre de pétrole est très

excédentaire, cela fragilise les pays

producteurs, incite les agents écono-

miques à repousser leurs commandes

et provoque un recul des taux d’infla-

tion anticipés intolérable pour la BCE.

Celle-ci n’a pas d’autre choix que de

sortir une nouvelle arme pour tenter

de juguler cette menace déflation-

niste et s’apprête ainsi à mettre en

place un nouveau QE (quantitative

easing), avec rachat des dettes sou-

veraines détenues par les banques.

A l’examen des résultats du QE amé-

ricain sur les perspectives d’infla-

tion, il est difficile d’affirmer que

cette mesure ait été, à elle seule,

d’une réelle efficacité. En revanche,

ces mesures d’injection massive de

liquidités ont été prises parallèlement

à des politiques budgétaires expan-

sionnistes. Et c’est la concomitance

de ces deux armes économiques qui

a permis de dynamiser l’activité éco-

nomique et d’empêcher l’inflation de

ralentir d’avantage.

La politique monétaire très accom-

modante a permis d’augmenter la

confiance des agents économiques

en générant un effet richesse, via la

hausse des actifs financiers. Les der-

niers chiffres du taux de croissance

du PIB américain (+ 3,9 % révisé pour

le troisième trimestre) et la stabilité

de la consommation domestique

outre atlantique sont la preuve d’une

économie US en forme. Sans un défi-

cit US de -5,7 % en 2013, il n’est pas

sûr que l’économie américaine aurait

retrouvé une telle vigueur aussi vite.

B

La BCE s’apprête donc à lancer son

QE dont les modalités pourraient être

révélées mi-janvier : c’est une bonne

nouvelle pour les marchés financiers

et les valorisations des actifs risqués

devraient donc être soutenues par

cette annonce de "new cash".

Cependant, on ne peut pas faire l’im-

passe aujourd’hui sur la persistance

de déséquilibres internes à la zone

euro qui souligne les lacunes de la

gouvernance européenne.

Si les agents économiques de la zone

euro estiment que l’environnement

politique et économique demeure

instable et qu’ils ne croient pas que

les liquidités ainsi mises à leur dis-

position permettront de sortir de la

morosité ambiante et auront un effet

positif sur la croissance, alors toutes

les mesures non conventionnelles

envisagées n’auront de sens ni d’effet.

Mario Draghi s’apprête à jouer les

pères Noël une fois encore cette

année. Mais encore faudra-t-il que

les pays membres jouent le jeu d’une

meilleure intégration politique et éco-

nomique pour espérer un retour à une

croissance auto-entretenue, avec ce

qu’il faut de perspective d’inflation.

M 2015

L’année 2015 s’annonce donc comme

une année clé sur les marchés

financiers :

Les optimistes, dont nous sommes,

parieront sur la poursuite de la reva-

lorisation des actifs risqués, avec en

tête de liste les actions européennes.

Les pessimistes auront beau jeu d’agi-

ter le drapeau rouge de la menace

déflationniste et des faiblesses ins-

titutionnelles de la zone euro pour

rester investis sur les valeurs refuges

et se contenter de taux souverains

européens sur des niveaux histori-

quement bas.

En particulier

5 - N° 18 - Janvier 2015

Mario Draghi,

la chasse à la déflation ouvre en janvier !

Dans ses statuts, il est clairement indiqué que la banque centrale eu-

ropéenne a pour principal mandat de veiller à la stabilité des prix.

Or, l’inflation européenne est aujourd’hui très en deçà des objec-

tifs fixés à 2 %, et le principal risque identifié en cette fin d’an-

née réside dans l’incapacité de maintenir une progression des

prix sur un rythme proche de ce niveau. Pire, mois après mois,

le taux d’inflation anticipé 5 ans dans 5 ans qui sert d’indica-

teur à la BCE ne cesse de reculer. Evalué à plus de 2 % en juin

dernier, il atteint aujourd’hui un plus bas historique de 1,75 %.

6

6

7

7

8

8

1

/

8

100%