Newsletter 3

Editorial : Quelle est la valeur d’un ancrage stable pour une

société qui prend la forme d’un syndicat d’actionnaires ?

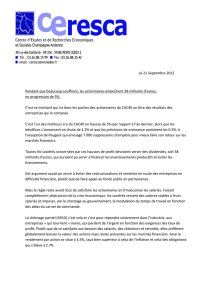

Ce 23 septembre 2014, le groupe KBC a diffusé avec beaucoup

de fierté un communiqué de presse intitulé : «KBC salue la

prolongation des accords d’ancrage avec ses Actionnaires Stables ».

Ce communiqué nous apprend que les actionnaires de référence

du groupe bancaire et d’assurances continueront d’agir d’un

commun accord pour les 10 prochaines années. «Par cette voie, les

actionnaires concernés assurent la continuation de la stabilité de

l’actionnariat et leur soutien au développement du groupe KBC.”

Le Comité de direction et le Conseil d’administration du groupe

KBC est obligé de diffuser ce communiqué de presse car il s’agit

d’une information sensible pour le cours de bourse. Mais à

la lecture du texte, on constate qu’il y a bien plus de fierté que

d’obligation légale.

Il est utile de se rappeler que le groupe KBC tout comme les autres grands groupes

bancaires et d’assurances en Belgique (Fortis, Dexia) ont subi la plus forte crise financière

qu’on ait pu imaginer. Si l’on veut mesurer la valeur ajoutée d’un actionnariat stable, on

pourrait comparer l’évolution du cours de bourse. Pour les actionnaires du groupe KBC,

on peut raisonnablement conclure qu’ils ont réussi à mieux préserver leurs intérêts face à

l’intervention du gouvernement. Quand on compare à l’actionnaire de Fortis, la perte de

valeur a été presque totale, alors que l’actionnaire KBC a vu son titre remonter d’un prix

plancher à presque 5€ vers un cours de plus de 40 € depuis quelques semaines.

A la table des négociations « nocturnes » pour le sauvetage du groupe KBC, il y avait non

seulement les membres de la direction qui étaient montrés du doigt et retranchés dans leur

position peu confortable, mais également les représentants des actionnaires de référence qui,

malgré le déluge, ont été en mesure de tenir bon et ont réussi à faire en sorte qu’il y ait à tout

le moins une possibilité de revenir à meilleure fortune pour les actionnaires.

Chez Fortis (actuellement Ageas) il n’y avait pas d’actionnaires stables autour de la table

des négociations nocturnes et même les administrateurs indépendants ont été contraints

d’attendre dans une petite pièce annexe sans avoir droit au chapitre.

Je comprends donc fort bien que la direction actuelle du groupe KBC se sente plus forte

avec un noyau d’actionnaires stables et concernés. Des actionnaires engagés qui se réunissent

régulièrement sous forme syndicataire pour évaluer les politiques menées et la surveillance

à exercer sur la direction en place. C’est un gage pour maintenir l’équilibre nécessaire entre

toutes les parties prenantes. Il est vrai que KBC s’est également trompé sur l’évaluation des

risques de marché, mais lors du sauvetage, les actionnaires ont fait bloc pour préserver leur

patrimoine menacé.

Il existe diverses études statistiques visant à mesurer l’impact d’un actionnariat stable ou de

référence sur la performance des entreprises. La plupart de ces études confirment l’existence

d’un impact positif.

On en arrive à se demander pour quelles raisons chaque entreprise n’est pas régie par un

pacte d’actionnaires ? Selon la dernière enquête réalisée par Deminor à ce sujet, il est apparu

que seulement 40% des sociétés non cotées interrogées disposaient d’accords écrits entre

leurs actionnaires.

Pour les PME encore bien plus que pour les sociétés cotées, la présence d’actionnaires

Edition octobre 2014

Contact

Deminor S.A.

Avenue E. van Nieuwenhuyse 6 b 8

B – 1160 Bruxelles

www.deminor.com

Editeur responsable:

Pierre Nothomb, Administrateur Délégué

Email: pierre.nothomb@deminor.com

Editorial

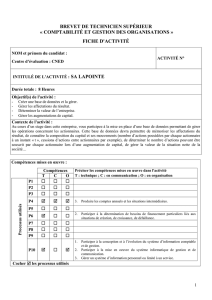

Auto-évaluation du

Conseil d’Administration

La décote mise à mal ?

Deminor News

Sommaire

: p1

: p2

: p2

: p4

SolutionS pour actionnaireS de SociétéS non-cotéeS

Deminor Corporate Finance

Empowering your shares

Rachat forcé d’actions et

participation minoritaire…

la décote mise à mal

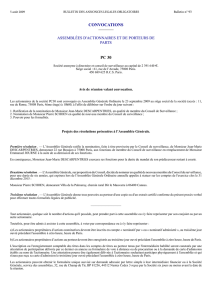

1.- Depuis leur introduction en droit belge,

les procédures d’exclusion et de retrait forcé

d’actionnaires ont connu un vif succès.

Ces procédures permettent de trouver une

solution judiciaire définitive à un conflit

né entre actionnaires sans devoir passer par

la procédure plus lourde de la dissolution

pour justes motifs.

Un actionnaire peut, pour des justes motifs,

exiger qu’un autre actionnaire lui cède ses

titres (cession forcée) ou au contraire les lui

rachète (rachat forcé).

Doctrine et jurisprudence ont eu l’occasion

de se prononcer à de nombreuses reprises

sur la mise en œuvre de ces procédures et

les plus âpres débats se sont très vite portés

sur la notion de justes motifs ainsi que sur la

question de la fixation du prix de cession ou

de rachat des titres.

En ce qui concerne plus particulièrement le

mode d’évaluation du prix des titres, deux

visions se sont rapidement opposées : une

vision économique d’une part et une vision

indemnitaire voir sanctionnatrice d’autre

part.

Selon l’approche économique, le juge

amené à déterminer le prix doit prendre

en considération la valeur se rapprochant

le plus possible de la valeur de marché de

la participation de l’actionnaire qui fait

l’objet d’un rachat forcé ou d’une cession

forcée.

Il en résulte que les tribunaux ont pris

pour habitude d’opérer une réduction

(décote de minorité) ou une majoration

(prime de majorité) selon que le transfert

n’entrainait aucune modification du

pouvoir décisionnel pour l’acquéreur ou au

contraire permettait une prise de contrôle

de la société pour celui-ci. Pour justifier cet

ajustement du prix, les juges (et les experts

désignés dans le cadre de ces procédures) se

sont fondés sur des statistiques et références

académiques en la matière estimant qu’une

décote ou une prime aurait été retenue dans

les conditions normales du marché.

De même, lorsque la cession des actions

concerne une société non cotée, avec un

marché restreint pour ses actions ou même

des clauses de restriction (statutaires ou

contractuelles) à toute cession, les juges

et les experts ont estimé devoir appliquer

une réduction du prix qualifiée de décote

d’illiquidité. Certains juges n’hésitant

pas à justifier cette décote par l’absence

d’acheteur sur le marché puisqu’il a fallu

Se fondant sur son expertise dans le domaine de la gouvernance et de la

protection des actionnaires, Deminor assiste les sociétés et leurs actionnaires

à améliorer leur gouvernance et en particulier le bon fonctionnement et

l’ecacité du Conseil d’Administration des sociétés cotées et non-cotées.

Des sociétés cotées en bourse comme GIMV, Retail Estates ou encore,

en France, Club Méditeranée et Hermes nous ont fait conance dans ce

domaine.

C’est dans ce contexte que depuis 2014 Deminor propose également de

manière plus systématique aux sociétés de les accompagner dans le processus

d’auto-évaluation de leur Conseil d’Administration. Pour les sociétés cotées

en bourse, une auto-évaluation régulière (souvent tous les deux ans) fait partie

des obligations contenues dans le code de bonnes pratiques de gouvernance.

Pour les sociétés non cotées, il ne s’agit bien évidemment que d’une simple recommandation, notamment

dans le Code Buysse.

En conant l’évaluation du bon fonctionnement du Conseil d’Administration à un tiers indépendant

comme Deminor, les administrateurs peuvent obtenir la garantie d’un traitement anonyme et

condentiel de leurs réponses aux questions posées, et ensuite s’assurer de pouvoir réellement mesurer

la perception de chaque administrateur sur le fonctionnement du Conseil d’ Administration.

En concertation avec le Président du Conseil d’Administration, Deminor prépare et adapte son

questionnaire type aux particularités de la société concernée. Ce questionnaire est ensuite soumis

aux administrateurs.

Après un traitement généralement anonyme des réponses individuelles, Deminor établi et

présente aux administrateurs un résumé des réponses aux questions posées, et, si cette demande

a été formulée, quelques recommandations et suggestions en vue d’améliorer l’efficacité du

Conseil.

Pour de plus amples informations à ce sujet, n’hésitez pas à contacter Stéphanie Kervyn

(stephanie.kervyn@deminor.com).

actifs, stables et concernés par l’avenir de la société représente un élément crucial pour leur

développement à long terme.

Avec près de 25 ans d’expérience dans le monde des entreprises non cotées, je suis surpris de

constater qu’il y ait encore autant d’entreprises en pleine croissance et développement, mais

qui n’ont pas préparé un plan d’action bien réfléchi pour assurer la stabilité à long terme de

leur actionnariat. Je vise ici l’absence de toute forme de syndicat ou de pacte d’actionnaires.

Un ancrage qui ne vise que l’actionnaire majoritaire n’est toutefois selon moi pas une garantie

sur le long terme. Cette approche majoritaire part d’une erreur d’interprétation. La stabilité

de l’actionnariat doit être préparée pour le long terme et donc pour les générations à venir, en

particulier dans les entreprises familiales. En cas de présence d’actionnaires passifs, ce serait

une lourde erreur de les garder en dehors des conventions d’actionnaires. Conclure des accords

avec tous les actionnaires est la meilleure façon d’assurer l’équilibre nécessaire entre toutes

les parties concernées, pour une surveillance adéquate de la gestion quotidienne et pour des

accords clairs lorsque certaines parties veulent quitter le navire.

Dans cette newsletter, vous trouverez, comme dans chaque édition, plusieurs contributions

sur des sujets qui, nous l’espérons, vous intéresseront.

Je vous souhaite une excellente lecture.

Bernard Thuysbaert

Deminor accompagne les conseils d’administration dans

leur processus d’auto-évaluation

forcer l’autre actionnaire à racheter ses

parts.

Les défendeurs de l’approche

indemnitaire du prix, vision minoritaire

jusqu’à présent, estiment que le juge ou

l’expert doit également tenir compte

du comportement des parties dans la

détermination du prix. Selon eux, il serait

inéquitable d’imposer une décote à un

actionnaire alors qu’il a lui-même été lésé

par le comportement abusif du majoritaire,

et contraint de solliciter le rachat forcé de

ses parts devant la justice uniquement en

raison de l’attitude fautive de ce dernier.

La Cour de Cassation a mis fin à cette

polémique en consacrant la vision

économique dans un arrêt du 5 octobre

2012. Selon la Cour de Cassation, le juge

(et l’expert) amené(s) à déterminer la valeur

des titres ne peut en aucune façon tenir

compte des circonstances à l’origine de la

procédure ni du comportement des parties

à la cause.

2.- Un arrêt de la Cour d’appel de Gand

du 23 septembre 2013 va cependant mettre

à mal cette vision des choses.

La Cour était saisie d’un appel interjeté à

l’encontre d’une décision du 30 mars 2011

du tribunal de commerce de Dendermonde

ayant refusé d’appliquer une décote dans

le cadre d’une procédure de rachat forcé

d’actions. La procédure avait été initiée

par deux frères détenant une participation

minoritaire (20 et 23 %) à l’encontre de leur

sœur détenant directement et indirectement

via des sociétés qui lui étaient liées 57% des

parts de la société.

La sœur, appelante, estimait que c’était

à tort que le premier juge n’avait pas

retenu une décote dans la fixation du prix

dès l’instant où la participation de ses

deux frères représentait une participation

minoritaire et qu’elle détenait déjà la

majorité.

La Cour va déclarer l’appel non fondé sur

base d’une double argumentation.

Tout d’abord, la Cour précise que : « Dans le

cadre de la procédure de résolution des conflits

internes, le juge doit faire preuve d’une grande

prudence en cas d’application d’une réduction

de prix sur une participation minoritaire.

Il est en effet inéquitable de sanctionner un

actionnaire minoritaire qui s’est vu contraint,

en raison du comportement de l’actionnaire

majoritaire, de demander son retrait de la

société en l’obligeant à céder sa participation

au capital à une valeur inférieure à la valeur

réelle ».

Ensuite, la Cour poursuit en indiquant que suite au transfert des

titres, l’appelante détiendra directement 63 % et indirectement 100

% des titres de la société. S’il n’est pas contestable qu’elle disposait

déjà du contrôle de la société préalablement à l’introduction de la

procédure, le transfert des titres en question lui procure un avantage

certain dans la mesure où elle contrôle désormais à 100% la société

sans la moindre interférence d’actionnaires minoritaires.

3.- Cet arrêt nous parait intéressant à deux égards.

Premièrement, il constitue un revirement à 180° par rapport à la

jurisprudence de la Cour de Cassation dès l’instant où il consacre le

caractère indemnitaire voir « sanctionnateur » du prix. C’est par ce

que l’actionnaire majoritaire a adopté un comportement fautif qu’il

est sanctionné en ne pouvant prétendre, pour des raisons d’équité,

à une décote de minorité. On pourrait d’ailleurs imaginer des situations où la valeur de la

société a été fortement réduite de par le comportement du majoritaire (abus de biens sociaux,

transferts d’actifs ou de bénéfices, frais ou rémunérations démesurés, etc.), ce qui rendrait

encore plus « inéquitable » l’application d’une décote.

Deuxièmement, cet arrêt est également intéressant dans le cadre d’une approche exclusivement

économique de la fixation du prix. En effet, si la Cour ne conteste pas que le transfert des

titres n’entrainera pas une modification du pouvoir décisionnel de l’acquéreur puisqu’il était

actionnaire majoritaire avant la procédure, elle estime que la disparition de toute participation

minoritaire constitue un avantage évident. L’appelante se trouvera seule à la tête de la société

et la « nuisance value » que peut représenter un actionnaire minoritaire disparaitra : possibilité

de bloquer les décisions nécessitant une majorité spéciale à l’assemblée générale, possibilité de

solliciter la nullité d’une décision de l’assemblée générale ou la désignation d’un administrateur

provisoire,…

Cet avantage évident doit être pris en considération dans la fixation du prix des actions.

4.- Si cet arrêt penche en faveur d’une protection accrue des participations minoritaires dans le

cadre d’une procédure de rachat, il ne faut pas perdre de vue qu’il s’agit encore là d’une décision

isolée.

Par ailleurs, dès l’instant où le sort de toute procédure dépend de la décision souveraine du

juge, les incertitudes demeurent quant à son issue : y a-t-il bien des justes motifs ? Quelle sera

la valeur retenue pour les titres par un expert? Quelles justifications à prendre en considération

pour éliminer ou réduire toute forme de décote ?

A ces incertitudes se rajouteront celles liées à la durée de la procédure ainsi que les frais

de justice, de conseil et d’expert à prendre en charge, sans compter les éventuels risques

d’insolvabilité de la partie condamnée à racheter les titres.

Notre expérience dans l’accompagnement d’actionnaires dans des entreprises familiales et à

caractère fermé nous a enseigné qu’afin d’éviter les aléas inhérents à toute procédure judiciaire,

il était préférable d’anticiper conventionnellement les demandes de sortie de capital.

A cet égard, nous accompagnons régulièrement des actionnaires familiaux dans le cadre de la

mise en place de pactes d’actionnaires réglant ces différentes problématiques : clauses de droit

et d’obligation de suite, processus de micro-liquidité, formule de valorisation des titres, clause

de retrait et d’exclusion,..

Par ailleurs, quand nous n’avons pas eu l’occasion d’intervenir en amont et qu’un conflit est

né, nous intervenons fréquemment en qualité de négociateur et de conciliateur en vue de

dégager une solution raisonnée et non judiciaire au conflit.

Enfin, lorsque Deminor intervient dans le cadre de la négociation d’une vente de participation

minoritaire, notre principale valeur ajoutée sera de réduire, voire même dans certains cas

d’exclure, toute forme de décote de minorité. Si on peut accepter la notion d’illiquidité, qui

est un facteur usuel dans toute méthode de valorisation d’une entreprise non cotée en bourse,

il nous parait plus difficile de concevoir qu’un actionnaire minoritaire désirant vendre sa

participation se voit imposer une décote de minorité sans qu’il soit pris en considération la

prime de contrôle qui s’exprimera lors d’une vente à 100% des actions.

Pour toute information complémentaire concernant cette jurisprudence récente, nous

vous invitons à contacter Pierre-Alexis Léonard (pierre-alexis.leonard@deminor.com).

Deminor news

4

AMSTERDAM - BRUXELLES - MILAN - PARIS

Empowering your shares

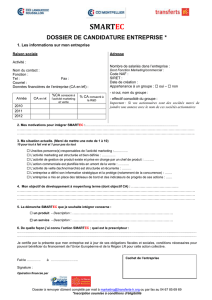

Société familiale de services

Vente d’une participation minoritaire

Deminor a assisté un actionnaire

minoritaire dans le cadre de la cession de

sa participation à l’actionnaire majoritaire

Juin, 2013

Groupe familial actif dans

la distribution de machines de

génie civil et de construction

Accord de médiation

Deminor a accompagné

les actionnaires dans la conclusion

d’un accord de médiation et la

rédaction d’un pacte d’actionnaires

2010 – 2014

Groupe familial actif dans

le secteur de la production et

du stockage de gaz

Négociation et conclusion d’un

pacte d’actionnaires et

restructuration du groupe

Deminor a conseillé les

actionnaires détenant 50 % du capital

Septembre 2014

1

/

4

100%