Epargne salariale - CFE

Confédération Française de l'Encadrement-CGC

59 rue du Rocher – 75008 Paris

01 55 30 12 12

www.cfecgc.org

L’Actionnariat Salarié, l’Épargne

salariale & les Retraites d’entreprise

Guide « LASER »

À l’usage des militant

(

e

)

s CFE-CGC

Guide LASER à l’usage des militant(e)s CFE-CGC / version-V1-A du 20 mars 2013

2

/

108

É

Éd

di

it

to

or

ri

ia

al

l

d

du

u

G

Gu

ui

id

de

e

«

«

L

LA

AS

SE

ER

R

»

»

C

CF

FE

E-

-C

CG

GC

C

À l’heure où les employeurs raisonnent de plus en plus en termes de rémunération globale,

ce guide a l’ambition d’aider les militant(e)s CFE-CGC à connaître et à maîtriser les

mécanismes d’épargne salariale, d’actionnariat salarié et de retraite, afin d’être mieux armés

pour négocier leur mise en place ou leur modernisation dans leur entreprise. Le guide doit

aussi leur permettre de plus s’impliquer dans le suivi des dispositifs une fois installés, tout

particulièrement sur les questions liées à la gestion financière de l’épargne des salariés.

Aujourd’hui l’épargne salariale, l’actionnariat salarié et les retraites d’entreprise se

caractérisent par une très grande complexité, liée aux nombreuses modifications de la

réglementation au fil du temps. Les différents dispositifs sont étroitement entremêlés,

notamment via des enveloppes communes d’exonérations fiscales et sociales. La dernière

augmentation importante du forfait social (passage de 8% à 20% !) ne laisse désormais

plus guère de marge de manœuvre à de nouvelles hausses. À cet égard, la CFE-CGC

désapprouve la hausse du forfait social sur le PERCO ou le plan de retraite supplémentaire

article 83, qui permettent de développer une épargne longue.

En outre, la matière touche à des domaines aussi variés et techniques que la fiscalité des

rémunérations, la fiscalité des entreprises, le droit du travail, les négociations sociales, la

gestion financière de l’épargne et toutes les subtilités de la gestion de fonds, sans parler des

techniques d’assurance viagère, notamment pour les mécanismes de capitalisation en vue

de la retraite. Ce guide aborde tous ces sujets de façon simple, pratique et didactique.

Le Président de la République François Hollande a annoncé en novembre 2012 une réforme

de l’épargne salariale pour 2013. Ce guide fournit un état des lieux, à partir duquel des

mesures d’amélioration du cadre règlementaire peuvent être imaginées. La CFE-CGC sera

force de proposition.

Si la CFE-CGC est favorable au développement des différents dispositifs d’intéressement, de

participation, d’épargne salariale et de retraite supplémentaire, pour autant, la mise en

place de ces dispositifs ne doit :

• Ni sacrifier du salaire contre l’intéressement ou tout autre élément d’épargne salariale,

conduisant à réduire le pouvoir d’achat immédiat des salariés,

• Ni compromettre l’avenir du système de protection sociale français.

C’est pourquoi ces sujets ne doivent être abordés qu’après la négociation annuelle

obligatoire sur les salaires et non antérieurement ou concomitante. Il s’agit bien de donner

plus et non pas de substituer. Il est donc de première importance de commencer par

négocier sur les évolutions salariales. Ce n’est qu’ensuite qu’on peut négocier sur les

mécanismes du guide « LASER » de la CFE-CGC ; mécanismes relatifs à L’Actionnariat

Salarié, l’Épargne Salariale et de Retraite d’Entreprise permettant, en plus, de bénéficier des

fruits de la croissance.

La CFE-CGC est tout particulièrement favorable au développement du mécanisme

d’intéressement des salariés calé sur la performance opérationnelle de leur entreprise. Nous

Jean

-

L

uc

H

AAS

, secrétaire national

confédéral

en charge de l’Economie, de l’Industrie, du Logement

et du Développement Durable

Guide LASER à l’usage des militant(e)s CFE-CGC / version-V1-A du 20 mars 2013

3

/

108

pensons qu’il est nécessaire que les salariés, et en particulier l’encadrement (maîtrises,

techniciens et cadres) soient :

• Plus informés et plus intéressés à la création de valeur dans leur entreprise,

• Détenteurs de plus de leviers pour agir au quotidien et contribuer à orienter le devenir de

leur l’entreprise.

Il en va de la défense de notre économie et du développement de notre tissu économique.

S’agissant d’épargne retraite, nous savons que l’encadrement, que nous représentons, a

une certaine capacité d’épargne. Aussi, les salariés de l’encadrement peuvent et/ou

souhaitent mobiliser cette capacité d’épargne pour compléter leurs pensions de retraite

issues des régimes obligatoires (CNAV, ARRCO et AGIRC...). Là encore, la CFE-CGC est

favorable à la constitution d’une épargne en vue de la retraite via notamment le Plan

d’Épargne Retraite Collective (PERCO) et l’article 83 ainsi défini dans le code général des

impôts… C’est cependant une opération délicate, le choix des placements financiers

conditionne le montant du capital obtenu au terme, et de la rente viagère qui en découle

quand celle-ci est obligatoire.

Ce guide vise également à renseigner les militant

(

e

)

s sur la gestion financière de l’épargne

salariale en rappelant notamment la valeur ajoutée du Comité Intersyndical de l’Épargne

Salariale (CIES) dont la CFE-CGC est l’un des membres fondateurs. Le CIES met l’accent sur

l’indispensable surveillance de cette gestion et sur la nécessaire sensibilisation des

épargnants salariés aux choix de gestion financière.

Depuis 2010, la CFE-CGC demande la mise en place du Comité de la Participation de

l’Intéressement et de l’Epargne Salariale et de l’Actionnariat Salarié (COPIESAS) pour

disposer de données disponibles et partagées par tous sur l’épargne salariale et afin de

promouvoir les différents dispositifs décrits dans ce guide « LASER », auprès des salariés et

des entreprises.

La CFE-CGC doit être force de propositions et prendre ses responsabilités dans tous ces

mécanismes pour préparer l’avenir au mieux et pour que l’épargne salariale et les retraites

d’entreprises soient un véritable plus pour tous sans pour autant qu’elle se développe au

détriment des salaires et du financement de la protection sociale. La CFE-CGC, conseille

vivement, à chaque salarié, l’acquisition de la résidence principale actuelle ou future qui doit

être la brique élémentaire d’un investissement retraite bien pensé.

R

Re

em

me

er

rc

ci

ie

em

me

en

nt

ts

s

Le secrétaire national tient tout spécialement à remercier :

- Anne BERNARD Chef du service Économie et Protection Sociale de la Confédération ;

- Les différents contributeurs du groupe « miroir » qui, par leur implication, ont

permis la réalisation de ce guide « LASER » de la CFE-CGC.

Noms

Prénoms

Fédérations / Qualité

BOGUCKI

Vincent

Construction

de

la CLERGERIE

Alain

Agroalimentaire

-

Trésorier

FNAA

FLORENCE

Daniel

Energies

GIFFARD

Alain

SNB / DN CFE

-

CGC

GUERRA

Louis

-

Noël

GFPP

HECQUET

Pierre

-

Malo

SNB / DN CFE

-

CGC

MALHOMME

Marc

Métallurgie

PETTAZZONI

Gilles

Métallurgie

PRINGARD

Jocelyne

SNB

Guide LASER à l’usage des militant(e)s CFE-CGC / version-V1-A du 20 mars 2013

4

/

108

Introduction

Le guide présente les différents dispositifs d’épargne et de retraite qui peuvent être

négociés dans l’entreprise au profit de tous les salariés ou une partie d’entre eux.

Selon les dispositifs, les contributeurs employeurs ou salariés bénéficient d’avantages

fiscaux plus ou moins importants.

Les dispositifs d’épargne sont plus ou moins liquides. Ils donnent accès à des supports de

placement de nature très variée et donc à potentiel de rendement très varié.

Le terme des plans peut être court (quelques années, voire immédiat) ou, au contraire, être

long, notamment en vue de la retraite.

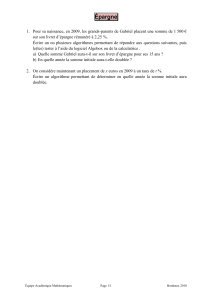

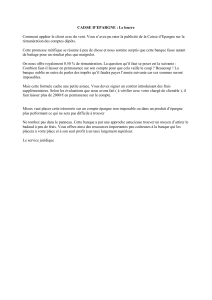

Pour donner des ordres de grandeur, le graphe ci-dessous résume le capital obtenu d’une

épargne régulière de 1 000 € par an à des termes variés (de 5 ans à 45 ans) et pour des

niveaux de rendement annuel de 1% et 3%. Ces taux sont nets d’inflation, pour raisonner

en euros constants, et, par là, afficher des montants lointains dont le pouvoir d’achat est

celui d’aujourd’hui.

Epargne accumulée avec des

versements annuels de 1 000€

en fonction de la durée (en nombre d' années)

et du taux de rentabilité (en %)

0

25 000

50 000

75 000

100 000

1% 5 152 16 258 28 526 42 077 57 046

3%

5 468 19 157 37 553 62 276 95 501

5 ans 15 ans 25 ans 35 ans 45 ans

€

Ce graphe montre que les écarts d’épargne au terme sont d’autant plus importants que la

durée de placement est longue. C’est le principe de la capitalisation des produits financiers.

L’épargne obtenue au terme est aussi d’autant plus importante que la rentabilité obtenue

sur les placements est forte.

NB : ces perspectives, pour séduisantes qu’elles soient, ne doivent pas masquer les risques

importants inhérents à toute opération d’épargne. Nous l’expliquons dans ce guide.

Guide LASER à l’usage des militant(e)s CFE-CGC / version-V1-A du 20 mars 2013

5

/

108

Les sommes sont récupérées sous forme de capital ou de rente viagère, selon la nature des

plans.

Une rente viagère est obtenue à partir d’un capital qui est cédé à un assureur en échange

d’une succession de revenus réguliers versés au rentier tant qu’il est en vie, ou, après son

décès, tant que son conjoint bénéficiaire éventuel d’une réversion est en vie.

Pour donner un ordre de grandeur, prenons un homme âgé de 45 ans en 2012. Il doit

réunir un capital de 10 000 € pour obtenir une rente viagère annuelle de 500 € à partir de

65 ans, sans réversion, en ayant précompté les intérêts futurs de la rente à hauteur du

maximum légal (1.75%) et avec les frais de service de la rente au maximum légal (3%).

Pour mémoire, 500 € annuel est égal à 41,70 € par mois.

Autrement dit, dans les mêmes conditions :

Pour acheter 1 € de rente viagère mensuelle à 65 ans, cet homme devra céder

240 € de capital à un gestionnaire de rente.

Dans ces mêmes conditions, ce capital permet d’obtenir une rente viagère annuelle de

380 € prévoyant une réversion à 100% sur une conjointe de 3 ans plus jeune.

Un glossaire figure à la fin du guide. Il précise notamment les nombreux acronymes

utilisés en Épargne salariale et Retraite d’entreprise et fournit un certain nombre de

définitions.

La matière étant complexe, nous vous recommandons vivement de lire attentivement la

fiche 1 « Panorama de l’épargne salariale et des retraites d’entreprise » avant de vous

plonger dans l’une ou l’autre des 14 autres fiches.

Remarque : Ce guide peut avantageusement être imprimé sous forme de livret.

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

22

22

23

23

24

24

25

25

26

26

27

27

28

28

29

29

30

30

31

31

32

32

33

33

34

34

35

35

36

36

37

37

38

38

39

39

40

40

41

41

42

42

43

43

44

44

45

45

46

46

47

47

48

48

49

49

50

50

51

51

52

52

53

53

54

54

55

55

56

56

57

57

58

58

59

59

60

60

61

61

62

62

63

63

64

64

65

65

66

66

67

67

68

68

69

69

70

70

71

71

72

72

73

73

74

74

75

75

76

76

77

77

78

78

79

79

80

80

81

81

82

82

83

83

84

84

85

85

86

86

87

87

88

88

89

89

90

90

91

91

92

92

93

93

94

94

95

95

96

96

97

97

98

98

99

99

100

100

101

101

102

102

103

103

104

104

105

105

106

106

107

107

108

108

109

109

1

/

109

100%