Placement protégé pour particuliers et Placement protégé pour

Placement protégé pour

particuliers et Placement

protégé pour compagnies

GUIDE DU CONSEILLER

À L’USAGE EXCLUSIF DES CONSEILLERS

Introduction ..................................................................................... 3

Marché cible ..................................................................................... 3

Défis que pose l’impôt ............................................................................ 4

Fonctionnement du PPP et du PPC ................................................................. 5

Les avantages de l’assurance-vie ................................................................... 7

Présenter les stratégies PPP et PPC en utilisant Eos .................................................. 8

Le rapport pour client du PPP et du PPC ........................................................... 11

Éléments à considérer dans les stratégies PPP et PPC ............................................... 12

Choix du produit pour le PPP et le PPC ............................................................ 13

Pour vous faciliter la tâche ....................................................................... 14

TABLE DES MATIÈRES

PLACEMENT PROTÉGÉ POUR PARTICULIERS ET PLACEMENT PROTÉGÉ POUR COMPAGNIES 3

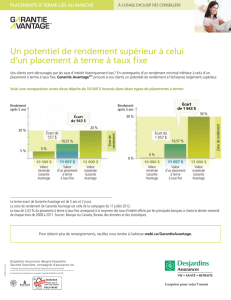

Tous ces clients peuvent avoir des objectifs de planification similaires pour l’immédiat et le long terme,

notamment payer le moins d’impôt possible et s’assurer que leurs familles jouissent d’assises financières

stables après leur décès.

Malheureusement, l’impôt sur les revenus de placement peut entraver les efforts du client pour atteindre ces

objectifs. Le Placement protégé pour particuliers (PPP) et le Placement protégé pour compagnies (PPC) sont

des stratégies qui montrent comment avoir recours à un contrat d’assurance-vie permanente peut contribuer

à réduire la facture fiscale totale et à léguer un patrimoine plus important qu’en se fiant uniquement aux

placements imposables. Les stratégies comparent la valeur successorale nette que procure un contrat

d’assurance-vie exonéré aux valeurs produites par un portefeuille de placements classique.

Les stratégies PPP et PPC pourraient convenir aux clients qui ont des fonds ou des revenus excédentaires

et qui souhaitent maximiser la valeur de leur succession ou de leur entreprise.

PPP PPC

Particulier âgé de 60 ans ou plus

et en bonne santé

Actionnaire principal ou actionnaire clé d’une

société privée sous contrôle canadien, âgé de

50 ans ou plus et en bonne santé

Possède des biens non enregistrés ou des revenus

excédentaires d’une valeur significative dont il n’a

pas besoin pour maintenir son niveau de vie.

Possède des bénéfices non répartis ou des

ressources financières excédentaires dont

l’entreprise n’a pas besoin pour fonctionner.

Souhaite maximiser la valeur de son patrimoine

qui sera transmise à ses héritiers.

Souhaite maximiser la valeur de son entreprise

à son décès.

A un revenu élevé et un patrimoine important

lui assurant un avenir financier sûr.

A une entreprise prospère générant des rentrées

de fonds stables et possédant de bonnes

perspectives d’avenir.

Souhaite réduire l’impôt payable sur

ses placements.

Souhaite réduire l’impôt payable sur le revenu

de placement de la société.

Pour déterminer si le PPP ou le PPC est le bon choix pour un client, réfléchissez aux points suivants :

Le client possède-t-il un revenu ou un excédent d’actif suffisants?

Les stratégies PPP et PPC nécessitent le transfert de placements imposables à la valeur de rachat d’un contrat

d’assurance-vie. Ces stratégies s’adressent donc à des particuliers ou à des sociétés qui ont soit un excédent

de revenu soit un excédent d’actif qui ne sont pas requis pour maintenir leur style de vie ou exploiter

l’entreprise. Ces stratégies pourraient ne pas convenir à des clients dont le revenu varie et qui possèdent

un actif moindre.

Certains clients qui ont épargné avec constance, qui ont touché un gros

héritage ou qui ont vendu leur entreprise peuvent avoir accumulé un

patrimoine important qu’ils n’ont pas l’intention de dépenser. Il y a aussi

le client qui était actionnaire d’une société privée sous contrôle canadien

(SPCC) florissante et qui a accumulé des avoirs importants dans sa société

de portefeuille.

MARCHÉ CIBLE

4 PLACEMENT PROTÉGÉ POUR PARTICULIERS ET PLACEMENT PROTÉGÉ POUR COMPAGNIES

DÉFIS QUE POSE L’IMPÔT

Le client est-il en bonne santé?

Les stratégies PPP et PPC font appel à l’assurance-vie; par conséquent, les clients doivent être en assez

bonne santé et doivent se qualifier pour l’assurance afin de tirer parti de ses avantages.

Le client planifie-t-il pour le long terme?

Les stratégies PPP et PPC sont des stratégies que l’on met en place pour la vie durant de la personne assurée.

Une vision à long terme est essentielle pour maximiser les avantages de la stratégie.

Le client souhaite-t-il maximiser la valeur de son patrimoine?

Il s’agit là d’un point important. Dans la plupart des cas, la réponse sera oui, mais la définition de patrimoine

à léguer peut varier. Assurez-vous que maximiser la valeur du patrimoine qu’il léguera à son décès fait bien

partie des objectifs du client et que c’est ce qu’il vise.

Défis que pose l’impôt la vie durant

L’important, ce n’est pas combien vous gagnez, mais combien vous en conservez. Le revenu des placements

non enregistrés d’un client – par exemple les intérêts, les dividendes et les gains en capital – peut être

imposable. L’impôt payé chaque année réduit le rendement total net et peut ralentir considérablement

la croissance du patrimoine du client et la valeur de sa succession.

De l’impôt doit être payé sur les gains en capital lors de la vente de placements, ce qui ralentit la

croissance du patrimoine et réduit la valeur successorale nette. Toucher trop de revenus de placement

peut aussi avoir des conséquences imprévues. Pour un particulier, cela peut réduire la prestation de la

Sécurité de la vieillesse. Pour une société, cela peut limiter les avantages que l’on peut tirer de la

déduction pour petite entreprise.

Défis que pose l’impôt au décès

Au décès, on présume qu’il y a disposition des biens à leur juste valeur marchande. Lorsque le prix de vente

d’un bien dépasse le prix de base rajusté du bien, il y a gain en capital. Présentement, 50 % du gain en

capital est imposable, cela peut réduire considérablement la valeur finale de la succession.

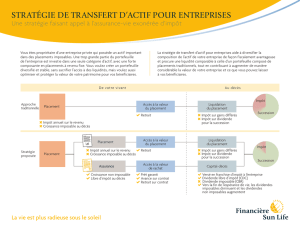

Lorsqu’il s’agit d’une société, les biens qui sont transmis de la société aux héritiers de l’actionnaire décédé

sont considérés comme un revenu ordinaire, ou comme un dividende, et ils sont imposables. Cela réduit

encore le montant que les bénéficiaires peuvent toucher.

Revenus de

placement annuels

(imposables)

Frais de règlement

de la succession

Impôt sur les gains en

capital différés

$Placements imposables

Valeur nette versée

aux bénéficiaires

Valeur après impôt

En plus de l’impôt payable sur les gains

en capital provenant de placements

non enregistrés traditionnels, il peut y

avoir des frais d’homologation, des frais

juridiques et des frais d’administration.

Tous ces frais réduisent encore plus

le montant payable aux bénéficiaires.

PLACEMENT PROTÉGÉ POUR PARTICULIERS ET PLACEMENT PROTÉGÉ POUR COMPAGNIES 5

FONCTIONNEMENT DU PPP ET DU PPC

Placement protégé pour particuliers

La stratégie PPP compare la valeur successorale nette que procure un contrat d’assurance-vie exonéré avec

les valeurs produites par un portefeuille de placements classique.

Une personne ou un couple achète un contrat d’assurance permanente avec valeur de rachat. On utilise

le revenu excédentaire ou des transferts de biens non enregistrés imposables pour payer les primes.

La croissance de la valeur de rachat d’un contrat d’assurance-vie est libre d’impôt, sous réserve de certaines

limites. En transférant des fonds d’un placement non enregistré imposable à un contrat d’assurance-vie

avec valeur de rachat fiscalement avantagé, une personne peut réduire son revenu imposable et obtenir

une meilleure croissance éventuelle de son patrimoine.

Au décès de la personne assurée, ou au décès du survivant des conjoints s’il s’agit d’un contrat sur deux

têtes payable au dernier décès, la prestation de décès peut être versée directement au bénéficiaire

désigné, en franchise d’impôt. Dans le cas des biens non enregistrés, au décès, le produit entre dans

la succession. Cela augmente les frais et en bout de ligne réduit le montant payable aux bénéficiaires

de la succession.

De plus, on présume qu’il y a disposition des placements imposables à leur juste valeur marchande (JVM)

au décès, ce qui peut entraîner un gain en capital. Tout gain doit être déclaré dans la dernière déclaration

de revenus du défunt. L’impôt successoral doit être réglé avant que l’administrateur puisse distribuer les

biens aux bénéficiaires. En transférant les biens à un contrat d’assurance-vie fiscalement avantagé,

les contribuables peuvent limiter le montant des gains en capital imposables.

$Contrat d’assurance-vie Pas d’impôt annuel sur

la croissance accumulée

dans le contrat

Capital-décès non

assujetti à l’impôt

Frais de règlement

de la succession

Capital-décès disponible

pour les bénéficiaires

Montant net d’impôt pour les bénéficiaires

Bénéficiaires nommément

désignés dans le contrat

Aucuns frais de règlement

de la succession lorsque

le capital-décès est

versé directement

aux bénéficiaires

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

1

/

16

100%