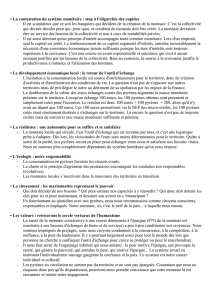

2ème Partie –Les représentations macroéconomiques

2ème Partie –Les représentations macroéconomiques contemporaines

Chapitre 1 – Le modèle IS –LM : l’équilibre économique global

Il prétend rapprocher le secteur réel et la sphère monétaire de l′économie. C′est un modèle

présenté par HICKS, prix nobel d′économie en 1972, et le modèle a été présenté en 1937, très peu

de temps après la publication de la Théorie Générale. Malgré les préventions que Keynes nourrissait

à l′encontre de la formalisation mathématiques, Keynes n′a pas manifesté de reproches trop

virulants à l′égard de ce modèle. Hicks a travaillé avec Hansen, et le modèle Hicks – Hansen est une

vision pédagogique et formalisée des idées keynésiennes. Certains considèrent aujourd′hui que ce

modèle a travestit et simplifié de manière radicale la pensée de Keynes. Ce modèle Hicks – Hansen

est un modèle de synthèse, c′est à dire qu′on y retrouve l′analyse néo classique, et il dit que le

modèle keynésien ne serait qu′un cas particulier du modèle général néo classique.

Section 1 – L’équilibre sur le marché des produits et la courbe IS

On s′intéresse ici au marché des biens et des services, en considérant au départ une économie

sans relation avec le reste du monde et sans interventionnisme public. La demande globale c′est la

consommation + l′investissement, et la condition d′équilibre c′est que Y = C + I. Rien de nouveau

ici.

1) Rappels sur la fonction d’investissement

Chez Keynes la décision d′investir résulte de la relation qu′entretien l′Efficacité Marginale du

Capital avec le taux d′intérêt. Naturellement, pour un état donné de l′EMC, la baisse du taux

d′intérêt permet d′augmenter le niveau d′investissement.

Taux d′intérêt

fonction de demande d′investissement

0 Investissement

Chaque événement macro économique va rendre les individus, notamment les chefs d′entreprises,

plus ou moins pessimiste ou optimiste. Cette courbe est spécifiquement instable, car le

comportement des chefs d′entreprise est volatile, très changeant.

2) La courbe IS

Og = Dg

S= I

S = Y – C

C = C(Y)

S = S(Y)

I = I(i)

Schéma à 4 quadrants

taux d′intérêt taux d′intérêt

i2

i1 IS

0 Invt 0

I2 I1 Y2 Y1 Y

S S

45°

S1 S1

S2 S2

0 I 0 Y

I2 I1 Y2

Y1

La courbe IS est fixée dans le plan pour les valeurs des paramètres qui commandent tant la

fontion d′investissement que la fonction d′épargne : si l′on change au minimum l′un ou l′autre des

ces paramètres, la position d′IS bouge en conséquence.

Une dépense publique positive va avoir pour conséquence de décaler vers la droite la courbe IS.

La sensibilité de l′investissement au taux d′intérêt va déterminer la pente de l′investissement.

3) Les déplacements de la courbe IS

(Voir Economie Politique, Abraham-Frois)

Section 2 – L’équilibre sur le marché de la monnaie et la courbe LM

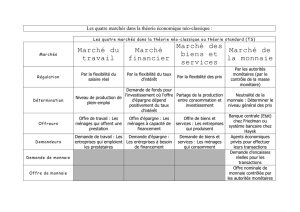

1) Rappels sur les fonctions de la monnaie et l’offre de monnaie

Les questions monétaires sont généralement assez complexes, les formes de monnaies ont été et

sont encore très diverses. La monnaie revêt plusieurs formes : fonctions d′intermédiaire d′échange,

de réserve de valeur, et d′étalon de mesure de valeurs...

La monnaie est offerte par les banques commerciales, à l′occasion des crédits bancaires. On

considère que l′offre de monnaie est déterminée de manière éxogène par les autorités monétaires,

elle est déterminée par le bon vouloir de la Banque Centrale ou du gouvernement...C'est donc une

autorité qui définit la quantité de monnaie dans une économie (bien que cette hypothèse soit

simplificatrice, nous l'adopterons quand même ici).

2) La demande de monnaie et la théorie de la préférence pour la liquidité

L'offre de monnaie est exogène (elle est déterminée par la Banque Centrale). Qu'en est-il de la

demande ? Il s'agit de se demander pourquoi les agents économiques, et les ménages en particulier,

décident-ils de détenir leur richesse, leur épargne, sous forme monétaire ? L'avantage de la monnaie

par rapport aux autres formes de patrimoine (actifs réels ou actifs financiers) c'est qu'elle est liquide,

c'est à dire qu'elle peut être transformée rapidement et sans perte de capital en monnaie. La monnaie

c'est le bien liquide par excellence. Par conséquent, celui qui détient de la monnaie peut dépenser

cet argent dès qu'il le veut. C'est la raison pour laquelle on parle de préférence pour la liquidité.

Pourquoi préfère-t-on la liquidité ?

a) Le motif de transaction : on détient de la monnaie pour financer les transactions que l'on

projette de faire dans les jours ou les semaines qui viennent. En pratique, le rythme auquel

on reçoit et celui auquel on dépense nos ressources ne sont pas les mêmes, il va falloir

détenir une encaisse de transaction. Plus les revenus sont importants plus les encaisses de

transaction sont élevées.

b) Le motif de précaution : nous sommes soumis aux aléas de la vie, qu'ils soit favorables

(gagner au loto) ou défavorables (tomber malade, avoir un accident), et la détention de

monnaie nous permet de palier les risques de la vie et les aléas imprévus. Keynes dit sur ce

point que « la détention de monnaie apaise notre inquiétude ». Cette encaisse de précaution

est positivement coréllées au niveau de revenu : plus le revenu est élevé, plus on détient une

encaisse de précaution élevée.

c) Le motif de spéculation : c'est ici quelque chose de beaucoup plus innovant chez Keynes, et

c'est en même temps fondamental. Il y a là aussi incertitude, mais l'incertitude dont il est

question et qui justifie une encaisse de spéculation est l'incertitude qui frappe les cours

boursiers. Pour Keynes, les agents détiennent une partie de leur épargne sous forme liquide

pour profiter, le cas échéant, d'opportunités boursières et réaliser des plus values en

spéculant.

Speculare en latin c'est prévoir, anticiper. Spéculer c'est tirer profit des anticipations que l'on

formule pour gagner de l'argent. Les spéculateurs sont donc des « risquophiles », ils aiment

le risque.

Pour Keynes, les actifs financiers sur lesquels la sépculation porte sont variés, mais il n'en

retient qu'un : l'obligation, titre dont le taux d'intérêt est arrêté au moment de l'émission, et

l'émetteur s'engage à payer au porteur un taux d'intérêt sur toute la durée prévue, durée à

l'issue de laquelle l'émetteur rembourse au porteur (l'épargnant) le capital investit au départ.

Les émetteurs des obligations peuvent être des entreprises, des banques ou l'Etat. L'avantage

de détenir l'épargne sous cette forme c'est que cela procure un revenu définit et qui ne sera

pas renégocié. L'inconvénient c'est que pendant la durée du contrat on ne dispose plus du

capital qu'on a investit.

- La relation entre le taux d'intérêt et le cours des titres : lorsque les taux d'intérêt

montent, la valeur des obligations descend, et lorsque le taux d'intérêt baisse la valeur

boursière des obligations monte. En effet lorsque le taux d'intérêt augmente, passant par

exemple de 5,5% en 2002 à 7% en 2007, le titre neuf, émis en 2007 va rapporter plus (7%

du capital investit, capital de 1000 euros mettons), et le titre ancien, émis en 2002 va être

moins intéressant. Sa valeur va donc se déprécier (la valeur de 1000 euros va baisser) pour

attirer de nouveaux épargants...

Valeur courante (de marché) du titre = somme des cash flows (flux de liquidité) actualisés

engendrés par le titre.

Exemple : que vaut, lors de son émission en 2002, le titre Bouygues ?

Valeur Actualisée : 55/1,055 + 55 / 1,055² + ... + (55+1000) / 1,05512 = 1000

Que vaut le même titre en 2007 sachant que le taux d'intérêt est de 7% ?

Valeur Actualisée : 55 / 1,07 + 55 / 1,07² + ... + (55+1000) / 1,077 = x < 1000

- le choix individuel entre détention de monnaie et détention d'obligation : au moment

d'effectuer ce choix, l'individu va s'interroger sur ce que vaudra la valeur future des titres, la

valeur future des obligations. Soit il pense que la valeur de ces titres va monter, et il va donc

spéculer à la hausse (achat de titres). On dit que l'individu est haussier, ou bullish en anglais,

et il ne va pas conserver d'épargne sous forme liquide. Soit il pense que le cours des titres va

baisser, l'individu est baissier ou bearlish, dans ce cas l'individu va conserver son épargne

sous forme liquide.

L'individu va observer un taux d'intérêt i et anticiper un taux d'intérêt i* dont il pense qu'il

prévaudra sur la période à venir. Soit le taux d'intérêt courant i est plus élevé que le taux

d'intérêt anticipé (i > i*), alors c'est que l'agent pense que le taux d'intérêt va baisser. Il pense

donc que le cours des obligations va augmenter : l'individu va acheter des obligations et

placer toute son épargne en titre.

Soit au contraire, on a i < i*, alors l'individu pense que les taux d'intérêt vont monter et il

pense du même coup que le cours des obligations va baisser. L'individu va placer toute son

épargne sous forme monétaire et rien sous forme de titre.

. i

.

.

. tout en titre L'agent 1 a une épargne d'un montant M1 qu'il peut

. soit détenir en obligation

. i*1 soit conserver sous forme de monnaie « spéculative »

. tout en monnaie

.

.

. 0 monnaie aux

fins de spéculation

.

. i

.

.

.

. Agent 2

. i*2

.

.

. 0 monnaie

spéculative

.

. i

.

.

. i > i *1 tous les agents sont haussiers

. i*1

.

. 1 individu haussier, l'autre baissier

. i*2

. i < i*2 les deux individus sont baissiers

.

. monnaie spéculative

.

- la demande spéculative pour l'ensemble des agents : chacun des individus a sa propre

prévision de taux d'intérêt (à chaque personne correspond un i* différent).

Nous pouvons dessiner une courbe :

i

i max

i min

demande de monnaie spéculative

Plus le taux d'intérêt baisse plus il y a d'agents qui veulent détenir de la monnaie (car plus il

y a d'agents baissiers). Arrive un moment où les agents sont unanimes pour dire que les

cours des obligations ne peuvent que baisser, personne ne veut en acheter à nouveau, tout le

monde veut de la monnaie car tout le monde pense que les titres vont baisser. Cette fonction

de préférence pour la liquidité est décroissante du taux d'intérêt. Il y a un taux d'intérêt

incompressible, en deçà duquel le taux d'intérêt ne peut pas baisser. (voir Economie

Politique, Abraham-Frois)

- La fonction de demande de monnaie

On désigne généralement la demande globale de monnaie sous la lettre L, et on désigne par

L1 la demande motivée par le motif de transaction et de précaution et par L2 la demande de

monnaie aux fins de spéculation. L1 est croissante et dépend du revenu, et ne dépend donc

pas du taux d'intérêt, L1 ne dépend que du revenu. En revanche L2 est une fonction du taux

d'intérêt, et elle est décroissante.

i

i min en « i min », la courbe tend vers une valeur infinie...

0 L = L1 + L2

Lorsque le taux d'intérêt est très bas les agents ne peuvent redeouter que la hausse de ce taux

d'intérêt, donc la baisse de la valeur des titres, et ne veulent donc que de la monnaie. C'est

pourquoi on parle de préférence absolue pour la liquidité lorsque le taux d'intérêt est très

bas. ROBERTSON parle de trappe à liquidité.

3) Formation et statut théorique du taux d'intérêt

a) Le statut théorique

Pour un auteur néoclassique, le taux d'intérêt c'est la rémunération de l'épargne. C'est un

revenu qu'on accorde à l'épargnant pour le récompenser de son abstinence. C'est la

récompense de la non consommation. L'épargne est une fonction croissante du taux d'intérêt

puisque, présicément, plus on propose à l'épargnant un taux d'inéterêt élevé plus il sera prêt

à renoncer à ses consommations pour épargner davantage.

Pour Keynes, le revenu que l'on perçoit se ventile entre l'épargne et la consommation. La

6

6

7

7

8

8

9

9

10

10

11

11

12

12

1

/

12

100%