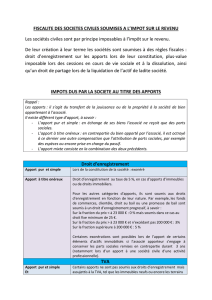

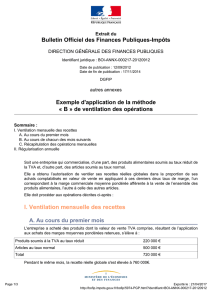

Biens ayant figuré une partie du temps dans le patrimoine

Extrait du

Bulletin Officiel des Finances Publiques-Impôts

DIRECTION GÉNÉRALE DES FINANCES PUBLIQUES

Identifiant juridique : BOI-ANNX-000102-20120912

Page 1/3 Exporté le : 19/04/2017

http://bofip.impots.gouv.fr/bofip/4289-PGP.html?identifiant=BOI-ANNX-000102-20120912

Date de publication : 12/09/2012

Date de fin de publication : 17/02/2014

DGFIP

autres annexes

Biens ayant figuré une partie du temps

dans le patrimoine privé de l'exploitant

Biens ayant figuré une partie du temps dans le patrimoine privé de l'exploitant

Moyenne des

recettes de la

période biennale de

référence (Cf. BOI-BA-

BASE-20-20-30-20-I-B)

Nature des

immobilisations

cédées

Régime d'imposition

des plus-values Observations

Terres agricoles Période de détention

dans le patrimoine

privé : exonération si

les conditions A, B et C

sont remplies (Cf. BOI-

ANNX-000101).

Période de détention

dans le patrimoine

professionnel :

exonération si les

conditions A et B sont

remplies (Cf. BOI-

ANNX-000101 ).

Si la condition C n'est

pas remplie, la plus-

value professionnelle

reste exonérée,

mais la plus-value

correspondante à la

période de détention

dans le patrimoine privé

est imposée selon le

régime des particuliers.

Si l'une des conditions

A ou B n'est pas

remplie, la plus-value

correspondant aux deux

périodes de détention

est déterminée selon le

régime des particuliers.

Inférieure ou égale

à 250 000 €

Autres immobilisations Période de détention

dans le patrimoine Si l'une des conditions

n'est pas remplie, on

distingue :

Identifiant juridique : BOI-ANNX-000102-20120912

Date de publication : 12/09/2012

Date de fin de publication : 17/02/2014

Page 2/3 Exporté le : 19/04/2017

http://bofip.impots.gouv.fr/bofip/4289-PGP.html?identifiant=BOI-ANNX-000102-20120912

privé : régime des

particuliers.

Période de détention

dans le patrimoine

professionnel :

exonération si les

conditions A et B sont

remplies (Cf. BOI-

ANNX-000101).

- les terrains à bâtir :

imposables selon le

régime des particuliers ;

- les autres

immobilisations :

imposables selon le

régime des plus-values

à court terme et à long

terme.

Supérieure à 250 000 € Terres agricoles Terres inscrites

au moment du

franchissement de la

limite du forfait :

- régime des plus-values

à court terme et à long

terme ;

- mais exonération de la

plus-value acquise avant

le 1er janvier de l'année

du franchissement de

la limite du forfait si les

conditions A, B et C

sont remplies (Cf. BOI-

ANNX-000101).

Terres inscrites au

cours ou à l'expiration

du délai d'option pour

le maintien dans le

patrimoine privé :

- régime des plus-values

à court terme et à long

terme ;

- mais exonération de la

plus value acquise avant

le 1er janvier de l'année

de l'inscription au bilan si

les conditions A, B et C

sont remplies (Cf. BOI-

ANNX-000101).

Terres acquises et

inscrites au bilan après

le franchissement de la

limite du forfait :

- régime des plus-values

à court terme et à long

terme.

Si l'une des conditions

n'est pas remplie :

- régime des plus-

values à court terme

et à long terme pour la

période postérieure au

franchissement de la

limite du forfait ;

- régime des particuliers

pour la période

antérieure.

Si l'une des conditions

n'est pas remplie :

- régime des plus-values

à court terme et à long

terme pour la période

postérieure à l'inscription

au bilan ;

- régime des particuliers

pour la période

antérieure.

Supérieure à 250 000 € Bâtiments agricoles Période de détention

dans le patrimoine

privé :

Si une des conditions

n'est pas remplie :

- régime des plus-

values à court terme

et à long teme pour la

Identifiant juridique : BOI-ANNX-000102-20120912

Date de publication : 12/09/2012

Date de fin de publication : 17/02/2014

Bulletin Officiel des Finances Publiques-Impôts

Directeur de publication : Bruno Bézard, directeur général des finances

publiques N° ISSN : 2262-1954

Page 3/3 Exporté le : 19/04/2017

http://bofip.impots.gouv.fr/bofip/4289-PGP.html?identifiant=BOI-ANNX-000102-20120912

- plus-value déterminée

et imposée selon le

régime des particuliers.

Période de détention

dans le patrimoine

professionnel :

- régime des plus-values

à court terme et à long

terme ;

- mais exonération de la

plus-value acquise avant

le 1er janvier de l'année

de franchissement de

la limite du forfait si les

conditions A, B et C

sont remplies (Cf. BOI-

ANNX-000101).

période postérieure au

franchissement de la

limite du forfait ;

- régime des particuliers

pour la période

antérieure.

Autres immobilisations Période de détention

dans le patrimoine

privé :

- plus-value déterminée

et imposée selon le

régime des particuliers.

Période de détention

dans le patrimoine

professionnel :

- régime des plus-values

à court terme et à long

terme.

Commentaire(s) renvoyant à ce document :

BA - Base d'imposition - Plus-values et moins-values de cessions d'éléments d'actif - Cas des plus-values

relatives aux biens ayant figuré une partie du temps dans le patrimoine privé de l'exploitant

1

/

3

100%