(ou............................................................................), le financement

1

Année scolaire 2012-13

SCIENCES ÉCONOMIQUES ET SOCIALES

Chapitre 8

La monnaie et le financement de l’économie

II. Comment l’activité économique est-elle financée ?

Introduction

A. La situation économique des agents : besoin ou capacité de financement ?

A1. Les ménages

A2. Les entreprises

A3. L’Etat

B. Les différentes modalités de financement de l’économie

B1. Financement interne VS financement externe

B2. Le taux d’intérêt

C. Comment gérer les risques associés au financement des agents ?

C1. Le coût du crédit varie en fonction du risque

C2. La financiarisation de l’économie accroît les risques de crédit : l’exemple de la crise des subprimes

Objectifs

Savoirs

Savoir-faire

- Comprendre à quoi sert le financement de

l'économie

- Identifier les principaux moyens de financement

pour les agents économiques, le rôle des banques,

et celui des marchés financiers?

- Comprendre comment les agents qui financent

l’économie sont rémunérés

- Comprendre ce qu'est un taux d'intérêt, et

pourquoi varient-t-ils en fonction du risque du

crédit

- Savoir exploiter les informations contenues dans un

document

Notions à acquérir : Autofinancement, financement direct/indirect, taux d’intérêt, risque de crédit

Que dit le programme ?

« Les choix de financement des agents économiques seront présentés de manière élémentaire. La notion de crédit sera illustrée

par une présentation de différentes formes de prêt, en s'appuyant sur des exemples : prêts à taux fixe, prêts à taux variable,

échéance des prêts. On montrera que le taux d'intérêt est à la fois la rémunération du prêteur et le coût du crédit pour

l'emprunteur et qu'il varie en fonction du risque associé au crédit. On pourra illustrer ce mécanisme à partir de l'exemple des

crises des dettes publiques. On distinguera le financement intermédié et le financement direct. Dans la procédure de financement

par appel au marché, on présentera les grandes catégories de titres émis et échangés (actions, obligations) ainsi que leur mode

de rémunération (dividende, intérêt). »

2

Année scolaire 2012-13

Chapitre 8

La monnaie et le financement de l’économie

Dossier documentaire :

II. Comment l’activité économique est-elle financée ?

Sensibilisation/Introduction

Document 1

Marie Honnette souhaite s’acheter le dernier SamPhone Space 4G, mais ses parents ne veulent pas la lui payer. Elle commence

alors à économiser son argent de poche et arrive au bout de 8 mois à disposer de plus de la moitié de la somme nécessaire. Trop

impatiente pour attendre, elle négocie un crédit avec ses parents. S’ils lui prêtent la somme manquante, elle s’engage à les

rembourser en leur renversant la moitié de son argent de poche les 10 prochains mois. Elle consent aussi à renoncer à un mois

d’argent de poche immédiatement pour les remercier. Elle est même prête à tondre la pelouse et nettoyer la voiture contre

quelques euros supplémentaires.

a) Quels sont les avantages et les inconvénients pour Marie Honnette de demander un crédit à ses parents ?

b) Quel est le risque pour ses parents ?

c) A quoi correspond le mois d’argent de poche non versé ?

d) Quel peut-être l’intérêt pour Marie Honnette de réaliser des activités supplémentaires ?

Les entreprises pour produire, les APU pour fonctionner, les ménages pour investir dans immobilier ne disposent pas toujours

de l’épargne suffisante. Ils peuvent donc avoir besoin de recourir à un financement externe: banques ou marchés financiers.

Risques différents, donc rémunération prêteurs + ou – élevée.

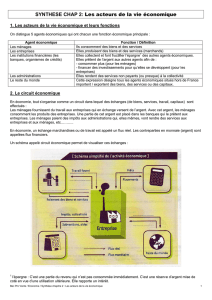

A. La situation économique des agents : besoin ou capacité de financement ?

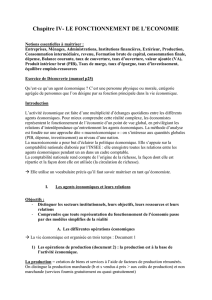

Document 2. Manuel page 101 doc. 2 « Capacités et besoins de financement » + Questions

Un agent économique connaît une situation de capacité de financement lorsque ses recettes sont supérieures à ses dépenses,

c’est à dire quand son épargne brute est supérieure à ses investissements. Un agent économique est en besoin de financement

lorsque ses recettes sont inférieures à ses dépenses, c’est à dire lorsque son épargne brute est inférieure à ses investissements.

A1. Les ménages

- Les ménages sont des agents à capacité de financement (Rappel: revenu disp: recettes / Ivt: seult immobilier), depuis années

1980: hausse très importante de l’épargne de précaution face au ralentissement de l’activité économique et à l’augmentation du

chômage de masse. Celle-ci a également été encouragée par une remontée importante des taux d’intérêts. Enfin, la hausse de

l’épargne des ménages depuis la fin des années 1980 est également liée au creusement des inégalités et au développement de

l’épargne de spéculation de la part des ménages les plus aisés.

A2. Les entreprises

- Les SNF sont des agents traditionnellement en besoin de financement (q°3) (Cf. Chap 1: Rappeler la distinction entre

consommations intermédiaires et investissements + épargne: reste VA après avoir payé les salariés, les apporteurs de Kx et les

impôts) Pour faire face à la concurrence, pour gagner ou conserver les parts de marché (être compétitives), les entreprises ont

besoin de faire des investissements, donc elles sont le plus souvent endettées. Remarque avec la crise: moins d'épargne (+ de

difficultés de fint: cf. + loin), donc moins d'ivt.

A3. L’Etat

- Les APU augmentent leurs besoins de financement en période de crise (Remarque : les dépenses des APU regroupent tout ce

qui est lié au fonctionnement des ministères avec entre autres le paiement des fonctionnaires, les investissements dans les

infrastructures, et les dépenses sociales.) Recettes: impôts + CS (PO). Cela explique le déficit de l’Etat (ses recettes ne couvrent

pas ses dépenses). Crise augmente dépenses et diminue recettes (+ chô, etc.)

3

B. Les différentes modalités de financement de l’économie

B1. Financement interne VS financement externe

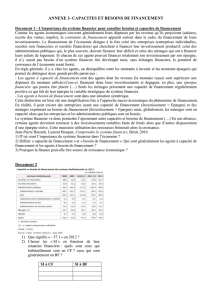

Document 3. Les canaux de financement des entreprises

L’endettement est au cœur de l’activité des entreprises. Dans les économies de marché contemporaines, elles sont contraintes

de lever une masse croissante de capitaux afin de financer leurs immobilisations, c’est-à-dire les bâtiments, les machines ou les

stocks nécessaires à leur production. Deux voies se présentent à elles pour obtenir ces capitaux. Soit elles les trouvent auprès

d’investisseurs qui, en échange de leur apport, prennent une participation au capital sous la forme d’actions. Ces actionnaires se

voient alors dotés d’un droit de regard sur la gestion de l’entreprise, qui comprend celui d’affecter le surplus qu’elle dégage au

versement d’un dividende pour rémunérer leur prise de risque. Soit les entreprises s’endettent, et elles s’engagent à

rembourser le capital mobilisé à l’échéance du prêt et à verser à celui qui l’avance une rémunération sous la forme d’intérêts.

Si les premiers prêteurs sont les banques, les entreprises, les plus grandes en particulier, disposent d’autres voies pour

s’endetter. D’abord, auprès des marchés financiers, par l’émission de titres de dettes, appelés obligations s’il s’agit d’un

emprunt à long terme, ou de bons de trésorerie pour les prêts à court terme.

Source : Marc Chevallier, « Les entreprises face à l'endettement », Alternatives Economiques HS n°91 « La dette et ses crises » - décembre 2011

a) Qu’est-ce qui distingue le financement par endettement du financement par émission d’actions ?

b) Compléter le schéma ci-dessous avec les termes suivants : Autofinancement, Crédits bancaires, Marchés financiers,

Actions, Obligations, Endettement.

Le financement direct met directement en relation les agents à capacité de financement avec les agents à besoin de

financement.

Le financement indirect, ou intermédié, est une situation dans laquelle une institution financière (banque) collecte des

ressources auprès des agents à capacité de financement et effectue des prêts au profit des agents à besoin de financement.

Autofinancement : def page 115

Evaluation formative : Cocher la bonne réponse

Financement

interne

Financement externe

Financement

indirect

Financement direct

Marché

monétaire

Marchés

financiers

Une banque accorde un crédit à une entreprise qui doit mener un projet de

R&D.

Une grande entreprise décide d’émettre de nouvelles actions pour financer la

création d’une nouvelle usine

Une entreprise émet des obligations pour financer l’agrandissement de ses

magasins.

Une entreprise émet des billets de trésorerie qu’elle devra rembourser dans 6

mois.

4

L’Etat lance un emprunt en émettant des bons du trésor pour financer son

déficit.

Une entreprise finance l’achat de nouvelles machines grâce à son épargne

B2. Le taux d’intérêt

Document 4. Le crédit et le taux d’intérêt

Le crédit joue un rôle très important dans une économie moderne. C’est un échange espacé dans le temps : celui qui fait crédit

remet immédiatement la monnaie ou un bien, en échange, celui à qui on fait crédit promet de restituer, dans trois mois, dans un

an, cinq ans dix ans ou plus, de la monnaie ou un bien. L’opération de crédit porte le plus souvent sur un échange de monnaie

ainsi aujourd’hui Dupond prête 100 euros à Durand : dans un an Durand rendra à Dupond 105 euros. […] Dans cet échange, l’une

des parties, celle qui reçoit le crédit (le débiteur) diffère dans le temps sa livraison. Le crédit suppose, en conséquence, que le

prêteur ou créancier (celui qui fait crédit) a confiance dans la promesse qui lui est faite (crédit vient du latin credere qui signifie :

croire, faire confiance).

Le prix de la confiance que Dupont accorde à Durand en échangeant aujourd’hui 100 euros contre la promesse d’être remboursé

dans un an, est le taux d’intérêt que Durand devra payer en rendant 105 euros à Dupont un an plus tard. Dans ce cas l’intérêt est

de 5 euros, correspondant au taux d’intérêt de 5%. Le taux d’intérêt est parfois appelé « prix de l’argent » ou « loyer de

l’argent ». C’est en fait le prix du droit à disposer pendant un an de la somme empruntée.

Source : J.-M. Albertini, Les nouveaux rouages de l’économie, Editions de l’Atelier, 2008

a) Le crédit est-il un moyen de financement direct ou indirect ?

b) Pourquoi parle-t-on d’un « prix/loyer de l’argent » ?

Le taux d'intérêt est le prix qu'il faut payer pour emprunter de l'argent et rémunérer le service rendu par l’agent à capacité de

financement. Ce prix s'exprime en pourcentage.

C. Comment gérer les risques associés au financement des agents ?

Document 5. Le risque de crédit

Le risque de crédit se définit comme étant la probabilité qu’un débiteur soit dans l’incapacité de faire face au remboursement

du crédit octroyé pat une institution financière. Le risque de crédit est bien évidemment fonction de la qualité de l’emprunteur.

Lorsqu’il s’agit des particuliers ou de petites entreprises, le risque de crédit est souvent appréhendé à partir de l’analyse du

dossier de crédit et par la prise de garanties. Pour les crédits destinés aux grandes entreprises, les notes attribuées par les

agences de notation permettent de mieux appréhender le risque de crédit.

Source : D’après le site Trader-Finance http://www.trader-finance.fr/lexique-finance/definition-lettre-R/Risque-de-credit.html

a) Qu’est-ce qui est à l’origine du risque de crédit ?

b) Quels critères peut-on mettre en œuvre pour évaluer le risque représenté par un emprunteur ?

c) Comment peut-on se prémunir d’un tel risque lorsqu’il est élevé ?

Le risque de crédit est la probabilité de défaut de remboursement de l’emprunteur (quand celui-ci se révèle dans l’incapacité de

régler sa dette et les intérêts de celle-ci).

C1. Le coût du crédit varie en fonction du risque

Document 6. Le

crédit revolving et

ses effets pervers

a) A qui s’adressent les crédits revolving ?

b) Pourquoi les taux d’intérêts de ces crédits

sont-ils très élevés ?

c) Quels sont les risques ?

5

Document 7. Manuel page 101 doc. 4 « Taux d’intérêt à dix ans sur les emprunts d’Etat »

A priori, acheter des bons du trésor de pays européens jusqu'à il y a quelques années : sûr d'être remboursé! Auj, déficits et

dettes pub élevés, hausse risque.

Grèce: multipliés par 2 entre 2005 et 2010 (4 à 8%), auj: 32%

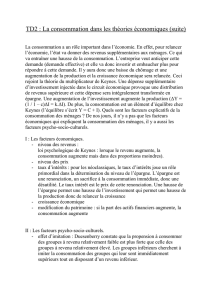

C2. La financiarisation de l’économie accroît les risques de crédit : l’exemple de la crise des subprimes

Document 8. L’origine de la crise : le marché des subprimes américain

Les subprimes sont des crédits hypothécaires accordés (aux États-Unis) à une clientèle peu solvable […].

Or, la Federal Reserve (la Banque Centrale américaine) a progressivement relevé son taux directeur de 1% à 5,25% entre 2004 et

2006, rendant beaucoup plus cher les remboursements des ménages dont les emprunts ne se faisaient pas à taux fixe, [mais à

taux variable].

Deuxième source de la crise : les prix de l'immobilier ont commencé à chuter dans plusieurs régions des États-Unis à partir de

2006, [l’offre étant supérieure à la demande]. Le marché immobilier américain a perdu aux alentours de 20 % les 18 derniers

mois précédant la crise.

Avec la baisse du marché immobilier américain, la valeur des habitations est devenue inférieure à la valeur du crédit qu'elles

étaient censées garantir. Ainsi, les établissements de crédit, censés pouvoir récupérer leurs mises en vendant les habitations

hypothéquées, se retrouvent sans moyen rapide de redresser leur bilan, puisque vendre ces biens ne suffisait plus à recouvrir

leurs pertes. L'afflux de biens saisis mis en vente sur le marché a même aggravé le déséquilibre du marché immobilier où les prix

se sont effondrés.

Source : D’après P. MAGNAN, http://info.france2.fr/dossiers/economie/37524423-fr.php, 18/01/2008

A partir du texte ci-dessus, compléter le schéma avec les termes suivants :

Prix de vente des maisons hypothéquées < valeur du crédit accordé par la banque ;

Hausse des taux d’intérêt ;

Certains ménages n’arrivent pas à rembourser ;

Les banques saisissent les maisons et cherchent à les vendre ;

Baisse de la valeur des maisons ;

Hausse des sommes à rembourser par les ménages (crédits à taux variables);

Hausse de l’offre de maisons à vendre ;

Les banques subissent des pertes et certaines font même faillite ;

Baisse des prix immobiliers à partir de 2006

Hausse des

taux

d’intérêt

Hausse des

sommes à

rembourser par

les ménages

(crédits à taux

variables)

Les banques subissent

des pertes et certaines

font même faillite

Baisse de la

valeur des

maisons

Prix de vente des

maisons hypothéquées

< valeur du crédit

accordé par la banque

Les banques

saisissent les

maisons et

cherchent à

les vendre

Certains

ménages

n’arrivent pas

à rembourser

Hausse de l’offre

de maisons à

vendre

Baisse des

prix

immobiliers à

partir de

2006

6

6

1

/

6

100%