Télécharger la publication

Page 1

Olivier Dyer, CEO

: olivier.dyer@99-advisory.com

: 06 72 18 00 82 Page 1

« Eclairer l’actualité économique et financière pour mieux anticiper et maîtriser les risques »

L’éthique au service de la croissance

LETTRE MENSUELLE

MAI 2016

N°102

Le 12 mai dernier, une communication de Mr Rosengren,

président de la Réserve Fédérale de Boston, et colombe parmi

les partisans d’une politique monétaire accommodante, relançait

le débat d’un relèvement rapide des taux d’intérêts aux Etats

Unis, et provoquait au passage une hausse du billet vert qui

gagnait 3%. Deux semaines plus tard, les chiffres de l’emploi aux

Etats-Unis venaient contredire son analyse et reporter la hausse

des taux qu’il appelait pourtant de ses vœux. (cf. graphique).

Ces deux événements traduisent deux réalités que même

Madame Janet Yellen a du mal à réconcilier : la perception

générale que les vents économiques sont en train de tourner

outre-Atlantique avec l’accumulation potentielle de vents

contraires qui ont pour noms Europe, Chine, Pétrole et

productivité américaine ; et l’idée qu’il faudrait quand même

remonter les taux d’intérêt pour redonner de la valeur au temps, à

l’investissement, et favoriser le redressement des résultats des

banques fortement dépendants de la pente de la courbe des taux.

L’économie américaine va moins bien et, de façon paradoxale,

une raison importante en est que les taux d’intérêt sont sans

doute trop bas. C’est en tout cas bien l’intention de Janet Yellen

de les remonter un peu contre vents et marées.

La contrepartie des taux d’intérêt négatifs est en effet que le

cash devient roi. Or le cash est une denrée hautement

déflationniste car c’est une perte de réserve pour le système

bancaire.

C’est ce que démontre très bien Andy Haldane, économiste de la

banque d’Angleterre. Pour lui, les banques sont dans la majorité

des cas des accélérateurs de croissance et non l’inverse.

Pour Mr Haldane, les banques disposent de deux types de

capital: un capital physique et financier mesurable d’un côté, et

un capital social beaucoup plus difficile à évaluer de l’autre.

Au sommet du cycle, les 100 plus grandes banques au monde

disposaient d’une capitalisation boursière de $4.9 trillion, soit

autour de 8,5% du PNB. Au creux de la crise, ce capital était

tombé à $1.4 trillion. Aujourd’hui, la plupart des banques sont

évaluées en dessous de leur valeur comptable : elles détruisent

de la valeur pour les investisseurs. Mais le pire reste que

parallèlement à cela, la crise financière a généré un retard de

Production Nationale Brute globale de 32 trillion débouchant

sur une chute massive de productivité à l’origine de la grande

fragilité de la reprise depuis 8 ans.

Cependant, c’est dans le domaine social, mesuré à l’aune de la

confiance, que les banques ont perdu sans doute le plus de

capital. Andy Haldane cite une enquête de 2013 auprès des

professionnels de la finance qui, pour plus de la moitié d’entre

eux, considéraient que leurs compétiteurs étaient engagés dans

des affaires non éthiques et qui pour 24% d’entre eux

considéraient que leur propre institution était engagée elle-même

dans des affaires non éthiques.

Si l’on s’intéresse à l’opinion du public, le déficit de confiance est

encore plus grand. C’est ce que l’économiste de la banque

d’Angleterre appelle « la grande division » : «la confiance dans

les banques a été construite au fil des siècles grâce à leur

ancrage local dans leur communauté. Depuis la globalisation

(qui a commencé bien avant la crise), cet ancrage a disparu

et la baisse de confiance a débuté : l’anonymat a ouvert la

voie à l’ignominie ».

Nuage de mots de Forums Ouverts (source BOE)

I believe that financial markets are likely to become [ ] over time.

Pour Andy Haldane, la façon de répondre à ce challenge est de

« recréer du sens dans la banque ».

Et de citer la régulation, le débat académique ou le SMR (Senior

Management Regime qui expose pénalement les dirigeants des

sociétés financières aux Royaume Uni) comme autant d’initiatives

allant dans la bonne direction.

Mais il faudrait aussi explorer d’autres voies comme la

communication qui devrait être moins quantitative et plus

qualitative : les rapports annuels des banques sont passés de

100 à 600 pages en quelques années et le langage utilisé est très

peu accessible.

De même les banques pourraient-elle devenir des fleurons du

digital et bénéficier de la sorte de l’excellente image dont

disposent les sociétés de technologie dans l’opinion publique.

Enfin il faut rompre l’anonymat des grandes institutions,

qu’elles soient financières ou non d’ailleurs, à travers une

meilleure gouvernance, une meilleure responsabilisation et un

meilleur « ancrage local ».

De ces évolutions dépend la capacité des banques en particulier,

et de l’économie en général, à reconstruire du capital social

« brick by brick, bank by bank, policy by policy, word by

word » selon Haldane. La restauration de la confiance rendra aux

banques leur capacité à être des accélérateurs de croissance,

qualité qui fait cruellement défaut à l’équation économique

d’aujourd’hui.

Pour l’économiste de la banque d’Angleterre, la restauration de la confiance rendra aux banques leur capacité à être

des accélérateurs de croissance, qualité qui fait cruellement défaut à l’équation économique d’aujourd’hui.

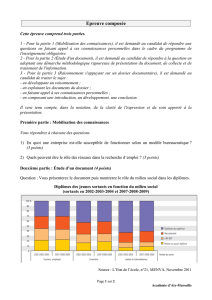

-1000

-800

-600

-400

-200

0

200

400

600

Création d'Emplois privés

ADP National Employment (Tot. Private)

BLS (Tot. Private)

Source : ECB - Agata Capital

1

/

1

100%