dbInvestor Solutions plc

QUELS SONT LES RISQUES P. 4

PRINCIPAUX ?

Risque de crédit

Risque de liquidité

Risque de modification des taux d’intérêt

FRAIS D’ENTRÉE P. 5

1%

¤

DROIT AU REMBOURSEMENT DE

LA VALEUR NOMINALE ?

dbInvestor Solutions plc s’engage à rembourser

100% de la valeur nominale à l’échéance, sous

réserve du remboursement de l’obligation sous-

jacente par Santander Intl. Debt SA et à condition que

Deutsche Bank AG respecte le contrat de swap. Il n’y a

donc pas de droit inconditionnel au remboursement de la

valeur nominale.

P. 3 - 4

¤

dbInvestor

Solutions plc

Santander 2017

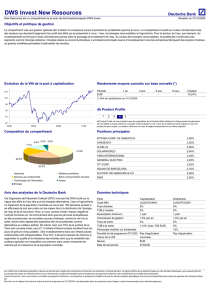

DB PRODUCT PROFILE

1 3 4 52

1 = le risque le plus faible I 5 = le risque le plus élevé

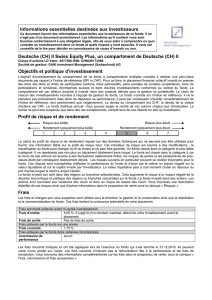

QU’EST-CE QUE LE DB PRODUCT PROFILE?

Le DB Product Profile est une notation propre à

Deutsche Bank du risque inhérent à un produit

d’investissement. Il est représenté par un chiffre allant

de 1 pour les produits les moins risqués à 5 pour les

produits les plus offensifs (pour plus de détails, voir la

fiche technique).

DURÉE P. 3

6 ans et 10 mois

VALEURS SOUS-JACENTES P. 2

Le taux Euribor à 3 mois et l’obligation de Santander Intl

Debt SA.

STRATÉGIE P. 2

Pendant une durée de 6 ans et 10 mois, dbInvestor

Solutions plc - Santander 2017 vous permettra de miser

sur une hausse potentielle importante des taux à court

terme ( Euribor à 3 mois). Vous aurez en tout cas droit à

un coupon brut annuel de minimum 3%. Et si l’Euribor à

3 mois augmente au delà de 3% ? Votre coupon annuel

reflète cette évolution jusqu’à maximum 5,50% brut.

COUPON BRUT ANNUEL P. 3

Brut

2012 2013 2014 2015 2016 2017

6%

5%

4%

3%

2%

1%

0%

Maximum

Minimum

2011

dbInvestor Solutions plc - Santander 2017 est un titre de

créance vous offrant la possibilité de suivre l’évolution des

taux d’intérêt à court terme. Sur une durée de près de 7 ans,

vous avez droit à un coupon annuel brut égal à l’Euribor à

3 mois, avec un minimum de 3% et un maximum de 5,50%

1

.

À QUOI VOUS ATTENDRE ? P. 3

TYPE D’INVESTISSEMENT P. 3

dbInvestor Solutions plc - Santander 2017 est un titre de

créance émis par dbInvestor Solutions plc. Cela signifie

que vous prêtez de l’argent à dbInvestor Solutions plc

qui l’utilise pour acheter l’obligation Santander Intl Debt.

dbInvestor Solutions plc s’engage à vous rembourser

100% de la valeur nominale à l’échéance (04/10/2017) et

vous payer des coupons, sous condition du respect par

Santander Intl Debt, son garant Banco Santander et par

Deutsche Bank AG , de leurs engagements sur l’obli-

gation sous-jacente et sur le swap. En cas de défaut de

l’une de ces parties, vous risquez de perdre tout ou partie

de votre investissement.

PUBLIC CIBLE P. 3

Cet instrument s’adresse aux investisseurs expérimentés

qui ont une connaissance suffisante pour évaluer, au

regard de leur situation financière, les avantages et les

risques d’investir dans cet instrument complexe (notam-

ment une familiarisation avec l’actif sous-jacent et les

taux d’intérêt).

1 Rendement brut annuel de min. 2,83% et max. 5.32% (compte tenu de frais d’entrée de 1%).

Brochure mise à jour le 23/12/2010

2

dbInvestor

Solutions plc

Santander 2017

Stratégie de ce produit

d’investissement

dbInvestor Solutions plc – Santander 2017

vous permet de miser sur une éventuelle

remontée importante des taux d’intérêt

à court terme. Sur une durée de près

de 7 ans, vous avez droit à un coupon

annuel brut égal à l’Euribor à 3 mois,

avec un minimum de 3% et un maxi-

mum de 5,5%1. Le taux Euribor à 3 mois

devra donc augmenter au-delà de 3% ces

prochaines années afin que le coupon

brut soit supérieur au minimum de 3%.

Le taux Euribor à 3 mois était de 1,04% le

22 novembre 2010.

Le risque de crédit sous-jacent lié au pro-

duit repose sur Santander Intl Debt SA et

Deutsche Bank AG.

En tout état de cause, il est bon d’étaler

vos investissements sur un éventail de

durées, d’émetteurs et de taux d’intérêt.

Si vous pouvez en outre choisir un produit

d’investissement profitant d’une éven-

tuelle remontée importante des taux à

court terme, voilà une belle opportunité

à saisir. C’est pourquoi nous vous pro-

posons aujourd’hui dbInvestor Solutions

plc – Santander 2017.

Deutsche Bank propose régulièrement

des investissements émis par le groupe

Deutsche Bank ou d’autres institutions

financières. Ceux-ci peuvent être utili-

sés dans différents scénarios (par ex.,

une hausse des taux à court terme). La

diversification des stratégies dans un

même portefeuille peut s’avérer judi-

cieuse. Adressez-vous à votre agence ou

téléphonez à Télé-Invest au 078 156 157

pour plus de détails.

Qu’est-ce que l’Euribor à 3 mois ?

L’Euribor à 3 mois est un taux de référence

à 3 mois qui reflète la moyenne des taux

d’intérêt interbancaires dans la zone euro.

Il importe d’examiner votre

placement en fonction de votre

profil d’investisseur. Vous pouvez

le déterminer très simplement en

complétant le formulaire « Mes

données financières » via votre

Online Banking.

Pour souscrire

Télé-Invest 078 156 157

Financial Center 078 155 150

1 Rendement brut annuel de min. 2,83% et max. 5,32% (compte tenu de frais d’entrée de 1%).

Evolution de l’Euribor à 3 mois

2

1

0

5

4

6

3

Temps

Jan. 2008 Jan. 2009 Jan. 2010Jan. 2007Jan. 2006Jan. 2005

%

Source : Bloomberg

L’historique de l’évolution du taux Euribor 3 mois ne saurait présager de son évolution future.

Brochure mise à jour le 23/12/2010

3

dbInvestor Solutions plc

Santander 2017

A quoi vous attendre ?

Pendant une durée de 6 ans et 10 mois, dbInvestor Solutions plc – Santander 2017 vous permet de miser sur une remontée

importante des taux à court terme (Euribor à 3 mois). Ce nouvel investissement vous donne en tout cas droit à un coupon brut

annuel de minimum 3%. Et si l’Euribor à 3 mois augmente au-delà de 3% ? Votre coupon annuel reflète cette évolution jusqu’à

maximum 5,5% brut. Le taux Euribor à 3 mois était de 1,04% le 22 novembre 2010.

A propos de Banco Santander2

Banco Santander se porte garant pour les émissions de Santander Intl Debt SA. Avec une capitalisation boursière de 71 milliards

d’euros, Banco Santander est la deuxième banque de la zone euro et la troisième banque d’Europe après BNP Paribas et HSBC.

Avec une base de dépôts de plus de 550 milliards d’euros (45% du bilan, en comparaison avec 20% pour Deutsche Bank AG),

Banco Santander se présente également comme une des majeures banques de détail, diversifiée géographiquement à l’échelle

mondiale. Sa base d’actifs se répartit sur l’Europe continentale (37%), le Royaume-Uni (18%) et en Amérique Latine (42%) –

principalement Brésil, Mexique et Chili.

Banco Santander a affiché de bons résultats pour le troisième trimestre 2010, tirés par l’Amérique latine et qui compensent la

faiblesse du marché domestique et européen. Le bénéfice net sur les 9 premiers mois de 2010 a atteint 6,08 milliards d’euros.

Banco Santander a un rating AA (outlook négatif) chez S&P et Aa2 (watch négatif3 en date du 20/12/2010) chez Moody’s. L’outlook

négatif s’explique par le fait que Banco Santander est soumise aux difficultés actuelles posées par l’environnement économique

espagnol et mondial. Son ratio des fonds propres réglementaires (Core Tier One4) s’élevait à 8,5% fin septembre 2010 (contre 7,6%

pour Deutsche Bank AG). Ce niveau est supérieur aux futures exigences réglementaires attendues avec les directives de Bâle III.

Illustration du calcul du rendement

Cet exemple est exclusivement à titre illustratif et ne donne par conséquent aucune

garantie du rendement réel.

Date d’observation Euribor 3 mois

(taux fictif)

Coupon brut Date de paiement

17/01/2010 1,30% 2,13%507/10/2011

30/09/2011 1,80% 3% 09/10/2012

02/10/2012 2,15% 3% 09/10/2013

02/10/2013 2,60% 3% 09/10/2014

02/10/2014 3% 3% 08/10/2015

01/10/2015 3,3% 3,3% 07/10/2016

30/09/2016 4% 4% 04/10/2017

2

Source : Bloomberg, Reuters et Deutsche Bank

3

Un watch négatif signifie qu’une révision du rating est à l’étude et que ce dernier pourrait être abaissé dans les prochains mois.

Cet abaissement de rating pourrait donc intervenir après la clôture de la période de souscription.

4

Le Core Tier One présente les fonds propres durs de la banque avec les actions et les bénéfices mis en réserve.

5

Le coupon brut de 2,13% pour la première période correspond au taux de 3% annuel appliqué à la période de 8 mois et 15 jours entre

le 19/01/2011 et le 04/10/2011.

Une émission de dbInvestor Solutions plc avec un risque de crédit sous-jacent sur Santander Intl Debt SA et

Deutsche Bank AG

dbInvestor Solutions plc – Santander 2017 est émis par dbInvestor Solutions plc, une société de droit irlandais. Ce titre de créance

émis par dbInvestor Solutions plc est investi dans une obligation de Santander Intl Debt SA. dbInvestor Solutions plc s’engage à

rembourser 100% de la valeur nominale à l’échéance (04/10/2017), sous réserve du remboursement de l’obligation sous-jacente par

Santander Intl Debt SA, et à condition que Deutsche Bank AG respecte le contrat de swap. Pour plus de détails sur le rembourse-

ment et les risques en cas de remboursement anticipé, nous vous renvoyons au paragraphe ‘Risque de crédit’. dbInvestor Solutions

plc investit directement dans l’obligation sous-jacente de Santander Intl Debt SA et ne possède pas de propres actifs. Ce titre de

créance n’est pas soumis à la protection des dépôts.

Compte tenu du remboursement de la valeur nominale à l’échéance, le rendement obtenu sur l’investissement dans cet exemple est de 3,02%.

En cas de faillite ou de défaut de paiement avant l’échéance de Santander Intl. Debt, ou son garant, Banco Santander, l’obligation dbInvestor

Solutions plc – Santander 2017 sera remboursée anticipativement. Si par exemple, une faillite ou un défaut de Santander Intl Debt devait

être prononcé, les coupons dont la date de paiement est postérieure seront perdus et le titre sera remboursé à sa valeur de marché.

Cette valeur de marché dépendra de la valeur de recouvrement de l’obligation estimée suite à la faillite ou le défaut et pourra dans le

pire des cas être de 0%. En cas de faillite de Deutsche Bank AG, l’obligation dbInvestor Solutions plc – Santander 2017 sera rembour-

sée anticipativement à la valeur de marché moins les frais.

Brochure mise à jour le 23/12/2010

4

6

Dès qu’un supplément au Prospectus de Base est publié sur le site de Deutsche Bank S.A. pendant la période de souscription, l’investis-

seur ayant déjà souscrit à ce produit dispose de deux jours ouvrables pour revoir son ordre de souscription.

dbInvestor Solutions plc

Santander 2017

PLUS D’INFOS SUR LES NOTATIONS ?

Prenez rendez-vous sur www.deutschebank.be/notation

LES PRINCIPAUX RISQUES

Le produit dbInvestor Solutions plc – Santander 2017 s’adresse

aux investisseurs à la recherche d’une solution pour diversifier

leurs placements. Ce produit complexe est destiné aux investis-

seurs expérimentés qui connaissent les produits complexes de

ce type. Pour obtenir de plus amples informations sur les risques

inhérents à cet investissement, consultez les pages 24 à 43 du

Prospectus.

Risque de crédit

Le titre de créance de dbInvestor Solutions plc est assorti d’une

obligation de Santander Intl Debt SA. Le droit de recours de l’in-

vestisseur se limite à cette obligation sous-jacente et aux droits

sur Deutsche Bank AG. Comme mentionné précédemment, le

titre de créance n’est pas soumis à la protection des dépôts.

A l’achat du produit, vous acceptez le risque de crédit sur

dbInvestor Solutions plc, sur l’obligation sous-jacente de

Santander Intl Debt SA (Banco Santander (AA , outlook: négatif

(S&P); Aa2, watch : négatif en date du 20/12/2010 (Moody’s)) est

le garant) et sur Deutsche Bank AG (A+, outlook : stable (S&P) ;

Aa3, outlook : stable (Moody’s)). L’émetteur, dbInvestor Solu-

tions plc, s’engage à rembourser à l’échéance (04/10/2017) 100%

de la valeur nominale, sous réserve du remboursement de l’obli-

gation sous-jacente par Santander Intl Debt SA. Il n’y a donc pas

de droit inconditionnel au remboursement de la valeur nominale.

S&P attribue à l’obligation dbInvestor Solutions plc – Santander

2017 une notation AA (notation attendue au moment de l’émis-

sion). Ce rating peut cependant être modifié à tout moment

par les agences de notation. Si ni l’émetteur, ni Santander Intl

Debt SA, ni le garant, Banco Santander, ne peuvent effectuer le

remboursement, le titre de créance sera remboursé anticipative-

ment, à la valeur de marché moins les frais. La valeur de marché

peut être inférieure à la valeur nominale. Vous perdez alors votre

droit au paiement des coupons résiduels et risquez de ne pas

récupérer votre investissement. Vous trouverez plus de détails

au sujet de la valeur de marché à la page 30 du Prospectus.

Deutsche Bank AG a conclu avec dbInvestors Solutions plc un

contrat de swap aux termes duquel dbInvestor Solutions plc

reverse les coupons de l’obligation sous-jacente Santander Intl

Debt SA à Deutsche Bank AG en échange des coupons variables

liés à l’Euribor à 3 mois. En cas de faillite ou de défaut de paie-

ment de Deutsche Bank AG, l’obligation dbInvestor Solutions plc

– Santander 2017 sera remboursée anticipativement à sa valeur

de marché moins les frais, comme il est expliqué à la page 25

du Prospectus. Vous trouverez plus de détails sur la valeur de

marché à la page 30 du Prospectus. Enfin, un remboursement

anticipé à la valeur de marché moins les frais est possible en cas

de modification du régime fiscal (voir la page 33 du Prospectus).

Risque de liquidité

Nous attirons l’attention des investisseurs sur le fait que, selon

toute probabilité, les titres seront illiquides. Nous leur rappelons

également que la valeur de ces titres peut descendre au-dessous

du pair sur le marché secondaire pendant leur durée. De telles

fluctuations peuvent entraîner une moins-value en cas de vente

anticipée. La valeur de marché des titres dépendra du prix de

l’obligation sous-jacente de Santander Intl. Debt SA ainsi que de

l’évolution des taux d’intérêt. La demande de cotation des effets

a été déposée au ‘Luxembourg Stock Exchange’.

Risque de modification des taux d’intérêt

Comme tous les autres titres de créance, ce produit est soumis

à un risque de modification des taux d’intérêt. Si, après émission

de ce titre de créance, le taux d’intérêt du marché augmente,

toutes les autres données du marché restant identiques, le prix

du produit diminue pendant sa durée de vie. Si, dans les mêmes

conditions, le taux d’intérêt du marché diminue après l’émission,

le prix du produit augmente. De telles fluctuations peuvent en-

traîner une moins-value en cas de vente anticipée. Ce risque est

plus important en début de période et diminue à mesure que la

date d’échéance approche.

PROSPECTUS

Cette brochure est un document commercial. Les informations

qu’elle contient ne constituent pas un conseil en placement.

Toute décision d’investissement doit être fondée sur le Prospec-

tus de Base. Le Prospectus de Base a été rédigé en anglais et ap-

prouvé le 09/07/2010. Ce document, les résumés en néerlandais

et en français, de même que le prospectus reprenant les condi-

tions définitives du 26/11/2010 et son supplément du 14/12/2010

peuvent être obtenues gratuitement auprès des Financial

Centers de Deutsche Bank S.A. Vous pouvez également les

demander par téléphone au 078 156 157 ou les consulter via le

site www.deutschebank.be/produits. Les éventuels suppléments

au Prospectus de Base que l’émetteur publierait pendant la pé-

riode de souscription seront également mis à disposition via les

canaux cités6.

Brochure mise à jour le 23/12/2010

5

E.R. : Stéphan Salberter, avenue Marnix 13-15, 1000 Bruxelles

dbInvestor Solutions plc – Santander 2017 est un titre de créance

Emetteur dbInvestor Solutions plc, société de droit irlandais

Risque de crédit

n

Santander Intl Debt S.A. (garant : Banco Santander) en tant qu’émetteur de l’obligation sous-jacente : AA, outlook :

négatif (S&P)1 ; Aa2, watch : négatif au 20/12/2010 (Moody’s)1. 2 Sociétés de droit espagnol.

n

Deutsche Bank AG en tant que contrepartie de dbInvestor Solutions plc : A+, outlook : stable (S&P)1 ; Aa3, outlook :

stable (Moody’s)1.

Notation attendue à l’émission

du produit

AA1

Distributeur Deutsche Bank S.A.2

Code ISIN XS0561600510

Devise EUR

Souscription sur le marché primaire

n

Du 10/12/2010 au 18/01/2011

n

Date d’émission et de paiement : 19/01/2011

n

Valeur nominale : 1.000 EUR

n

Prix d’émission : 100%

n

Frais d’entrée : 1%

L’émetteur se réserve le droit de clôturer anticipativement la période de souscription sur le marché primaire.

Echéance finale 04/10/2017

Remboursement A l’échéance : dbInvestor Solutions s’engage à rembourser 100% de la valeur nominale, sous réserve de rembourse-

ment de la valeur nominale de l’obligation sous-jacente par Santander Intl Debt SA, ou le garant Banco Santander. En

cas de faillite de Santander Intl Debt SA, du garant Banco Santander, ou de Deutsche Bank AG, le titre de créance sera

remboursé à sa valeur du marché moins les frais. Il en ira de même si Deutsche Bank AG reste en défaut d’accomplir les

obligations que lui impose le contrat de swap. Il n’y a donc pas de droit inconditionnel au remboursement de la valeur

nominale.

Obligation sous-jacente Santander Intl Debt SA 10/17 4,125% 04.10 (XS0544546780)3

Avis important Possiblité de remboursement anticipé à la valeur du marché en cas de :

n

Faillite de l’émetteur Santander Intl Debt SA et du garant Banco Santander.

n

Faillite de Deutsche Bank AG en tant que contrepartie de dbInvestor Solutions plc.

n

Modification du régime fiscal (voir page 33 du Prospectus).

Fonctionnement du coupon annuel L’Euribor à 3 mois observé 2 jours avant le début de la période d’intérêt avec un minimum de 3% brut et un maximum de

5,50% brut.

Rendement brut annuel (y compris 1% de frais d’entrée) : minimum 2,83% brut et maximum 5,32% brut.

Observation de l’Euribor à 3 mois Les observations de l’Euribor à 3 mois ont à chaque fois lieu 2 jours ouvrables avant le début de la période d’intérêt

(« one year in advance »). L’Euribor à 3 mois est observé à 11 heures du matin (heure de Francfort). On peut le retrouver

dans la presse financière.

Dates de paiement du coupon annuel

7/10/2011, 09/10/2012, 09/10/2013, 09/10/2014, 08/10/2015, 07/10/2016 et 04/10/2017.

Marché secondaire Le détenteur du titre peut vendre le titre sur le marché secondaire. L’émetteur ne peut pas garantir l’émergence d’un

important marché secondaire pour dbInvestor Solutions plc – Santander 2017.

Taxe de bourse

n Souscription sur le marché primaire : aucune4

n Sur le marché secondaire : 0,07% (max. 500 EUR)4

n Remboursement à l’échéance : aucune4

Précompte mobilier 15% sur les coupons distribués4. Le traitement fiscal de ce titre de créance dépend de la situation individuelle de l’inves-

tisseur et peut être sujet à des modifications à l’avenir.

Livraison Pas de livraison matérielle5

DB Product Profile6: 27

Prospectus Le titre de créance dbInvestor Solutions plc – Santander 2017 est émis par dbInvestor Solutions plc et représente des

titres de créance sur l’émetteur. Les conditions complètes régissant ces titres sont exposées dans le Prospectus de Base

du 09/07/10 et dans le prospectus reprenant les conditions définitives du 26/11/2010 et son supplément du 14/12/2010.

Toute décision d’investissement doit être fondée sur ces documents.

Avis important dbInvestor Solutions plc – Santander 2017 ne peut être offert, vendu ou livré aux Etats-Unis ni sur leur territoire, ni à un

résident américain.

Commission Deutsche Bank S.A. reçoit de l’émetteur une commission calculée sur la base du prix d’émission, qui varie généralement

entre 0,50% et 3% de la valeur nominale, afin de couvrir le risque du marché suite au fait que le prix des titres de créance

structurés peut varier pendant la période de souscription (voir prospectus pour plus de renseignements/détails).

1

Cette notation est valable au moment de l’impression de cette brochure. Les agences de notation peuvent la modifier à tout moment. Si la notation devait fortement baisser entre l’impression de

cette brochure et la fin de la période de souscription, la Deutsche Bank S.A. en informerait les clients ayant déjà souscrit à ce produit. La Deutsche Bank S.A. ne s’engage pas à informer les clients

d’une éventuelle modification de notation, significative ou non, qui aurait lieu une fois la période de souscription écoulée.

2

La Deutsche Bank S.A. n’intervient qu’en tant qu’intermédiaire pour la distribution des titres émis par l’émetteur. La Deutsche Bank S.A. n’est pas l’offreur, ni l’émetteur au sens de la législation belge

sur les offres publiques d’instruments de placement.

3

Nous renvoyons au site de Banco Santander (www.santander.com) pour le prospectus de base et les final terms des émissions de Santander Intl. Debt SA.

4

Traitement fiscal conformément à la législation en vigueur.

5

Les informations relatives à la tarification des comptes-titres sont disponibles dans les Financial Centers de la Deutsche Bank S.A. et sur www.deutschebank.be. Les investisseurs qui souhaitent

placer des titres sur un compte auprès d’une autre institution financière sont tenus de s’informer au préalable des tarifs en vigueur.

6

L e DB Product Profile est une notation, propre à la Deutsche Bank S.A., du risque inhérent à un produit d’investissement. Il est représenté par un chiffre allant de 1 pour les produits les moins risqués

à 5 pour les produits les plus risqués. Cette notation se base sur différents critères objectifs et mesurables : le risque en capital, la catégorie d’actifs, le rendement prévu contractuellement, la stabilité

de la devise, la durée, la volatilité du cours boursier, la notation de l’émetteur par les agences de notation, ainsi que la diversification. Elle ne tient toutefois pas compte du risque de liquidité (voir

ci-dessus). Pour tout complément d’information, rendez-vous sur www.deutschebank.be.

7

L e DB Product Profile accordé a été déterminé au moment de l’impression de cette brochure. S’il change entre l’impression de cette brochure et la fin de la période de souscription, la Deutsche Bank

S.A.modifiera la brochure. Si, par suite d’une telle modification pendant la période susmentionnée, le produit ne correspond plus au profil d’investisseur de la personne ayant déjà souscrit ce produit,

la Deutsche Bank S.A. contactera l’investisseur concerné. la Deutsche Bank S.A. n’aura pas cette obligation en cas de changement du DB Product Profile attribué après la période de souscription.

dbInvestor Solutions plc

Santander 2017

Fiche technique

Brochure mise à jour le 23/12/2010

1

/

5

100%