Les effets du taux d`intérêt réel sur l`activité en France

Les

effets

du

taux d'intérêt

réel

sur

l'activité

en

France

Alexandre

Mathis

et

Lucrezia

Reichlin

Département

des

études

de

l'OFCE

Cet

article

présente

les

résultats

d'une

étude

empirique

des

effets

de choc

exogènes

de

taux

d'intérêt

réel

sur

l'économie

française.

Pour

ce

faire,

nous

avons

utilisé

deux

modèles

autoré

gressifs

vectoriels

et

étudié

leur

dynamique

suite

à

des

perturbat

ions

exogènes.

Le

premier

modèle

ne

comporte

que

des

variables

réelles

et

le

deuxième

est

en

termes

nominaux

avec

une

relation

de

cointégration

faisant

apparaître

le

taux

d'intérêt

réel.

Nos

résultats

suggèrent

qu'un choc de

taux

d'intérêt

réel

est

inflation

niste

et

que

l'inflation

a

un

impact

dépressif

sur

l'activité

écono

mique.

Ces

résultats

sont

davantage

conformes

aux

conclusions

théoriques

des

modèles

fondés

sur

l'hypothèse

de

marchés

de

clientèle

qu'à

ceux

basés

sur

une

structure

concurrentielle

ou

oligopolistique

des

marchés.

Les

chocs

sur

le

taux

d'intérêt

réel

peuvent-ils

avoir

un

effet

durable

sur

l'économie

?

Et

si

oui,

dans

quelles

directions

?

Il

s'agit

là

d'une

importante

question

de

politique

économique

à

laquelle

la

théorie

macroéconomique

n'apporte

pas de

réponse

claire.

Dans

la

littérature

sur

la

croissance,

la

relation

entre

taux

d'intérêt

et

croissance

du

PIB

n'est

pas

dépourvue

d'ambiguïté.

Elle

dépend de

la

natUœ^Lr^pTogres^rechniquë^ét~dê'

leT

nature

3es

rerrdëmèTTts^

Par-

ailleurs

dans

le

modèle

standard

statique

de

macroéconomie,

le

taux

d'intérêt

réel

est

relié

négativement

au

PIB

dans

le

court

terme,

puisq

u'il

affecte

la

demande agrégée

au

travers

de

la

consommation

et

de

l'investissement.

Cet

effet

n'est

cependant

que

temporaire

et

en

prin

cipe

disparaît

à

long

terme.

Plus

récemment,

plusieurs

auteurs

ont

suggéré

que

les

effets

du

taux

d'intérêt

réel

sur

l'activité

économique

pouvaient

être

non

seule

ment

négatifs

mais

également

persistants

dans

le

temps.

Fitoussi

et

Phelps

(1988),

par

exemple,

présentent

une

analyse

dans

laquelle

le

taux

d'intérêt

réel

mondial

élevé

est

la

cause

de

la

récession

des

années

quatre-vingt

en

Europe.

De

même,

dans

cette

même

revue,

un

travail

empirique

pour

la

France

et

les

Etats-Unis,

sur

la

relation

de

long

Observations

et

diagnostics

économiques

n°

41

/juillet

1992

195

Alexandre

Mathis,

Lucrezia

Reichlin

terme

entre

taux

d'intérêt

réel

et

chômage,

montre

que

ces

deux

variables

sont

positivement

reliées

dans

le

long

terme

(Reichlin

et

Guillemineau,

1989).

Les

effets

persistants

du

taux

d'intérêt

réel

sont

parfois

expliqués

par

le

fait

que

celui-ci

est

un

coût

pour

l'entreprise

et

qu'il

influence

la

valeur

présente

des

profits

futurs

espérés.

En

affectant

les

coûts,

le

taux

d'intérêt

réel

peut

affecter

l'offre

et

par

là

produire

des

effets

durables.

Cependant,

le

canal

d'influence

dépend de

l'hypothèse

faite

sur

la

structure

des

marchés

prévalant

dans

l'économie.

Les

modèles

construits

à

partir

d'une

hypothèse

de

concurrence

imparfaite

prédisent

que,

dès

lors

que

le

taux

d'intérêt

réel

affecte

négativement

la

relation

entre

profits

futurs

espérés

et

profit

présent,

il

peut

influencer

la

fixation

des

prix

par

l'entreprise.

Dans

une

hypothèse

de

structure

de

marchés

oligopolistiques,

une

baisse

des

profits

futurs

espérés

conduit

à

une

concurrence

accrue

sur

les

prix,

donc

à

une

baisse

du

taux

de

marge

(Rotemberg

et

Woodford,

1990).

Au

contraire

avec

une

hypothèse

de

concurrence

monopolistique

ou

de

marchés

de

clientèle

(«

customer

market

»,

Phelps

et

Winter,

1970),

la

relation

entre

taux

d'intérêt

réel

et

taux

de

marge

est

positive

(Fitoussi

et

LeCacheux,

1989).

Les

deux

théories

prédisent

que

les

marges

sont

variables

au

cours

du

cycle,

mais

elles

impliquent

une

relation

différente

entre

taux

d'intérêt

réel

et

prix.

Dans

ce

qui

suit,

nous

utilisons

deux

modèles

autorégressifs

vector

iels

pour

étudier

les

effets

du

taux

d'intérêt

réel

en

France

au

cours

des

quarante

dernières

années.

Le

premier

modèle

ne

comprend

que

des

variables

réelles

:

taux

d'intérêt

réel,

salaire

réel

et

productivité

du

travail.

Le

deuxième

comporte

six

variables

:

taux

d'intérêt

nominal,

taux

d'inflation,

taux

de

salaire

nominal,

consommation,

investissement

et

productivité

du

travail.

Ce

dernier

système

possède

de

plus

une

relation

de

cointégration

qui

fait

apparaître

le

taux

d'intérêt

réel.

L'analyse de

la

dynamique

de

ces

deux

systèmes

nous

permet

d'étudier

l'impact

sur

l'activité

économique

de

chocs

exogènes

sur

le

taux

d'intérêt

réel.

Elle

permet

également

de

déterminer

quels

sont

les

résultats

des

hypothèses

théoriques

sur

les

structures

de

marchés

qui

semblent

les

plus

conformes

à

ce

que

l'on

peut

déceler

sur

les

données

françaises

des

quatre

dernières

décennies.

196

Les

effets

du

taux

d'intérêt

réel

sur

l'activité

en

France

Effets

théoriques

du

taux

d'intérêt réel

Pour

l'entreprise,

le

taux

d'intérêt

réel

est

d'abord

un

coût

;

celui

du

capital,

et

il

entre,

à

ce

titre,

dans

la

fonction

de

profit

de

cette

dernière.

C'est

de

là

que

découle

notamment

la

formulation

standard

de

l'équation

d'investissement

comme

fonction

du

taux

d'intérêt

réel.

Lors

que

la

productivité

marginale

du

capital

est

décroissante,

les

entre

prises

investissent

jusqu'au

point

où

la

productivité

marginale

du

capital

égale

le

taux

d'intérêt

réel

;

à

productivité

marginale

du

capital

donnée,

plus

le

taux

d'intérêt

réel

sera

bas

et

plus

le

taux

d'investissement

sera

élevé.

Le

taux

d'intérêt

réel

affecte

également

l'actualisation

des

valeurs

futures

espérées

des

profits

de

l'entreprise

:

plus

il

est

élevé

et

plus

la

valeur

présente

de

l'espérance

des

profits

futurs

est

faible.

En

ce

qui

concerne

les

ménages,

le

taux

d'intérêt

réel

détermine

le

revenu

que

ces

derniers

tirent

de

la

possession

de

titres

ou,

au

cont

raire,

le

poids de

leur

dette.

Par

ce

canal,

il

affecte

la

consommation.

L'effet

d'une

augmentation

du

taux

d'intérêt

réel

sur

la

consommation

sera

positif

s'il

se

traduit

par

un

accroissement de

la

richesse

nette

des

ménages

et

négatif

dans

le

cas

contraire

(1).

Dans

le

long

terme,

le

taux

d'intérêt

réel

est

déterminé

par

la

productivité

marginale

du

capital

;

à

l'équilibre

ils

sont

égaux,

au

taux

de

dépréciation

près.

Ici,

nous nous

intéressons

à

la

dynamique

d'ajus

tement

qui

intervient

à

la

suite

d'une

augmentation

exogène

et

ponct

uelle

du

taux

d'intérêt

réel.

Il

est

généralement

admis

qu'un

tel

choc,

ceteris

paribus,

a

un

effet

dépressif

sur

la

demande agrégée

:

en

effet

l'investissement

décroît,

car

le

coût

du

capital

a

augmenté.

Une

baisse

de

la

consommation

inter-

vlënré"galëme"nX

plus^am&igue

s'il

ý~a"uň

effet

clë

richesse

positif.

Suite

à

cette

chute

de

la

demande

agrégée,

une

offre

excédentaire

apparaît

donc

sur

le

marché

du

travail.

Pour

rétablir

l'équilibre,

le

taux

de

salaire

réel

va

devoir

s'ajuster

à

la

baisse.

Si

l'on

suppose

que

les

salaires

nominaux

sont

rigides

et

le

marché

des

biens

concurrentiel,

les

salaires

réels

vont

s'ajuster

par

le

biais

d'une

augmentation

des

prix.

Le

taux

d'intérêt

réel

va

alors

tendre

à

retourner

à

son

niveau

initial.

Dans

ce

monde

de

concurrence,

le

prix

est

égal

au

coût

marginal.

Dès que

l'augmentation

des

coûts

provenant

de

la

hausse

du

taux

(1)

Empiriquement,

l'effet

macroéconomique

semble

différer

selon

les

pays.

En

France,

il

est

généralement

reconnu

que

le

taux

d'intérêt

réel

n'a

pas

d'effet

sur

la

consommation.

En

Italie,

où

les

ménages

détiennent

une

dette

publique

importante,

cet

effet

est

positif.

197

Alexandre

Mathis,

Lucrezia

Reichlin

d'intérêt

réel

disparaît,

les

prix

retrouvent

leur

niveau

antérieur.

Il

n'y

a

donc

pas

d'effet

permanent

sur

l'économie.

Si,

en

revanche,

le

marché

des

biens

est

non

concurrentiel,

un

choc

de

taux

d'intérêt

réel

affectera

l'offre,

et

cet

effet

sera

durable.

Il

dépendra

du

mode

de

fixation

des

prix

qui

prévaut

dans

l'économie.

Tous

les

modèles

non

concurrentiels

impliquent

un

taux

de

marge

contracyclique,

c'est-à-dire

une

relation

négative

entre

la

variation

du

produit

et

la

variation

du

taux

de

marge.

En

revanche,

ils

présentent

des

relations

différentes

entre

les

variations

du

taux

d'intérêt

réel

et

du

taux

de

marge.

Dans

le

modèle

de

Stiglitz

(1984),

le

monopoleur

déjà

en

place

limite

les

prix

pour

se

défendre

face

aux

entrées

futures

d'autres

entreprises.

Si

le

taux

d'intérêt

réel

augmente,

l'entrée

sur

son

marché

devient

plus

difficile.

Il

est

donc

moins

menacé

et

augmente

alors

les

prix.

La

relation

entre

taux

d'intérêt

réel

et

taux

de

marge

est

alors

positive.

Dans

les

modèles

fondés

sur

l'hypothèse

des

«

marchés

de

clien

tèle

»

(Phelps

et

Winter,

1970),

pratiquer

des

prix

bas

équivaut

à

investir

en

vue

d'accroître

la

clientèle

—

donc

la

demande

future.

Dès

lors,

si

les

entreprises

actualisent

leurs

profits

futurs

à

un

taux

plus

élevé,

elles

investiront

moins

et

tendront,

au

contraire,

à

exploiter

davantage

leur

clientèle

existant

en

pratiquant

des

prix

plus

élevés,

au

risque

même

de

voir

cette

clientèle

se

réduire

à

l'avenir.

Ces

modèles

prédisent

donc,

comme

celui

de

Stiglitz,

une

liaison

positive

entre

les

taux

d'intérêt

réel

et

les

taux

de

marge.

Une

autre

approche

des

marchés

de

clientèle

est

proposé

par

Got-

tfries

(1986)

et

Greenwald

et

Stiglitz

(1988).

Une

diminution

de

la

demande

provoque

des

contraintes

de

liquidité

pour

les

entreprises.

Ceci

augmente

le

taux

d'intérêt

qui

sert

aux

entreprises

à

actualiser

leurs

profits futurs.

On

retrouve

alors

le

même

résultat

que

dans

le

modèle

de

Phelps-Winter.

Un

résultat

opposé

par

rapport

aux

trois

modèles

précédents

se

trouve

dans

Rotemberg

et

Woodford

(1990).

Ces

derniers

développent

un

modèle

à

partir

de

Rotemberg

et

Soloner

(1986).

Dans

un

oligopole,

un

petit

nombre

d'entreprises

s'entendent

pour

maintenir

leur

prix

de

vente

au

dessus

du

coût

marginal.

Une

hausse

du

taux

d'intérêt

réel

ayant

pour

effet

de

réduire

la

demande

future

adressée

à

l'oligopole

—

donc

d'augmenter,

en

termes

relatifs,

la

demande

présente

—

,

les

gains

que

chaque

entreprise

peut

espérer

d'une

baisse

unilatérale

de

ses

prix

de

vente

s'en

trouvent

accrus,

tandis

que

le

coût

à

attendre

dans

le

futur

en

est

réduit.

Les

entreprises

sont,

dès

lors,

davantage

incitées

à

baisser

leurs

prix

de

vente.

Ces

modèles

prédisent

donc

une

liaison

négative

entre

le

taux

d'intérêt

réel

et

les

prix,

donc les

marges.

Les

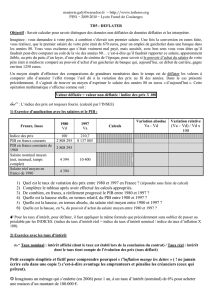

différents

effets,

à

court

et

long

terme,

sur

la

production

et

les

prix,

d'un

choc

positif

sur

le

taux

d'intérêt

réel

sont

résumés

dans

le

198

Les

effets

du

taux

d'intérêt

réel

sur

l'activité

en

France

tableau

1.

Pour

discriminer

entre

ces

différentes

catégories de

modèles,

il

apparaît

naturel

de

déterminer

le

sens

de

la

relation

entre

taux

d'intérêt

réel

et

inflation.

C'est

sur

le

signe

de

cette

relation

que

l'investigation

empirique

qui

suit

tente

d'apporter

une

réponse.

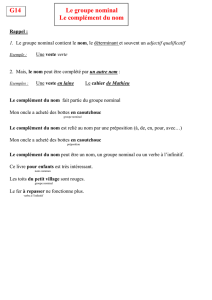

1.

Effets

théoriques

sur

les

prix

et

/'output

d'un

choc

positif

sur

le

taux

d'intérêt

réel

Modèle

Marchés

concurrentiels

Marchés

de

concurrence

monopolistique

Marchés

oligopolis-

tiques

Court

terme

prix

+

+

-

output

-

-

+

Long

terme

prix

0

+

-

output

0

-

+

Les

variables

économiques

utilisées

et

leurs

caractéristiques

statistiques

Une

analyse

préliminaire

des

données

(2)

montre

que

le

salaire

nomin

al

et

le

taux

d'intérêt

nominal

sont

intégrés

(3>

d'ordre

un,

tandis

que

les

prix

sont

intégrés

d'ordre

deux.

Ces

résultats

(4)

ne

sont

en

rien

surprenants.

Ceux

qui

concernent

les

variables

réelles

le

sont

davant

age.

En

effet,

le

PIB

français

apparaît

intégré

d'ordre

deux,

c'est-à-dire

(2)

La

définition

précise

et

la

source

des

variables

sont

données

en

annexe.

(3)

Une

variable

est

intégrée

d'ordre

un

(respectivement

deux)

si

sa

différence

première

(respectivement

d'ordre

deux)

est

stationnaire.

(4)

Les

tests

d'intégration

(i.e.

de

racine

unitaire)

sont

maintenant

bien

connus

;

les

statistiques

de

test

ne

sont

pas

reportées

ici

mais

sont

disponibles

auprès

des

auteurs.

199

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

22

22

1

/

22

100%