p.6, Lente - Credit Agricole, Etudes Economiques

Études Économiques Groupe

http://etudes-economiques.credit-agricole.com

Trimestriel – n°16/110 – 13 avril 2016

FRANCE – Scénario macro-économique 2016-2017

Une croissance résiliente, mais avec peu d’élan

Notre prévision de croissance pour le

premier trimestre 2016 est de +0,3% par

rapport au dernier trimestre de 2015. Cela

correspond au rythme moyen observé

l’année dernière. Les enquêtes sur le climat

des affaires du premier trimestre et sur les

indicateurs d’activité sont plutôt mitigées.

En 2016-2017, la reprise de l’activité sera

principalement stimulée par des facteurs

externes (taux d’intérêt bas, euro assez bas,

énergie bon marché), mais aussi par des

mesures spécifiques de politique écono-

mique telles le CICE, le Pacte de

responsabilité et la mesure de sur-

amortissement sur l’investissement indus-

triel. La croissance reste toutefois freinée

par des facteurs structurels et le

ralentissement des pays émergents.

Dans ce contexte, la consommation resterait

le principal soutien à la croissance, l’inves-

tissement prenant progressivement le relais

pour soutenir la demande interne. Le

commerce extérieur aurait une contribution

légèrement négative eu égard à la faible

dynamique de la croissance mondiale.

Dans un environnement marqué par de nom-

breuses incertitudes, la croissance française

serait résiliente, mais avec peu d’élan. Après

1,2% de croissance en 2015, nous attendons

1,2% en 2016 et 1,4% en 2017, en deçà de la

moyenne de la zone euro (+1,6% en 2016 et

en 2017).

Un premier trimestre 2016 sans

accélération

Une reprise modeste confirmée en 2015

Au quatrième trimestre 2015, le PIB en volume a

progressé de 0,3% par rapport au troisième,

conformément à notre prévision et au consensus.

Alors que la demande externe nette a pesé sur la

croissance, la demande interne et notamment les

stocks l’ont soutenue. Si la consommation des

ménages s’est contractée dans le sillage des

attentats de novembre 2015, l’investissement des

entreprises a été assez dynamique. Au global, sur

l’ensemble de 2015, la croissance ressort à 1,2%,

soit 0,1 point au-dessus de notre dernière

prévision, après révision par l’Insee.

Au-delà, un premier trimestre sans accélération

Les enquêtes sur le climat des affaires du premier

trimestre et sur les indicateurs d’activité sont plutôt

mitigées. En particulier, le rebond de la

consommation des ménages en biens se confirme

au premier trimestre. Il corrige le choc négatif des

attentats de novembre 2015. L’acquis de

croissance pour la consommation au premier

trimestre est significatif (+1,7% sur le trimestre). A

l’inverse, l‘acquis de croissance pour le premier

trimestre est négatif, aussi bien dans le secteur

manufacturier (-0,2% sur un trimestre) que dans

l’industrie (-0,4%).

Pris dans leur ensemble, les indicateurs

conjoncturels témoignent de la fragilité de la

reprise actuelle. Notre prévision de croissance

pour le premier trimestre demeure inchangée

(+0,3% sur un trimestre). Un chiffre qui correspond

au taux de croissance moyen observé en France

en 2015. Cette prévision est aussi cohérente avec

notre indicateur avancé de croissance qui se base

sur les données d’enquête et les données dures

disponibles. La consommation des ménages

retrouverait sa tendance après l’effet négatif des

attentats. L’investissement est attendu en hausse

mais cette progression serait moins marquée que

celle observée fin 2015. En revanche, la

contribution de la demande externe serait quasi

nulle avec une progression des exportations

légèrement plus dynamique que celle des

importations. Enfin, les stocks qui avaient

France – Scénario macro-économique 2016-2017

Une croissance résiliente, mais avec peu d’élan

Ludovic MARTIN

ludovic.martin@credit-agricole-sa.fr

n° 16/110 – 13 avril 2016

- 2 -

fortement soutenu la croissance au second

semestre 2015, auraient une contribution négative.

2016-2017 : résilience dans un

environnement incertain

L’environnement global resterait plutôt propice à

une amélioration de la croissance française en

2016 et 2017, mais de façon très graduelle. La

consommation en resterait le principal soutien.

L’investissement prendrait également le relais pour

soutenir la demande interne. Cependant, la

contribution du commerce extérieur et celle des

stocks seraient moins favorables en 2016 et 2017.

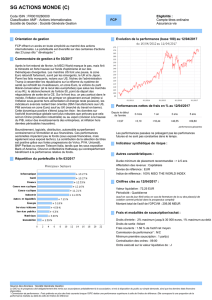

Au total, après 1,2% de croissance en 2015, on

retient une très faible amélioration avec 1,2% en

2016 et 1,4% en 2017. L’environnement externe

(euro faible, taux ultra-bas et pétrole bas) justifie

notre prévision d’accélération modeste, mais des

contraintes structurelles expliquent son manque de

dynamisme comparé au reste de la zone euro

(+1,6% de croissance en 2016 et 2017).

La consommation des ménages reste

le moteur principal de la reprise

La consommation des ménages reste le moteur

principal de la reprise en cours. Après une

progression de 1,4% en 2015, elle augmenterait

de 1,2% en 2016, puis de 1,6% en 2017.

Plusieurs facteurs positifs soutiennent la

consommation, au premier rang desquels une

légère remontée du pouvoir d’achat en raison

d’une inflation très basse et d’une légère

baisse de la pression fiscale sur les revenus

les plus modestes. L’effet du faible niveau de

l’inflation s’atténuerait toutefois progressivement

dans le sillage de la remontée du cours du

pétrole. La consommation reste en revanche

contrainte par un chômage élevé et par le

processus d’ajustement budgétaire.

Le pouvoir d’achat du revenu disponible

progresserait assez nettement (+1,4% en 2016,

puis +0,9% en 2017, après +1,7% en 2015) grâce

à une inflation limitée et à des revenus disponibles

en hausse modeste. Le faible niveau de l’inflation

joue favorablement sur le pouvoir d’achat. Cet

effet, qui a été très significatif en 2015, se tarirait

progressivement en 2016 et 2017, à mesure que

l’inflation remonterait, dans le sillage de

l’amélioration de la conjoncture économique, de la

remontée du prix de l’énergie et des effets de la

politique de la BCE. Après une inflation nulle en

2016, notre scénario d’inflation table sur +0,2% en

moyenne en 2016, puis +1,0% en 2017.

A l’horizon 2017, notre scénario retient que les

revenus primaires seraient soutenus par la

croissance de la masse salariale, dans le sillage

d’une timide reprise de l’emploi (+0,4% en 2016 et

+0,5% en 2017) et d’une hausse des salaires par

tête de l’ordre de 1,4% en moyenne. Une

croissance des salaires par tête qui resterait

cependant en dessous de sa moyenne de long

terme témoignant d’un marché de l’emploi encore

fragile, avec un taux de chômage qui atteindrait

9,7% fin 2017 en France métropolitaine après

9,9% en 2016 et 10,0% en 2015 − au sens du

Bureau international du travail (cf. p.6, Lente

amélioration de l’emploi).

Par ailleurs, le rythme de progression des

prestations sociales versées aux ménages

s’affaiblirait progressivement, pour la quatrième

année consécutive. Après +1,7% en 2015, il

atteindrait +1,1% en 2016 et +1,0% en 2017 eu

égard à la nature contra-cyclique de ces

prestations et à la contrainte de l’ajustement

budgétaire. En particulier, en 2016, un certain

nombre de prestations seront revalorisées plus

tardivement que précédemment (RSA et pensions

Agirc-Arrco).

Notre scénario retient également l’hypothèse que

la pression fiscale aurait atteint un point haut mais

diminuerait peu à court terme. Les baisses

d’impôts du Pacte de solidarité jouent

favorablement sur les revenus des ménages les

plus modestes. En 2016, la contribution négative

des impôts versés sera donc un peu moins forte

qu’en 2015, compte tenu de la révision du barème

de l’impôt sur le revenu pour les ménages

modestes (5 Mds € de baisse d’impôts). 3 milliards

d’euros ont été attribués en 2015 et les 2 milliards

-2,0

-1,5

-1,0

-0,5

0,0

0,5

1,0

1,5

07 08 09 10 11 12 13 14 15 16

%Indicateur Avancé France

PIB % t/t Prévisions CASA Indicateur avancé

Source : Crédit Agricole S.A.

Prévisions

Evolution t/t, % T2 15 T3 15 T4 15 T1 2016

PIB 0,0 0,3 0,3

Indicateur avancé CA 0,3

Prévision CA 0,3

Source : INSEE, estimations Crédit Agricole SA

Indicateur avancé Crédit Agricole

France – Scénario macro-économique 2016-2017

Une croissance résiliente, mais avec peu d’élan

Ludovic MARTIN

ludovic.martin@credit-agricole-sa.fr

n° 16/110 – 13 avril 2016

- 3 -

restant le seraient en 2016. Ces baisses d’impôts

soutiendront la consommation des ménages

modestes dont la propension marginale à

consommer est la plus élevée. A l’inverse, on peut

noter une légère hausse des taux de cotisation

retraite.

Par ailleurs, dans un contexte marqué par de

nombreuses incertitudes, le taux d’épargne

resterait élevé en 2016, proche de son niveau

actuel de 15,9%. Il ne diminuerait que très

progressivement à mesure que l’amélioration de la

conjoncture contribuerait à restaurer la confiance

des ménages et diminuerait légèrement leur

propension à adopter des comportements

d’épargne de précaution.

L’investissement poursuivrait sa reprise

modérée

Après deux années de baisse et un repli de

1,2% en 2014, l’investissement s’est stabilisé

en 2015. Au-delà, en 2016 et 2017, l’investisse-

ment redémarrerait progressivement (+1,5% en

2016 et +2,2% en 2017). Les évolutions sont

cependant contrastées. L’investissement des

entreprises progresserait de 2,9% en 2016

tandis que l’investissement public se réduirait

de 1,8%. L’investissement des ménages serait

en hausse modeste de 0,1% en 2016, après

quatre années de baisse. La reprise serait

soutenue par le redressement de la confiance

et la meilleure situation financière des

entreprises, liée en grande partie aux mesures

de baisse de charges et à la mesure de sur-

amortissement des investissements indus-

triels.

L’investissement des entreprises, une reprise

graduelle

L’investissement des entreprises progresse depuis

neuf trimestres. Après une hausse de 1,9% en

2015, il accélérerait modérément en 2016 (+2,9%)

et en 2017 (+3,3%). Cette augmentation reste

modeste si on la compare aux cycles passés où le

redémarrage était plus vigoureux et moins tardif.

En niveau, l’investissement des entreprises a tout

juste retrouvé son niveau de 2008 (cf. graphique).

L’amplitude de la reprise de l’investissement reste

incertaine. Certains éléments favorisent le

redémarrage de l’investissement : les mesures de

soutien (Pacte de responsabilité, CICE, mesure de

suramortissement qui représentent au total

33 milliards d’euros en 2015 et 2016), la baisse du

prix de l’énergie et le coût très bas des

financements bancaires ou de marché. Toutefois,

au regard de la nette hausse des profits en 2015,

de l’ordre de 15%, la reprise de l’investissement

reste timide, certaines entreprises faisant le choix

d’utiliser cette « bouffée d’oxygène » à d’autres

fins, en orientant les gains de ces mesures vers les

salaires ou encore le désendettement.

Par ailleurs, la reprise de l’investissement est

contrainte par un climat des affaires modérément

optimiste, un taux d’utilisation des capacités en

dessous de sa moyenne de long terme, une

demande anticipée (domestique et étrangère) qui

reste modeste et une fiscalité élevée.

-6

-4

-2

0

2

4

6

8

2007 2009 2011 2013 2015 2017

Contrib.

%, a/a

France : pouvoir d'achat des ménages et ses

composantes

Cotisations soc.versées Prix conso.

Impôts courants Prestations sociales en espèce

Rev. du patrimoine Revenus d'activités

Pourvoir d'achat

Source : Insee, Crédit Agricole S.A.

80

85

90

95

100

105

110

115

120

125

1357911 13 15 17 19 21 23 25 27 29 31

(nbr de

trimestres

après le

choc)

France: Retard d'investissement

Choc T1 2008 Choc T1 1992

Source : Insee, Crédit Agricole S.A.

-15

-10

-5

0

5

10

15

90 92 94 96 98 00 02 04 06 08 10 12 14

% (a/a)

Entreprises: Profits et

investissement

Profits Investissement des entreprises

Source : Insee, Crédit Agricole S.A.

France – Scénario macro-économique 2016-2017

Une croissance résiliente, mais avec peu d’élan

Ludovic MARTIN

ludovic.martin@credit-agricole-sa.fr

n° 16/110 – 13 avril 2016

- 4 -

L’évolution de l’investissement sera également

sensible à la concrétisation des mesures prévues

dans le cadre du Pacte de responsabilité, dont on

postule qu’il sera mis en application. En avril 2016,

la seconde tranche du pacte est entrée en vigueur,

après avoir été retardée d’un trimestre pour

permettre de financer la mesure de

suramortissement jugée prioritaire. Cette deuxième

tranche consiste en une baisse de 1,8 point de

cotisations patronales sur les allocations familiales

pour tous les salaires compris entre 1,6 et

3,5 Smic. Cela représente un coût supplémentaire

pour les finances publiques de 4,2 milliards d'euros

en année pleine. Au-delà, en 2017, le vote de la

troisième tranche du pacte comprend, pour rappel,

des mesures fiscales (suppression définitive de la

C3S

1

et baisse du taux d’imposition sur les

sociétés de 1%, pour des coûts respectifs de 3,5 et

1,5 milliards d’euros)

Dans l’immédiat, les données d’enquête

témoignent d’anticipations à la hausse de

l’investissement des entreprises dans l’industrie

manufacturière. Interrogés en octobre 2015, les

industriels prévoyaient une hausse de 3,0% en

valeur de leurs investissements en 2016. En

janvier 2016, cette prévision a été revue à la

hausse de 4 points, à +7%. Cette évolution est

également liée à l’effet d’aubaine qu’occasionne la

mesure de suramortissement valable jusqu’en

décembre 2016. Enfin, on peut également noter

que les industriels prévoient surtout des

investissements de renouvellement, tandis que les

investissements d’extension de la capacité

productive restent en dessous de leur moyenne de

long terme.

L’investissement des ménages, renouerait

graduellement avec la croissance, après une

correction prolongée

Après un fort décrochage en 2014 (-5,3%),

l’investissement des ménages (achat de logements

neuf et travaux) continue de se détériorer en 2015

pour la quatrième année consécutive (-3,0%).

Toutefois, en 2016, il redémarrerait peu à peu en

lien avec le redressement des ventes de

logements neufs. Le marché immobilier dans son

ensemble (neuf et ancien) a connu un rebond en

2015 (hausse des ventes de 15%, stabilisation des

prix) et restera assez soutenu en 2016, grâce aux

mesures de soutien au logement neuf (dispositif

Pinel pour l’investissement locatif et renforcement

du prêt à taux zéro) et au très bas niveau des taux

de crédit.

Compte tenu des délais habituellement observés

entre la reprise des ventes de logements neufs et

celle de l’investissement des ménages, celui-ci va

remonter peu à peu en 2016-2017. Toutefois; un

1

C3S : Contribution sociale de solidarité des sociétés.

certain nombre de freins pèsent sur

l’investissement des ménages. D’une part, la

confiance des ménages demeure en dessous de

sa moyenne de long terme. D’autre part, les prix

de l’immobilier, s’ils ne paraissent plus surévalués,

restent élevés pour de nombreux primo-accédant.

Enfin, les taux de crédit pourraient remonter peu à

peu au cours des prochains trimestres.

Une contribution de l’extérieur encore

négative en 2016

Après avoir contribué négativement à la

croissance en 2014 (pour -0,5 point) et en 2015

(-0,3 point), la contribution du commerce

extérieur resterait légèrement négative en 2016

(-0,3 point), puis serait quasi neutre en 2017.

Les exportations progresseraient de 4,5% en

2016, puis 5,4% en 2017, contre 5,0% en

moyenne pour les importations sur la période.

En 2015, le dynamisme des importations (+6,7%,

après +3,9% en 2014) a éclipsé l’amélioration des

exportations (+6,1%, après +4,5% en 2014). Le

rythme de progression des importations a été

particulièrement dynamique au cours du second

semestre 2015, du fait d’importations soutenues

de produits manufacturés. Au-delà, les

importations resteraient dynamiques mais sur un

rythme plus mesuré, dans le sillage de

l’amélioration modérée de la demande interne. Les

importations progresseraient de 5,0% en 2016 et

en 2017, un rythme proche de leur moyenne de

long terme sur la période 1985-2010.

Côté exportations, le contexte de change de l’euro

reste plutôt favorable et soutient les exportations

françaises, toutefois l’« effet euro » serait moins

significatif qu’en 2015. Le taux de change effectif

2

réel de l’euro affiche une certaine résilience depuis

un an, liée à la baisse de certaines devises

émergentes (rouble, réal brésilien et livre turque

notamment), tandis que le taux de change

euro/dollar est assez stable en 2015. La

différenciation entre la politique monétaire de la

Fed et celle de la BCE implique un taux de change

de l’euro face au dollar qui resterait durablement

bas. Toutefois, la BCE semble privilégier le soutien

au crédit dans la zone euro (nouveaux TLTRO et

CSPP

3

), plus que l’affaiblissement du taux de

change de l’euro. Ces facteurs sont intégrés dans

nos projections qui tablent sur une baisse du

change euro/dollar à 1,08 fin 2016 et fin 2017,

contre 1,13 fin mars 2016.

2

Le taux de change effectif est le taux de change d'une zone

monétaire, mesuré comme une somme pondérée des taux de

change avec les différents partenaires commerciaux et

concurrents.

3

CSPP : Corporate sector purchase program.

France – Scénario macro-économique 2016-2017

Une croissance résiliente, mais avec peu d’élan

Ludovic MARTIN

ludovic.martin@credit-agricole-sa.fr

n° 16/110 – 13 avril 2016

- 5 -

Cet effet change ne saurait cependant effacer les

freins qui pèsent sur les exportations françaises et

sur la vigueur du commerce mondial. 2016 se

présente globalement sous de bons auspices pour

les pays développés (80% des exportations de la

France), qui continuent de bénéficier des prix bas

de l’énergie. Cependant, la demande adressée à

la France est contrainte par les difficultés que

rencontrent bon nombre de grands pays

émergents. Le Brésil s’enfonce dans une crise

politique et une récession sévère. La Russie

connaît également des difficultés importantes dans

le sillage de la baisse du pétrole et des sanctions

internationales à son encontre. En Chine, la

croissance demeure plutôt dynamique, mais

connaît en tendance un ralentissement graduel.

Par ailleurs, le déficit structurel de compétitivité de

l’économie française (coûts et hors coûts)

constitue toujours un frein, même si on peut noter

une amélioration sur la période récente concernant

la compétitivité coûts. La tendance de fond à

l’étiolement graduel des parts de marché

françaises à l’exportation au sein de la zone euro

témoigne de ce déficit de compétitivité. Toutefois,

depuis 2012 cette part de marché marque une

stabilisation.

Si l’effet des politiques de baisse de charges

(CICE et Pacte de responsabilité) ne s’est pas

encore traduit par un rattrapage des parts de

marché au sein de la zone euro, il est en revanche

visible dans l’évolution du coût du travail. Depuis

2012, l’indice du coût du travail calculé par

Eurostat progresse plus vite en Allemagne qu’en

France. Cette différence s’explique par la baisse

de la composante non salariale (cotisations

sociales employeurs) de l’indice du coût du travail,

en recul de 3 points depuis 2012 en France dans

l’ensemble de l’économie, tandis qu’elle progresse

de 7 points en Allemagne. Par conséquent, l’écart

de coût de la main-d’œuvre entre la France et

l’Allemagne se réduit (ce qui s’explique également

par l’introduction d’un salaire minimum en

Allemagne). Alors qu’en 2012, le coût de l'heure de

travail était de 30,5 euros en Allemagne, contre

34,3 euros en France, ce coût est en 2015 de 32,2

euros contre 35,1 en France selon Eurostat.

L’écart entre la France et l’Allemagne s’explique

principalement par des différences de coûts non

salariaux qui représentent en 2015 33% du coût du

travail en France contre 22,3% en Allemagne. On

peut également noter que dans le secteur de

l’industrie, le coût du travail calculé par Eurostat

est désormais légèrement plus faible en France

qu’en Allemagne (37,6 euros contre 38 euros).

Toutefois, au-delà de ces évolutions, le rattrapage

des parts de marché de la France au sein de la

zone euro restera tributaire de l’utilisation par les

entreprises de cette marge de manœuvre pour

investir ou réduire leurs prix.

Déstockage probable

La contribution à la croissance attendue des

stocks serait plus faible en 2016 (+0,1 point,

après +0,3 point en 2015). Elle serait

légèrement négative en 2017. Cela fait suite à

trois années consécutives de contribution

favorables des stocks.

Au cours de l’année 2015, les stocks ont soutenu

la croissance (+0,3 point de contribution), avec des

variations assez erratiques d’un trimestre sur

l’autre. Après une contribution négative au

deuxième trimestre (-0,4 point), ils ont rebondi

fortement au troisième (+0,7 point) et au quatrième

trimestre (+0,6%). Ce mouvement de stockage au

second semestre est assez inédit et se corrigerait

progressivement en 2016. Dans l’enquête sur le

climat des affaires, les industriels sont quasiment

aussi nombreux à juger que leurs stocks de

produits finis sont inférieurs à la normale que

supérieurs à la normale. Le solde d'opinion sur les

stocks qui était proche de sa moyenne de long

terme au quatrième trimestre est désormais en

dessous. Cela suggère un mouvement de

déstockage au premier trimestre. Globalement, le

0,5

0,7

0,9

1,1

1,3

1,5

1,7

80

85

90

95

100

105

110

115

08 09 10 11 12 13 14 15 16

taux de change effectif réel (38 partenaires)

taux de change effectif réel (18 partenaires)

euro/dollar (ech.D)

Un "effet euro" moins significatif

Source : BCE, Crédit Agricole S.A.

90

95

100

105

110

10 11 12 13 14 15

(2012=100)

Indice de coût du travail (ensemble

de l'économie, cotisations sociales

employeurs)

Allemagne France zone euro

Source : Eurostat, Crédit Agricole S.A.Source : Eurostat, Crédit Agricole S.A.

6

6

7

7

1

/

7

100%