Papier de position pour des marchés financiers au service de l

Papier de position pour des marchés financiers au service

de l’économie verte

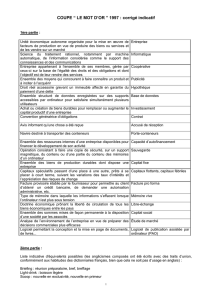

Glossaire

Banque d’investissements

Pour les banques d’investissement, les transactions

boursières (actions / obligations) sont la principale source de

revenus. D’autres domaines d’activité sont les fusions et les

achats et reventes d’entreprises ainsi que la préparation des

entrées en bourse. Les banques d’affaires ordinaires

s’occupent quant à elles de l’octroi de crédit et de la gestion

de l’épargne.

Commerce Over the counter

Le commerce extra-boursier désigne des transactions

financières entre des acteurs du marché qui ne s’effectuent

pas sur les bourses. Il permet de ne pas rendre publiques les

affaires financières conclues.

Création de monnaie La création de monnaie est l’augmentation de la masse

monétaire.

Economie réelle La notion d’économie réelle (secteur réel) désigne la partie de

l’économie totale qui n’appartient pas au secteur monétaire.

Emetteurs

Les émetteurs sont des institutions qui émettent des papiers-

valeur ou d’autres certificats sur les marchés monétaires et

les marchés de capitaux dans le but de se procurer des

capitaux.

Fonds

Les fonds sont des véhicules de placement. Une société

d’investissement recueille les capitaux des épargnants pour

les constituer en fonds et les placer dans un ou plusieurs

domaines de placement.

Fonds propres Les fonds propres (angl. Equity) désignent la partie de la

fortune subsistant après déduction de l’ensemble des dettes.

La part relative de fonds propres par rapport à la somme

globale du bilan est définie comme le taux de fonds propres.

Fonds propres de base Voir Fonds propres – Les fonds propre de base ordinaires

désignent les biens les plus fiables de la banque (espèces,

réserves...)

Hedge-fonds

Les hedge-fonds sont une forme particulière de fonds dont la

stratégie de placement est fondée sur la spéculation. Les

hedge-fonds permettent de très hauts rendements avec des

risques proportionnellement élevés. Leurs instruments sont

typiquement les produits dérivés et les ventes à découvert.

Les hedge-fonds visent également à augmenter le rendement

des fonds propres en recourant à des capitaux empruntés.

Impôt sur les transactions

boursières

L’impôt sur les transactions boursières est un impôt

fédéral sur les transferts de capitaux perçu sur les volumes de

transaction des différentes bourses de papiers-valeur. Le

droit de timbre en est un exemple.

Investissements/Placements

Les investissements sont des placements de capitaux, dans

l’objectif de participation aux gains des entreprises cotées en

bourse. La notion de placement à long terme (plus d’un an)

est plus restrictive et plus couramment utilisée

Les investissements directs sont injectés dans les projets

concrets, ce qui permet d’en garder le contrôle. Les

investissements indirects sont en revanche intégré à un

portefeuille.

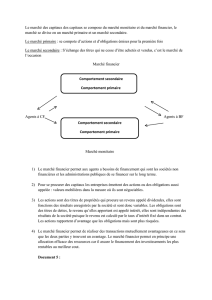

Marché financier La notion de marché financier désigne tout marché sur

lequel s’effectuent des transactions sur des actifs financiers.

Ceux-ci sont négociés sous forme de papiers-valeur (actions,

obligations, etc.), devises, emprunts et créances.

Modèle de la valeur

actionnariale

Le modèle de la valeur actionnariale oblige la direction

d’une entreprise à agir dans l’intérêt des actionnaires.

L’objectif est la maximisation de la valeur de l’entreprise à

long terme par la maximisation des gains et l’augmentation

des rendements des fonds propres.

Private Equity

Le Private Equity (capital propre extra-boursier) est une

forme de capitaux d'investissement direct par laquelle des

sociétés de participation financière peuvent acquérir des parts

d’entreprises et participer à leur valorisation et à leurs profits.

Les bailleurs de fonds peuvent être des détenteurs de

capitaux privés ou institutionnels.

Produits dérivés Les produits dérivés sont des instruments financiers

spéculatifs, dont le prix dépend des cours futurs ou des prix

d’autres marchandises (matières premières), de biens

mobiliers (titres) ou de grandeurs de référence du marché

(taux d’intérêt, indices)

Système bancaire

différencié

Le système bancaire différencié exige que le secteur des

dépôts et des crédits soit isolé du commerce des papiers-

valeurs au sein de l’institut bancaire. Il a été instauré pour la

première fois aux Etats-Unis durant la crise bancaire en 1933

par le Glass Steagall Act, mais n’est plus en vigueur

actuellement dans aucun pays.

Taxe sur les transactions

financières

La taxe sur les transactions financières est un impôt

international sur des transactions boursières et extra-

boursières.

Taxe Tobin

La taxe Tobin est une forme spéciale d’impôt sur les

transactions financières qui n’est prélevé que sur le

commerce des devises. Ce taux fiscal proposé par James

Tobin en 1972 s’appliquerait à l’ensemble des transferts

monétaires internationaux et se situerait entre 0,05 et 1,0 %

Titrisation

La titrisation signifie la création de papiers-valeurs sur la

base de créances et de droits de propriété.

2

3

Too big to fail

L’expression too big to fail (trop grand pour échouer – on

utilise aussi le terme de risque systémique) s’applique à des

entreprises, des Etats ou des municipalités que leur taille

protège contre la faillite. L’Etat s’en porte implicitement garant

pour ne pas mettre en danger toute une économie nationale

ou tout un système économique.

Vente à découvert

En cas de ventes à découvert, les investisseurs empruntent

des actions ou des obligations et les vendent en espérant

pouvoir les racheter à un meilleur prix avant la date de

restitution. Les ventes à découvert sans provision sont

particulièrement risquées. Dans ce cas, l’investisseur n’a

même pas besoin d’emprunter le titre négocié.

1

/

3

100%