Le fardeau de la dette des états-unis : bleu, blanc et à l`encre rouge

RBC Gestion mondiale d’aCtifs

Les années 1990 ont été une décennie d’effervescence.

Grâce à l’essor économique mondial et à une certaine

prudence budgétaire, le gouvernement fédéral des États-

Unis a réussi à rétablir l’équilibre budgétaire, son fait

d’armes ayant été quatre glorieuses années d’excédents

de 1998 à 2001. En l’an 2000, la course à la présidence

avait donné lieu à des disputes quant à ce que chacun

ferait du torrent de liquidités qui allait se déverser dans

le Trésor. Le marché obligataire s’inquiétait de son destin

une fois payé le dernier créancier des États-Unis.

Telles étaient les difficultés en ces temps plus faciles. Il

va sans dire que la dernière décennie a été beaucoup

plus cruelle. Après une bulle des titres technologiques,

deux guerres et une crise du crédit, les excédents

réalisés par le gouvernement américain ont depuis

longtemps été remplacés par des déficits, qui ont

engendré un alourdissement du fardeau de la dette,

lequel a maintenant contribué à l’abaissement de la

cote de solvabilité. Au début du mois d’août, la cote de

solvabilité des États-Unis, qui s’était longtemps maintenue

à AAA, a été ramenée au niveau modeste de AA+.

Les conséquences de l’abaissement de la cote

Un abaissement de la cote de solvabilité de la dette

souveraine des États-Unis, qu’est-ce que cela signifie ?

Mis à part une réaction instinctive du marché se traduisant

par une chute des cours boursiers et une réduction des taux

obligataires, les conséquences semblent s’annoncer

assez négligeables.

Le riche investisseur Warren Buffet a affirmé qu’il donnerait

aux États-Unis un « quadruple A » s’il le pouvait. Hélas, il

n’a pas l’autorité voulue. Mais il est intéressant de souligner

que les trois agences de notation continuent d’accorder

la plus haute note aux titres d’emprunt à court terme des

États-Unis. Et même deux des trois titres d’emprunt à long

terme des États-Unis ont conservé un triple A. Parmi ces

agences, Fitch persiste à juger neutres les perspectives

pour les États-Unis, signalant ainsi l’absence d’un risque

particulier de dégradation ultérieure. Cependant, Moody’s

perçoit un risque d’abaissement, mais l’évalue à 1 sur 3

au cours des deux prochaines années. Par contre, avant

d’abaisser la note du pays, Standard and Poor’s (S&P)

avait évalué à 50 % le risque d’un autre abaissement dans

les trois mois suivants. Essentiellement, aucune autre

révision à la baisse ne semble imminente, du moins

jusqu’au rapport du groupe bipartite à l’automne. Bien des

investisseurs – même parmi ceux qui sont liés aux

termes de mandats spécifiant une note minimale –

considèrent toujours les titres de créance américains

comme étant un investissement de niveau triple A.

On a constaté dans le passé que, mathématiquement,

le passage d’une note AAA à une note AA s’accompagne

normalement d’une hausse de 25 points de base du

coût de financement à 10 ans. Aux États-Unis, l’effet

Le fardeau de la dette des états-unis :

bleu, blanc et à l’encre rouge

Eric Lascelles

Économiste en chef

RBC Gestion mondiale d’actifs Inc.

NUMÉRO 8 • AOÛT 2011

POINTS SAILLANTS

›

La crise liée au plafond de la dette du gouvernement américain et la réduction de la cote de solvabilité

des États-Unis ont souligné la nécessité de recourir à des mesures d’austérité budgétaire.

› Les décideurs politiques doivent trouver des moyens de réaliser des économies d’au moins 5 billions

de dollars durant la prochaine décennie, un défi de taille exigeant à la fois des réductions de

dépenses et des hausses d’impôts, de même que des modifications des programmes de dépenses

discrétionnaires et d’admissibilité aux prestations.

› Pour le moment, la classe politique est peu désireuse d’agir en ce sens, mais les pressions des agences

de notation et un changement dans l’opinion publique pourraient contribuer à faire avancer les choses.

› Les mesures d’austérité budgétaire devraient réduire la croissance économique de 1 % en 2012 et

mettre en péril une reprise déjà fragile.

REPÈRES ÉCONOMIQUES

Vue d’ensemble pour les investisseurs

2 | RepèRes éConomiques

RBC Gestion mondiale d’aCtifs

de cette rétrogradation devrait être encore moindre, et

cela pour deux raisons. D’abord, la note a été abaissée

à AA+ et non à AA, et par une seule agence de notation.

Ensuite, le dollar US jouit d’un statut particulier, car il

est la monnaie de réserve mondiale. Cela confère aux

États-Unis de nombreux avantages, dont la capacité

d’accumuler une dette anormalement élevée (ou de subir

une révision à la baisse de la qualité de sa dette) sans trop

de conséquences. Il est encourageant de constater que

la dette des États-Unis a toujours la cote la plus élevée

des trois plus importantes économies mondiales. Il en

va de même pour le statut de son marché obligataire,

qui compte toujours parmi les trois premiers dans le

monde (figure 1). L’Amérique reste le leader mondial.

Sur le marché obligataire, aucun des points chauds

habituels que sont le marché monétaire, le marché des

mises en pension, le marché de financement des banques

et celui des titres d’organismes gouvernementaux

n’a un tant soit peu manifesté de signe de détresse.

Essentiellement, l’abaissement de la cote de la dette

devrait avoir peu de conséquences négatives persistantes.

Les raisons de la dégradation

Nous estimons que trois facteurs ont provoqué cette

révision à la baisse. Premièrement, le climat économique

s’est quelque peu assombri : les récentes révisions ont

révélé que la récession avait été plus grave que ce qui

avait auparavant été constaté ; la reprise économique

semble hésitante ; et les perspectives se sont détériorées.

Deuxièmement, les États-Unis sont aux prises avec un très

grave dysfonctionnement politique. Troisièmement, les

niveaux d’endettement de l’État montent rapidement.

Le dysfonctionnement politique

Selon S&P, l’agence de notation qui a pris l’initiative

d’abaisser la cote de solvabilité des États-Unis : «...les

tergiversations politiques des récents mois soulignent

que la gouvernance et l’établissement des politiques aux

États-Unis deviennent moins stables, moins efficaces et

moins prévisibles que nous le pensions auparavant. » Si les

choix appropriés ont finalement été faits lors de l’adoption

tardive de la loi qui a permis de relever le plafond de

la dette et d’éviter la défaillance technique, l’attitude

imprévoyante des politiciens représente certainement le

risque le plus grand qui pourrait empêcher un retour de

la situation financière et budgétaire des États-Unis sur la

voie de la viabilité. Pour illustrer à quel point les enjeux

politiques se situent au cœur du problème, signalons que

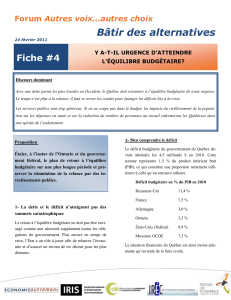

le Royaume-Uni et la France ont réussi à conserver leur

note triple A malgré une dette plus lourde (figure 2) et des

perspectives de croissance économique aussi ternes.1

Les freins et les contrepoids si essentiels au système

politique américain ont bien servi le pays tout au

long de son illustre histoire. Le système bicaméral

et ses particularités américaines sont de nature à

empêcher régulièrement l’adoption de lois, mais

cela est souvent bénéfique, car les lois bâclées sont

ainsi évitées. Il est difficile de contester le succès

1 Le Royaume-Uni a déjà mis en œuvre des mesures d’austérité budgétaire ; la France

a été moins prompte et elle risque aussi de subir un léger abaissement de sa note, à

moins qu’elle ne remédie à la situation.

Figure 2 :

La décote des É.-U. s’explique par un dysfonctionnement

politique et non par l’endettement du pays

Nota : L’endettement correspond à la dette brute du gouvernement central (selon

l’OCDE), qui équivaut à la dette publique du CBO.

Sources : CBO, OCDE, FMI, RBC GMA

69 % 70 %

92 %

0

20

40

60

80

100

É.-U. France R.-U.

Ratio dette/PIB (%)

Figure 1 : Les États-Unis dominent toujours

Sources : Bloomberg, RBC GMA

les tRois pRinCipales éConomies mondiales

Pays Cote de la dette (S&P)

É.-U. AA+

Chine AA-

Japon AA-

LES TROIS PRINCIPAUX MARCHÉS OBLIGATAIRES MONDIAUX

Pays Cote de la dette (S&P)

É.-U. AA+

Japon AA-

Italie A+

RepèRes éConomiques | 3

RBC Gestion mondiale d’aCtifs

des États-Unis, qui restent sans conteste le moteur

de l’innovation économique de la planète.

Toutefois, la dernière volute de fumée nocive projetée par

le Congrès n’a pas été bénéfique. Elle a grandement terni

la réputation de l’Amérique et la confiance du public dans

l’économie. Le dysfonctionnement politique semble avoir

empiré ces dernières années. Le relèvement du plafond de

la dette, qui se faisait couramment tous les ans ou tous les

deux ans – réalisé 38 fois depuis 1980 généralement sans

difficulté (figure 3) – a récemment dégénéré en bataille

partisane épique.

En toute franchise, ce phénomène de dysfonctionnement

n’est pas une particularité des États-Unis. Les politiciens

européens n’ont pas fait beaucoup mieux ces dernières

années avec leurs disputes au sujet des renflouements.

À leur décharge, ils sont coincés dans une union

monétaire imparfaite, et on leur demande de venir en

aide non pas à leurs compatriotes mais à des partenaires

internationaux. Qui plus est, ils le font, quoique mal.

Alors, quel facteur fait en sorte qu’il est si difficile pour

leurs cousins américains d’exécuter une opération – le

relèvement du plafond de la dette – techniquement si

simple ? Les divisions au sein du Congrès ne facilitent

pas les choses : les républicains ont la main haute sur la

Chambre des représentants tandis que les démocrates

dominent le Sénat et la Maison-Blanche. Pour compliquer

le tout, les républicains sont eux-mêmes divisés, car ils

ont à composer avec une aile radicale qui demande un

allègement de l’État et un maintien des impôts à leurs

niveaux actuels, et elle semble disposée à mettre en péril

l’économie pour arriver à ses fins. On pourrait arguer que

le découpage tendancieux de la carte électorale a favorisé

les candidats les plus radicaux et provoqué une raréfaction

des politiciens modérés disposés à faire des compromis.

Mais fondamentalement, le court cycle électoral de

deux ans auquel est assujettie la chambre basse de

même que les lois laxistes sur le financement des

campagnes électorales empêchent de voir les problèmes

à long terme et créent une dépendance à l’égard

du financement des groupes d’intérêts particuliers,

qui accroissent ainsi leur influence électorale.

Les politiciens ont donc réussi à relever le plafond de la

dette le 2 août, mais ils y sont arrivés en ayant recours

au dénominateur commun le plus bas, de sorte que peu

de choses ont été faites pour stabiliser la dynamique

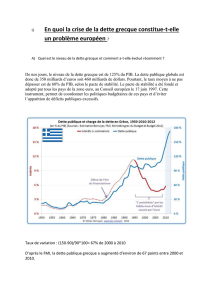

Figure 4 : Les États-Unis sont davantage tributaires du marché des

titres de créance que la plupart des autres pays

Nota : On désigne les besoins en financement bruts comme la valeur des obligations

à émettre, et ils dépendent à la fois de la taille du déficit et de l’échéance moyenne du

stock de titres de créance.

Sources : Bloomberg, FMI

11

16

19

19

20

20

22

23

24

29

56

0 10 20 30 40 50 60

Allemagne

R.-U.

Canada

Espagne

Irlande

France

Portugal

Italie

Grèce

É.-U.

Japon

Besoins de financement bruts en % du PIB pour 2011

Figure 3 : Le plafond de la dette est relevé fréquemment

0

2

4

6

8

10

12

14

16

80 82 84 87 89 92 94 96 99 01 04 06 09 11

Titres du Trésor américain en circulation

(en billions de dollars)

Chaque point représente une autorisation législative visant à relever le plafond de la

dette des États-Unis.

Sources : Trésor américain, RBC GMA

de l’endettement, et la confiance dans la capacité des

politiciens de le faire s’en est trouvée diminuée.

La hausse de la dette

Le troisième facteur qui a mené à un abaissement de

la cote de solvabilité des États-Unis est la tendance

des finances du gouvernement américain. Pour une

troisième année consécutive, les États-Unis s’enfoncent

dans un déficit avoisinant les 10 % du PIB. Pour placer

les choses en perspective, ce déficit est deux fois plus

important que le pire de la difficile période des années

1980 sur le plan financier, et de loin le plus gros depuis

la Seconde Guerre mondiale. Par rapport à ceux de

pays comparables, ce déficit est énorme ; il surpasse

celui du Royaume-Uni, de l’Allemagne et de la France

4 | RepèRes éConomiques

RBC Gestion mondiale d’aCtifs

et même celui du quatuor de nations en difficulté

que forment la Grèce, le Portugal, l’Espagne et l’Italie.

Seuls ceux du Japon et de l’Irlande s’en approchent.

Comparativement à d’autres pays, les États-Unis ont

aussi des besoins de financement anormalement élevés

(figure 4). Ils doivent donc émettre plus d’obligations

que tout autre pays à l’exception du Japon, compte tenu

de la dimension de leur économie. Cela s’explique par

l’importance du déficit et l’échéance de la dette, qui est

plus courte que la moyenne. Ces facteurs rendent les États-

Unis plus susceptibles de subir une période temporaire de

mécontentement du marché. L’échéance moyenne des

bons du Trésor y est de 5,3 ans, alors qu’elle est de 7,3 ans

en France et d’une durée enviable de 13,8 ans au R.-U.

Aux États-Unis, contrairement au Japon, les ménages et

les entreprises sont incapables de financer complètement

les emprunts de leur gouvernement. Les investisseurs

étrangers possèdent donc un peu plus de la moitié des

titres du Trésor américain détenus par le public – un talon

d’Achille frustrant pour un pays autrement si puissant. Le

fait que la Chine – un pays alternativement perçu comme

un ami et un adversaire étant donné les liens économiques

approfondis et les ambitions géopolitiques potentiellement

incompatibles – en détienne plus que tout autre pays

étranger (environ 12 % au total) est loin d’être l’idéal.

Heureusement, le fardeau de la dette du gouvernement

américain n’était pas exagérément lourd lorsque ce

sombre épisode a commencé – et c’est la principale raison

pour laquelle les États-Unis sont beaucoup moins en

péril que la plupart des pays périphériques d’Europe.2

Mais la taille de la dette du gouvernement américain a

pris de l’expansion depuis et sa dimension est évaluée

par de nombreuses organisations et méthodologies. Ici,

nous nous intéressons uniquement à la dette fédérale

et n’examinons que la dette détenue par le public (à

l’exclusion de celle que le gouvernement a contracté

envers lui-même sous la forme notamment des titres

du Trésor détenus par le Social Security Trust Fund). Le

ratio dette/PIB qui en résulte s’établit à 69 %. Au départ,

ce ratio semblait peu inquiétant. Mais il a doublé en

l’espace de quatre ans – une vitesse insoutenable.

2 Les États-Unis sont aussi capables d’enregistrer une croissance économique plus

vigoureuse, et le fait qu’ils ont une économie souterraine relativement restreinte

devrait accroître l’efficacité des mesures d’austérité gouvernementale annoncées.

Figure 6 : Le ratio dette/PIB des États-Unis gonfle en l’absence de

mesures d’austérité

0

20

40

60

80

100

1990 1993 1996 1999 2002 2005 2008 2011 2014 2017 2020

Ratio dette/PIB (%)

PRÉVISION

Dernier relevé en 2021

Sources : OCDE, autre scénario budgétaire du CBO (politique actuelle), RBC GMA

L’avenir s’annonce encore pire. Certes, le déficit devrait

naturellement diminuer de moitié au cours des prochaines

années étant donné l’expiration des programmes de

relance, la croissance économique et l’ajustement des

stabilisateurs automatiques. Mais sans efforts plus

intenses, le déficit ne sera jamais entièrement résorbé :

de fait, il recommencera à augmenter (figure 5) pour

combler le trou apparemment sans fond creusé par les

dépenses au titre de l’admissibilité aux prestations. Toute

inaction se traduira par un gonflement du ratio dette/

PIB à 92 %3 en l’espace d’une décennie (figure 6). À

l’heure actuelle, cela peut très bien s’avérer raisonnable,

3 Compte tenu du maintien des politique fiscales actuelles, de la fin des activités

militaires outre-mer et d’une stabilité des coûts du programme Medicare.

Figure 5 : Le déficit fédéral aux États-Unis demeure important en

l’absence de mesures d’austérité

-12

-9

-6

-3

0

3

1990 1993 1996 1999 2002 2005 2008 2011 2014 2017 2020

Solde budgétaire (% du PIB)

PRÉVISION

Dernier relevé en 2021

Sources : Autre scénario budgétaire du Congressional Budget Office (CBO) – politique

actuelle, RBC GMA

RepèRes éConomiques | 5

RBC Gestion mondiale d’aCtifs

vendre ? En fait, nous avons déjà constaté que cela se

produit un peu. La Chine semble avoir réduit son taux

d’accumulation et, ces dernières années, plusieurs pays

se sont tournés vers des pays moins endettés comme

l’Australie et le Canada pour y faire une partie de leurs

achats. Mais l’ampleur de ce changement devrait être

limitée et ses conséquences, assez négligeables.

D’abord, nous savons que les banques centrales

ont tendance à être moins inconstantes dans leurs

investissements que la plupart des autres investisseurs.

La Chine et le Japon sont, et de loin, les plus importants

porteurs de titres d’emprunt étrangers et ils détiennent

des titres du Trésor américain pour des raisons tout à fait

pragmatiques. Leurs achats empêchent leur monnaie de

s’apprécier et fournissent à leurs économies marchandes

des conditions d’accès avantageuses aux acheteurs

américains. Pour ce qui est des solutions de rechange, on ne

voit pas comment la Chine pourrait investir les centaines

de milliards de dollars de ses réserves ailleurs sans

perturber le marché. Aucun des autres importants marchés

obligataires du monde n’est en bien meilleure forme.

Ensuite, nous savons que le marché des titres du Trésor

américain fait l’objet d’une demande très élastique. En

conséquence, la disparition d’un important acheteur

n’exigerait qu’une légère hausse de taux pour attirer

une demande de substitution. Cela a été parfaitement

démontré lorsque la Réserve fédérale américaine

a cessé ses gigantesques achats en juin sans que le

marché obligataire en soit sensiblement touché.

Néanmoins, malgré l’absence d’un seuil absolu de viabilité

bien défini, le simple fait que le ratio d’endettement

des États-Unis entre dans un territoire inexploré depuis

la période d’après-guerre des années 1943 à 1950 est

une raison suffisante pour faire preuve de prudence

et, espérons-le, pour remédier à la situation.

Un catalyseur utile

La débâcle provoquée par la question du plafond de

la dette et la tentative peu convaincante de procéder

à une réforme budgétaire qui a suivi ont donné lieu

essentiellement à de mauvaises nouvelles. Mais cela

pourrait receler quelques bonnes nouvelles. Parfois, un

événement perturbateur – dans ce cas-ci, un abaissement

de la cote de solvabilité – peut être le plus efficace des

incitatifs pour régler un problème de longue date.

mais

c’est une pente savonneuse, car la dette continue

d’augmenter à un rythme de plus en plus rapide.

La viabilité de la dette

À l’heure actuelle, le Trésor consacre un petit pourcentage

du total de ses dépenses au service de la dette :

seulement 1,4 % du PIB, un creux jamais vu en 39 ans.

La faiblesse sans précédent des taux d’intérêt rend le

fardeau croissant de la dette supportable, une situation

peu susceptible de changer beaucoup au cours des

prochaines années. Ce qui changera la donne cependant,

c’est l’augmentation de la dette et la probabilité d’une

hausse des taux d’intérêt à moyen terme. Étant donné la

tendance actuelle de la dette, le Trésor pourrait devoir

dépenser deux fois plus (proportionnellement au PIB)

au titre du service de la dette dans une décennie.

Les pays ayant les dettes gouvernementales les plus lourdes

ont tendance à souffrir d’une croissance économique plus

lente.4 Un ratio dette/PIB à 90 % pourrait être, en quelque

sorte, un seuil au-dessus duquel un pays risque de glisser

dans une situation économique gênante. D’après certaines

définitions de la dette plus alarmistes, les États-Unis ont

déjà franchi les portes de l’enfer. Heureusement, notre

mesure de prédilection (une mesure plus adéquate à cette

fin) – à savoir la dette fédérale détenue par le public –

donne à entendre que les États-Unis en sont encore à une

certaine distance. Mais les projections de base indiquent

clairement qu’ils s’acheminent dans cette direction.

En réalité, il n’existe probablement pas de seuil magique

d’endettement. L’énorme dette du gouvernement japonais

le prouve. Contrairement aux États-Unis, le Japon a peu

de dettes envers les investisseurs étrangers et il détient

des avoirs importants hors du pays, tandis qu’un peu

plus de la moitié de la dette publique des États-Unis

est détenue par des investisseurs étrangers, et de façon

disproportionnée par des banques centrales étrangères.

Cela indique que les obligations américaines ont toujours

fait l’objet d’une forte demande, mais il y a aussi un risque.

Qu’arriverait-il si les investisseurs étrangers cessaient

de les acheter – ou pire – s’ils commençaient à les

4 Les mécanismes de transmission et le lien de causalité font encore l’objet de ques-

tionnements importants, et il y a aussi un certain degré d’incertitude quant à savoir si

le rythme plus lent de la croissance est une simple conséquence temporaire de la mise

en œuvre de mesures d’austérité budgétaire visant à réduire la dette de ces pays.

Mais le message fondamental est clair : un lourd fardeau de la dette ne crée pas des

conditions propices à la croissance.

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

1

/

13

100%