Taux d'intérêt et croissance : Correction de dissertation

DISSERTATION – ÉLÉMENTS DE CORRECTION

Des taux d'intérêt faibles sont-ils une condition de la croissance ?

Introduction : Politique de taux d'intérêt bas pratiquée par la Fed et la BCE pour lutter contre la crise

économique : politique monétaire expansionniste dont l'objectif est de relancer la croissance. Définition du taux

d'intérêt (nominal et réel).

Pb : la baisse des taux permet-elle de relancer la croissance économique ? Des taux d'intérêt bas sont-ils une

condition suffisante pour assurer la croissance ?

Dans une première partie, nous verrons que des taux d'intérêt bas constituent un cadre favorable à la croissance

économique. Puis, nous verrons qu'un faible niveau des taux d'intérêt ne suffit pas à assurer la croissance

économique.

I – Des taux d'intérêt faibles peuvent stimuler la croissance économique en soutenant la

demande intérieure

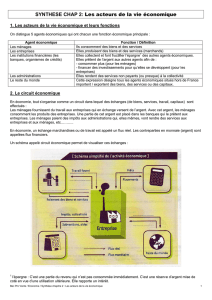

Dans le cadre d'une politique monétaire expansionniste, des taux d'intérêt faibles permettent de relancer la consommation des

ménages (A), l'investissement des entreprises (B), ce qui est favorable à la croissance économique (C).

A. Des taux d'intérêt bas stimulent la consommation des ménages

Constat : Une hausse des taux d'intérêt se traduit par une baisse de la consommation des ménages

(document 1). Donc, on peut penser qu'une baisse des taux est favorable à la consommation des

ménages

Explications : l'emprunt est plus accessible (le montant des intérêts à payer est moins élevé, plus

de ménages peuvent alors en supporter la charge, et les montants empruntés peuvent être plus

importants), les ménages s'endettent et augmentent leur niveau de dépense, par exemple pour

équiper leur maison ou acheter une automobile. Des taux d'intérêt faibles incitent également à

l'acquisition de biens immobiliers.

B. Des taux d'intérêt bas stimulent l'investissement des entreprises

Constat : Une hausse des taux d'intérêt se traduit par une diminution de l'investissement (document

1). Par exemple, la faiblesse de l'investissement au début des années 1990 s'explique par des taux

d'intérêt réels élevés (document 2).

Le financement des investissements est plus facile (document 3 : c'est particulièrement vrai pour

les PME qui n'ont pas d'autres possibilités de financement que l'emprunt bancaire), la profitabilité

augmente, ce qui fait augmenter l'investissement. Document 4 : sur la période 75-85 : la hausse des

taux d'intérêt réels à long terme a fait diminuer la profitabilité. Inversement, entre 93 et 98, la

baisse des taux d'intérêt réels à long terme améliore la profitabilité de l'investissement.

C. Consommation et Investissement sont des moteurs de la croissance

Des effets sur la demande globale : La hausse de la consommation et de l'investissement est

synonyme d'augmentation de la demande globale (demande de biens de consommation et de

production). Face à cette demande globale plus forte, les entreprises cherchent à augmenter leur

niveau de production. Elles vont donc investir et embaucher pour répondre à la demande, ce qui est

source de croissance.

De plus, les investissements des entreprises sont à l'origine d'un effet multiplicateur (Keynes) :

chaque dépense d'investissement se traduit par une augmentation des revenus dans l'économie,

donc une hausse de la consommation, qui à son tour constitue des revenus supplémentaires, etc.

Les revenus distribués dans l'économie vont augmenter, ce qui sera favorable à une nouvelle hausse

de la demande globale.

Des effets sur l'offre globale : Les investissements des entreprises permettent enfin l'incorporation

du progrès technique dans le processus de production, et l'amélioration de la productivité. Les

entreprises sont alors plus compétitives, ce qui stimule leur développement sur le marché intérieur

et sur les marchés étrangers. De plus, les investissements génèrent des innovations, qui

renouvellent l'offre et améliorent la compétitivité hors-prix des produits.

Constat : effet récessif d'une hausse des taux d'intérêt (document 1)

II – Mais des taux d'intérêt faibles ne suffisent pas à assurer la croissance, car d'autres

facteurs interviennent

Des taux d'intérêt bas n'ont pas toujours d'effet significatif sur l'investissement des entreprises (A), et la croissance dépend

d'autres facteurs plus déterminants (B). Enfin, il faut prendre en compte le fait que des taux d'intérêt faibles sont porteurs de

risques pour une économie (C).

A. L'impact des taux d'intérêt dépend des structures de financement de l'économie

Le passage d'une économie d'endettement à une économie de marché financiers diminue le

poids des taux d'intérêt dans la conjoncture économique. Depuis les années 1980, les entreprises

ont de plus en plus recours à l'autofinancement et au financement externe direct. L'investissement

est alors peu sensible aux variations du taux d'intérêt (document 3). Les profits deviennent une

variable plus importante (capacité d'autofinancement).

Illustration : On voit ainsi qu'au Royaume-Uni, pays dans lequel l'endettement des ménages et des

entreprises est fort, une hausse des taux d'intérêt a un effet fortement récessif, et donc qu'une baisse

des taux peut permettre de soutenir la croissance. A l'inverse, en Allemagne, où les structures de

financement passent moins par l'endettement, l'impact de la hausse des taux est beaucoup plus

modéré, et on peut donc penser qu'une baisse des taux aura un effet plus faible sur la croissance

(document 1).

B. La croissance peut-être forte du fait d'autres déterminants plus importants que les taux

d'intérêt

L'importance de la demande comme moteur de la croissance . Lorsque la demande est soutenue,

les taux d'intérêt ont un impact plus réduit sur l'investissement des entreprises et donc sur la

croissance (document 3) Inversement, en période de marasme économique, et de demande faible,

une baisse des taux d'intérêt ne suffit pas à relancer l'investissement des entreprises qui ne sont pas

assurées d'écouler leur production. Document 6 : 1985-1993 : malgré la baisse des taux d'intérêt

réels aux États-Unis, le taux d'investissement diminue fortement. Inversement, entre 1993 et 1999,

les taux d'intérêt réels augmentent fortement, et le taux d'investissement également, ce qui stimule

la croissance économique. Cela s'explique par le dynamisme de la demande. Si la demande

anticipée est forte, les entreprises investissent quelque soit le niveau des taux d'intérêt, car la

rentabilité de l'investissement est bonne et qu'il faut augmenter les capacités de production pour

satisfaire la totalité de la demande.

La demande dépend également de l'optimisme des agents économiques . Quelque soit le niveau

des taux d'intérêt, si les ménages manquent de confiance en l'avenir, ils consomment peu (épargne

de précaution) et les chefs d'entreprises n'investissent pas. La baisse des taux d'intérêt ne permet

dans ce cas pas de relancer la croissance. Exemple : 2001-2002 en France (documents 2 et 5).

C. Des taux d'intérêt faibles peuvent engendrer de l'inflation néfaste à la croissance

économique

Une baisse durable et importante des taux d'intérêt se traduit par une accélération de l'inflation.

En effet, augmenter les liquidités dans l'économie revient à augmenter la demande (voir I). Mais

l'offre est rigide à court terme : la hausse de la demande se traduit donc par des tensions sur les prix

(théorie quantitative de la monnaie). Cette hausse des prix pénalise la compétitivité de l'économie,

et freine la croissance.

De plus, du fait de taux d'intérêt bas, le taux de change tend à se déprécier (la monnaie est moins

désirée par les investisseurs car les placements sont moins rémunérateurs, elle est moins demandée

sur le marché des changes, donc sa valeur diminue). Cette baisse de la valeur de la monnaie se

traduit donc par une inflation importée puisque les produits importés coûtent plus chers en

monnaie nationale.

Conclusion : Les taux d'intérêt faibles créent un environnement favorable à la consommation et à l'investissement, et

permettent de soutenir la demande en période de ralentissement économique. En cela, ils sont une condition de la croissance.

Mais leur poids tend à se réduire avec les transformations du financement de l'économie, et le passage à une économie de

marchés financiers. De plus, ils ne sont pas le seul déterminant de la croissance, et ne peuvent assurer à eux seuls un niveau de

croissance élevé : la demande, les profits passés des entreprises, ou encore la confiance en l'avenir sont tout aussi essentiels.

Enfin, une baisse des taux d'intérêt fait peser le risque d'un retour de l'inflation, préjudiciable à la croissance économique.

On comprend donc pourquoi les autorités monétaires, en particulier européennes, hésitent à adopter une politique monétaire

très souple.

1

/

2

100%