Note sur la Politique Monétaire - Banque de la République d`Haïti

Note sur la Politique Monétaire – 1

er

trimestre 2011

1

Banque de la République d’Haïti

Note sur la Politique Monétaire

www.brh.net Février 2011

Note sur la Politique Monétaire – 1

er

trimestre 2011

2

Avertissement

Ce document analyse les récents développements observés dans l’économie haïtienne en mettant l’accent sur

l’une des principales composantes de la politique économique : la politique monétaire. Il présente le cadre de

politique monétaire qui permet de faire le lien entre les différents secteurs de l’économie et la sphère monétaire.

Son objectif est de renseigner le public sur l’orientation de la politique monétaire, de rendre compte des

dernières décisions prises par les autorités et de dégager les perspectives à court terme pour l’économie

nationale.

Note sur la Politique Monétaire – 1

er

trimestre 2011

3

ANTÉCÉDENTS..............................................................................................................................….....4

LA POLITIQUE MONÉTAIRE …………...................................................................................................5

PERSPECTIVES......…………………………………………………………………………………………….15

Note sur la Politique Monétaire – 1

er

trimestre 2011

4

I. ANTÉCÉDENTS

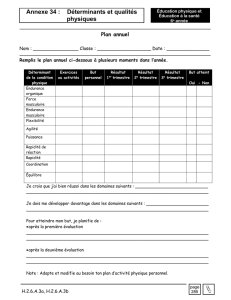

Au premier trimestre de l’exercice 2011, les autorités monétaires ont décidé, compte tenu de la stabilité de la

conjoncture, de maintenir la politique monétaire accommodante mise en œuvre après le séisme du 12 janvier

2010, tout en restant attentives à tout nouveau développement dans l’environnement national et international.

Sur le plan international, l’évolution macroéconomique pendant le premier trimestre 2011 a confirmé la continuité

d’une modeste reprise dans la plupart des pays avancés et d’une croissance vigoureuse dans de nombreux

pays émergents. De plus, l’inflation mondiale est demeurée contenue. La remontée des cours des produits de

base, plus particulièrement ceux du pétrole, a constitué le seul risque pesant sur l’économie mondiale au début

de cet exercice.

Au niveau de la conjoncture nationale, l’activité économique a été négativement influencée par les vagues de

protestations suscitées par les résultats des élections du 28 novembre 2010, lesquelles protestations ont

engendré une nouvelle crise, accompagnée de turbulences sociales. Cette situation a renforcé l’atmosphère

d’incertitude qui a prévalu depuis janvier 2010. L’inflation a gagné 160 points de base entre octobre et décembre

2010, en raison de la flambée des prix alimentaires et de la hausse du loyer du logement. D’un autre côté,

l’exécution des programmes de cash et de food for work a contribué à la réduction du chômage tant en milieu

rural qu’urbain.

Concernant la situation des finances publiques, les recettes fiscales ont progressé de 11 % par rapport au

premier trimestre de l’année dernière. Les dépenses courantes ont accusé une baisse de 11 % alors que celles

d’investissement ont progressé de 118 %. Le financement du déficit budgétaire du premier trimestre a été

assuré par la BRH à hauteur de 2 525 millions de gourdes.

Au niveau du secteur externe, on a observé une amélioration du solde de la balance commerciale, une légère

appréciation de la gourde vis-à-vis du dollar américain et une augmentation des transferts privés sans

contrepartie qui ont atteint 279 millions de dollars d’octobre à décembre 2010.

L’analyse des indicateurs statistiques du système bancaire a révélé que la performance des banques est restée

bien orientée au premier trimestre de l’exercice 2011. En effet, du point de vue de rentabilité, en dépit des effets

du séisme du 12 janvier sur les activités économiques du pays, les résultats du système connaissent une

augmentation de 46 % en termes de cumul d’octobre à novembre 2010 par rapport à la même période de

l’exercice précédent passant de 181,4 à 265,1 millions de gourdes.

Note sur la Politique Monétaire – 1

er

trimestre 2011

5

II. LA POLITIQUE MONÉTAIRE

L’objectif de la politique monétaire de la Banque de la République d’Haïti (BRH) est le maintien de la stabilité

des prix et du change. Pour atteindre cet objectif, les autorités monétaires procèdent à une analyse minutieuse

des évolutions économiques, financières et monétaires en vue d’identifier les risques pesant sur la stabilité des

prix à court et à moyen termes. Cette évaluation de la conjoncture permet aussi de dégager une vue d’ensemble

qui sert de support à l’orientation des décisions à adopter.

Le programme financier signé avec le FMI (EFC) prévoit un taux de croissance de l’activité économique de 9.8

% en 2011, ce qui suppose un taux de croissance de 2,5 % en moyenne par trimestre. Cette croissance devrait

être soutenue par les activités relatives à la reconstruction du pays. Cependant, l’environnement économique au

premier trimestre 2011 a été fragilisé par le cyclone Tomas, l’épidémie de choléra, et les troubles socio-

politiques occasionnés par les résultats des élections présidentielles et législatives tenues le 28 novembre 2010.

L’inflation (mesurée par la variation de l’Indice général des prix (IPC)) s’est accélérée de 1.6 point de

pourcentage en décembre 2010, à 6,20 %. Cette augmentation du rythme d’accroissement du niveau général

des prix au premier trimestre est en rupture avec la tendance décélérée observée pendant le trimestre précédent

où le taux d’inflation a atteint à 6,03 % en juillet avant de s’afficher à 4,67 % en septembre 2010. Cependant, il

faut noter premièrement qu’une bonne partie des variations que connaît l’IPC est attribuable aux fluctuations à la

hausse des prix des produits alimentaires : le comportement de l’inflation sous-jacente indique que la

progression de l’inflation n’est pas d’origine monétaire ; et, de plus, le niveau de l’inflation en Haïti est encore

modéré, en raison du fait que les taux d’inflation sont demeurés relativement faibles chez nos principaux

partenaires commerciaux. Au premier trimestre 2011, le taux d’inflation en moyenne trimestrielle a été de 1,10 %

aux États-Unis et de 6 % en République Dominicaine. Ainsi, la principale explication de l’accélération de

l’inflation au premier trimestre de cet exercice renvoie au renchérissement des produits de base, notamment les

produits alimentaires qui ont subi le contre coup de problèmes climatiques auxquels ont confronté la plupart des

pays fournisseurs sur le marché international.

La situation des finances publiques a été caractérisée par une bonne tenue des recettes fiscales et une maîtrise

des dépenses, quoique le financement monétaire ait largement dépassé la cible du programme au 31 décembre

2010. De plus, à la veille du premier jour de l’exercice, soit le 30 septembre 2010, le Trésor Public a procédé au

lancement de sa première émission de billets de trésorerie d’un montant de 300 millions de gourdes à échéance

de trois mois. Une autre émission d’un montant d’un milliard de gourdes est prévue pour la fin de l’année. Ce

titre garanti par la Banque centrale, qui a pour rôle le recyclage des liquidités, est appelé à se transformer en

bons du trésor et servira d’instrument pour les opérations d’open-market. La souscription primaire de ces billets

de trésorerie est ouverte uniquement aux banques. Alors que ces bons permettront au Trésor Public d’assurer la

couverture de ses besoins de financement à court terme, ils constituent une opportunité de placement

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

1

/

15

100%