Réévaluation d`actif

Réflexion

R.F.C. 414 Octobre 2008

22

Au niveau des comptes individuels, les opérations de réévalua-

tion libre (PCG art. 350-1) ont un impact négatif sur l’EBIT, le

résultat net et la rentabilité financière mesurée par le ROE (return

on equity (1)). Il en va différemment dans les comptes consolidés

en IFRS du modèle de réévaluation d’IAS 16 dans la mesure où

les agrégats du résultat consolidé ne sont pas affectés du fait de

la compensation des sur-amortissements par la reprise en résul-

tat à due concurrence de l’écart de réévaluation. En tout état de

cause, dans les comptes individuels comme consolidés, ces opé-

rations améliorent sensiblement le ratio d’autonomie financière

(gearing) sans détériorer la capacité de remboursement mesurée

par le ratio dettes financières nettes / CAF ou EBITDA. A cet

égard, elles sont de nature à mettre une PME en situation plus

favorable pour recourir à des financements bancaires en étant

plus en phase avec les exigences des établissements financiers

en matière, notamment, de covenants financiers.

Dans cet article, nous mettons l’accent sur quelques difficultés

et particularités techniques posées par ces opérations de rééva-

luation pour une société française consolidant ses comptes en

règles françaises ou internationales.

RÉÉVALUATION DES ACTIFS DANS LES COMPTES

INDIVIDUELS ET CONSOLIDÉS :

FOCUS SUR QUELQUES DIFFICULTÉS TECHNIQUES

Dans un contexte difficile, les entreprises peuvent

avoir intérêt à pratiquer la réévaluation des actifs

tant dans leurs comptes sociaux que dans leurs

comptes consolidés. Au niveau individuel, la réévaluation

libre du PCG (optionnelle) permet en effet :

• d’une part, de renforcer les fonds propres d’une société

dont, par exemple, la situation nette aurait été affectée

par des pertes accumulées au cours des dernières

années (cf. tableau 1) ;

• d’autre part, d’éviter une fiscalisation effective de la

plus-value dégagée en utilisant les déficits fiscaux

reportables liés à des pertes antérieures tout en

conservant la possibilité de les “récupérer” au cours

des exercices futurs par le biais des suppléments

d’amortissement déductibles.

Au niveau du groupe, la question du maintien ou pas

de cette réévaluation peut, en outre, se poser avec des

traitements différents suivant le référentiel utilisé, IFRS

ou CRC 99-02.

Résumé de l’article

Dans le prolongement de l’article de B. Poulard paru dans

le numéro 411 de juin 2008 de la Revue française de comp-

tabilité, nous nous intéressons ici aux difficultés techniques

des opérations de réévaluation des actifs dans les comptes

individuels et consolidés.

Eric TORT

Diplômé d’expertise comptable,

docteur HDR en sciences de gestion,

DAF Groupe Pierre Martinet

1. ROE = résultat net comptable / capitaux propres.

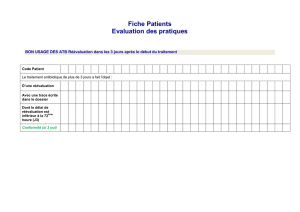

Incidence d’une réévaluation des actifs

Augmentation des fonds propres

Suppléments d’amortissement

Comptes individuels (PCG art. 350-1)

et consolidés (CRC 99-02 § 302)

Amélioration du gearing (dettes financières nettes / situation nette)

Comptes consolidés (IFRS)

- modèle de réévaluation d’IAS 16

Possibilité d’incorporation en capital social

de l’écart de réévaluation en cas, par

exemple, de perte de la moitié du capital

Dégradation de l’EBIT et du résultat net

mais absence d’impact sur l’EBITDA

Diminution progressive de l’écart de rééva-

luation inscrit en capitaux propres du fait sa

reprise au rythme des suppléments d’amor-

tissement

Pas d’impact sur les agrégats du compte de

résultat consolidé du fait de la reprise de

l’écart de réévaluation en fonction des sur-

amortissements pratiqués

Tableau 1 : impact des réévaluations d’actif sur la présentation des états financiers

R.F.C. 414 Octobre 2008

23

1. RAPPEL DES PRINCIPALES DIFFÉRENCES

DE TRAITEMENT ENTRE COMPTES

INDIVIDUELS ET CONSOLIDÉS

Le tableau 2 reprend les principales divergences entre les règles

françaises et internationales, étant précisé que, dans les deux

référentiels, la réévaluation libre (PCG) et le modèle de la rééva-

luation des actifs (IAS 16) sont totalement optionnels puisque

relevant d’une décision de gestion de l’entreprise.

En règles françaises comme internationales, les amortissements

futurs sont calculés à partir des nouvelles valeurs issues de la

réévaluation des actifs amortissables avec application du plan

initial sauf modification significative et justifiée des conditions

d’utilisation mais avec les quelques divergences normatives exis-

tant, par ailleurs, en matière d’amortissement (6).

Pour une société soumise au double référentiel, les divergences

principales décrites dans le tableau 2 sont susceptibles de sensi-

blement complexifier le passage des comptes individuels fran-

çais aux comptes consolidés en IFRS en présence de réévalua-

tions (§ 3). En revanche, une société appliquant le règlement

CRC 99-02 au niveau de ses comptes consolidés aura la faculté,

Comptabilité

Abstract

Following up on the article by B. Poulard published in Revue

Française de Comptabilité number 411, June 2008, the present

article concerns the technical difficulties involved when reasses-

sing assets in individual and consolidated financial statements.

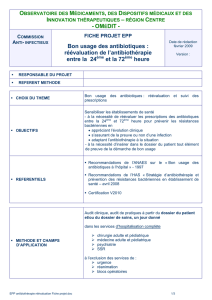

Items

Comptes concernés en France

Actifs concernés

Champ d’application

Fréquence de réévaluation

Méthode de réévaluation

Comptabilisation de l’écart de réévaluation

Présentation de la réévaluation

à l’actif du bilan

Perte de valeur ultérieure

Réévaluation libre

prévue par le PCG (art. 350-1)

Modèle de la réévaluation

des actifs corporels d’IAS 16 (§ 30-40)

Comptes individuels et consolidés (3)

en règles françaises

Immobilisations corporelles et financières

à l’exclusion des immobilisations

incorporelles, des stocks et des VMP

Réévaluation globale de l’ensemble des

immobilisations corporelles et financières

sans exceptions

Ponctuelle

Valeur actuelle correspondant à la valeur

d’utilité par référence au régime de

réévaluation légale, à savoir « le prix

qu’accepterait de décaisser un tiers pour

acquérir le bien compte tenu de son usage

propre » (cf. Delesalle, 2002)

En capitaux propres net d’IS avec possibilité

d’incorporation ultérieure au capital (5)

Réévaluation de la valeur brute sans

modification des amortissements

antérieurs à l’exception des amortissements

dérogatoires repris obligatoirement en résultat

Constatation en résultat sous forme de

provision ou d’amortissement exceptionnel

Comptes consolidés établis en IFRS

Immobilisations corporelles à l’exception

des immeubles de placement (IAS 40) (4)

Réévaluation catégorielle d’immobilisations

corporelles (et non pour un actif isolé).

Exemples de catégorie selon IAS 16 :

terrain, terrains et constructions, machines,

navires, avions, véhicules à moteur, mobilier

& agencements et matériel de bureau

Réévaluation avec une régularité suffisante

Juste valeur selon une évaluation à dire

d’expert ou une estimation de celle-ci

(approche par le résultat ou coût de

remplacement amorti) en l’absence

de marché actif

En capitaux propres en tenant compte des

impôts différés et avec reprise ultérieure

en résultat au rythme des sur-amortissements

pratiqués pour les actifs amortissables

Soit par un ajustement simultané et

proportionnel des valeurs brutes et des

amortissements cumulés, soit par

l’inscription du montant réévalué

en remplacement des anciennes valeurs

Diminution à due-concurrence de l’écart

de réévaluation et au-delà en charges

Tableau 2 : principales différences de traitement des réévaluations d’actifs entre les règles françaises et internationales (2)

2. Voir aussi B. Poulard (2008), p. 38.

3. Dans le cadre du règlement CRC 99-02 (§ 302) dans les conditions fixées

par l’art. L 123-18 du code de commerce.

4. Cf. IAS 38 pour les immobilisations incorporelles.

5. Il est distribuable uniquement dans des cas spécifiques visés par l’art. 350-1

al 4 du PCG se traduisant par un transfert dans un compte de réserves distri-

buables.

6. Exemple : révision annuelle obligatoire de la valeur résiduelle en IFRS, date

de début d’amortissement pouvant diverger en cas de différé dans la mise en

service effective, réexamen annuel obligatoire des plans d’amortissement en

IFRS, appréciation différenciée du caractère significatif pour l’application de l’ap-

proche par composant, etc. (cf. E. Tort, 2007).

Réflexion

R.F.C. 414 Octobre 2008

24

■Pour les autres entités, une réévaluation sera nécessaire

dans les comptes consolidés, conformément aux prescriptions

précitées du § 302 du CRC 99-02.

3. CAS DES SOCIÉTÉS FRANÇAISES

UTILISANT LE RÉFÉRENTIEL IFRS

POUR L’ÉTABLISSEMENT DE LEURS

COMPTES CONSOLIDÉS

En dehors des cas particuliers concernant les premiers adoptants

et les immeubles de placement (cf. tableau 3), les sociétés cotées

(y compris les sociétés non cotées ayant opté pour les IFRS dans

leurs comptes consolidés) pratiquant la réévaluation libre dans

leurs comptes individuels pourront l’annuler totalement ou saisir

l’opportunité de réévaluer toutes les catégories d’actifs corporels

ou certaines d’entre-elles dans leurs comptes consolidés en IFRS

dans le cadre du modèle de la réévaluation catégorielle d’IAS 16.

Dans ce dernier cas, la réévaluation libre d’immobilisations cor-

porelles mise en œuvre “en social” pourra être maintenue dans

les comptes consolidés , sous réserves des divergences suivantes

avec les dispositions d’IAS 16 (8).

■A l’origine, en effet, certaines précautions sont à prendre

afin de s’assurer notamment :

• de la cohérence entre la méthode utilisée pour déterminer la

valeur d’utilité en matière de réévaluation libre et la définition

assez restrictive de la juste valeur d’IAS 16 comprenant généra-

lement la valeur de marché pour les terrains et constructions et

le coût de remplacement net d’amortissement (CRNA) pour les

outils de production (9). En effet, suivant les actifs concernés, les

dans certains cas, de gérer ce passage de manière plus homo-

gène (§ 2). En tout état de cause, certaines problématiques fis-

cales sont à prendre en considération par les sociétés françaises

réalisant une réévaluation libre (§ 4).

2. CAS DES SOCIÉTÉS NON COTÉES

APPLIQUANT LES RÈGLES FRANÇAISES

EN CONSOLIDATION

Les sociétés non cotées n’ayant pas opté pour les IFRS dans leurs

comptes consolidés ont le choix en consolidation d’annuler les

réévaluations individuelles ou de les généraliser à l’ensemble des

entités du groupe. Ainsi, selon le § 302 du CRC 99-02, si une

entreprise consolidée a procédé à une réévaluation libre dans

ses comptes individuels (7), il y a lieu, soit de l’éliminer dans les

comptes consolidés, soit de pratiquer la réévaluation pour l’en-

semble du groupe dans les conditions fixées par l’art. L 123-18

du code de commerce et selon des méthodes uniformes.

Dans l’hypothèse d’une réévaluation de l'ensemble des entre-

prises consolidées, les dotations aux amortissements ainsi que

les plus ou moins-values de cession sont déterminées sur la base

des valeurs réévaluées et toutes informations utiles sont données

dans l'annexe sur la méthode de réévaluation, l'écart dégagé,

son incidence sur les écarts d'évaluation et d'acquisition ainsi

que sur les dotations aux amortissements et aux provisions rela-

tives aux biens réévalués (CRC 99-02 § 302). Autrement dit :

■Pour les entités françaises ayant déjà pratiqué la rééva-

luation libre dans leurs comptes individuels, il ne devrait

donc pas y avoir, en principe, de différences de traitement entre

les comptes sociaux et consolidés à l’exception des amortisse-

ments dérogatoires. En effet, après la réévaluation, il est possible

de constituer de nouveaux amortissements dérogatoires dans

les comptes sociaux qui devront être éliminés en consolidation

s’agissant de provisions à caractère fiscal.

■S’agissant des entités étrangères ayant pratiqué une

réévaluation en fonction de la législation locale, des diffé-

rences pourront apparaître en présence de méthodes non uni-

formes, pouvant entraîner des retraitements d’homogénéisa-

tion, par exemple, au niveau des amortissements.

7. Y compris pour une filiale étrangère qui aurait procédé à une telle rééva-

luation autorisée par la législation locale dans son pays.

8. En l’absence de réévaluation libre “en social”, les actifs des autres sociétés

consolidées appartenant à la catégorie concernée devront faire l’objet d’une

réévaluation selon IAS 16 (cf. exemple en fin d’article).

9. Cf. par exemple, sur ces divergences de réévaluations, IFRS 2005, éd. F.

Lefebvre, § 6325.

Items

Régime optionnel

Modalités d’option

Réévaluation à la juste valeur

Comptabilisation de la réévaluation

Lors de la 1er application des IFRS :

norme IFRS 1

Immeubles de placement :

norme IAS 40

Exemption facultative ponctuelle réservée

à la transition aux IFRS

(First time application – FTA)

Application de la juste valeur immobilisation

par immobilisation uniquement lors de la

transition

Coût présumé correspondant à la date de

transition soit à la juste valeur, soit à une

réévaluation (y.c. antérieure) globalement

cohérente avec la juste valeur

Inscription en capitaux propres dans

le bilan d’ouverture (net d’impôt)

Choix en régime de croisière entre le modèle

de la juste valeur (encouragé) et celui du

coût d’IAS 16

Application à tous les immeubles de placement

d’une évaluation à la juste valeur actualisée

chaque année

Juste valeur résultant d’une évaluation faite

par un évaluateur indépendant

Enregistrement des variations annuelles

de juste valeur dans le résultat

Tableau 3 : les cas particuliers de réévaluations d’actifs non financiers prévus par les normes IFRS

R.F.C. 414 Octobre 2008

25

experts immobiliers sont susceptibles d’utiliser différentes

méthodologies telles que la valeur vénale, une estimation de la

valeur d’utilité sur la base de la méthode DCF, etc. ;

• de la compatibilité de la méthode de décomposition mise en

œuvre des ensembles immobiliers entre la part du foncier et la

part de la construction avec les orientations données par la

CNCC dans sa note du 10 janvier 2006 (10). Cette décomposition

n’est pas neutre sur le niveau des suppléments d’amortisse-

ments futurs calculés (hors foncier) ;

• de la comptabilisation de l’écart de réévaluation net d’impôt

dans les capitaux propres individuels. En l’absence d’une telle

imputation comptable de l’IS “en social”, un ajustement sera

nécessaire dans les comptes consolidés à hauteur de l’impôt sur

la plus-value effectivement dû ou payé ;

• de la correcte présentation au bilan des actifs réévalués en fonc-

tion des “normes” de présentation retenues en IFRS avec, contrai-

rement aux règles françaises, correction dans tous les cas des

amortissements antérieurs pour obtenir soit des valeurs nettes

réévaluées, soit des valeurs réévaluées décomposées en valeurs

brutes et amortissements cumulés (cf. exemple p. suivante).

En tout état de cause, l’existence de biens pris en location-finan-

cement constituera une source de distorsion entre comptes indi-

viduels et consolidés dans la mesure où ceux-ci devront être

réévalués au même titre que les biens détenus en propre. Bien

que les normes IFRS ne répondent pas spécifiquement à cette

question précise, notre analyse des normes IAS 16 et 17 confor-

tée par celle de confrères conduit, en effet, à procéder à la

réévaluation de l’ensemble des actifs appartenant à la catégorie

concernée indépendamment de leur mode de financement

dont les locations financières constituent un cas particulier.

■En régime de croisière, les différences existant entre les réfé-

rentiels français et international (cf. tableau 2) nécessiteront des

écritures d’ajustement en consolidation. On peut citer ici d’une

part, la nécessité de constater en IFRS, en fin de période, la

reprise annuelle en résultat de l’écart de réévaluation au rythme

des sur-amortissements pratiqués et d’autre part, les consé-

quences de la mise en œuvre régulière de réévaluations en IFRS

susceptibles d’engendrer des corrections de valeur telles que,

par exemple :

• la constatation d‘une réévaluation complémentaire unique-

ment dans les comptes consolidés avec la correction subsé-

quente sur les amortissements futurs ;

• la constatation d’une diminution de valeur de l’actif imputable

prioritairement à l’écart de réévaluation résiduel en IFRS alors

que cette diminution transitera obligatoirement par le résultat

dans les comptes individuels sous forme de provision ou

d’amortissement exceptionnel.

4. PROBLÉMATIQUES FISCALES

D’UNE RÉÉVALUATION LIBRE AU REGARD

DE L’IMPÔT SUR LES SOCIÉTÉS (11)

Par application de l’art. 38-2 du CGI, la plus-value constatée

dans les comptes individuels, lors de la réévaluation libre, est

imposable à l’IS au taux de droit commun avec la possibilité

d’imputer sur celle-ci les éventuels déficits antérieurs. En phase

avec les règles comptables du PCG, la nouvelle valeur comp-

table sert de base de calcul pour la détermination des dota-

tions futures aux amortissements et des plus ou moins-values

réalisées en cas de cession ultérieure. Toutefois, le traitement

fiscal d’une réévaluation libre au regard de l’IS présente cer-

taines particularités (12) :

■Spécificité déclarative : la réévaluation ne transitant pas

comptablement par le compte de résultat (inscription directe en

capitaux propres), le montant correspondant devra ainsi faire

l’objet d’une réintégration extracomptable dans le tableau

2058-A de la liasse fiscale de l’exercice.

■En régime d’intégration fiscale, des limitations existent

conduisant à neutraliser les possibilités d’une accélération de

l’apurement des déficits par une réévaluation réalisée avant ou

pendant l’appartenance au groupe fiscal. En effet, il n’est pas

possible pour une société intégrée d’imputer ses propres déficits

reportables (antérieurs à l’intégration) sur la plus-value de rééva-

luation dégagée au cours d’un exercice intégré (13). Par ailleurs,

en cas de réévaluation antérieure à l’entrée dans le groupe fis-

cal, la quote-part de déficits correspondant aux suppléments

d’amortissement liés à la réévaluation des immobilisations par

une société membre doit être rapportée au résultat d’ensemble

(art. 223 I.1 du CGI).

■S’agissant des immeubles réévalués (14) entre le 1er janvier

2004 et le 31 décembre 2009, soulignons ici que ceux-ci sont

susceptibles de bénéficier d’un taux réduit à 16,5 % hors éven-

tuelle contribution sociale sous réserve d’un engagement de

conservation de 5 années à compter de la date de clôture de

l’exercice de réévaluation (art. 238 bis JA du CGI).

■Existence de moins-value individuelle (15) : fiscalement, la

réévaluation ne peut pas conduire à la constatation d’une

moins-value sur un actif isolé autrement que sous forme de pro-

vision ou d’amortissement exceptionnel. Aussi convient-il dans

cette hypothèse de pratiquer une dotation exceptionnelle dans

les comptes individuels afin de ramener la VNC à la valeur rééva-

luée.

■Amortissements dérogatoires : les amortissements déroga-

toires antérieurs doivent faire l’objet d’une reprise totale en

résultat sans que cela fasse obstacle, pour autant, à la mise en

place de nouveaux amortissements dérogatoires post-réévalua-

tion.

Comptabilité

10. S’agissant de la part du foncier dans un ensemble immobilier, la CNCC fait

une distinction selon la localisation et la demande. Ainsi : dans les zones où le

foncier est rare et la demande forte, le prix du foncier pourra être estimé par dif-

férence entre le prix de marché de l’ensemble immobilier et le coût complet de

la construction ; dans les autres zones, le prix de l’ensemble immobilier est, en

général, fixé en cumulant le coût de la construction et celui du terrain (CNCC,

note du 10 janvier 2006).

11. Voir aussi E. Tort (2008).

12. En matière de TP, cf. par exemple, Mémento fiscal F. Lefebvre, § 3877 et

3878.

13. Le bénéfice fiscal utilisé pour l’imputation des déficits antérieurs à l’entrée

dans le groupe fiscal (2058 FC) est diminué du montant de la réévaluation libre

selon le mécanisme du plafonnement visé à l’art. 223 I.4 du CGI.

14. Egalement applicable aux titres de sociétés à prépondérance immobilière.

15. Voir, par exemple, Mémento fiscal, F. Lefebvre, § 1755.

Réflexion

R.F.C. 414 Octobre 2008

26

3. La constatation de la perte de valeur à fin N+3

Lors de l’exercice N+3 (et N+4), le complément de dotation aux

amortissements lié à la réévaluation de la valeur brute (500 K€/5

ans = 100 K€) sera compensé par la reprise concomitante et à due

concurrence de l’écart de réévaluation (100 K€sur N+3 et N+4,

soit un total de 200 K€).

A fin N+3 (en K€)

Après ces écritures d’inventaire, la VNC de l’actif ressort à 200 K€,

à savoir 1 000 K€(valeur brute réestimée) - 800 K€(amortisse-

ments cumulés).

A fin N+3, la valeur de la machine est révisée à la baisse à 80 K€

suite à une obsolescence technique. D’où la constatation d’une

perte de valeur de 120 K€par imputation sur l’écart de réévalua-

tion à hauteur de 100 K€et pour le solde de 20 K€en charge de

l’exercice.

A fin N+3 (en K€)

Source : extrait partiel d’E. Tort, Exercices sur les normes comptables

internationales (IAS/IFRS) avec corrigés, Gualino Editeur, collection

Zoom’s, 2006, 131 p.

Exemple de réévaluation catégorielle

d’une immobilisation corporelle

selon IAS 16

Au 1er janvier N, l’entreprise EVYTTE a acquis une machine d’une

valeur de 500 K€qu’elle amortit sur 5 ans en mode linéaire. Trois

années plus tard, fin N+2, la valeur de la machine est évaluée à

400 K€du fait de nouvelles conditions de marché (coût de rem-

placement).

Appliquant la méthode de la réévaluation prévue par la norme IAS

16 pour cette catégorie d’actif, la société EVYTTE met ainsi en

œuvre cette réévaluation fin N+2.

A fin N+3, la machine est frappée d’obsolescence technique en rai-

son de la mise sur le marché de nouvelles machines ayant une per-

formance et une longévité deux fois supérieures à celles des modèles

antérieurs. A fin N+3, la valeur de la machine est estimée à 80 K€.

Dans cet exemple, nous allons :

• Déterminer les amortissements et les valeurs nettes comptables

(VNC) de la machine à fin N et N+1.

• Mettre en œuvre la réévaluation catégorielle de la machine à fin

N+2.

• Constater la perte de valeur de la machine à fin N+3.

1. La détermination des amortissements et des VNC

à fin N et N+1

Les amortissements et les valeurs nettes comptables (VNC) à fin N

et N+1 s’établissent comme suit :

Selon la méthode de la réévaluation catégorielle de la norme IAS

16, il y a lieu de procéder à une réévaluation avec une régularité

suffisante de manière à tenir compte des variations de valeur.

Après quelques mois d’utilisation, aucun élément ne justifie le

déclenchement d’une réévaluation à fin N et N+1.

2. La mise en œuvre de la réévaluation catégorielle à fin N+2

A fin N+2, la valeur de machine est estimée à 400 K€alors que la

VNC s’établit à 200 K€(VNC à fin N+1 de 300 K€minorée de la

dotation N+2 de 100 K€).

La mise en œuvre de la réévaluation catégorielle conduit ainsi à

réestimer de + 100 % la valeur comptable en augmentant pro-

portionnellement la valeur brute (500 K€x 2) et les amortisse-

ments cumulés (300 K€x2).

A fin N+2 (en K€)

Bibliographie

E. Delesalle, “La réévaluation libre des immobilisations”,

Revue fran-

çaise de comptabilité

, n° 347, septembre 2002, pp. 5-6.

B. Poulard, “La réévaluation des actifs à la juste valeur : quel(s)

enjeu(x) pour les sociétés françaises”,

Revue française de comptabili-

té

, n° 411, juin 2008, pp. 36-40.

H. Tondeur, “La réévaluation libre des bilans : présentation et compa-

raison avec la pratique internationale”,

Revue française de

Comptabilité

, n° 352, février 2003, pp. 31-36.

E. Tort, “La réévaluation libre des actifs en règles françaises”,

Option

finance

n° 985 du 16 juin 2008, p. 34.

E. Tort,

La comptabilisation des actifs

, Numilog, collection e-thèque,

(www.numilog.com), 2007, 188 p.

E. Tort, “Les adaptations fiscales suite à l’application des règles comp-

tables françaises sur les actifs”,

Echanges

, n° 241, mars 2007, pp. 73-74.

Année Valeur Dotation Amortissement

brute annuelle cumulé VNC

A fin N 500 100 (*) 100 400

A fin N+1 500 100 200 300

(*) 500 K?(base amortissable) / 5 ans (durée d’amortissement) = 100 K?

Débit Crédit

Réévaluation catégorielle de la machine

Machine 500,0

Amortissement de la machine 300,0

Ecart de réévaluation (capitaux propres) 200,0

NB : en supposant un enregistrement comptable décomposé en valeur brute

et amortissement de la machine.

Débit Crédit

Constatation de la dotation aux amortissements

Dotation aux amortissements (charges) 200,0

Ecart de réévaluation (capitaux propres) 100,0

Amortissement 200,0

Reprise d’écart de réévaluation (produits) 100,0

Débit Crédit

Constatation de la perte de valeur

Perte de valeur (charges) 20,0

Ecart de réévaluation (capitaux propres) 100,0

Amortissement de la machine 800,0

Machine 920,0

N.B : en termes de présentation, il est fait le choix ici d’annuler la totalité des

amortissements cumulés. Ainsi, seule la valeur brute ramenée à 80 K?

subsiste dans les états financiers.

Eric TORT

1

/

5

100%