stratégie d`investissement

STRATÉGIE D’INVESTISSEMENT

AVRIL 2017

LES BONS CHIFFRES ÉCONOMIQUES

Le premier trimestre a été positif pour les marchés actions,

portés par la révision à la hausse de la croissance et des bé-

néfices. Les données d’activité économique sont restées

largement positives ce qui a soutenu les performances des

actifs risqués. Sur le seul mois de mars, les marchés de la

périphérie européenne, principalement l’Espagne, l’Italie et

le Portugal, ont réalisé des performances supérieures à 7%,

reflétant la réduction du risque politique perçu par les ana-

lystes. Sur les trois premiers mois de l’année, les pays émer-

gents ont affiché les meilleurs rendements, de près de treize

pourcents. La bonne tenue de l’économie chinoise, dont le

produit intérieur brut pourrait croître solidement sur le pre-

mier trimestre, et la hausse graduelle des taux aux États-Unis

expliquent ce résultat.

Par secteurs, le complexe énergétique a souffert de la baisse

des prix du pétrole et du gaz de respectivement 6.5% et

13.5%. Après un début d’année très positif, le secteur finan-

cier s’est replié de près de trois pourcents aux États-Unis en

raison d’une Réserve fédérale jugée plus accommodante

qu’initialement escompté par les investisseurs. Nous nous

attendons cependant à une reprise de ce secteur durant le

deuxième trimestre. Sur le marché obligataire, les obligations

émergentes, qu’elles soient souveraines ou d’entreprise, ont

surperformé leurs consœurs des pays développés, imitant les

développements des marchés actions. Les obligations euro-

péennes ont souffert de la poursuite de la normalisation de

la courbe des rendements alors que les obligations à long

terme du Trésor américain sont restées stables. Sur le mar-

ché du crédit, le niveau resserré des écarts de taux d’intérêt

continue de limiter le potentiel de hausse. Finalement, le

pétrole est remonté au-dessus de 50 dollars par baril en fin

de mois.

ALLOCATION D’ACTIFS

O N T S O U T E N U L E S A C T I F S À R I S Q U E D U R A N T L E P R E M I E R T R I M E S T R E

NOUS AVONS COUVERT UNE PARTIE DE L’EXPOSITION

EN ACTIONS EUROPÉENNES CONTRE LE RISQUE POLI-

TIQUE EN FRANCE À QUELQUES SEMAINES DE L’ÉLEC-

TION PRÉSIDENTIELLE.

NOUS CONTINUONS DE PRIVILÉGIER LES OBLIGATIONS

À TAUX VARIABLE EN DOLLAR POUR RÉDUIRE LES LIQUIDI-

TÉS AU SEIN DE NOS PORTEFEUILLES.

NOUS AVONS SURPONDÉRÉ LE SECTEUR DE L’INGÉNIE-

RIE DE CONSTRUCTION AU SEIN DES ACTIONS EURO-

PÉENNES.

EN UN MOT GRAPHIQUE DU MOIS

ACTIONS

Europe

États-Unis

OBLIGATIONS

Bons Trésor

EM en dollars

DEVISES

EUR/USD

EUR/CHF

Neutre

ur-pondérer Sous-pondéré

Neutre

Neutre

double surpondération surpondération neutre sous-pondération double sous-pondération

Neutre

Surpondéré

-30

-10

10

30

50

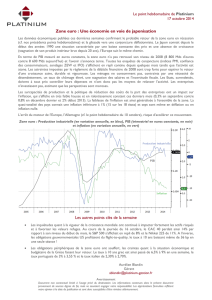

janv. 14 janv. 15 janv. 16 janv. 17

Source: Citi

L'indice des surprises économiques est au plus haut.

Le premier trimestre s’est terminé sur un air de déjà vu aux

États-Unis. Une fois de plus, l’activité économique a déçu et

la croissance devrait s’établir autour de un pourcent. Ce

phénomène s’explique principalement par un problème de

saisonnalité résiduelle que le Bureau d’analyse économique

américain ne parvient pas encore à corriger. En particulier,

les dépenses gouvernementales dans le secteur de la dé-

fense et l’investissement privé sont, en moyenne, sous-

évalués de 0.8 point de pourcentage sur les trois premiers

mois de l’année depuis les années nonante. A l’opposé, la

croissance est surévaluée durant le deuxième trimestre.

La faiblesse de la croissance étonne également en raison de

la force des sondages d’activité. Depuis le mois de no-

vembre, ces derniers ont augmenté plus fortement que

l’amélioration des données réelles le suggère. Cette force

s’explique en partie par la présence d’une « prime Trump ».

En effet, la décomposition de l’indice de confiance des con-

sommateurs montre une divergence importante en fonction

de l’affiliation politique des personnes interrogées – les Ré-

publicains affichant un optimisme largement supérieur aux

Démocrates. De même, l’indice des petites et moyennes

entreprises proche du Parti républicain, relève, comme rai-

son principale de l’amélioration des perspectives écono-

miques, le changement de climat politique. Cette analyse

montre la sensibilité des indices de sentiment à une décep-

tion sur les politiques du nouveau gouvernement. Alors que

les sondages pointent vers une croissance de 3.4% pour

2017, la suppression de la « prime Trump » réduirait ces

projections de 0.5-0.9 point de pourcentage. Ce chiffre de

croissance représenterait cependant toujours une accéléra-

tion importante par rapport à l’année dernière, durant la-

quelle le PIB a crû de 1.6%.

Dans les pays émergents, le redressement économique se

poursuit. La hausse prononcée des exportations sur les deux

premiers mois de l’année trouve son origine dans la hausse

des importations américaines et chinoises alors que la rela-

tive faiblesse du dollar limite les pressions sur leurs devises.

S T R A T É G I E D ’ I N V E S T I S S E M E N T

O N T S O U T E N U L E S A C T I F S À R I S Q U E D U R A N T L E P R E M I E R T R I M E S T R E MACROÉCONOMIE ACTIONS

LA « PRIME TRUMP » EXPLIQUE L’AMÉLIORATION DES SON-

DAGES D’ACTIVITÉ AUX ÉTATS-UNIS.

NOUS AVONS COUVERT UNE PARTIE DE NOTRE EXPOSITION

EN ACTIONS EUROPÉENNES CONTRE LE RISQUE POLITIQUE

EN FRANCE.

Notre allocation action continue de refléter notre vue posi-

tive sur la croissance des revenus et de l’activité pour ces

deux prochaines années, et notre prudence à court terme en

raison de la forte hausse de ces cinq derniers mois, couplée

au retard pris dans la mise en œuvre des politiques écono-

miques et fiscales aux États-Unis. Ainsi, nous sommes actuel-

lement positionnés avec une pondération neutre sur les pays

développés et légèrement sous-pondérés sur les pays émer-

gents dans nos portefeuilles. Aussi, nous avons couvert une

partie de l’exposition en actions européennes à l’approche

de l’élection présidentielle en France contre le risque que

représenterait un vote populiste. Un tel résultat ne repré-

sente toutefois pas notre scénario central mais un risque

extrême contre lequel nous souhaitons nous protéger.

Comme dans le cas du vote de sortie du Royaume-Uni de

l’Union européenne, la première classe d’actifs qui pourrait

être touchée par un vote populiste en France serait l’euro.

En revanche, en dehors d’une brusque chute initiale, les

entreprises et les secteurs exportateurs pourraient bénéficier

de la dépréciation de la monnaie. En revanche, le secteur

bancaire serait le secteur le plus touché en raison du risque

sur la stabilité financière. Ainsi, nous avons couvert une par-

tie de l’exposition en actions européennes au travers d’op-

tions sur l’indice Euro Stoxx 50, un indice regroupant 50

multinationales de la zone euro. A titre de comparaison, le

poids du secteur financier représente plus de 22% de

l’indice européen contre seulement 15% de l’indice améri-

cain S&P 500. Ce dernier est en effet largement plus exposé

au secteur de la technologie, à hauteur de 22% contre 7%

en Europe.

Aux États-Unis, les discussions sur le plafond de la dette

reprendront prochainement et pourraient amener leur lot de

volatilité sur les marchés. En effet, ce dernier a été restauré

le 16 mars dernier après avoir été suspendu en 2015. De-

puis, le Trésor américain a de nouveau recours « aux me-

sures extraordinaires » afin de financer ses dépenses. Une

politique qui pourrait durer jusqu’à l’automne.

86.7

122.4

88.3

55.3

0

30

60

90

120

150

Indice de

confiance

Sondés

républicains

Sondés

indépendants

Sondés

démocrates

La confiance des consommateurs dépend de leur

affiliation politique.

Source: université du Michigan

0%

3%

6%

9%

12%

15%

janv. 15 juil. 15 janv. 16 juil. 16 janv. 17

Prime de risque sur les actions françaises

Les actions européennes pourraient chuter

fortement en cas de hausse de la prime de risque.

Source: Datastream

Bien que Mirabaud & Cie SA ait sélectionné les meilleures sources d’informations, l’exactitude des indications figurant dans la présente ne saurait être garantie. Le but de cette publication n’est qu’informatif, et ne représente en aucun cas

une offre de conclure. Les analyses et conclusions détaillées dans cette publication sont susceptibles d’être révisées en tou t temps par Mirabaud & Cie SA. Les références aux performances passées ne sauraient garantir l’évolution future.

MIRABAUD & Cie SA . 29, boulevard Georges-Favon CH – 1204 Genève T +41 58 816 22 22 F +41 58 816 28 16 . www.mirabau d.com

Après une année d’achats mensuels d’obligations souve-

raines et d’entreprises à hauteur de 80 milliards d’euros, la

Banque centrale européenne réduira ses achats mensuels de

20 milliards d’euros dès le mois d’avril. Cet ajustement de

politique monétaire fait suite à la décision, prise en dé-

cembre dernier, de réduire le montant du programme

d’achat d’actifs tout en prolongeant sa durée jusqu’à la fin

de l’année. La fin du risque déflationniste en zone euro avait

alors motivé cette décision. L’élargissement des écarts de

taux d’intérêt entre l’Allemagne et les pays périphériques

indiquera dans quelle mesure la fin du programme de sou-

tien de la BCE, d’ici à la fin de l’année au plus tôt, est déjà

intégrée dans les prix par les investisseurs. La hausse obser-

vée en mars reflète en effet principalement le risque poli-

tique. Un élargissement trop important des taux d’intérêt

des pays périphériques pourrait également signifier aux ban-

quiers centraux qu’un soutien prolongé demeure nécessaire

pour soutenir la croissance et l’inflation en zone euro.

A ce sujet, la publication des chiffres d’inflation pour le mois

de mars devrait mettre en terme à toute velléité de la

Banque centrale européenne de remonter ses taux direc-

teurs précipitamment. En effet, l’inflation a de nouveau re-

culé en variation annuelle en Allemagne et en Espagne,

deux pays qui affichaient des variations supérieures à deux

pourcents en février. L’inflation sous-jacente à l’échelle de la

zone euro s’est également rétractée, à 0,7%, bien en des-

sous du minimum durable de un pourcent attendu par la

Banque centrale. Dans cet environnement, nous nous atten-

dons toujours à une poursuite de la normalisation des taux

d’intérêt, mais à un rythme moindre qu’attendu par les mar-

chés.

Ce scénario se concrétise par une sous-duration et une sous-

pondération de la poche obligataire souveraine en euros et

en dollars dans nos portefeuilles. Nous investissons égale-

ment une partie de nos portefeuilles dans des obligations

américaines à taux variables qui bénéficient de la hausse des

taux courts aux États-Unis.

OBLIGATIONS DEVISES

LA RÉDUCTION DU PROGRAMME D’ACHAT D’ACTIFS DE LA

BANQUE CENTRALE EUROPÉENNE, DÈS LE MOIS D’AVRIL,

POURRAIT PESER SUR LES OBLIGATIONS DES PAYS PÉRIPHÉ-

RIQUES.

LA PÉRIODE D’INCERTITUDE COMMENCE SEULEMENT MAIN-

TENANT AU ROYAUME-UNI. LA TENDANCE DE LA LIVRE RESTE-

RA BAISSIÈRE.

É C R I T L E 0 3 . 0 4 . 2 0 1 7 P A R L E M A C R O - S T R A T E G Y T E A M

L’activation de l’Article 50 du Traité de Lisbonne par le

Royaume-Uni fin mars a marqué le début du processus de

sortie du pays de l’Union européenne. Au vu des positions

affichées par les deux parties sur les négociations à venir, la

vraie période d’incertitude commence maintenant. Dans ce

cadre, la livre sterling devrait rester faible contre l’euro et le

dollar. En effet, malgré les bons chiffres économiques pu-

bliés jusqu’à maintenant, la croissance réelle des salaires

stagne en raison de la hausse de l’inflation, ce qui pèsera

sur la consommation. Ainsi, l’économie britannique devrait

commencer à ralentir et la Banque d’Angleterre maintien-

dra une politique monétaire accommodante.

Les monnaies émergentes resteront relativement solides

comme depuis le début de l’année. Elles continuent de

bénéficier de l’amélioration des comptes courants et du

prix des matières premières. Le dollar restera, selon nous,

stable à moyen terme et cela tant que des développements

n’auront pas eu lieu sur le front de la réforme de l’imposi-

tion des entreprises – que nous n’attendons pas avant l’été

au plus tôt – et sur une hypothétique politique d’ajuste-

ment fiscal à la frontière qui renforcerait durablement le

dollar. A cet égard, les grandes institutions financières ne

prévoient plus un dollar sous la parité contre l’euro, alors

que cela était encore la norme en début d’année.

Après une appréciation sur le premier trimestre, nous at-

tendons une dépréciation du yen contre les principales

monnaies. Le processus de normalisation des taux d’intérêt

qui a lieu dans les principaux pays développés ne touche

pas le Japon dont la politique monétaire fixe la courbe des

rendements entre -0.1% à court terme et 0% à une matu-

rité de dix ans. Dans cet environnement, les différentiels de

taux d’intérêt à court terme continueront de s’accentuer

entre les différentes zones monétaires, exerçant des pres-

sions à la baisse sur la devise japonaise. L’inflation sous-

jacente, qui dépend principalement des conditions sur le

marché domestique, reste d’ailleurs faible ; les pressions

salariales sont en effet absentes malgré la baisse du taux de

chômage.

déc. 15 avr. 16 août 16 déc. 16

99.5

100.5

101.5

102.5

Performance des obligations à taux variable

américaines (<5ans)

Performance du Libor 3M en dollars

Les obligations à taux variable sont une solution

pour une stratégie à duration courte.

Sources: Bloomberg, Barclays

-0.5%

0.0%

0.5%

1.0%

1.5%

2.0%

2.5%

3.0%

3M 6M 1Y 2Y 3Y 5Y 7Y 10Y

Courbe des rendements obligataires américains

Courbe des rendements obligataires japonais

Source: Bloomberg

Le différentiel de taux d'intérêt entre les États-Unis

et le Japon va continuer de s'élargir.

1

/

4

100%