Tactik Obligations Indexées - HSBC Global Asset Management France

Document non contractuel destiné aux clients professionnels

au sens de la directive européenne MIF

Tactik Obligations Indexées

1er trimestre 2015

Février 2015

Sources : Indices Barclays, Bloomberg - Tactik Obligations Indexées - Achevé de rédiger en février 2015 2

Sommaire

Faits marquants 3

Perspectives d’inflation 4

Perspectives de marchés 5

Commentaires de marchés 7

Signaux d'évaluation 13

Sources : Indices Barclays, Bloomberg - Tactik Obligations Indexées - Achevé de rédiger en février 2015 3

Faits marquants

Les obligations indexées sur l’inflation ont enregistré des performances hétérogènes en fonction des fortes variations sur

les anticipations d’inflation qui se sont écroulées en zone euro alors qu’ils ont un peu mieux résisté au Royaume-Uni. En

effet, la chute spectaculaire du baril de pétrole ainsi que des chiffres macro-économiques majoritairement décevants, sauf

aux Etats-Unis, ont pesé sur les anticipations d’inflation et de politique monétaire.

Par conséquent, la classe d’actifs a fortement souffert par rapport à l’univers nominal équivalent en raison d’un portage

inflationniste faible et d’un resserrement des points morts d’inflation (« breakevens ») sur la période.

L’inflation a accéléré son recul, pénalisée par la chute des matières premières. Le baril de pétrole Brent a chuté de -40%

sur le trimestre, affecté principalement par un déséquilibre entre l’offre en constante hausse et une demande plus faible

que prévu.

Les breakevens se sont resserrés dans un contexte d’inflation faible, de faible demande globale, de chute des prix des

matières premières et d’anticipation de normalisation de la politique monétaire aux Etats-Unis. Par ailleurs, les breakevens

japonais et de la zone euro ont fortement sous-performé l’univers mondial en raison de leur faible croissance économique,

du report de la hausse de TVA au Japon et du risque plus important de sombrer en déflation en zone euro.

La BCE a réagi à la baisse des anticipations d’inflation en assouplissant à nouveau sa politique monétaire, souhaitant

augmenter son bilan à 3 trillions d’euros et en se dirigeant inéluctablement vers un programme d’achats d’obligations

souveraines. A l’inverse, les bons indicateurs économiques ont conforté la Fed dans son objectif de normalisation future de

sa politique monétaire à l’été 2015.

Tableau 1 - Evolution des marchés

Indice Barclays

Sensibilité

Performances couvertes du

risque de change en euro

Titres de référence

Taux réels : niveaux (en %)

et variations (en pb)

1 mois

Trimestre

Année

2014

Niveaux

1 mois

Trimestre

Année

2014

France / Inflation française

5.7

-0.7%

-0.8%

3.8%

OATi 2.1% Jul 23

-0.33

5

2

-97

France / Inflation zone

Euro

10.2

-0.5%

0.1%

8.1%

OATei 0.25% Jul 24

-0.19

4

0

-98

Italie / Inflation zone Euro

7.7

-0.5%

0.3%

13.6%

BTPei 2.6% Sep 23

0.97

10

-5

-181

Espagne / Inflation zone

Euro

7.5

0.6%

1.0%

SPGBei 1.80% Nov 24

0.66

-12

-15

Allemagne / Inflation zone

Euro

5.1

-0.6%

-1.0%

2.2%

DBRei 0.1% Apr 23

-0.44

4

8

-79

Etats-Unis

8.4

-1.1%

0.2%

4.3%

TII 0.375% Jul 23

0.49

15

0

-27

Royaume-Uni

20.4

1.4%

8.1%

18.3%

UKTI 0.125 Mar 24

-0.92

-6

-44

-93

Suède

7.8

-1.4%

-0.5%

6.9%

SGB 0.250% Jun 22

-0.27

23

6

-108

Canada

16.0

-0.7%

1.2%

12.4%

CAN 4.250% Dec 21

0.08

16

-1

-61

Australie

8.4

1.6%

5.4%

10.7%

ACGB 3.000% Sep 25

0.53

-20

-64

-116

Japon

5.9

-2.1%

-2.3%

2.3%

JGBi 17 0.100% Sep 23

-0.48

29

25

-10

WGILB All Markets

11.9

-0.2%

2.4%

9.4%

Sources : HSBC Global Asset Management, Barclays, Bloomberg, Consensus Forecasts, décembre 2014.

Tableau 2 - Indexation sur l'inflation / Inflation mensuelle

Mois

France

Zone Euro

Canada

Etats-Unis

Royaume-Uni

Australie

Suède

Japon

Janvier

-0.2%

-0.2%

-0.3%

-0.5%

-0.2%

0.2%

-0.1%

-0.1%

Février

0.0%

-0.2%

-0.4%

-0.6%

0.1%

0.2%

0.3%

-0.3%

Mars

-1.3%

-1.5%

-0.3%

-0.4%

-0.6%

0.2%

-0.5%

-0.4%

Cumulé

-1.4%

-1.9%

-1.0%

-1.5%

-0.7%

0.5%

-0.4%

-0.7%

Sources : HSBC Global Asset Management, Bloomberg, Consensus Forecasts, décembre 2014.

Sources : Indices Barclays, Bloomberg - Tactik Obligations Indexées - Achevé de rédiger en février 2015 4

Perspectives d’inflation

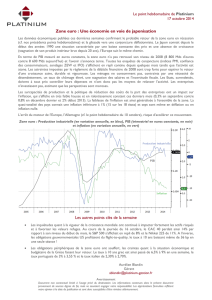

Les perspectives d’inflation ont continué d’être revues à la baisse ce trimestre dans le sillage de la chute des prix du pétrole et

des publications d’inflation inférieures aux attentes.

L’effondrement des prix pétroliers s’est poursuivi au T4 2014 et a surpris par son ampleur (-40% au T4 par rapport au T3). Cette

baisse avait commencé au T3 en raison d’une modération inattendue de la dynamique de croissance de certains grands pays

émergents, Chine, Brésil en tête, mais aussi de déceptions sur la croissance au Japon et en zone euro au T3. Mais le véritable

déclencheur de l’effondrement des prix pétroliers au T4 provient de l’augmentation de l’offre mondiale liée à la décision de

l’OPEP. En effet, contrairement aux attentes, l’OPEP a décidé le 27 novembre de maintenir son niveau d’offre, et cela malgré

une augmentation des productions d’énergie des pays hors OPEP, en particulier des Etats-Unis. Les prix du pétrole devraient se

stabiliser à terme dans la mesure où les producteurs devraient ajuster leurs capacités et leurs investissements futurs. A plus

court terme, l’effondrement du prix du baril augmente le pouvoir d’achat des ménages, ce qui favorise une accélération de la

consommation privée.

Au cours du trimestre, l’inflation a fortement décéléré, ce qui a pesé sur les prévisions 2015 (voir tableau ci-dessous). En zone

euro, l’inflation est tombée en territoire négatif (-0.2% a/a en décembre), au plus bas depuis 2009. Aux Etats-Unis et au

Royaume-Uni, l’inflation est passée en-dessous de 1% (respectivement à 0.8% a/a et 0.5% a/a en décembre). En Australie et au

Canada, elle a franchi un niveau plancher, inférieur à 2% (respectivement 1.7% a/a au T4 et 1.5% a/a en décembre). Cependant,

malgré son ampleur, la chute des prix pétroliers ne s’est pas ou que faiblement transmise à l’inflation sous-jacente. Ainsi,

l’inflation hors énergie et alimentaire a résisté au T4 en zone euro (0.8% a/a) et aux Etats-Unis (1.7% a/a), quasiment inchangée

par rapport au T3. Elle a légèrement fléchi au Royaume-Uni (1.3% a/a au T4 contre 1.6% a/a au T3), en raison du repli des prix

des transports, logement, et gaz et électricité. Néanmoins, de nombreuses banques centrales ont préféré devancer les risques

de pressions déflationnistes, car les prévisions d’inflation ont été revues en forte baisse dans un contexte de perspective de

croissance mondiale modérée. Ainsi au T4, la Banque du Japon a annoncé une nouvelle augmentation de sa base monétaire,

tandis que la BCE a ouvert la voie à des achats supplémentaires de titres souverains. La Banque d’Angleterre a rendu un

rapport d’inflation qui a repoussé la perspective d’un relèvement du taux directeur. Enfin, la Riksbank a surpris en réduisant son

taux directeur à zéro en octobre dernier. Cette nouvelle accommodation monétaire devrait donc, à terme, contribuer à stabiliser

les anticipations d’inflation et soutenir la croissance mondiale.

Tableau 3 – Evolution de l’inflation en glissement annuel

Amérique du Nord

Dernier connu

Prévisions Consensus

Glissement annuel

Réalisé

Attendu

T-1

2013

2014P

2015P

Long terme *

Etats-Unis

Déc

0.8%

0.7%

1.7%

1.5%

1.6%

0.7%

2.2%

Canada

Déc

1.5%

1.6%

2.0%

1.0%

1.9%

1.9%

2.0%

Europe

Dernier connu

Prévisions Consensus

Glissement annuel

Réalisé

Attendu

T-1

2013

2014P

2015P

Long terme *

Zone Euro

Déc

-0.2%

-0.1%

0.3%

1.3%

0.4%

0.1%

1.7%

Allemagne

Déc

0.1%

0.2%

0.8%

1.5%

0.9%

0.7%

1.8%

France

Déc

0.1%

0.0%

0.4%

0.9%

0.5%

0.3%

1.7%

Italie

Déc

-0.1%

-0.1%

-0.1%

1.2%

0.2%

0.2%

1.9%

Royaume-Uni**

Déc

0.5%

0.7%

1.2%

2.6%

1.5%

0.9%

2.3%

Suède

Déc

-0.3%

-0.5%

-0.4%

0.0%

-0.2%

0.4%

2.1%

Monde

Dernier connu

Prévisions Consensus

Glissement annuel

Réalisé

Attendu

T-1

2013

2014P

2015P

Long terme *

Japon

Déc

2.4%

2.3%

3.3%

0.4%

2.7%

1.2%

1.6%

Australie

T4 2014

1.7%

1.8%

2.3%

2.4%

2.5%

2.3%

2.6%

Indices non ajustés des variations saisonnières sauf Japon – T-1 : trimestre précédent - P : prévisions - * Horizon 5 ans - ** Indice des prix harmonisé

Sources : Datastream, statistiques nationales, Bloomberg, Consensus Economics. Janvier 2015

: Révision à la hausse ou à la baisse

Sources : Indices Barclays, Bloomberg - Tactik Obligations Indexées - Achevé de rédiger en février 2015 5

Perspectives de marchés

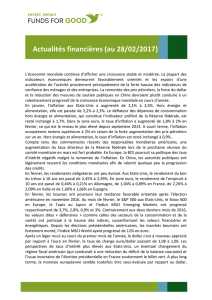

Les obligations indexées sur l’inflation des pays développés offriront un portage d’inflation fortement négatif au premier trimestre

2015 à -1.3% en moyenne. C’est en Australie (+0.5%) que le portage sera le plus attractif, tandis que ce dernier sera négatif en

zone euro (-1.9%), aux Etats-Unis (-1.5%) et au Canada (-1%).

La forte baisse des chiffres d’inflation s’explique principalement par la chute des prix énergétiques. Les incertitudes sur la

demande mondiale combinées à un choc de l’offre (maintien par l’Arabie Saoudite du niveau de sa production) ont entraîné une

baisse continue des prix du pétrole. Les prévisions d’inflation du consensus des économistes de décembre ont été revues en

baisse de -0.5% pour la zone euro à 0.1% en 2015. Celle-ci devrait même rester en territoire négatif en glissement annuel la

majeure partie de l’année avant de remonter sur des effets de base positifs. Elle devrait revenir début 2016 sur les niveaux de

l’inflation sous-jacente. En effet, cette dernière est toujours positive à 0.7% en décembre en glissement annuel. La croissance

du PIB de la zone euro a également été revue en baisse au cours du quatrième trimestre et devrait atteindre pour sa part +0.8%

en 2014 et +1.1% en 2015. Aux Etats-Unis et en Grande-Bretagne, les taux d’inflation des prix à la consommation sont aussi

fortement impactés par la chute des prix énergétiques à respectivement 0.8% et 0.5% en glissement annuel en décembre. Le

retour à la cible des banques centrales (2%) est prévu pour début 2016 dans ces deux pays car l’inflation sous-jacente reste

positive en décembre à respectivement 1.6% et 1.3% en glissement annuel et prendra sa source dans la reprise de l’économie

domestique et des salaires, qui devrait compenser la faiblesse des prix à l’importation. Aux Etats-Unis, la croissance du

quatrième trimestre devrait avoisiner 2.5% après un troisième trimestre exceptionnel à 5%, avec des chiffres du marché du

travail, de croissance du crédit et d’enquêtes économiques robustes. Les chiffres de créations d’emplois non agricoles pour

décembre sont d’ailleurs ressortis à 252 000 avec des révisions à la hausse sur les mois précédents, la moyenne sur 6 mois

atteignant désormais 264 000. Le taux de chômage a continué de baisser à 5.6% en décembre contre 5.9% en septembre. Les

anticipations de croissance pour 2015 en Amérique du Nord, inchangées depuis le début de l’année, ont été légèrement revues

à la hausse à 3.2%. Au Japon, la hausse de la TVA a permis d’atteindre une inflation de +2.4% en glissement annuel en

novembre 2014, mais cette dernière devrait redescendre aux alentours de +1.2% en 2015 avec la disparition de cet effet de

base et l’impact des prix énergétiques. L’impact de la hausse de la taxe à la consommation s’est également fait ressentir sur la

croissance du PIB, puisque cette dernière a significativement été révisée à la baisse au troisième trimestre à -1.9% contre -0.5%

attendu.

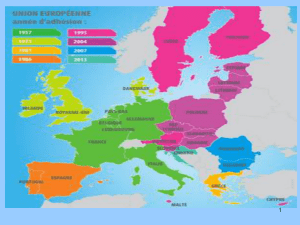

Même si les anticipations de croissance sont globalement moins optimistes que le trimestre dernier à l’exception des Etats-Unis,

nous conservons pour l’instant notre biais de sous-exposition en duration par rapport à l’indice Barclays Capital World

Government Inflation-Linked Bond All Markets (« Barclays WGILB All Markets »), dans la mesure où le mouvement de marché

global reflète selon nous un scénario trop pessimiste par rapport aux fondamentaux de moyen terme. En ce qui concerne

l’allocation pays, nous avons gardé notre sous-exposition des Etats-Unis et dans une moindre mesure du Royaume contre la

zone euro et le Japon. En effet, les divergences en matière de politique monétaire entre la zone euro et les États-Unis vont se

renforcer car le deuxième TLTRO (opération de refinancement à long terme ciblée) n’a pas suscité l’engouement attendu, à 129

milliards d’euros, contre les 150 initialement prévus ; d’autant que le désancrage des attentes d’inflation permet de tabler sur la

mise en place de nouvelles mesures de relance telles que l’assouplissement quantitatif (QE) souverain. Aux États-Unis, le

Comité de politique monétaire américain (FOMC) a livré une nouvelle version de sa forward guidance en abandonnant la

mention de « période considérable ». Fin octobre, la Banque du Japon (BoJ) et la Banque de Suède (Riksbank) ont ainsi opté

de façon inattendue pour une action préventive. La BoJ a relevé son objectif de croissance annuelle de la base monétaire à 80

trillions de yens (contre 60/70 trillions par an) en achetant plus de JGBs, tandis que la Riksbank a baissé son taux officiel de

0.25 % à zéro. La BoJ a également l’intention d’augmenter l’échéance moyenne de ses avoirs en obligations d’État d’environ 3

ans, avec un maximum de 10 ans.

Par ailleurs au sein de la poche géographique euro, nous avons réduit notre surexposition aux pays périphériques tels que

l’Italie et l’Espagne par rapport à la France et l’Allemagne. En effet le portage de taux réel reste attractif par rapport aux pays du

cœur mais les spreads ont continué de se resserrer sur le trimestre de 13 et 23 pbs pour respectivement l’Italie et l’Espagne

alors que les réformes structurelles en Italie avancent très lentement et que les perspectives de croissance restent faibles. Le

mouvement de baisse des spreads s’expliquent uniquement par les perspectives de QE souverain de la part de la BCE.

Toutefois le risque politique en Grèce a contribué à la volatilité des marchés obligataires périphériques de l’Union Economique

et Monétaire (UEM) en fin de période. L’échec du troisième scrutin présidentiel a donné lieu à l’organisation d’élections

législatives qui se tiendront le 25 janvier. Dans ce contexte, nous sommes neutres sur l’Italie et gardons un biais positif sur

l’Espagne en termes d’allocation. Enfin, notre allocation sur la courbe des taux réels britanniques favorise toujours les maturités

très long terme, la demande y étant structurellement soutenue par l’activité des fonds de pension et l’offre primaire prévue d’ici

la fin de l’année étant peu abondante sur ce segment de maturités.

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

1

/

14

100%