DOC 3 Le sauvetage du système financier Manuel p. 103

Chap.6 - Comment expliquer les crises financières et réguler le système financier?

Activité 1: Doc 1 p.102

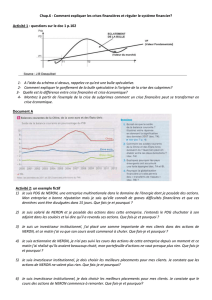

1- A l'aide du schéma ci-dessus, rappelez ce qu'est une bulle spéculative.

Bulle spéculative = écart croissant entre la valeur « fondamentale » des actifs (actions, biens immobiliers) et leur

valeur de marché.

2- Comment expliquer le gonflement de la bulle spéculative à l'origine de la crise des subprimes?

Conditions de crédit favorables + innovations financières (titrisation) bulle spéculative à la fois sur le marché de

l'immobilier et les marchés financiers.

3- Quelle est la différence entre crise financière et crise économique?

Crise financière = effondrement des cours des titres sur un ou plusieurs compartiments du marché des capitaux. Les

crises des marchés financiers sont essentiellement liées à l’éclatement des bulles spéculatives.

Crise économique = ralentissement ou baisse du PIB après une période d'expansion, donc phase de retournement

d'un cycle économique. S'accompagne en général d'une hausse du chômage. Peut être provoquée par plusieurs

causes: choc d'offre, choc de demande ou crise financière.

4- Montrez à partir de l'exemple de la crise de subprimes comment un crise financière peut se transformer en

crise économique.

L'éclatement de la bulle se transmet à l'économie réelle car elle provoque une crise de confiance:

- les banques ne se prêtent plus entre elles et ne prêtent plus aux entreprises.

- les investisseurs n'achètent plus d'actions donc les entreprises ne peuvent plus se financer

- les ménages réduisent leur consommation et constituent une épargne de précaution

Investissement et consommation diminuent = choc de demande production chômage etc.

Pbtique: étant données les graves conséquences des crises financières, il faut les expliquer pour trouver des

moyens de les éviter.

I- Comment expliquer les crises financières?

A- Un risque inhérent au fonctionnement du système financier mondial

1- Les déséquilibres des balances courantes

Doc A: balances courantes…

Q1- La balance courante est le solde des flux monétaires d'un pays résultant des échanges internationaux de biens

et services (balance commerciale), revenus1 et transferts courants (dons, aides).

Une balance courante positive permet au pays de rembourser sa dette ou de prêter à d'autres pays. Une balance

négative (= un déficit courant) doit être compensée en contractant des emprunts auprès d'agents extérieurs.

En 2007, la Chine avait un excédent courant qui représentait 10% de son PIB, elle pouvait donc prêter de

l'argent aux Etats-Unis dont le déficit courant représentait 6% de leur PIB. Les entrées d'argent dans l'union

européenne avaient exactement compensé leur sorties d'argent donc leur solde courant était nul.

Q2- Ils évoluent en sens contraire, car les flux d'argent sont nombreux entre la Chine et les EU: quand les EU

importent des produits chinois, la Chine achète la dette américaine. Les déséquilibres des balances courantes

génèrent donc des flux financiers qui sont facilités par la globalisation financière.

L’accumulation d’excédents des paiements courants des pays émergents s’est traduite par un niveau élevé de

leur taux d’épargne, entraînant un gonflement des liquidités en circulation au niveau mondial, allouées

partiellement à l’achat d’actifs de crédit (obligations, créances issues de la titrisation…). Or, en 2007, c'est le

fort endettement des Etats-Unis qui va provoquer la crise de tout le système financier.

2- Le risque systémique

Doc 4 p.101

1. Les agents économiques sont rationnels : ils réagissent aux informations que leur donne le marché en cherchant

à minimiser leurs pertes. Quand ils ont appris que la banque Northern Rock risquait de faire faillite, ils ont retiré leur

argent, provoquant la faillite = la somme des comportements individuels rationnels génère un effet collectif non

voulu, un effet pervers.

2. Les retraits des déposants risquent de dépasser les capacités de trésorerie de la banque, augmentant la crainte

des agents et renforçant leur stratégie visant à retirer leurs avoirs à la banque. Dans de telles circonstances, le

fonctionnement du marché ne tend pas vers l’équilibre mais vers la catastrophe car il va entrainer des réactions en

chaine sur tous les marchés puisque ceux-ci sont décloisonnés. On parle d'effet domino.

risque systémique = risque qu’un événement particulier entraine par réactions en chaîne des effets négatifs

considérables sur l’ensemble du système pouvant occasionner une crise générale de son fonctionnement.

Le risque systémique est inhérent au système bancaire et financier, du fait des interrelations existant dans ce secteur

entre les différentes institutions et les différents marchés. Le risque systémique du secteur financier est d’autant

plus dangereux que le plus souvent les effets négatifs se diffusent sur l’économie réelle.

L’interdépendance très forte des économies nationales et des places financières créé un « risque systémique»,

caractérisés par une contagion des déséquilibres, d’une part au sein de la sphère financière, et d’autre part de

la sphère financière vers l’économie réelle. Ce risque est amplifié par les comportements spéculatifs sur les

marchés financiers.

B- Le rôle de la spéculation

1- Comportements mimétiques et anticipations auto-réalisatrices

Activité 2: un exemple fictif

1) Je suis PDG de NERON, une entreprise multinationale dans le domaine de l'énergie dont je possède des actions.

Mon entreprise a bonne réputation mais je sais qu'elle connaît de graves difficultés financières et que ces

dernières vont être divulguées dans 15 jours. Que fais-je et pourquoi ?

Je vends mes actions car j'anticipe que leur cours va baisser quand les mauvais résultats seront diffusés.

Il s'agit d'un délit d'initié = lorsqu'une personne achète ou vend des titres financiers en se basant sur des

informations dont ne disposent pas les autres. Interdit par le loi.

Ex: Jeffrey Skilling, ex-PDG de l'entreprise Enron (courtier en énergie), a été condamné le lundi 23 octobre

2006 à 24 ans et 4 mois de prison pour ce type de fraude. "L'initié" ayant en effet encouragé ses salariés à

acheter des actions Enron (vendant les siennes au même moment), avant l'annonce quinze jours plus tard d'un

bilan catastrophique de son entreprise, faisant chuter inexorablement le cours de l'action et engendrant

d'énormes pertes pour les petits actionnaires.

2) Je suis salarié de NERON et je possède des actions dans cette entreprise. J'entends le PDG chuchoter à son

adjoint dans les couloirs et lui dire qu'il a revendu ses actions. Que fais-je et pourquoi ?

Je revends mes actions parce que je me dis que le PDG doit savoir ce qu'il

fait et que d'autres vont apprendre comme moi ce qu'il a fait, et je veux

les devancer pour vendre tant que les cours sont encore hauts.

J'ai donc un comportement moutonnier ou mimétique = situation dans

laquelle les agents économiques se copient les uns les autres faute

d'information.

Si plusieurs personnes font comme moi, ce que nous anticipons se réalise

= le cours de l'action baisse. C'est ce qu'on appelle une prophétie auto-

réalisatrice = prophétie qui modifie des comportements de telle sorte

qu'ils font advenir ce que la prophétie annonce.

KAL, Baltimore Sun

3) Je suis un investisseur institutionnel, j'ai placé une somme importante de mes clients dans des actions de

NERON, et ce matin j'ai vu que son cours avait commencé à chuter. Que fais-je et pourquoi ?

Je revends les actions de NERON en espérant le faire avant les autres, tant que les cours n'ont pas trop baissé,

donc j'accélère le chute des cours = je participe à l'éclatement de la bulle spéculative.

4) Je suis actionnaire de NERON, je n'ai pas suivi les cours des actions de cette entreprise depuis un moment et ce

matin j'ai réalisé qu'ils avaient beaucoup chuté, mon portefeuille d'actions ne vaut presque plus rien. Que fais-je

et pourquoi ?

Je garde mes actions. Le cours est descendu si bas qu'il ne pourra que remonter, donc j'attends.

5) Je suis investisseur institutionnel, je dois choisir les meilleurs placements pour mes clients. Je constate que les

actions de NERON ne valent plus rien. Que fais-je et pourquoi?

J'achète des actions NERON car leur cours ne pourra que remonter, donc mes clients feront des plus-values.

6) Je suis investisseur institutionnel, je dois choisir les meilleurs placements pour mes clients. Je constate que le

cours des actions de NERON commence à remonter. Que fais-je et pourquoi?

J'achète des actions NERON avant que le cours ne soit trop haut, car j'anticipe qu'il va continuer à augmenter.

Je suis imité par d'autres personnes, donc ma prophétie se réalise et une nouvelle bulle spéculative se forme.

Doc B : anticipations auto-réalisatrices et bulles spéculatives

1- Quelle notion du programme de l'enseignement commun le 1er paragraphe vous rappelle-t-il?

Notion de cycle de crédit: trouve son origine dans le relâchement des conditions de crédits de banques qui incitent

les agents économiques à s'endetter en prenant des risques excessifs = paradoxe de la tranquillité (Minsky) car bulle

spéculative qui finit par éclater quand les banques durcissent leurs conditions de crédit (souvent décision de la BC

pour ralentir l'inflation). Est la 3ème explication de l'instabilité éco après chocs d'offre et de demande.

2- Expliquez la phrase soulignée à l'aide de la métaphore du concours de beauté de Keynes.

"Le cours ne reflète que la croyance collective dans sa hausse future"

Le cours des actions n'a rien à voir avec la valeur réelle des entreprises. Il augmente si les spéculateurs pensent qu'il

va continuer à augmenter, c'est-à-dire s'ils pensent que les autres vont continuer d'acheter parce qu'ils pensent qu'ils

vont continuer à augmenter. Il s'agit donc d'anticiper l'évolution de l'opinion majoritaire, ce qui peut conduire à

anticiper ce que les autres vont anticiper... Cf Keynes et le concours de beauté.

3- Pour quelles autres raisons une bulle spéculative peut-elle éclater?

- une mauvaise nouvelle = aspect psychologique important. Peuvent notamment concerner les déséquilibres

macro-économiques vus précédemment.

- revente de titres par de gros investisseurs, ce qu'on peut qualifier d'initiés et qui vont être suivis par les

"moutons". Ne sont pas forcément plus informés que les autres (sinon on parle de délit d'initié) mais gèrent

des sommes suffisamment importantes pour que leur revente génère une prophétie auto-réalisatrice.

- l'effet de contagion de l'éclatement d'une bulle spéculative sur les autres marchés est accentué par les

innovations dans le domaine de la finance vues précédemment (ce qu'on verra dans le C).

La réduction des risques conduit à en prendre plus.

2- L'exemple de la spéculation sur les matières premières

Doc 1 p.98

Q1- Le prix du sucre a augmenté de 310% entre 2002 et 2011, il a donc plus que triplé en 10 ans.

On observe une forte variation du prix des matières premières = volatilité.

Doc C: l'activité des traders sur le marché des matières premières

extraits du documentaire "Traders, le marché secret des matières premières" (Arte, janvier 2014)

1- Montrez que la hausse du prix des matières premières est d'abord due à un déséquilibre macroéconomique.

Émergence de PVD cô la Chine ou l'Inde a provoqué une explosion de la demande.

+ généralisation des modes de vie « intensifs en matières premières », besoins d'énergie donc utilisation des cultures

pour biocarburants et tensions sur le marché du pétrole.

En face, l’offre est confrontée à un ralentissement des gains de productivité dans l’agriculture, à une montée des

aléas climatiques et à un épuisement des réserves énergétiques (pétrole).

L'offre de matières premières peine à répondre à la demande.

2- Quelles sont les conséquences sociales de cette envolée des prix?

2008: émeutes de la faim ds PVD car alimentation devenue inaccessible.

3- Qui sont les principaux acteurs des marchés de matières premières? En quoi consiste leur travail?

Les traders de matières premières qui achètent, transportent et revendent les marchandises.

Ce sont des négociants = sociétés ou individus qui achètent une marchandise pour la revendre plus chère qu'ils ne

l'ont achetée. Doivent donc prendre des risques pour gagner de l'argent.

4- En quoi la spéculation sur les matières premières peut-elle être "fascinante"?

Matière première très volatile, différences importantes en fonction des pays et des années donc nbx paramètres à

prendre en compte = comme un jeu de stratégie. Nécessite de se renseigner, de faire des paris sur l'avenir.

5- Pourquoi les informations météo sont-elles capitales?

Donne une première idée des récoltes donc permettent d'anticiper.

6- Montrez l'importance des réseaux dans les spéculations sur les matières premières.

Un spéculateur qui gagne est un spéculateur qui est informé avant les autres, d'où l'importance des réseaux.

7- Montrez à l'aide de l'exemple de Glencore que éthique et spéculation ne font pas toujours bon ménage.

2010: sécheresse en Russie = mauvaises récoltes.

Glencore a reconnu avoir spéculé à la hausse sur les prix du maïs et du blé dés le début de la période de sécheresse

et a demandé à la Russie d'interdire les exportations de céréales (rôle des réseaux). Csqce: hausse du prix des

céréales de 30%, et a pu revendre en empochant une grosse plus-value.

Délits d'initiés (insider trading), corruption… "ce n'est pas un nom de petits saints".

C- Le problème de l'aléa moral

Rappelez la définition de l'aléa moral = situation où un agent, non ou mal informé, ne peut pas contrôler l'action d'un

partenaires qui peut en profiter. Dans le domaine de la santé : lorsqu’un agent économique est assuré, il peut «sur-

utiliser» l’assurance au motif qu’il paye une prime d’assurance qui le protège.

Situation présente aussi sur les marchés financiers si les investisseurs prennent des risques dont ils n'ont pas à

payer les conséquences, soit parce qu'ils les transfèrent sur d'autres, soit parce qu'ils savent que l'Etat ou les

banques centrales finiront par intervenir si le système est en péril.

1- Les innovations financières face au risque de crédit

Doc D: le rôle des innovations financières dans la crise actuelle

1- Expliquez l'expression soulignée.

Mistigri = mauvaise carte d'un jeu qui fait perdre celui qui la conserve en fin de partie (pouilleux).

La titrisation a eu pour effet de transférer le risque de mains en mains jusqu'à ce que plus personne ne

sache où il se trouve. Ceux qui ont pris le risque au départ s'en sont débarrassé.

2- Pourquoi peut-on dire que la titrisation a engendré un problème d'aléa moral?

La crise de 2007 auraient pu être cantonnées aux banques américaines ayant accordé des crédits subprimes si ces

dernières ne s'étaient pas débarrassé des risques grâce à la titrisation. Or, quand elle a éclaté, les investisseurs ne

savaient plus si leurs titres comportaient des subprimes ou pas. C'est pourquoi ils ont préféré tout vendre,

entrainant la chute du tous le système et pas seulement des titres subprimes. Il y a aléa moral car les banques

américaines ont prix des risques sans avoir à en payer les conséquences.

Doc E: les marchés à terme de matières premières

extraits extraits du documentaire "Traders, le marché secret des matières premières" (Arte, janvier 2014)

1- Quelle est la révolution qui va ouvrir la voie à un nouveau type de spéculation?

Contrat à terme = assurance pour se couvrir contre la fluctuation des prix.

2- Quelle est la différence entre le trader physique et le trader papier?

Trader physique = le négociant qui cherche à assurer son risque de prix. Il est spécialisé sur un marché qu'il connaît

bien, il connaît le produit qu'il achète et revend (café, coton…).

Trader papier = achète les produits physiques en échange de contrats à termes. Si le prix du produit a augmenté plus

qui ce qui lui paie le négociant, il fait une plus-value. Sinon, il perd de l'argent. Son objectif : gagner + qu'il ne perd.

3- Pourquoi ces innovations accroissent-elles la volatilité des marchés de matières premières?

Savoir faire nomade, donc peuvent facilement changer de marché contrairement aux négociants, n'a pas besoin de

connaître les produits.

4- Quel est le stade ultime de l'évolution de cette nouvelle spéculation?

Création de robots informatiques programmés selon des algorithmes qui peuvent prendre des positions de vente ou

d'achat à la moindre variation du marché = trading de haute fréquence. Travaillent à la milliseconde et peuvent

provoquer des gains colossaux mais aussi des krachs en quelques minutes; les traders "humains" n'ont plus qu'à

suivre et perdent le contrôle des marchés = la machine a pris le pouvoir sur l'homme.

5- Pourquoi les petits producteurs sont-ils ceux qui pâtissent le plus de cette volatilité des prix?

Petits producteurs démunis, ne peuvent pas passer d'une culture à l'autre en fonction de l'évolution des prix donc

quand prix baissent trop, ne peuvent plus vivre de leur travail.

6- Montrez que l'essor de la spéculation est liée au développement du commerce international.

CI spécialisation des pays nécessité d'importer ce qui n'est pas produit développement du trading physiqye

(négoce) développement du trading papier spéculation

Doc 2 p.98

1. 10 millions en 1993, 50 millions en 2009.

2. En 2000, l’essentiel des positions sur le marché à terme provenaient d’opérateurs commerciaux alors qu’en 2009

les agents spéculateurs dominaient.

3. Une certaine corrélation est visible : la volatilité semble s’accroître à partir de 2005, moment où les contrats à

terme sur les matières premières explosent.

2- Le rôle des préteurs en dernier ressort

DOC 2 Pourquoi sauver les banques ? ➜ Manuel p. 103

1. Les autorités monétaires craignaient un « effet domino » en cas de faillite d’une banque too big to fail.

Les banques sont devenues trop grosses pour qu'on puisse les laisser faire faillite sans provoquer un risque

systémique. Les Etats et les banques centrales n'ont pas le choix que de les aider en cas de difficultés.

2. Les autorités américaines voulaient faire un exemple et éviter les comportements d’aléa moral = les banques

peuvent prendre plus de risques puisqu'elles savent qu'en cas de grave problème, elles seront secourues par les

Etats et les banques centrales.

3. Too big to fail signifie que la chute d’une banque entraîne d’autres banques à sa suite, fragilisant tout le système

financier (effet domino) ; ce qui peut paradoxalement expliquer une prise de risque excessive d’une banque qui se

sait trop grosse pour ne pas être sauvée ; La garantie d’être assuré en cas de problème pousse à prendre des risques

exagérés.

DOC 3 Le sauvetage du système financier ➜ Manuel p. 103

1. Les banques privées ont cessé de se prêter les unes aux autres.

2. Les autorités monétaires ont combattu cette crise de liquidité en prêtant aux banques, voire aux entreprises

directement. Les États ont prêté également aux banques, emprunté massivement pour soutenir les économies

défaillantes et lutter contre la récession.

II- Les instruments de régulation des marchés financiers

Doc F: qu'est-ce que la régulation financière?

Régulation financière = ensemble des mécanismes et des règles qui assurent le bon fonctionnement et la stabilité

des marchés financiers.

(Q1) Agents qui y sont soumis = banques, investisseurs institutionnels, agences de notation.

(Q2) Institutions chargées de la régulation financière =

- Au niveau national: Etats, banques centrales et autorités indépendantes (ex en France AMF = autorité des

marchés financiers).

- Au niveau international: banques centrales, FMI, et depuis 2008 Conseil de stabilité financière.

- Au niveau européen: Conseil européen du risque systémique.

(Q3) Coordination = décisions prises à l'échelle mondiale qui peuvent se traduire différemment à l'échelle

européenne ou nationale. Régions peuvent aussi aller plus loin. Même modèle que dans le domaine du commerce

international avec OMC puis accords régionaux.

A- La réglementation prudentielle dans le secteur bancaire

Réglementation prudentielle = normes contraignantes visant à réduire le risque systémique en contraignant les

banques et les agents financiers à éviter une prise de risque excessive. Doit permettre de maintenir la confiance

dans le système bancaire, afin de rassurer les créanciers des banques.

1) Les accords de Bâle

Doc 3 p.105

1. Les accords de Bâle visent à contrôler l’activité bancaire et financière internationale. Il s’agit d’accords passés

entre les plus grandes banques centrales depuis les années 1980 (il y en a eu 3, le dernier en 2010).

6

6

7

7

1

/

7

100%