La fiscalité nutritionnelle : outil peu efficace de politique de santé

LerécentrapportdessénateursDaudignyetDeroche(DD)2,ainsique

celuiduprofesseurHercberg(HBG)3,metenavantlesproblèmesdesanté

publiqueliésàl’accroissementdutourdetaille(maladiescardiovasculai‐

res,diabèteetcancers).LerapportHBGsouligneégalementquedepuis

sonlancementen2000,leProgramme

nationalnutritionetsanté(PNNS)n’apas

enrayélahaussedusurpoids,dudiabète

etdel’hypertension.Lessolutionspropo‐

séesdanslesdeuxrapportsreposentsur

troisaxesd’analyse:(a)lecoûtsocialdu

surpoids,(b)l’irrationalitédesconsomma‐

teurs,et,dansunemoindremesure,(c)les

inégalitéssocialesdesanté.

Lamiseenplacedenouvellestaxessurles

alimentsdontlaconsommationdoitêtre

réduiteconstitueraitleremèdeprincipal4.

Dessubventions(financéesparlesrecet‐

tesdesprélèvements)pourlesaliments

bénéfiquespourlasantéviendraientren‐

forcerledispositifpourinciteràleur

consommation5.Lesrapportssoulignent

néanmoinsquelamauvaisenutritionet

sesconséquencessontunproblèmecom‐

plexequiappelleunensembledesolu‐

tions.Pourtant,ilsprivilégientessentielle‐

mentlasolutionfiscale.Or,celle‐cin’estpasunepanacéecarseseffets

surleschangementsducomportementsontsouventincertains,cequi

renddifficilelapoursuitedesobjectifsaffichés.

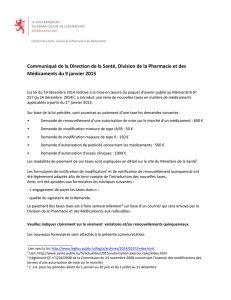

LACROISSANCEDESTAXESNUTRITIONNELLES

L’applicationdecontributionsindirectes(«droitsd’accises»outaxes«ad

valorem»6)àcertainesdenréespourcontrôlerleurconsommationest

assezancienne.Lespremièrestaxessurl’alcoolayantpourbutd’améliorer

lasantépubliqueremontentau17èmesiècleenAngleterre7.Aujourd’hui,

lenombredegouvernementsquiveulenttaxerlesproduitsalimentaires

quiauraientunimpactnégatifsurlasanté(enplusdel’alcooletdutabac)

estenhausse,mêmesicestaxesrestent

encoresouventàl’étatdeprojet.

Plusde39Étatsaméricainsetlesvillesde

ChicagoetWashingtonDCtaxentlesbois‐

sonssucrées.LaCalifornieetleTexas,par

exemple,imposentunetaxesurlavente

dessodasde6,25%.EnFrance,legouver‐

nementainstauréen2011desprélève‐

mentssurlesboissonscontenantdes

sucresajoutésetdesédulcorants(ilsse

montentà7,45€/hlpour2014).Eten

octobre2013,leparlementfrançaisavoté

unetaxede1€/lsurlesboissonsénergi‐

santes.Entout,ilexisteaujourd’huineuf

prélèvementsquicorrespondentàla

notiondefiscaliténutritionnelleenFran‐

ce8.

LaFinlandeimposeunetaxede0,075€/l

surlesboissonssucrées.Elletaxeaussi

certainsproduitsalimentairessucréscom‐

melechocolatautauxde0,75€/kg.Depuis2012,lesHongroissonttaxés

surleurconsommationdesel,desucreetdecaféine(ex.:lessnackssont

taxésà250HUF/kgsoit0,80€/kg).Leshabitantsdel’IleMauricedoivent

s’acquitterd’unetaxesurlaconsommationdesodadepuisjanvier2013.

Faceàuntauxd’obésitécroissant,leMexiqueamisenplace,fin2013,

unetaxede1peso/l(soit0,60€/l)surlesboissonssucréesainsiqu’un

prélèvementde8%surlesalimentscontenantplusde275caloriespour

100g.LaNorvègeimposeunprélèvementsurlesalimentssucrésde7,05

Lafiscaliténutritionnelle:outilpeu

efficacedepolitiquedesantépublique

Noteéconomiquedel’IEM•SEPTEMBRE2014

1

Lesurpoidsetl’obésitésontenaugmentationdepuisplusdequaranteansdansbeaucoupdepaysdumonde.LesNationsuniesaffirment

quel’obésitéestmaintenantunemenaceplusimportantequeletabagisme.Aujourd’hui,15%desadultesenFrancesontconsidéréscomme

obèses—ilsontunindicedemassecorporelle(IMC)supérieurà30—alorsqu’ilsn’étaientque8,5%en19971.AuxÉtats‐Unis,untiersdela

populationestditeen«surpoids»(avecunIMCcomprisentre25et30)etunautretiersestobèse.Ceschiffresontdoublédepuis1980.

L’accroissementdelaconsommationd’alimentsjugésdemauvaisequaliténutritionnelle(quicontiennentenparticulierdesmatièresgrasses

saturéesoudessucresrapides)esttenupourresponsable.EnFrance,lessodas,etplusrécemment,leshuilesrichesenacidepalmique,ont

défrayélachronique.Cesdernièressontutiliséesdanslafabricationdebeaucoupd’aliments(commeparexempleleNutella)alorsqueleurs

propriétésnutritionnellessontmisesendouteparcertainsexperts.

1.EnquêteObEpi‐Roche,2012.Ànoterquelaprogressiondel’obésitéaralentidepuis2009.

2.Daudigny,Yves,Deroche,Catherine,Rapportd’informationsurlafiscalitécomportementale,Sénat,n°399,26/02/2014.

3.Hercberg,Serge,Propositionspourunnouvelélandelapolitiquenutritionnellefrançaisedesantépublique,Ladocumentationfrançaise,15/11/2013.

4.Hercberg,Op.cit.,2013,p.64proposedestaxesconditionnellessurlaqualiténutritionnelledesaliments.L’objectifofficieln’estpasdefairedu«rendement»(laTVAestlàpourçà),mais

d’inciterlesindividusàchangerleurscomportementsalimentaires.

5.Hercberg,Op.cit.,2013,p.77.

6.Lesdroitsd’accisessontdesmontantsprélevéssurunequantité(ex.:quantitéd’alcooloudematièregrasse)alorsquelestaxesadvaloremsontprélevéessurlavaleur(commedanslecasde

laTVA).

7.GiffordJr.,Adam,«Whiskey,margarine,andnewspapers:Ataleofthreetaxes»dansShughartII,W.F.(dir.),Taxingchoice:Thepredatorypoliticsoffiscaldiscrimination,Independent

Institute,1997.

8.Ilexistecinqprélèvementssurl’alcool(dontunecotisationdesolidarité),unetaxeprémixettroiscontributionssur,respectivement,lesboissonssucrées,édulcoréeseténergisantes.

parFrédéricSautet,chercheurassociéàl’InstitutéconomiqueMolinari

NOK/kgsoit0,85€/kg.EnfinplusieurspaysduPacifiquecommeFidji,

SamoaetTongaimposentdestaxesoudesprélèvementsdouanierssurle

sucreetlessodas(voirTableau1).

D’autrespayscommel’Irlande,l’ItalieouencorelaMalaisieontpour

projetdesuivrelesmêmespolitiques.Enoutre,cesréformesfiscalesont

poussédespaysendéveloppementcommelesPhilippinesàintroduireen

2013etpourlapremièrefoisunefiscalitédraconiennevisantlaconsom‐

mationdetabacetd’alcool9.MêmeSingapourveutaugmentersesprélè‐

vementssurletabacetl’alcool10.

LESPERSONNESOBÈSESFONT‐ELLESSUPPORTER

LESCONSÉQUENCESDELEURÉTATAUXAUTRES?

Lajustificationéconomiquetraditionnelledelaréglementationdescom‐

portementsreposesurleprincipedes«externalités».Seloncelle‐ci,iln’y

apasderaisonpourl’Étatdesemêlerdeschoixindividuelssaufsil’activi‐

tédesunsgénèredescoûtsinvolontairespourlesautres.Enl’occurrence,

laconsommationdedenréesayantde

mauvaisespropriétésnutritionnellesaurait

desconséquencespourlacollectiviténo‐

tammententermesdedépensesdesanté

quiseraientfinancéesparlerestedela

population.Leschiffressontimportants

danslecasdel’obésitéquireprésenterait

uncoûtde147milliardsdedollarspourla

sociétéauxÉtats‐Unisen201111.

Cependant,lecalculdesexternalitésrepo‐

sesurdeshypothèsesquisontcritiquables.

L’échelledetempspertinenten’estpas

l’annéemaisladuréedevieentière.Ainsi,

certainesétudesmontrentquelesexterna‐

litésdutabacsurlelongtermesontnullessil’onprendencomptelamor‐

talitéprécocedesfumeurs12.Lapréventiondelaconsommationdetabac

etd’alcoolaméliorel’espérancedeviemaisaccroitaussilescoûtsliésaux

autrespathologiesduesàl’allongementdeladuréedevie.Demême,et

d’unstrictpointdevuedesdépensesdesantésurladuréedevietotale,

lesbénéficesdelapréventiondel’obésitéseraientmisendoute13.En

effet,lespersonnesobèsesgénèrentdessurcoûtsdesantémaisaucours

d’uneviepluscourte,cequicompenseraitlesdépensesliéesausurpoids14.

Enfin,s’ilexistedesexternalités,ellesneseraientpascauséesparune

défaillancedumarchémaisparlesrèglementationsquiinterdisentdelier

lesprimesd’assurancesantéaupoidsdelapersonne,cequiréduitforte‐

mentlesincitationsàdiminuerlaconsommationd’alimentsnutritionnel‐

lementpauvresetfaitsupporterlescoûtsmédicauxparlescontribua‐

bles15.

EST‐ILIRRATIONNELDEMANGERTROPD’ALIMENTS

NUTRIONNELLEMENTPAUVRES(ETD’AVOIRDEL’EMBONPOINT)?

Uneexternaliténeseraitpasseulementliéeauxcoûtssubisparlesautres

maisaussiauxcoûtssubisparsoi‐mêmedanslefutur(leséconomistes

appellentcelaune«internalité»).Danscertainescirconstances,lesindivi‐

dusneseraientpasassezrationnelsetl’Étatdevraitlesempêcherde

regretterdemainleursdécisionsprésentes16.Maislaconsommationde

graissessaturées,desucres,etd’alcooln’estpasforcementlerésultat

d’uneirrationalitéindividuelle.Ilestcertainquelesindividuspeuventse

tromperetquelescomportementstémoignantd’uneaddictionexistent.

Cependant,ilconvientd’analyserl’ensembledesphénomènespouvant

expliquerlaprisedepoidssanspourautantsupposerquelesindividusont

peudecontrôlesureux‐mêmes.Notamment,cetteconsommationtémoi‐

gneraitd’unaccroissementdelavaleurdutemps.

L’augmentationdelasédentarité,àcausedel’émergencedelasociété

desservicesetdel’accroissementdelaproductivitédutravail,estun

facteurdanslaprisedepoids.Ainsi,l’activi‐

téphysiquejournalièreafortementbaissé.

Lespaysrichesontvulapartdestravaux

péniblesdiminuerau20èmesiècle.Ceci

tendraitàmontrerquelesurpoidsetl’obé‐

sitésontliésauprogrèstechnologiquequi

économisel’activitéphysique17.Ilestdonc

parfaitementrationneldeprofiterd’un

travailmoinspéniblemêmes’ilcontribueà

diminuerl’activitéphysiquejournalière

(ycomprisparletempspassédansles

transportsencommun).L’émergencedes

clubsdesportdepuislesannées1970est

uneréponsedumarchéàlabaissedel’ac‐

tivitéphysiquequotidienne.Maisfairede

l’exerciceaaussiuncoûtentermesdetempspasséàfaireautrechose,ce

quilimiteseseffets.

Unautrephénomèneestceluidelabaisseducoûtdelanourrituredueà

l’accroissementdelaproductivitéetdupouvoird’achat.EnFrance,lapart

envaleurdesdépensesalimentairesestpasséede30,6%dubudgetde

consommationen1959à15,4%en201318.AuxÉtats‐Unis,elleestde

9,8%en2011.Desurcroît,lesAméricainsvontdeplusenplusaurestau‐

rant:en1966,unefamilleydépensait31%desonbudgetnourriture,

alorsquecechiffreestde46%aujourd’hui19.QuantauxFrançais,ilsman‐

gentdeplusenplusdeplatspréparésauseindurepas(41%desdépen‐

sesalimentaires)etmoinsdeproduitsfrais20.Cesfaitsreflètentl’accrois‐

sementdelavaleurdutemps.Labaisseduprixdelanourritureetla

consommationaccruedeproduitspréparésonteupourconséquenceune

augmentationdelaprisedecaloriesjournalièredepuislesannées197021.

2

9.«Softdrinkstaxproposed»,PhilippineDailyInquirer,25/12/13.

10.«Singaporetoincreasesintaxes»,AFP,21/02/14.

11.Drenkard,Scott,Overreachingonobesity:Governmentsconsidernewtaxesonsodaandcandy,NationalTaxFoundation,2011,p.10.

12.VoirparexempleViscusi,W.Kip,«Thegovernmentalcompositionoftheinsurancecostsofsmoking»,JournalofLawandEconomics,1999.Acontrario,lerapportDaubigny,Yves,

Deroche,Catherine,Op.cit.,p.49,présentedesrecherchesaffirmantl’effetfortementnégatifsurlescomptespublicsdesexternalitésliéesautabagisme.

13.VanBall,PieterH.M.,etal.«Lifetimemedicalcostsofobesity:Preventionnocureforincreasinghealthexpenditure»,PlosMedicine,volume5(2),2008.

14.Dansleurglobalité,lescoûtsdespersonnesnonfumeusesetdepoidsnormalseraientainsisupérieursdeprèsde28%àceuxdesfumeursetde12%àceuxdesobèses.Voir

Petkantchin,Valentin,Lesécueilsdelafiscalitédite«comportementale»,InstitutéconomiqueMolinari,janvier2014.

15.QuelquesassurancesauxÉtats‐UnisoffrentuneréductiondesprimespourunIMCinférieurà25.Voir«ShrinkyourBMI—andyourinsurancebill»,NBCNews,28/02/07.Lescompa‐

gniesd’aviationsontunautreexemple.Ellesnereflètentpaslacorpulencedespassagersdansleursprixalorsquelepoidstransportéestunevariableimportantedel’économieaérienne.

16.Daubigny,Yves,Deroche,Catherine,Op.cit.,p.36.

17.Philipson,TomasJ.,Posner,Richard,«Long‐rungrowthinobesityasafunctionoftechnologicalchange»,PerspectivesinBiologyandMedicine,volume46(3),2003.

18.Lescomptesnationaux,consommationdesménages,INSEE,p.18,disponibleà:http://www.insee.fr/fr/themes/theme.asp?theme=16&sous_theme=2.3

19.Cohen,Deborah,Fivemythsaboutobesity,RandCorporation,2013.EnFrancelesdépensesrestaurantontbaisséde4,4%dubudgetconsommationen1959à3,8%en2013(INSEE).

20.INSEEPremièreNo1208.

21.AuxÉtats‐Unis,ladifférenceestde500caloriesparjour.VoirCohenDeborah,Op.cit.,2013.Ilestànoterquel’augmentationdutabagismefémininestenpartieuneréponseausurpoids.

Enoutre,certainspensentquel’augmentationdupoidsmoyenestunerésultantedelabaissedutabagismedepuislesannées1980.VoirPhilipson,TomasJ.,Posner,Richard,Op.cit.,2003.

Lafiscaliténutritionnelle:outilpeuefficacedepolitiquedesantépublique

Laconsommationde

graissessaturées,de

sucres,etd’alcooln’est

pasforcementlerésultat

d’uneirrationalité

individuelle.

Lanourrituremoinscoûteuseainsiqueleprogrèstechnologique(ycom‐

prisledéveloppementdenombreuxmédicamentsquiaidentàlutter

contrelediabèteetl’hypertension)onteudesconséquencesinattendues

surlepoidsquis’expliquentnotammentparuneaugmentationdelava‐

leurdutempsdûàl’accroissementdesressourcesànotredisposition.Les

individusontplusdechoixmaisn’onttoujoursque24heuresdansune

journée.Ainsi,ilestrationneldevouloiréconomiserletemps(ex.:en

mangeantaurestaurantouutilisantl’automobileouletrain)pourpasser

plusdemomentsenfamilleoudanslapoursuitedeloisirs.

UNEPERSPECTIVEDIFFÉRENTESURLES

«INÉGALITÉSSOCIALESDESANTÉ»

Unautreargumentenfaveurdelafiscaliténutritionnellereposesurl’idée

qu’ilexisteraitdesinégalitéssocialesdesantéselonlesquelleslesclasses

populairesn’auraientpasaccèsàlameilleurenourritured’unpointde

vuenutritionnel.Unétatdefaitquel’Étatsedevraitdecorriger.

Cetargumentégalitaristeignorel’évolutiondesrevenusréelsdesména‐

ges,celledesprixrelatifsdesdenréesalimentairesetcelledesquantités

consommées.Outrelefaitquelapartdubudgetalimentaireadiminuéde

moitiédepuis1950enFrance,lesprixd’alimentsdebasecommeles

œufs,lebeurreetlesel,ontbaisséentermesréelsdepuis100ansper‐

mettantauxfamillespauvresdemieuxsenourrir22.Lesconsommations

depain,depommesdeterreetdelégumessecs(lesharicotsétaientau‐

trefoisla«viandedupauvre»),etplusgénéralementdeféculentsont

fortementbaissédepuis1900enFrancereflétantl’accroissementdupou‐

voird’achatquiafavorisélaconsommationdeproduitsautrefoistrop

cherscommelesalimentssucrés,lesœufs,lesviandesetlespoissons23.

Ainsi,mêmesilesclassessocialesmodestesneconsommentpaslesmeil‐

leursalimentsd’unpointdevuenutritionnel,ellesconsommentplusde

denréesessentiellesquijadisétaienthorsdeleurportée.

Encesens,lefast‐foodestsouventdénoncécommeunesourced’ali‐

mentsnutritionnellementpauvres.Maisilacontribuéàréduirelecoûtde

l’apportenprotéines,cequin’estpasnégligeablelorsquel’onaplusieurs

bouchesànourrir.Desurcroît,ilestaussiuneréponseàl’accroissement

delavaleurdutemps,ycomprisceluidesbasrevenus.

LAFISCALITÉNUTRITIONNELLE:UNEPOLITIQUEPEUEFFICACE

Leproblèmemajeurdelafiscaliténutritionnelleestceluid’estimerson

impact.Ilfautainsiavoiruneidéeprécisedelasensibilitédesindividus

auxvariationsdeprix(les«élasticitésprix»).Unepremièredifficulté

vientdel’impossibilitédeconnaîtrecesélasticitésavecprécision.Dece

fait,lafiscaliténutritionnellepourraitavoirdeseffetscontrairesàceux

initialementrecherchésengénérantuneforteréponsedelapartdeceux

quiconsommentmodérémentdesalimentsnutritionnellementpauvres,

sanspourautantchangerlecomportementdeceuxquienabusentcar

cesdernierssontgénéralementmoinssensiblesauprix24.Ainsi,onpour‐

raitassisteràunediminutiondelaconsommationmodéréed’alcool,mais

pasdel’alcoolisme.Demêmepourl’obésité.Uneaugmentationdesprix

decertainsproduitsalimentairespourraitconduireàunaccroissementde

l’activitéculinaireauxdépendsdel’activitéphysiqueetdoncàuneprise

depoids25.Enoutre,lorsquelaconsommationdeboissonssucréesne

représentequ’unefaiblepartiedel’apportcaloriquejournalier,une

3

22.«Thepriceofage»,TheEconomist,21/12/00.VoiraussilesstatistiquesdugouvernementAustralien,YearBookAustralia,2001,disponibleà:

http://www.abs.gov.au/Ausstats/[email protected]/Previousproducts/1301.0FeatureArticle482001?opendocument&tabname=Summary&prodno=1301.0&issue=2001&num=&view=

23.Hercberg,Serge,Tallec,Anne,LerapportduHautComitédelaSantéPublique:«PourunepolitiquenutritionnelledesantépubliqueenFrance»,MinistèredesAffairessocialesetdela

Santé,chapitre2,2000.

24.Ayyagari,Padmaja,etal.«Sintaxes:Doheterogeneousresponsesundercuttheirvalue?»,NBERWorkingPaper15124,2009.Celacréeraitaussiunedistorsiondescomportements

(doncunepertedebienêtre)etunecomplexitéadministrativesupplémentaire.

25.Yaniv,Gideon,etal.«Junk‐food,homecooking,physicalactivityandobesity»,JournalofPublicEconomics,2009.Ceseraitlecaspourl’individuquifaitattentionàsonpoidslorsque

lataxeaugmenteleprixdesfast‐foodsetdessnacks.

Lafiscaliténutritionnelle:outilpeuefficacedepolitiquedesantépublique

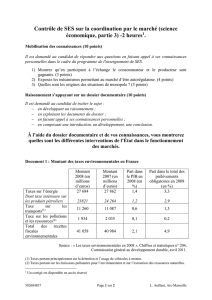

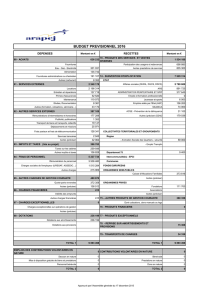

TABLEAU1

Principalestaxesnutritionnelles

danslemonde(horsalcool)

PAYSTAXESTYPESD’ALIMENTS

États‐UnisEntre0et7%selonles

ÉtatsBoissonssucrées(advalorem)

Entre0et0,02USD/once

selonlesÉtatsBoissonssucrées(accises)

Finlande0,075€/lBoissonssucrées

0,75€/kgProduitsalimentairessucrés

France7,45€/hlBoissonscontenantdessucres

ajoutés

7.45€/hlBoissonsédulcorées

1€/lBoissonsénergisantes

Hongrie200HUF/lsoit0,65€/lSiropssucrés

7HUF/lsoit0,02€/lBoissonssucrées

40à250HUF/lsoit0,13

à0,81€/lBoissonsénergisantes

70HUF/kgsoit0,23€/lChocolatenpoudresucré

130HUF/kgsoit0,42€/lAutresproduitssucrésprêtsà

l’emploi

250HUF/kgsoit0,81€/lSnackssalés

500HUF/kgsoit1,62€/lConfiture

IleMaurice0,3MUR/grsoit0,01€/grSucrecontenudanslesboissons

Mexique1Peso/lsoit0,60€/lBoissonssucrées

8%Alimentscontenantplusde275

caloriespour100gr

Norvège7,05NOK/kgsoit0,85€/lAlimentssucrés

Samoa0,4SamoanTala/lsoit

0,13€/lBoissonssucrées

Tonga1TonganPa’anga/lsoit

0,40€/lBoissonssucrées

2TP/kgsoit0,80€/lProduitsalimentairescontenant

desgraissesanimales

4

augmentationdestaxesn’auraitqu’uneffetlimitésurl’IMCd’uneperson‐

neensurpoids26.

L’impactdelafiscalité(l’incidence)n’estpastoujoursceluiquelelégisla‐

teurattend.Onlevoitdanslemanquederépercussionsurlesprixàla

ventedel’augmentationdestaxessurletabac27.Eneffet,unetaxen’im‐

pactepasseulementlesconsommateurs,elleestaussiabsorbéeparles

producteursquipeuventvoirleurmargedécroitrenotammentsousla

pressiondesalternativesquis’offrentauxconsommateurs(substitutions

d’autresproduits,importationsillégales,etc.)28.Uneautreconséquence

indésirablepourlelégislateurestlafuitedevantl’impôt.Lorsquela«fat

taxȎtaitenplaceauDanemark,jusquՈ48%desDanoisallaientfaire

leurscoursesàl’étranger29.Cettefuitepeutaussicontribueràaccroitrela

consommationdesbienstaxéssilesconsommateursachètent«engros»

dansunejuridictionvoisine30.Audemeurant,unetrophautefiscalité

contribueàdévelopperunmarchénoircommeenRussieoùlaquantité

devodkafabriquéeillégalementafortementaugmentéaprèsl’accroisse‐

mentdestaxessurl’alcoolen201331.

Lataxationnutritionnelleestfortement

limitéeparlesréactionsdesconsomma‐

teursetdesproducteurs.Lesconsomma‐

teurspeuventsubstituerauxalimentstaxés

desdenréesnon(oumoins)taxées(etaussi

pauvresd’unpointdevuenutritionnel)32.

EnFrance,lesjusdefruitsanssucreajouté

nesontpastaxésetpourraientbénéficierà

termedelataxesurlessodassansquecela

neréduiselaquantitédesucreingérée.Les

consommateurspourraientaussireporter

leurchoixd’unemarqueprémiumversune

marquedistributeur.L’effetsubstitution

impliqueraitunesolutionplusétendueentermesdetaxation,cequi

contribueraitàcomplexifierencoreplusl’assiettefiscale.Ils’avèreégale‐

mentquelesménageslespluspauvressupportentunegrandepartiedu

fardeaufiscalcarenproportiondeleurbudget,ilsconsommentplusde

denréestaxées.

Enfin,iln’estpastoujourssimplededéfinircequipeutêtreconsidéré

commeuneboissonsucréeouénergisante.CertainsÉtatsaméricains

taxentleFrappuccino(uneboissonproduiteparStarbucks)alorsque

d’autresnelefontpascarellecontientdulait,delacaféineetn’estpas

gazeuse33.

CEQUIARRIVELORSQUEL’ÉTATMETSONNEZDANSNOSASSIETTES

L’irrationalitéindividuelleetlemanqued’informationsontsouventavan‐

céscommejustificationsd’unpaternalismebienveillantdontlebutserait

d’inciterlesagentsàfairelesbonschoix.L’impositiond’unétiquetage

fournissantunemeilleureinformationestunexemplenotoire34.Cepen‐

dantl’intrusiondel’Étatdansnosassiettesn’estpassanseffetsindésira‐

bles.

Lorsquel’États’enmêle,lessolutionsquiémergentsurlemarchéetqui

sont,dureste,bienmoinsonéreusespourlasociétédanslelongterme,

sontsous‐estiméesouignorées.Ledéveloppementrapidedesproduits

biologiquesetdesproduitsàhautequaliténutritionnelleenEuropeetaux

États‐Unisenestuneévolutionmanifestedumarché.Laproductionde

produitsbiologiques,bienqu’encorerelativementcoûteuse,estenpro‐

gressionde20%annuellementdepuis1990auxÉtats‐Unis35.Lesentre‐

preneursontdesincitationsàoffrirdemeilleursproduitsnutritionnels

pourlaplusgrandemassedeconsommateurs.

Lorsquel’États’enmêle,lasatisfactionque

lesindividusretirentdeleursactivités(y

comprisdelanutrition)etlesdifférences

entrelesindividusencequiconcernela

prisederisqueetlagratificationprésente36

sontignorées.LerapportHBG(p.88)se

lamentedel’échecpartieldusystème

volontairederéductionduseldanslepain,

maisnementionnepasl’idéequelemar‐

chérépondauxdésirsdesconsommateurs.

Lorsquel’États’enmêle,lesdécisionspoli‐

tiquestrouventleurraisond’êtredansla

dynamiquedesgroupesdepression37.Lelobbyingexisteàlafoispour

éviter,légitimement,lamiseenplacedetaxesetderèglementations38,

maisaussidefaçonàfairepasserdeslégislationsquisoientbénéfiquesà

certainsgroupes.Ilest,àcetitre,symptomatiquequelesrecettesdes

taxesnutritionnellesnesoientquerarementutiliséespourluttercontre

lesproblèmesdesanté.Ellessontsouventallouéesaubudgetgénéral39.

Lorsquel’États’enmêle,l’informationpertinenteestappauvrie:

L’usagedelanotiond’IMCporteàcontroverse.C’estunratiostatisti‐

quequinefaitaucunedifférenceentrelamassemusculaireetlamasse

26.Pouruneaugmentationdestaxesde20%,laréductiondel’IMCseraitde0,05%.VoirFletcher,JasonM.,etal.«Cansoftdrinktaxesreducepopulationweight?»,Contemporary

EconomicPolicy,volume28(1),2010.

27.Certainsmarchéscommel’EstonieetlaSlovaquieenontfaitl’expérience.Voir«Upinsmoke»,TheEconomist,07/04/09.VoirDaubigny,Yves,Deroche,Catherine,Op.cit.,p.62.

28.Lesentreprisespeuventaussimodifierlescaractéristiquesdeleursproduitspourminimiserl’impactdelataxation.VoirDaubigny,Yves,Deroche,Catherine,Op.cit.,p.62.

29.«Afatchance»,TheEconomist,17/11/12.VoiraussiPetkantchin,Valentin.Fiscalité«nutritionnelle»:lescoûtsdelafattaxauDanemark,InstitutéconomiqueMolinari,2013.

30.Lovenheim,MichaelF.«Howfartotheborder?:Theextentandimpactofcross‐bordercasualcigarettesmuggling»,NationalTaxJournal,volume61(1),2008.

31.«Legalvodkaproductionfallsbyone‐thirdinRussia»,RussiaToday,24/06/13.VoiraussiPetkantchin,Valentin.Lescausesfiscalesetréglementairesdel’«économiesouterraine»,

InstitutéconomiqueMolinari,2013.

32.ChenZhen,Eric,etal.«Predictingtheeffectsofsugar‐sweetenedbeveragetaxesonfoodandbeveragedemandinalargedemandsystem»,AmericanJournalofAgricultural

Economics,volume96(1),2013.VoiraussiDaubigny,Yves,Deroche,Catherine,Op.cit.,pp.63et160.

33.VoirDrenkard,Op.cit.,pp.4‐5.

34.L’impactdecesmesuresestencoreincertain.VoirElbel,Brian,etal.«Calorielabelingandfoodchoices:Afirstlookattheeffectsonlow‐IncomepeopleInNewYorkCity»,Health

Affairs,2014.VoiraussiDumanovsky,Tamara,etal.«Changesinenergycontentoflunchtimepurchasesfromfastfoodrestaurantsafterintroductionofcalorielabelling»,BMJ,2011.

35.Winter,CarlK.,Davis,SarahF.«Organicfoods»,JournalofFoodScience,volume71(9),2006.

36.Lesfumeursontuneplusgrandetolérancepourlerisqueetuneplusgranderecherchedelagratificationimmédiatequelesnon‐fumeurs.VoirparexempleViscusi,W.Kip,

«Promotingsmokers’welfarewithresponsibletaxation»,NationalTaxJournal,volume47(3),1994.

37.L’interventionnismereposesurl’idéed’unÉtatbienveillantquipourrait,d’unepart,parfaitementidentifierlesfaillesdumarché,et,d’autrepart,mettreenplacedessolutions

adéquates.Cependantaucunedecesdeuxhypothèsesnesevérifientdanslemonderéel.

38.Lesexemplessontnombreux.L’échecdela«sodatax»àNewYorken2010estdûaulobbyingdesgroupesdepression.LamêmechosesepasseactuellementàSanFranciscooùles

coalitionss’organisentcontrelemêmeprélèvement.Voir«SanFranciscobusinesscoalitionslamsproposedtaxonsugarydrinks»,Inquirer,18/04/14.Laquasiabsencedetaxessurles

vinsenFrance(seulement3,66€/hl)ouencorelamenacedeCoca‐Coladesuspendreuninvestissementde17millions€en2011illustrentcettedynamique.

39.Hoffer,Adam,etal.«Sintaxesandsindustry:Revenue,paternalism,andpoliticalinterest»,TheIndependentReview,volume19(1),2014.Ilfautnoterquelesproduitsdestaxes

comportementalesontétéenpartidébudgétisésdanslesannées1990enFrance,pourêtrebudgétisésànouveaudanslesannées2000.Enfait,l’affectataireduproduitdesdroitsvarie

fréquemment(voirDaubigny,Yves,Deroche,Catherine,Op.cit.,p.28‐34).

Lafiscaliténutritionnelle:outilpeuefficacedepolitiquedesantépublique

Lataxationnutritionnelle

estfortementlimitéepar

lesréactionsdes

consommateursetdes

producteurs.

FrédéricSautet

M.SautetestdocteurenScienceÉconomiquedel’Université

deParisDauphineetdétientunpost‐docdelaNewYork

University.Ilaétéconseillééconomiqueauxaffairesfiscales

auTrésordeNouvelle‐Zélande,ainsiqueSeniorEconomistà

l’Autoritédelaconcurrencenéo‐zélandaise(Commerce

Commission).Ilaenseignéàl’UniversitédeParisDauphine,à

laNewYorkUniversity,laGeorgeMasonUniversity,etest

aujourd’huiprofesseurassociéàlaCatholicUniversityof

America.Ils’estjointàl’IEMen2014.

L’InstitutéconomiqueMolinari(IEM)estunorganismede

rechercheetd’éducationindépendantetsansbutlucratif.

Ils’estfixécommemissiondeproposerdessolutions

alternativesetinnovantesfavorablesàlaprospéritéde

l’ensembledesindividuscomposantlasociété.

Reproductionautoriséeàconditiondementionnerlasource

Directricegénérale:CécilePhilippe

Maquetteetmontage:GillesGuénette

www.institutmolinari.org

5

graisseuse.Malgrécela,l’IMCestlapierreangulairedelapolitique

contrel’obésité40.

Audemeurant,laprésomptiondontfontpreuvelesexpertsencequi

concerneleseffetsdessubstancesenquestionetdespolitiquesqu’ils

veulentmettreenplaceestconfondante.Pourtantonestrevenudu

«toutsansmatièregrasse»desannées1980.Enfait,iln’estmême

pascertainquelesacidesgrassaturésaientleseffetsnégatifstant

décriés.Unnombrecroissantd’étudesrejettelelienentrecesgrais‐

sesetlesmaladiescardiovasculaires41.Ellesmontrentquel’obésité

seraitavanttoutlesymptômedepathologiesendocriniennesplutôt

quelerésultatd’undéséquilibrecaloriqueseul42.

Demême,etbienquedénigrée,l’huiledepalmeprésentedespro‐

priétésnutritionnellesintéressantesetoffredesavantageséconomi‐

quesimportants43.

Ainsilaquestiondelalégitimitédupaternalismeétatiquesepose,surtout

lorsquelestauxconsidéréspourlestaxessontdel’ordredeplusde20%44.

Lataxationnutritionnelleestuninstrumentrudimentairequinefaitaucu‐

nedistinctionentrel’individuquiconsommemodérémentdesgraisses

saturées(etquinedevraitpasêtresujetàlataxation)etceluiquienabu‐

se.Enrevanchel’instaurationdeprélèvementsfiscauxestéconomique‐

mentcoûteuseetnourritl’interventionnismeétatique.L’expériencedela

«fattax»auDanemarkmontrequelelégislateurnepeutignorerles

coûtsassociésàl’existencedestaxes.OrlesrapportsDDetHBGmettent

enavantlessoi‐disantavantagesdelafiscaliténutritionnelle45,maissous‐

estimentlescoûtsd’unsystèmecomplexedetaxesetdesubventions.

CONCLUSION

L’impactdelafiscalitésurlaréductiondelaconsommationd’aliments

nutritionnellementpauvresestincertain.Mêmesilesobjectifssontloua‐

bles(cequiestdiscutable),lerisqueestgranddemettreenplacedes

contraintessupplémentairessurl’activitééconomiquesansobtenirles

bénéficesattendusentermedesantépublique(notammentencequi

concernel’améliorationdesrésultatsduPNNS)ettoutennourrissantla

dynamiquedel’interventionnismeétatiquequiscléroselasociétéfrançaise.

Lesexpertsetlespouvoirspublicsonttendanceàdépeindreunesituation

ennoiretblancalorsqueleschosess’avèrentêtrepluscomplexes.Le

surpoidsetlespathologiesqu’ilentrainesontunproblèmerelativement

nouveaudansl’histoiredel’humanité.Nousnepossédonspasencore

touteslesconnaissancesquinousgarantiraientunesolutionadéquate.

Mêmesilestaxesnutritionnellessemblentapporteruneréponse,ilserait

importantdecomprendreleurslimites,notammententermesdecom‐

portementsrationnelsd’évitementcarlescoûtséconomiquesdel’impôt

sontélevésdanslelongterme.

Maisilnefautpassecacherlaface.EncestempsdifficilespourleTrésor

public,lebutinavouéduregaind’intérêtpourcetypedeprélèvementest

degénérerplusderecettesfiscales.Ilexistedenombreuxantécédents.Le

présidentF.Rooseveltmitfinàlaprohibitiondel’alcoolauxEtats‐Unis

pouraccroîtrelesrecettesfiscales.ÀcausedelaGrandeDépression,le

Congrèsavaitunbesoinurgentdefinancementsetlemeilleurmoyend’en

obtenirétaitdemettreenplacedestaxessurl’alcool46.

Ilesttoujourspréférabledechangerlecontextedanslequellesindividus

prennentdesdécisionsdefaçonàcequ’ilsinternalisentlesexternalités

qu’ilscréent.Àcetitre,l’obésitén’imposepasoupeud’externalitéssiles

individusensupportentlescoûts.Ilfautdoncs’assurerquelesincitations

àréduirel’obésitésoientenplace.Enoutre,enimposantlecadrethéori‐

quedudéséquilibrecalorique,lafiscaliténutritionnellelimiteraitl’émer‐

genced’idéesnouvellespouvantaideràréduirelesurpoids.Aufinal,il

fautsavoirgarderunecertainehumilitédevantleprocessussocialetbio‐

logique.Lasociétéoccidentale,ouverteetreposantsurlalibreentreprise,

nedatequedelafindu18èmesiècle.Ilestpossiblequelecorpshumain,

aprèsdesmillénairesdesurviedanslapénurie,nesoitpasencoreadapté

àl’abondancequegénèrelecapitalisme.

40.Drenkard,Op.cit.,p.2.

41.Teicholz,Nina,Thebigfatsurprise:Whybutter,meatandcheesebelonginahealthydiet,SimonandShuster,2014.VoiraussiTaubes,Gary,Whywegetfat,Anchor,2011,etdumême

auteur:Goodcalories,badcalories:Fats,carbs,andthecontroversialscienceofdietandhealth,Anchor,2008.Voirenfinl’article«Endingthewaronfat»quiafaitlauneduTimeenjuin

2014.

42.Hite,AdeleH.,etal.«Inthefaceofcontradictoryevidence:ReportofthedietaryguidelinesforAmericanscommittee»,Nutrition,volume26,2010.VoiraussiKabat,Geoffrey,«We

arenowherenearunderstandingthecausesofobesityandhowtopreventit»,Forbes,09/06/14.

43.Shimizu,Hiroko,Desrochers,Pierre.L’huiledepalme:avantagessanitaires,environnementauxetéconomiques,InstitutéconomiqueMolinari,2012.

44.Hercberg,2013,Op.cit.,p.71.C’estleminimumrecommandépourobtenirdeseffetssurlaconsommation.

45.Daubigny,Yves,Deroche,Catherine,Op.cit.,p.39,insistesurlaprésencedebénéficesindirects,oudividendes,entermesd’emploi,d’efficacitéetderedistribution,minimisant

l’impactdesajustementsdecomportementdesconsommateursetdesproducteurs.

46.Boudreaux,DonaldJ.,Pritchard,A.C.,«Thepriceofprohibition»,ArizonaLawReview,volume36(1),1994.

Lafiscaliténutritionnelle:outilpeuefficacedepolitiquedesantépublique

1

/

5

100%