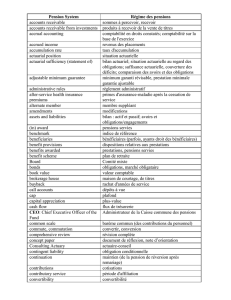

La situation financière des fonds de pension américains

Analyses Économiques

DP N° 34 – Mars 2004

La situation financière des fonds de pension américains1

Aux États-Unis, les fonds de pension sont des régimes de retraite par capitalisation qui détiennent 6000 Mds$

d'actifs financiers et gèrent ainsi 25% du patrimoine financier des ménages américains. Il existe deux catégories

de fonds de pension :

• Les fonds à prestations définies (DB : Defined Benefits), où le montant des pensions versées est garanti et

dépend du niveau de salaires et de la durée de cotisation ;

• Les fonds à cotisations définies (DC : Defined Contributions), où le montant des pensions versées n'est pas

garanti et dépend directement de la performance du portefeuille d'actifs du fonds.

Le repli sensible des cours boursiers américains (–40% entre le sommet de la bulle en mars 2000 et février 2003)

a significativement fragilisé la situation des fonds de pension. Ces fonds investissent en effet de l'ordre de 60%

de leurs actifs financiers en actions, ce qui est raisonnablement prudent pour un investisseur de long terme. Leur

existence a l’avantage d’apporter une somme abondante de financement aux entreprises américaines ; en contre

partie, elle renforce la sensibilité de l'économie américaine aux variations boursières.

Dans les fonds à cotisations définies (DC), une chute des cours boursiers se traduit par une diminution sensible

des droits à la retraite des ménages.

Dans les fonds à prestations définies (DB), une chute des cours boursiers peut se traduire par une sous-

capitalisation du fonds, sanctionné réglementairement si la valeur des actifs ne couvre pas 90% des droits à

pension futures. Dans ce cas, l'employeur doit utiliser son cash-flow pour recapitaliser le fonds, ce qui peut

brider son investissement. Par ailleurs, cette obligation de recapitalisation a entraîné un développement moins

rapide des fonds DB que des fonds DC. Si l'employeur fait faillite, une agence publique prend en charge le

versement des retraites, ce qui pèse sur le déficit public.

Pour remédier à ces fragilités, les autorités américaines, via le vote du Pension Funding Equity Act à l'automne

2003, ont mis en œuvre une véritable réforme de ce système. Cette réforme, qui ne concerne que les fonds DB,

modifie le taux d'actualisation réglementaire utilisé pour calculer la valeur présente des pensions futures et les

exigences de recapitalisation des fonds. Elle devrait permettre d'alléger dès 2004 les charges financières de

recapitalisation des entreprises américaines d'environ 140 Mds$ ou 1,3% du PIB. A moyen terme, elle

modérerait très sensiblement l'effet défavorable sur la rentabilité des entreprises de la recapitalisation des fonds

DB. Enfin cette réforme devrait rapprocher le taux d'actualisation des pensions futures du rendement moyen

futur des actifs des fonds.

Des dysfonctionnements du marché des fonds de pension demeurent néanmoins. Différentes pistes de réflexion

complémentaires pourraient être envisagées, notamment pour normaliser les relations entre les acteurs du

marché des fonds de pension et limiter ses dysfonctionnements (limitation de l'aléa moral lié à la garantie de

l'État dans les fonds DB, meilleure diversification des placements des ménages dans les fonds DC…)

1. Ce document a été élaboré sous la responsabilité de la Direction de la Prévision et de l’Analyse Economique et ne reflète pas nécessairement la

position du Ministère de l’Economie, des Finances et de l’Industrie.

2

1. Le système des fonds de pension renforce

la sensibilité de l'économie américaine

aux variations boursières...

Les fonds de pension américains sont des régimes de

retraite par capitalisation. Ils détiennent 6000 Mds$

d'actifs financiers et gèrent 25% du patrimoine finan-

cier des ménages. Selon le mode de calcul des pen-

sions, les fonds sont soit à prestations définies (DB :

defined benefits) soit à contributions définies (DC : defi-

ned contributions).

Dans les fonds DB, le montant des pensions est lié

aux salaires reçus et à la durée de cotisation. Seul

l'employeur verse des contributions au fond et sup-

porte le risque de marché lié aux variations de prix des

actifs financiers détenu. Si la valeur de marché des

actifs du fonds est inférieure à 90% de la valeur des

retraites futures actualisées au T-Bond 30 ans, le fond

est réputé sous-capitalisé et l'entreprise doit le recapi-

taliser sur une période comprise entre 3 à 5 ans.

Lorsqu'une entreprise fait faillite et que son fond DB

est liquidé, les engagements de versement de pensions

sont pris en charge par la Pension Beneficit Guaranty Cor-

poration (PBGC), agence quasi-gouvernementale

financée par les cotisations des entreprises possédant

un fond DB2.

En cas de déficit prolongé de la PBGC (une situation

aujourd'hui envisageable), les finances publiques

pourraient directement subir des effets défavorables

liés à la chute des marchés d'actifs.

Le montant des pensions versées par un fond DC (dits

aussi 401(k)) dépend de la performance du porte-

feuille d'actifs du fonds. De fait, un fond DC peut être

assimilé à un ensemble de comptes d'épargne indivi-

dualisée des salariés. Le risque de marché lié aux gains

ou pertes en capital sur les actifs détenus par le fonds

DC est exclusivement supporté par les ménages. Une

chute du prix des actifs peut ainsi se traduire par une

baisse du montant des pensions versées. Aucun méca-

nisme de réassurance comparable à la PBGC n'existe

dans ce cadre.

Depuis le milieu des années 80, la part de l'épargne

gérée dans des fonds DC s'est graduellement redres-

sée au détriment de celle des fonds DB. En 1985, ces

derniers géraient 65% des actifs des fonds de pension

privés (35% pour les fonds DC). En 2002, leur part

s'est repliée à 43% : les fonds DC sont désormais

majoritaires au sein des fonds privés (57%).

En moyenne sur 1995-2002, les actifs financiers d'un

fond américain sont détenus directement ou non à

près de 60% sous forme d'actions et à 30% sous forme

de titres obligataires.

2. ... et s'est trouvé fragilisé sur le passé

récent

La chute des marchés d'actions depuis la fin de l'année

2000 et l'affaire Enron ont ravivé le débat sur les

modalités de régulation des fonds DC. Le régime fis-

cal des contributions aux fonds de pension se tradui-

rait par une part des actions dans le portefeuille

financier des fonds DC supérieure à celle d'autres dis-

positifs d'épargne financière des ménages3. Ces résul-

tats concordent avec la structure de placement des

fonds DC qui apparaissent davantage investis que les

fonds DB en actions4.

Un problème plus significatif porte sur l'investisse-

ment des fonds de pensions DC en actions de leur

propre entreprise. Cette interrogation fait notamment

suite à l'affaire Enron, où les fonds DC du groupe

étaient placés à 60% en actions du groupe. De fait, la

diversification des placements des ménages dans les

fonds 401(k) semble en moyenne très insuffisante, ce

qui augmente leur exposition globale au risque5.

La problématique des risques pesant sur les

entreprises via les fonds DB est très différente. Une

première question est liée à la référence employée

pour calculer le taux d'actualisation des pensions futu-

res et donc le niveau de capitalisation (funding status)6

2. Le montant de ces cotisations aura auparavant été majoré pendant

la période de sous-capitalisation du fonds.

3. La taxation des gains en capital diffère en principe selon les catégo-

ries d'actifs financiers détenus par les ménages. Néanmoins, leur

détention dans le cadre d'un fonds de pension DC se traduit implici-

tement par une taxation homogène lors du versement de la pension.

Des asymétries fiscales peuvent donc exister pour les ménages

selon les actifs financiers en fonction du dispositif d'épargne choisi.

Elles sont susceptibles de générer un biais dans les placements des

fonds DC par rapport à d'autres formules d'épargne financière. Sho-

ven (1999) suggère ainsi qu'il est préférable d'investir en actions

dans le cadre d'un fond DC qu'en dehors. L'argument en faveur

d'une aversion au risque plus faible des ménages investissant dans

des fonds DC ne paraît donc pas pertinent pour rendre compte de

l'exposition légèrement plus importante de ces fonds au risque en

capital sur les actions.

4. En moyenne sur la période 1995-2002, les fonds privés DC étaient

investis directement ou non à 61% en actions, contre 55% pour les

fonds DB privés.

5. Liang (2002) suggère que la stratégie de diversification des ména-

ges dans le cadre des fonds 401(k) est très fruste. Ils répartiraient à

égalité leur épargne entre les différentes options de placement pro-

posées par l'employeur. En outre, ils ne tiendraient pas compte dans

leur choix financier de la contribution de l'employeur au fond

401(k) qui est souvent placée en actions de l'entreprise.

6. Le funding status d'un fond de pension est égal à la différence entre

l'actif du fond à sa valeur de marché et le stock de pensions futures

à verser actualisé avec une moyenne sur 4 ans du taux T-Bond à 30

ans. C'est donc son niveau de capitalisation. Les règles applicables

au calcul du niveau de capitalisation des fonds DB (funding status)

tiennent compte des évolutions des marchés financiers et leur

impact sur la valorisation de l'actifs du fonds.

3

des fonds DB. Cette référence est aujourd'hui indexée

sur le rendement des obligations à 30 ans du Trésor

américain. Le repli sensible du T-Bond 30 ans au

cours des derniers trimestres7a renchéri la valeur

actualisée des pensions futures (appelée PBO : Pension

Benefit Obligation). A titre d'ordre de grandeur, une

baisse de 50 pdb des taux d'intérêt à long terme dégra-

derait le patrimoine net des fonds DB privés d'environ

90Mds$ (cf. annexe 1). La sous-capitalisation des

fonds DB des sociétés du S&P 500 s'est donc accen-

tuée sur la période récente, pour atteindre 216 Mds$

en 2002.

La dégradation du funding status des fonds DB s'est tra-

duite dès 2002 par une accélération sensible des con-

tributions des entreprises du S&P500 à leurs fonds

DB (de 15 Mds$ en 2001 à 46 Mds$). Ce redressement

aurait pesé sur la croissance annuelle des profits de

l'ensemble des entreprises américaines pour environ

4% en 20028. A contributions inchangées par rapport

à 2001, elle se serait établie à environ 11%, au lieu de

7,6%. En 2003, les contributions aux fonds DB

devraient une nouvelle fois accélérer sensiblement en

lien avec la dégradation des funding status observée en

2002.

Une seconde question est liée à la réglementation

comptable applicable au traitement des fonds DB

dans les comptes des entreprises elles mêmes, qui se

traduit aujourd'hui par une image exagérément favora-

ble de la situation financière des entreprises américai-

nes. Les produits financiers enregistrés au compte de

résultat des fonds sont beaucoup plus élevés que les

produits effectifs (qui ont été négatifs en 2002), en lien

avec des mécanismes de lissage prévus par le Federal

Accounting Standard de 1987. Une comptabilisation des

produits financiers effectifs se serait traduite par des

profits inférieurs d'au moins 15 % à ceux retracés dans

la comptabilité nationale en 2002. Le traitement des

fonds DB dans les comptes de l'employeur ne permet

donc pas d'apprécier les risques réels que le fonds

représente pour l'entreprise.

3. Le régulateur américain a récemment

réformé le système pour limiter l'impact

macroéconomique de la sous-

capitalisation des fonds DB

Jusqu'à l'automne 2003, les mesures prises par les pou-

voirs publics américains pour contenir le risque

macroéconomique lié aux difficultés des fonds de

pension sont restées limitées. Elles ont porté sur

l'encadrement des conditions d'investissement des

fonds DC dans les actions de leur propre entreprise9

et ont graduellement relevé le taux d'actualisation des

fonds DB. Le Job Creation and Worker Assistance Act de

2002 a ainsi relevé pour 2002 et 2003 le plafond du

taux utilisable pour calculer les funding status à 120% du

T-Bond 30 ans.

La réforme votée en octobre 2003 aurait un impact

sensible sur le funding status des fonds DB et le taux

de marge des entreprises. D'initiative parlementaire,

le Pension Funding Equity Act voté le 8 octobre 2003,

remplace la référence au taux des T-Bond 30 ans par

un taux corporate à 30 ans.

Une substitution d'un taux corporate 30 ans à l'actuel

T-Bond 30 ans comme référence permettrait de

redresser immédiatement le taux d'actualisation de la

PBO d'environ 80pdb en 200410. Avec la mise en

œuvre de cette réforme au 1er janvier 2004, la sous-

capitalisation des fonds DB privés pourrait en bonne

partie être résorbée d'ici la fin de l'année sous l'hypo-

thèse raisonnable d'une stabilisation de la bourse et

des taux d'intérêt sur le marché en 200411.

A moyen terme, cette réforme permettrait aussi

d'amortir sensiblement l'impact défavorable sur le

taux de marge des entreprises12 de l'accélération des

contributions aux fonds DB. Le prélèvement sur les

gains de productivité réelle par tête associé à la recapi-

talisation des fonds DB serait sensiblement plus limité

grâce à la réforme du taux d'actualisation :

• en l'absence de réforme du taux d'actualisation de

la PBO, le redressement des fonds DB absorberait

la plus grande partie des gains de productivité ten-

danciels des entreprises sur les 5 prochaines

années (de l'ordre de 80%) (cf. annexe 2).

7. Ce niveau très bas des T-Bond 30 ans traduit notamment des fac-

teurs spécifiques à ces titres : absence d'émission de nouvelles sou-

ches de T-Bond 30 ans depuis 2001, exonération d'impôt des

coupons versés, qualité de signature de l'État fédéral.

8. En comptabilité nationale américaine, les «Corporate profits with

inventory valuation and capital consumption adjustments» corres-

pond en comptabilité nationale française à un EBE corrigé des

variations de stock et des amortissements.

9. Au cours de l'affaire Enron, les salariés n'ont pu vendre leurs

actions maison incluses dans le fond DC en raison d'un blocage

d'accès au fonds légalement décidé par l'employeur immédiatement

après la révélation d'informations défavorables sur la situation du

groupe. Dans le même temps les dirigeants du groupe détenteurs

d'actions ne subissaient aucune contrainte et pouvaient librement

céder leurs parts. Désormais, les dirigeants d'entreprises sont sou-

mis aux mêmes contraintes que les salariés en matière de période

de blocage des actions de fonds de pension.

10. Ecart moyen depuis le début de l'année 2003 entre le taux corpo-

rate 30 ans raté AAA par Moody's et le benchmark 30 ans. Cet

ordre de grandeur est proche de celui retenu par Mercer Human

Resources Consulting. Ce dernier estime que la fourchette de taux

correspondant aux dispositions de la JCWAA (en cas de proroga-

tion de ce dispositif en 2004) serait de 4,6%-6,1%, alors que la

mise en œuvre du projet Portman Cardin se traduirait par une four-

chette de taux en 2004 de l'ordre de 5,75%-6,75%.

11. Le détail des calculs est présenté dans un article à paraître en juin

2004 dans la Revue d'Economie Financière, Fonds de pension amé-

ricains : une évaluation du risque macroéconomique.

12. Mesuré par le rapport EBIT/VA.

4

• avec la réforme du taux d'actualisation de la PBO,

le prélèvement sur les gains tendanciels de produc-

tivité réelle au cours des 5 prochaines années serait

sensiblement plus limité mais resterait significatif

(environ 30%) (cf. annexe 2).

L'impact de cette réforme sur la soutenabilité du

système des fonds DB devrait rester contenu.

Si le taux d'actualisation est inférieur au rendement

moyen futur des actifs sur longue période, les entre-

prises risquent de surprovisionner leurs versements de

pensions futures. La portée de ce risque est limitée :

s'il est correctement compris par le marché, il ne se

traduira à terme que par une simple revente du sur-

croît d'actifs ou une décélération des contributions

aux fonds.

Si le taux d'actualisation est supérieur au rendement

moyen des actifs sur longue période, les entreprises

sous-provisionnent leurs versements de pensions

futures. Dans un contexte démographique défavora-

ble13, ce risque pourrait être significatif. Le relèvement

projeté de 80 pdb du taux d'actualisation ne paraît

cependant pas excessif puisqu'il permet de rapprocher

le taux d'actualisation du rendement futur anticipé des

actifs du fond.

4. Les questions liées aux relations entre les

différents acteurs du système des fonds de

pension continueront probablement de

faire l'objet d'une attention renforcée de

la part du régulateur

Pour limiter les dysfonctionnements du marché des

fonds de pension, certaines pistes utiles de réflexion

pour le régulateur pourraient s'articuler autour des

points suivants :

Contributions employés/employeurs dans les

fonds DC : Un nombre minimal suffisamment élevé

de formules de placement des contributions des sala-

riés pourrait être fixé qui garantirait une meilleure

diversification de la part des portefeuilles des fonds

DC placés en actions. Par ailleurs, le problème spéci-

fique liés aux actions maison pourrait faire l'objet

d'une prise en compte de l'abondement de

l'employeur dans le calcul du seuil maximal de 10%.

Les parts sociales à inclure devraient concerner

l'ensemble des sociétés du groupe.

Gestion déléguée des fonds : Le manque de diver-

sification des portefeuilles placés en actions par les

fonds DC peut aussi traduire l'impact des pressions

exercées par les entreprises sur la politique de place-

ment des institutions financières auxquelles elles con-

fient généralement la gestion de leurs fonds. Ces

institutions financières sont dépendantes dans la

mesure où elles recherchent le renouvellement de leur

contrat de gestion. Des dispositifs institutionnels ten-

dant à prévenir ces situations (conditions de passation

des contrats de délégation de gestion, condition de

renouvellement des contrats, durée de ces contrats,

conditions de résiliation...) seraient de nature à favori-

ser une gestion plus diversifiée des portefeuilles

actions des fonds DC.

Relations entre les entreprises à fonds DB sous-

capitalisés et la PBGC14 : Les problèmes d'aléa

moral semblent appelés à se développer à court terme

en lien avec l'augmentation du nombre de fonds sous-

capitalisés. Le risque est d'autant plus fort que les

entreprises savent que les pouvoirs publics seront réti-

cents à durcir les conditions de recapitalisation des

fonds afin de ne pas fragiliser la situation financière

des entreprises. Aujourd'hui le coût de l'aléa moral ris-

que donc d'être réparti sur l'ensemble des entreprises

cotisantes à la PBGC sous forme d'une hausse de coti-

sations uniforme. Dans ce contexte, des contrats à

mécanisme d'incitation optimale15 s'inspirant de l'ana-

lyse des problèmes principal-agent pourraient être

conclus directement entre la PBGC et une entreprise

dont le fond est sous-capitalisé. Ils complèteraient les

mécanismes existant d'early warning16de la PBGC.

5. Conclusion :

L'importance des fonds de pension aux États-Unis

renforce l'impact sur l'économie américaine des évo-

lutions des taux d'intérêt et des marchés boursiers. Ces

dernières ont été sensibles sur le passé récent et se

sont traduites en 2002 par l'apparition d'une insuffi-

sance de capitalisation des fonds DB.

A court terme, le coût de recapitalisation des fonds

DB aurait absorbé une grande partie des gains de pro-

ductivité du travail des entreprises au cours des 5 pro-

chaines années si le Pension Funding Equity Act n'avait

été voté en octobre 2003. Cette réforme devrait modé-

13. Selon le FMI, le nombre de retraités recevant une prestation d'un

fond DB devrait dépasser le nombre de contributeurs à partir de

2003.

14. Public Benefit Guaranty Corporation, agence publique réassurant

le système des fonds DB.

15. En théorie des contrats, les mécanismes d'incitation optimale maxi-

misent la fonction objectif du principal (ici, la PBGC) sous une

contrainte a) de participation de l'agent (ici, l'entreprise au fond

sous-capitalisé, qui doit avoir un intérêt à signer le contrat) ; et b)

d'auto-sélection ou de compatibilité (par laquelle l'agent maximise

sa propre fonction objectif sous la contrainte du système d'incita-

tion choisi par le principal). Le contrat optimal est donc un équili-

bre de Nash.

16. L'Early warning program constitue une mise sous surveillance par

la PBGC des entreprises à fonds DB sous-capitalisé dans le but de

prévenir une dégradation supplémentaire de la situation en vue

d'éviter la liquidation du fonds.

5

rer sensiblement l'impact dépressif de la sous-capitali-

sation. A long terme, la réforme ne devrait pas

soulever de problèmes sensibles de soutenabilité.

Le passage à un taux corporate devrait notamment

permettre de rapprocher le taux d'actualisation de la

PBO du rendement moyen effectif des actifs des

fonds à long terme. En outre, le relèvement projeté de

80 pdb du taux d'actualisation ne paraît pas excessif.

Le coût de recapitalisation des fonds DB par les entre-

prises resterait néanmoins significatif au cours des

prochaines années en termes de prélèvement implicite

sur les gains de productivité.

Frédéric GONAND

Directeur de la Publication : Jean-Luc TAVERNIER

Rédacteur en chef : Philippe MILLS

Mise en page : Maryse DOS SANTOS

(01.53.18.56.69)

6

6

7

7

1

/

7

100%