Télécharger le fichier

L’ajustement des taux d’intérêt permet-il de financer efficacement l’économie ?

Le financement de l'économie consiste à drainer les capacités de financement vers les besoins de financement.

L'efficacité se définit par le critère parétien. L'allocation des ressources est efficace lorsqu'on ne peut pas

augmenter l'utilité d'un agent sans réduire celle d'un autre agent. A propos du financement, cette définition

implique que l'épargne soit drainée vers des projets d'investissement qui contribuent au bien-être collectif, que

l'accès aux financements soit le plus large possible. A l'échelle macroéconomique, un financement efficace

contribue à la croissance économique, à se rapprocher du plein-emploi et à éviter l'inflation.

Le taux d'intérêt est le taux de rémunération d'un placement. Cette définition générale et minimale recouvre

une diversité d'interprétations : prix du temps, prix de la renonciation à la liquidité, prix du capital, prix du

risque.

L'ajustement du taux d'intérêt désigne au sens strict le processus de fixation d'un taux d'intérêt d'équilibre par la

rencontre d'une offre et d'une demande de marché. Mais au sens large, on peut incorporer à cet ajustement

l'intervention politique visant à influencer cette variable, à l'arrimer au niveau le plus juste. Dès le Moyen-Age,

c'est d'ailleurs à propos du prêt que s'est posée la question du juste prix : l'usure était interdite originellement par

l'Eglise, Saint-Thomas d'Aquin le considère légitime en tant qu'il dédommagerait le préjudice subi par le prêteur

privé de son capital pendant la durée du crédit.

Comment combiner ajustement marchand et intervention publique pour que le financement de l'économie

œuvre au bien-être collectif ?

I) L'ajustement des taux d'intérêt sur un marché de fonds prêtables concurrentiel finance

efficacement l'économie.

A) Du côté de l'offre de fonds prêtables.

De manière agrégée, la capacité de financement d'une nation émane essentiellement de l'épargne des ménages.

L'épargne est un transfert de ressources du présent vers le futur. Le taux d'intérêt en est le coût d'opportunité,

dans la mesure où en épargnant le consommateur renonce à sa consommation présente. L'épargne résulte alors

d'un arbitrage déterminé par la préférence pour le présent et le taux d'intérêt réel (I. Fisher, La théorie de

l’intérêt, 1930).

C2

F

I

C2

Ainsi, une hausse du taux d'intérêt peut même faire

basculer un consommateur d'emprunteur (situation

initiale figurée par le point I) à épargnant (situation

finale figurée par le point F), tout en améliorant son

utilité. Par effet-substitution, la hausse du taux d'intérêt

rend l'épargne plus attractive et pousse à substituer la

consommation future C2 à la consommation présente

C1. Par effet-revenu, la hausse du taux d'intérêt accroît

le revenu intertemporel de l'agent, lui permettant de

consommer plus à la fois aujourd'hui et dans le futur,

ce qui lui permet d'épargner moins pour un pouvoir

d'achat futur similaire, et réduit donc l'épargne. Si

l'effet-substitution l'emporte sur l'effet-revenu, la

demande de fonds prêtables baisse.

B) Du côté de la demande de fonds prêtables

De manière agrégée, le besoin d'une financement d'une nation émane essentiellement des producteurs :

entreprises et pouvoirs publics. Turgot souligne le rôle décisif du taux d'intérêt, comparable au niveau de la mer :

en augmentant il submerge des terres fertiles, des opportunités d'investissement qui cessent d'être rentables (

Observations sur le Mémoire de M. de Saint-Péravy, 1768).

La microéconomie du producteur formalise et

développe ce mécanisme. La hausse du taux d'intérêt

comprime doublement l'investissement, le volume de

capital K employé par le producteur.

Par effet-substitution, le producteur corrige la

combinaison des facteurs de production en faveur du

travail L et au détriment du capital K. L’effet-

substitution correspond au passage du choix I au choix

S.

Par effet-volume, il revoie son plan de production à

la baisse, et emploie à la fois moins de travail et de

capital. L’effet-volume correspond au passage du

choix S au choix F.

K

I

F S

L

La sensibilité du producteur au taux d'intérêt est conditionnée par la technologie de production. Dans le cas

d'une technologie à facteurs de productions complémentaires, formalisable par une fonction de production de

Leontieff (« Quantitative Input and Output Relations in the Economic System of the United States », Review of

Economics and Statistics, 1936), seul l'effet-volume s'exerce. Le cas d'une technologie à facteurs de production

substituables se formalise par une fonction de production Cobb-Douglas lorsque l'élasticité de substitution est

unitaire (« A theory of Production », American Economic Review, 1928), et implique que la hausse du taux

d'intérêt entraîne une diminution du volume de capital de sorte à laisser inchangée la part de la rémunération du

capital dans la production de richesses. Taux d'intérêt et investissement s'ajustent alors de sorte à préserver une

stabilité de la répartition.

C) L'efficacité du marché des fonds prêtables.

r

Oi

Of

ri

rf

D

Qi Qf Q

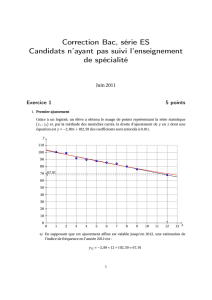

Si on considère avec Turgot et les classiques que l'investissement, ou

encore les « avances », sont le moteur de l'enrichissement des nations, un

taux d'intérêt faible est souhaitable. C'est pour cette raison que l'épargne

est valorisée. Elle rend moins coûteux le financement de l'investissement

et stimule la croissance économique.

Cette vertu de l'épargne peut se représenter par l'ajustement de

l'équilibre partiel du marché des fonds prêtables. Une épargne plus forte

accroît l’offre de fonds prêtables de Qi à Qf, augmentant le volume de

fonds prêtés de à , avec un taux d’intérêt s’abaissant de ri à rf.

Le niveau du taux d'intérêt est donc un puissant condensateur

d'information.

Du côté de la demande, il renseigne sur la préférence pour le présent des consommateurs/épargnants :

r1

)C,(CU

)C,(CU

*

2

*

1

'C

*

2

*

1

'C

2

1

, où les * dénotent le choix optimal du consommateur épargnant.

Du côté de l'offre, il renseigne sur le rendement du capital, sur sa productivité marginal :

)L,(KQ'

)L,(KQ'

w

r**

L

**

K

, avec w le taux de salaire réel.

L’ajustement du taux d’intérêt permet ainsi un volume de financement de l'économie ajusté aux besoins.

L'analyse en termes de surplus (A. Pigou, The Economics of Welfare,

1920) soutient cette efficacité. Comme tout prix émergeant de l'ajustement

de l'offre et de la demande sur un marché concurrentiel, le taux d'intérêt

permet de maximiser le surplus dégagé par les échanges de fonds

prêtables. L’équilibre marchand est ici (Q*, r*).

Le surplus des offreurs de fonds prêtables correspond à l'utilité procurée

par le supplément de consommation future tiré des revenus de l'épargne

(aire en rouge).

Le surplus des demandeurs de fonds prêtables correspond aux profits

procurés par le supplément de production réalisé grâce au capital financé

(aire en bleu).

r

O

r*

D

Q* Q

II) La désintermédiation financière a laissé libre cours à l'ajustement marchand des taux

d'intérêt.

A) Les coûts de l'encadrement public du financement de l'économie et des taux d'intérêt...

r

O

r*

r+

D

Q* Q

Pendant les Trente Glorieuses, le financement de l'économie était

largement réglementé, déconnecté des mécanismes marchands. Le

système bancaire, cloisonné et largement nationalisé en 1945, dominait le

financement à des taux d'intérêt administrés. Ainsi le Crédit Agricole

finançait à des conditions spécifiques la modernisation de l'agriculture, les

fonds recueillis par les caisses d'épargne la construction de logements, ou

encore la banque centrale l'Etat par des avances au Trésor, au taux

d'intérêt faible et à l'échéance parfois indéterminée.

L'analyse en termes de surplus illustre l'impact potentiel d'un taux

d'intérêt plafond : transfert de surplus des banques vers les emprunteurs

(rectangle croisillé en bleu), et surtout perte sèche consécutive à un

volume de financement plus faible (triangle quadrillé en vert).

Par ailleurs, en équilibre général une création monétaire déconnectée de l'ajustement marchand engendre des

tensions inflationnistes.

B)... ont motivé leur libéralisation.

La désintermédiation financière des années 1980 a permis de diversifier les modalités du financement de

l'économie et la gamme des taux d'intérêt pratiqués, et avivé la concurrence (A. Landier et D. Thesmar, Le grand

méchant marché, décryptage d'un fantasme français, 2007).

Du côté de la demande de capitaux, les grandes entreprises ont pu alors plus facilement se financer par

émission d'obligations ou sur le marché monétaire, selon l'échéance de leur besoin. Même les plus petites, ainsi

que les ménages emprunteurs, qui n'ont pas accès aux marchés de capitaux ont bénéficié de la concurrence entre

les banques sur le marché du crédit par des taux d'intérêt plus faibles. L'Etat se finance également sur le marché

des capitaux en émettant des Bons du Trésor. Chaque besoin de financement trouve alors en principe une source

au prix le plus juste.

Du côté de l'offre de capitaux, la diversification des placements et des taux d'intérêt s'ajuste à la diversité des

épargnants, plus ou moins averses au risque. Les moins risquophobes peuvent ainsi choisir des placements dont

le taux d'intérêt incorpore une prime de risque. La microéconomie du consommateur donne des fondements à cet

ajustement. La 1ère loi de Gossen implique l'aversion au risque, mais cette dernière varie selon les individus et le

niveau des gains, ce qu'indexe l'indicateur d'Arrow-Pratt : . ,où X représente un gain monétaire.

On peut en déduire la prime que doit incorporer le taux d'intérêt d'un placement pour qu'un individu consente à

s'exposer au risque.

La diversification des contrats de financement et des taux d'intérêt permet de redistribuer et mutualiser les

risques. Ainsi, les crédits à taux variable se sont développés, protégeant les banques de risques anticipés, par

exemple en indexant le taux d'intérêt créditeur sur le taux d'inflation, ou sur le taux d'intérêt directeur qui

(X)U' (X)'U'

représente le coût de refinancement des banques. La titrisation dissémine les risques entre les porteurs des

obligations adossés à des portefeuilles de créance (C.D.O. / collateralized debt obligations)

C) Conditions d'efficacité de l'ajustement marchand des taux d'intérêt.

Pour que l'ajustement marchand des taux d'intérêt soit efficace, il faut que l'information soit transparente.

Selon la thèse de l'efficience informationnelle des marchés, le taux d'intérêt condense l'information pertinente

pour les emprunteurs et les épargnants (E. Fama, « Efficient capital markets », Journal of Finance, 1970)

Il faut également pouvoir négliger la thésaurisation. Ainsi, la loi des débouchés (J. B. Say, Traité d'économie

politique, 1803) postule que les déséquilibres se résorbent par l'ajustement des prix, et le report entre marchés

des capacités excédentaires. Le taux d'intérêt est l'une de ces variables d'ajustement. Mais il faut pour cela que

tout revenu perçu soit dépensé, en consommation ou en investissement, en l'absence de thésaurisation qui

pourrait perturber la circulation des liquidités.

III) Les crises financières mettent en évidence l'insuffisance de l'ajustement marchand des

taux d'intérêt.

A) Les origines des crises financières : un excès de confiance en l'ajustement marchand par les taux

d'intérêt

Les modèles soutenant l'efficacité de l'ajustement marchand des taux d'intérêt prêtent une forte rationalité aux

agents économiques. J. M. Keynes considère au contraire que les marchés financiers sont mus par des

conventions, par le court-termisme, par le mimétisme (Théorie générale de l’emploi, de l’intérêt et de la

monnaie, 1936, chapitre XII). Les taux d'intérêt issus des transactions marchandes ne sont alors pas forcément

adaptés aux besoins collectifs. Ils peuvent donner lieu à la spéculation. Ainsi, la crise des dettes souveraines a

occasionné une hausse brutale du taux d'intérêt sur les obligations publiques des Etats touchés. L'Etat grec a ainsi

subi en quelques semaines une hausse de plus de vingt points de son taux d'intérêt.

J. M. Keynes réfute également la conception classique et néoclassique qui fait du taux d'intérêt une variable

réelle. Pour Keynes, le taux d'intérêt est une variable monétaire, qui rémunère la renonciation à la liquidité. Or la

thésaurisation peut brusquement s'accroître, entravant le financement de l'économie, quelque soit le niveau du

taux d'intérêt.

H. Minsky systématise ces observations et diagnostique l'instabilité inhérente aux marchés financiers, en dépit

de l'ajustement par les taux d'intérêt ("The Financial Instability Hypothesis: An Interpretation of Keynes and an

Alternative to "Standard" Theory", Nebraska Journal of Economics and Business, 1977). Les crises financières

ne constituent par une rupture accidentelle du financement fluide de l'économie, mais sont la contrepartie du

fonctionnement normal de la finance. Aussi les crises trouvent leur origine dans les périodes prospères qui les

précèdent : c'est le paradoxe de la tranquillité. Si les banques octroient de façon prudente des financements

couverts, les flux de liquidités engendrés par les remboursements périodiques et la pression concurrentielle les

pousse à s'aventurer à des financements non-couverts, voire à la Ponzi. Ces projets dont l'échéancier de

remboursement est différé, sont exposés à un risque de défaut si le taux d'intérêt augmente. Or la prise de

conscience d'un risque accru pousse tôt ou tard à cette hausse des taux d'intérêt. Ici la variation des taux d'intérêt

n'est pas un ajustement efficace, mais une fluctuation accompagnant des cycles financiers nécessairement

ponctués par des crises.

B) La propagation des crises financières : quand l'ajustement par les taux d'intérêt devient inopérant.

Les crises financières aggravent les risques. Mais ce risque n'est pas incorporable au taux d'intérêt, en raison

des asymétries d'information inhérentes à la relation de crédit (J. Stiglitz & A. Weiss, “Credit rationing in

Markets with Imperfect Information”, American Economic Review, 1981). Le prêteur connaît moins bien ex ante

la capacité de remboursement de l'emprunter, et contrôle mal ex post ses efforts pour faire face à ses échéances

de remboursement. Or, si les prêteurs, et les banques en particulier, augmentent le taux d'intérêt l'antisélection et

l'aléa moral se cumulent pour accroître le risque de défaut. Les banques préfèrent alors restreindre le crédit, en

relevant les exigences en collatéral. B. Bernanke juge ainsi que c'est par le krach du crédit que le krach financier

de 1929 s'est propagé à la sphère réelle ("Non Monetary Effects of the Financial Crisis in the Propagation of the

Great Depression", The American Economic Review, 1983).

Par ailleurs, les variations de prix perturbent l'ajustement des taux d'intérêt. Une diminution du taux d'intérêt

nominal peut être contrebalancée par la déflation, et correspondre à une hausse du taux d'intérêt réel. En période

de déflation, l'ajustement du taux d'intérêt nominal ne peut interrompre la spirale dette-déflation. La déflation

alourdit le poids réel de la dette indépendamment de l'ajustement des taux d'intérêt nominaux, et les cessions

d'actifs et ventes bradées pour solder les dettes approfondissent la déflation (I. Fisher, "The Debt-Deflation

Theory of Great Depressions," Econometrica, 1933)

C) Les leçons des crises financières : nécessité d'un encadrement politique des taux d'intérêt.

Les crises financières révèlent l'importance d'un ajustement politique, non marchand, des taux d'intérêt par la

banque centrale. La banque centrale arrime le taux d'intérêt interbancaire au taux d'intérêt directeur, par plusieurs

outils. D'une part, le taux de dépôt marginal fixe un plancher au taux d'intérêt interbancaire : aucune banque ne

prêterait à un taux inférieur au taux garanti par la banque centrale à ses réserves. Ensuite, le taux de de facilité

marginale fixe un plafond au taux d'intérêt interbancaire : aucune banque n'emprunterait à un taux supérieur au

taux pratiqué par la banque centrale sur ses crédits. Enfin, les opérations d'open-market ajustent l'offre de base

monétaire de sorte à stabiliser le taux d'intérêt interbancaire. Depuis septembre 2014, le taux d'intérêt directeur

de la BCE est de 0,05%, et le taux d'intérêt interbancaire oscille entre le taux de dépôt marginal (-0,2%), et le

taux de facilité marginale (0,3%).

Le rôle de la banque centrale dans l'ajustement du financement est donc crucial à court terme. M. Friedman et

A. Schwartz imputent ainsi à la Fed la propagation de la crise financière à la sphère réelle dans les années 1930

(A Monetary History of the United States, 1867-1960, 1963). La Fed a bien conduit la relance monétaire

attendue, mais pas avec suffisamment de force, eu égard à la diminution du multiplicateur de base monétaire liée

à la thésaurisation de leurs liquidités par les banques commerciales.

A moyen terme, la banque centrale en assumant sa fonction de régulateur bancaire peut prévenir les crises

financières. Le foisonnement des marchés de capitaux, et notamment des marchés de gré à gré, la complexité des

innovations financières ont opacifié les taux d'intérêt et le financement de l'économie depuis la libéralisation, et

favorisé l'opportunisme des professionnels de la finance au détriment du bien-être collectif, selon J. Stiglitz (Le

triomphe de la cupidité, 2010). Concernant les taux d'intérêt, la révélation de manipulations des taux Euribor et

Libor par les grandes banques commerciales corrobore le constat d'un triomphe de la cupidité. Les accords de

Bâle III, la loi Dodd-Frank, l'union bancaire européenne ou encore la loi de séparation et de régulation bancaire

en France resserrent la réglementation, leur portée est controversée.

A plus long terme, les taux d'intérêt laissés au libre jeu du marché peuvent creuser les inégalités. T. Piketty (Le

capital au XXIème siècle, 2013). L'évolution de la répartition des richesses au cours des dernières décennies

invalide la fonction Cobb-Douglas. La répartition des richesses n'est pas stable, elle se déforme en faveur du

capital. Le taux de rendement du capital, qui dépend du niveau des taux d'intérêt, est plus élevé que le taux de

croissance économique. La productivité marginale du capital n'est pas décroissante dans une économie

mondialisée où les possédants disposent de multiples opportunités de placement. Seule une taxation mondiale du

capital pourrait contrecarrer ce mécanisme selon T. Piketty.

La focalisation sur l'ajustement marchand des taux d'intérêt peut occulter leur caractère politique. D'après

l'approche anthropo-économique de D. Graeber (Dette, 5000 ans d’histoire, 2011), les dettes, les charges

afférentes, et donc les taux d'intérêt, sont renégociés au gré des rapports de force politique. Même les prêteurs

ont intérêt à renégocier les taux d'intérêt lorsque les emprunteurs sont acculés au défaut, de sorte à préserver la

cohésion sociale. Les critiques adressées à la finance par le mouvement Occupy Wall Street ou encore aux

politiques d'austérité pour assainir les finances publiques et rembourser les dettes imposées dans la zone Euro se

nourrissent de cette analyse de la dimension politique des taux d'intérêt.

6

6

1

/

6

100%