Le prix du Médicament - Collège des Économistes de la Santé

Club parlementaire sur l'économie de la santé

avec le conseil scientifique du

Collège des Économistes de la Santé

Club parlementaire animé par

AGORA Europe

Note rédigée par Gérard de POUVOURVILLE, professeur, Chaire ESSEC Santé

1. Introduction

2. Le modèle économique de la pharmacie

Secrétariat général du club Hippocrate : Péniche « La Rafale », face au 52 quai Le Gallo - 92100 Boulogne-Billancourt

Tel : 01 41 14 99 00 ; mail : [email protected]

Au cours des dernières années, les systèmes d'assurance

maladie des pays développés ont tous été confrontés à la

mise sur le marché de produits nouveaux extrêmement

coûteux ; soit qu'ils aient été issus des biotechnologies,

requérant des processus de fabrication complexe, soit qu'ils

s'adressent à des groupes très restreints de patients, dans le

cas des maladies orphelines. Par exemple, le Fabrazyme® et

le Replagal®, deux traitements de la maladie de Fabry,

maladie rare qui touche moins de une naissance masculine sur

50 000, coûtent, pour un adulte de 70 kg, près de 170 000 €

par an. Le Glivec®, médicament qui a révolutionné la prise en

charge de la leucémie myéloïde chronique, est un traitement

continu dont le coût de traitement journalier peut varier entre

84 €et 168 €, selon le stade de la maladie, soit un coût de

traitement annuel variant entre environ 30 000 €et 60 000 €.

Régulièrement, est posée la question de la soutenabilité à

long terme du financement des dépenses de santé, puisque,

dorénavant, l'industrie pharmaceutique réoriente ses efforts

de R&D vers les produits coûteux issus des biotechnologies.

La question sous-jacente est également celle de la justification

de prix élevés. En revenant sur le modèle économique de

l'industrie pharmaceutique, cette contribution a pour but

d'apporter un éclairage sur la façon dont les laboratoires

déterminent le prix qu'ils vont proposer pour leurs innovations

thérapeutiques.

LLee pprriixx dduu mmééddiiccaammeenntt

Fiche thématique n°11

L'industrie pharmaceutique se caractérise par sa forte

intensité en recherche et

développement1(R&D). Celle-ci va

puiser dans le stock de connaissances

existantes en sciences de la vie,

produites principalement par des unités

de recherche académiques et

secondairement par l'industrie elle-

même.

Ces connaissances ne seront porteuses

d'applications que si un opérateur s'en

saisit pour procéder à leur transformation

en produits utilisables dans la pratique

clinique. Jusqu'à un passé récent et

l'émergence des biotechnologies,

l'opérateur principal du développement

après la découverte a été l'industrie.

Depuis la fin de la 2ème guerre mondiale,

les pays dits développés ont connu une croissance économique

quasiment ininterrompue, qui a permis la mise en place de

systèmes de protection sociale rendant

solvable la demande de soins et de

produits innovants, médicaments ou

dispositifs médicaux. Ceci a permis

l'accumulation de capital financier dans

le secteur de la pharmacie et d'un capital

de connaissances sous forme de brevets,

d'ingénierie combinatoire des molécules,

de leurs cibles thérapeutiques, de leurs

propriétés pharmacologiques et du

potentiel de leurs interactions. Ce double

capital a permis aux firmes de répartir

leurs risques sur plusieurs projets de

développement menés simultanément.

Le risque pris est couvert par la

protection de la propriété intellectuelle,

qui garantit le monopole de la fabrication

du produit et de son exploitation

pendant une durée de vingt ans.

1/ Selon le rapport SCRIP 100 de 2009, les dix premiers laboratoires pharmaceutiques auraient dépensé 18,1% de leur chiffre d'affaire en R&D, soit environ 57 Milliards USD. Le total des

dépenses de R&D des 100 premières compagnies se montait à 107 Mds USD. www.SCRIP100.com

“ Les firmes répartissent leurs

risques sur plusieurs projets de

développement menés

simultanément. Ce risque est

couvert par la protection de la

propriété intellectuelle qui

garantit le monopole de la

fabrication du produit et de son

exploitation pendant une durée

de vingt ans. ”

Secrétariat général du club Hippocrate : Péniche « La Rafale », face au 52 quai Le Gallo - 92100 Boulogne-Billancourt

Tel : 01 41 14 99 00 ; mail : [email protected]

Cet acquis est au cœur du modèle économique d'un

laboratoire. La partie " découverte " de la R&D a pour objectif

de repérer des molécules innovantes, à

partir de nouvelles connaissances des

mécanismes physio-pathologiques et du

stock existant de molécules connues,

que l'on peut modifier.

La productivité de la fonction

" découverte " conditionne la suite du

processus. Seul un petit nombre des

molécules analysées sera candidat pour

passer à la phase ultérieure du

développement, être soumis à différents

tests dont l'objectif est de vérifier les

propriétés pharmacologiques du produit,

ses risques de toxicité, d'interaction avec

d'autres molécules, la faisabilité de sa production et une

estimation de leurs effets. C'est la phase de développement

pré-clinique, à la suite de laquelle un deuxième tri sera réalisé.

Des molécules qui seraient potentiellement intéressantes

seront abandonnées. La phase de développement clinique est

la plus connue : elle vise à démontrer la valeur du produit chez

l'homme. On connaît la succession des essais de phase 1, 2 et

3, la dernière phase apportant la preuve expérimentale de

l'efficacité du produit

Des échecs et des arrêts de développement surviennent

après chacune de ces phases. En cas de succès final, la

molécule est d'abord présentée aux

autorités d'autorisation de mise sur le

marché, d'abord aux États-Unis à la Food

and Drug Administration (FDA), puis à

l'Agence Européenne du Médicament et

à l'Agence du Médicament japonaise,

trois régions qui représentent à l'heure

actuelle les marchés dominants de

l'industrie. Enfin, la dernière étape est

celle de l'accès aux différents marchés

remboursés.

Ce processus se caractérise donc par

trois paramètres essentielles : le rapport

entre le nombre de molécules

identifiées dans la phase de découverte et le nombre de

molécules enregistrées sur les principaux marchés, les

montants investis et le temps écoulé entre la prise de brevet

pour la molécule et l'accès aux marchés remboursés.

Plus le coefficient d'attrition est important, plus les

médicaments qui arrivent sur le marché devront générer des

ressources permettant de rémunérer leur propre coût de

développement mais également le coût des échecs intervenus

à chaque phase du processus. Plus le temps d'accès au

marché est long, plus la durée d'exclusivité sera courte.

2

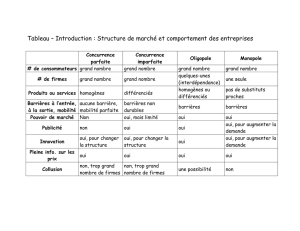

Du point de vue de l'analyse économique2, une compagnie

pharmaceutique est, lors de la mise sur le marché d'un

produit nouveau, en position de monopole. Ce monopole est

doublement temporaire : il court le temps de la protection

brevetaire, au cours de laquelle une autre compagnie ne peut

pas copier la molécule pour la commercialiser. Des

concurrents peuvent proposer des molécules proches qui

sont elles-mêmes protégées, et dont les attributs (formule de

la molécule, degré d'efficacité et tolérance, formes

galéniques, modalités d'administration) sont différents du

premier arrivé dans la classe. Sur une classe thérapeutique il

y a donc concurrence monopolistique, voire oligopolistique,

sous la pression des entrants successifs. On retiendra de cette

position monopolistique temporaire que la firme est en

mesure d'utiliser ce pouvoir de monopole pour proposer un

prix (la firme est " price maker ").

A cette fin et pour couvrir l'investissement partiellement à

fonds perdus qu'elle a réalisée, compte tenu du taux

d'attrition décrit plus haut, elle ne peut pas établir son prix sur

le coût marginal de production, qui s'approcherait dans ce cas

du coût de fabrication des médicaments : elle doit répartir le

poids de son investissement de R&D entre les différents

acheteurs. Elle répartit également le poids de ces dépenses

entre l'ensemble des produits qu'elle commercialise.

La réalité observable en matière de fixation des prix

emprunte à la fois aux considérations théoriques

présentées ci-dessus et à l'adaptation des comportements

des firmes aux marchés auxquels ils sont confrontés. L'objet

de cette note est le comportement des entreprises, aussi on

n'évoquera pas ici les différents modèles nationaux d'accès au

remboursement et de fixation des prix.

1. De l'approche théorique, on retiendra que les firmes ont un

pouvoir de proposition de prix d'autant plus élevé qu'ils

proposent des produits en réelle situation de monopole,

même si celui-ci est temporaire.

2. Les firmes vont proposer systématiquement des prix

supérieurs au coût marginal de production, que l'on peut

schématiquement définir comme étant le coût de

production, quelque soit leur pouvoir de marché.

3. Les firmes adoptent un comportement de maximisation de

profit. Ce comportement est induit par l'actionnariat des

firmes qui attendent des rendements élevés de leurs actifs.

Ces rendements élevés facilitent aussi les levées de fonds

sur le marché financier, soit en augmentation de capital, soit

en obligations, notamment pour financer une politique

d'acquisition.

4. Les firmes sont confrontées à un marché global et adoptent

de ce fait une stratégie globale de prix, pour chaque

“ Les médicaments qui arrivent

sur le marché doivent générer

des ressources permettant de

rémunérer leur propre coût de

développement mais également

le coût des échecs intervenus à

chaque phase du processus. ”

3. La fixation des prix

2/ Danzon P. Price discrimination for Pharmaceuticals : welfare effects in the US and the EU. Int J Econ Business1997, 4:3; 301-321.

3

Secrétariat général du club Hippocrate : Péniche « La Rafale », face au 52 quai Le Gallo - 92100 Boulogne-Billancourt

Tel : 01 41 14 99 00 ; mail : [email protected]

produit, avec de fait une différentiation selon les marchés,

en fonction de leurs objectifs de chiffres d'affaires, mais en

tenant également compte des conditions d'accès à chaque

marché.

Comment les prix sont-ils élaborés en

pratique ? On présente ici en termes

généraux et de façon statique un

processus de décisions séquentielles

d'allocation internes de ressources entre

différents projets et la construction

progressive d'hypothèses de prix.

Comme dans toute entreprise, la

direction générale d'un laboratoire

pharmaceutique doit répartir son

budget annuel prévisionnel de

dépenses entre les différentes fonctions

de l'entreprise. Les fonctions principales

sont la R&D, la direction générale (et les

fonctions d'analyse stratégique), la

production, la fonction commerciale

(marketing/vente), les fonctions

supports (assurance qualité,

réglementaire, affaires publiques,

finance). Le budget R&D est lui-même décomposé entre la

fonction " découverte ", la phase pré-clinique, et les trois

phases cliniques. Ce budget inclut également un financement

prévisionnel pour des acquisitions de brevets ou de start-ups,

pour développer des produits qui n'auraient pas été

découverts par la R&D maison. Chacun de ces budgets donne

lieu à des moments d'arbitrage, pour éliminer des projets qui

n'auraient pas montré une probabilité suffisante de succès.

Le critère principal d'arbitrage entre les projets est leur valeur

actualisée nette (VAN), égale à la somme actualisée sur la

durée de vie estimée de chaque projet des dépenses

envisagées et des recettes prévisionnelles. Très en amont,

l'analyse est fortement entachée d'incertitude, sur le

positionnement futur de la molécule, la taille de marché

attendue, le positionnement

concurrentiel. Il est alors difficile de

formuler des hypothèses de prix. Les

facteurs déterminants de choix sont

alors le risque technique, la probabilité

de montrer un rapport bénéfice/risque

positif. Plus on descend vers la

commercialisation, plus les hypothèses

de calcul peuvent être affinées et

précisées, en particulier les hypothèses

de prix. Cependant, le risque technique

perdure jusqu'à la présentation d'un dossier à

l'enregistrement auprès des autorités d'autorisation de mise

sur le marché.

Trois principaux facteurs seront pris en compte dans la

détermination d'un prix.

• Le premier est une estimation de l'investissement réalisé en

R&D et en coûts prévisionnels de production du produit, en

relation avec la contribution attendue du produit au profit

futur de l'entreprise, en fonction des attentes des

actionnaires.

• Le second est la taille attendue du marché : plus le marché

est petit, plus le prix demandé sera élevé.

• Le troisième est une appréciation de l'élasticité de la

demande des différents marchés. Cette

appréciation est fonction des résultats

attendus : quel apport de la molécule

par rapport aux traitements existants ?

Comment ce bénéfice sera-t-il évalué

par les principaux payeurs ? Elle est

aussi fonction du niveau de prix

observables dans la même aire

thérapeutique.

Cette réflexion sur le niveau de prix

acceptable court pendant toute la phase

de développement clinique de la

molécule. Elle devient intensive à partir

des essais de Phase II. Elle aboutit in fine

à l'élaboration d'une stratégie globale

de prix, qui prend comme point de

départ le marché américain, encore le

plus important pour les firmes. Dans

cette stratégie, il est usuel pour les

firmes de tenter le prix maximum dans les limites connues de

l'acceptabilité par les payeurs, car en tout état de cause ce

prix ne pourra que baisser une fois confronté à la demande.

Les prix sont ensuite déclinés pays par pays, en fonction de la

connaissance acquise sur les mécanismes d'accès au

remboursement et de fixation des prix dans chaque pays.

Cette connaissance détermine aussi de façon pragmatique la

séquence de lancement dans chaque pays, qui est déterminée

par les facteurs suivants.

Sur le marché européen, la séquence usuelle commence par

l'Allemagne et le Royaume-Uni, deux pays au sein desquels les

laboratoires peuvent fixer librement leurs prix. Les laboratoires

intègrent cependant que leur prix d'entrée sera plus bas que

celui affiché aux États-Unis. Cela permet d'aborder les autres

marchés européens avec un niveau de

base élevé. L'accès aux autres marchés

se fait généralement en fonction de leurs

tailles respectives, les trois autres grands

marchés européens étant la France,

l'Italie et l'Espagne. Le marché européen

présente deux caractéristiques

importantes : la pratique par les payeurs

du référencement externe - la

détermination du prix dans un pays en

fonction des prix observés sur les autres

marchés- et l'existence du commerce parallèle. De ce fait, les

laboratoires adoptent ce qu'ils appellent une stratégie de

corridor de prix, de façon à prévenir les écarts de prix trop

importants entre les pays, ouvrant des opportunités au

commerce parallèle et de façon à diminuer les effets du

référencement externe. Dans cette stratégie, un autre facteur

joue un rôle important. Sur la plupart des marchés majeurs, les

laboratoires sont obligés de négocier soit des accords de type

prix-volume, soit des accords de rabais. Ces accords sont

confidentiels, car il est primordial pour les firmes que seul le

prix officiel accepté, dit " prix facial ", soit connu d'un marché

à l'autre. Ceci permet également de limiter la portée du

référencement externe et les risques de commerce parallèle.

“ Sur le marché européen, la

séquence usuelle commence par

l'Allemagne et le Royaume-Uni,

deux pays au sein desquels les

laboratoires peuvent fixer

librement leurs prix. L'accès

aux autres marchés se fait

généralement en fonction de

leurs tailles respectives, les trois

autres grands marchés

européens étant la France,

l'Italie et l'Espagne. ”

“ Sur la plupart des marchés

majeurs, les laboratoires sont

obligés de négocier soit des

accords de type prix-volume, soit

des accords de rabais. ”

On a montré que le processus de fixation du prix des

médicaments résulte de la confrontation des stratégies

des firmes, qui visent à valoriser les investissements réalisés en

incluant dans les prix qu'elles proposent le coût de leurs

échecs et différents coûts joints, pour dégager un profit qui

rémunère leurs actionnaires et leur permettent de réinvestir,

et les stratégies des payeurs, qui acceptent de rémunérer cet

investissement mais doivent tenir compte de l'efficience des

dépenses de santé et de leurs contraintes budgétaires. Si la

théorie économique normative recommande dans cette

situation de pratiquer des prix supérieurs au coût marginal et

différenciés en fonction de l'élasticité de

la demande des différents payeurs, elle

n'apporte pas recommandations

empiriques sur le niveau optimal de

profit des firmes dans une perspective

de bien-être global. Les prix résultent

donc d'un rapport de pouvoir de marché

entre les firmes en position de

monopole temporaire et les payeurs. Sur

les grands marchés, ceux-ci peuvent

également utiliser leur position de

monopsone pour imposer leurs prix.

Dans cette confrontation, il existe une

asymétrie d'information entre firmes et

payeurs. Ces derniers ne connaissent en effet pas les

arbitrages qui ont été réalisés au cours du temps par les

firmes, notamment en matière d'imputation des coûts joints

entre différents produits et différents marchés. De ce fait, ils

n'ont pas les moyens de contester les données avancées par

l'industrie en termes de coût de développement. Il existe à ce

sujet une polémique ancienne, qui oppose deux écoles

d'estimation de ces coûts de développement. La première

école, dont le

Tufts Center for the Study of Drug

Developement

est l'acteur le plus connu, fonde son calcul du

coût moyen du développement d'un produit sur la prise en

compte du coût des échecs. Une étude de 20073de ce centre

conclut à une croissance de ce coût au cours du temps, jusqu'à

atteindre un montant de l'ordre de 1,3 milliards de Dollars US

en 2007. La deuxième école conteste radicalement ces

premières estimations. A l'initiative d'une association de

défense des consommateurs, Public Citizen, un premier

rapport publié en 20014contestait le chiffre de 500 millions de

Dollars US avancés à cette date par l'industrie

pharmaceutique et proposait une estimation de l'ordre de 57

à 71 millions. Les principales critiques adressés à l'estimation

initiale étaient la prise en compte, dans le calcul du coût du

développement, du coût d'opportunité des dépenses

investies à perte dans les échecs et la non prise en compte des

avantages fiscaux dont bénéficiaient les firmes. Plus

récemment, Light5a repris les arguments du rapport Public

Citizen en y rajoutant des critiques plus directes sur la

représentativité des données utilisées par la première école et

sur différentes hypothèses, en concluant à des estimations

trois fois inférieures à celles publiées par le

Tufts Center

.

La vivacité de cette controverse souligne

la difficulté de connaître de façon précise

le coût de développement d'un produit. Il

n'existe pas

a priori

de formule magique

permettant d'établir la méthode optimale

de répartition des coûts de R&D et des

autres coûts joints entre les différents

produits, en développement ou déjà

commercialisés. Dans le cas d'un produit

qui atteint le stade de la

commercialisation, on pourrait sans

doute, avec un travail minutieux d'analyse

des comptes de l'entreprise, identifier à

chaque moment du développement les

ressources qui ont été directement

mobilisées pour ce développement, ce qui est plus facile pour

les phases cliniques. On pourrait également identifier les coûts

de production, même si l'on rencontre à nouveau sur ce point la

difficulté de l'imputation de coûts joints de fabrication. Mais il

reste la difficulté de l'imputation des échecs qui surviennent à

chaque étape.

En conséquence, si l'on voulait fixer les prix des médicaments

à partir d'une approche de type coût + marge, en admettant

une transparence complète des comptes de l'entreprise, il

n'existe aucune règle objective permettant une imputation

des coûts joints de la R&D à un produit donné. Il n'existe non

plus aucune formule magique pour décider du niveau de

marge qu'un acheteur va consentir sur un produit donné. Dans

un modèle de ce type, c'est donc à nouveau dans la

confrontation, dans le rapport de force entre une firme et un

acheteur que les composantes du prix s'établiront, avec

cependant une transparence accrue pour le payeur s'il

connaissait mieux la réalité des coûts de développement.

3/ Di Masi JA, Grabowski H. The cost of biopharmaceutical R&D : is biotech different? 2007 Manage. Decis. Econ. 28:468-479.

4/ Public Citizen Congress Watch 2001. Rx R&D Myths : The case against the drug industry R&D " scarecard ". www.citizen.org/documents/ACFDC.PDF -

5/ Liiight D, Warburton R. 2010 Demythologizing the high costs of pharmaceutical research. 2011 Biosocieties 6:34-50.

Les partenaires d’Hippocrate : Air Liquide Santé International, GlaxoSmithKline

4

Secrétariat général : 01 41 14 99 00 / secretariat@club-hippocrate.fr Conseil scientifique

“ Les payeurs ne connaissent

pas les arbitrages qui ont été

réalisés au cours du temps par

les firmes. De ce fait, ils n'ont

pas les moyens de contester les

données avancées par

l'industrie en termes de coût de

développement. ”

4. Conclusion

1

/

4

100%