Actifs réels liquides - Pavilion Financial Corporation

ACTIFS RÉELS

LIQUIDES

PAR ANTON LOUKINE, CFA, CAIA,

CHEF DES INVESTISSEMENTS,

SOLUTIONS APPLIQUÉES

Pavilion Groupe ConseilsTM

2

EXPOSÉ – T2 2013

PaviliOn GrOuPE COnSEilS MC

ACTIFS RÉELS LIQUIDES

par Anton Loukine, CFA, CAIA, Chef des investissements, Solutions appliquées

Introduction

Dans la plupart des pays développés, les taux d’intérêt frôlent

le zéro en termes nominaux et sont négatifs en termes réels.

Les investisseurs cherchent des moyens de protéger leur

capital contre l’érosion du pouvoir d’achat ainsi que contre des

changements inattendus de la structure des taux d’intérêt et

l’inflation. Cela passe notamment par l’augmentation de leurs

positions en actifs réels liquides.

Les actifs réels sont souvent associés à des investissements

à long terme en biens matériels peu liquides. Les placements

non liquides peuvent orir une prime supplémentaire et

sembler moins volatils en raison des valorisations fondées sur

l’appréciation et l’égalisation des rendements. Mais en raison

des minimums à investir, des coûts élevés des transactions

et des longues périodes d’immobilisations, ils ne conviennent

qu’aux grands investisseurs institutionnels qui disposent d’un

long horizon temps, n’ont pas de grands besoins de liquidités

et ne s’inquiètent pas de l’incapacité de rééquilibrer cette partie

de leur portefeuille. Si la masse et la liquidité de l’investissement

comptent, il est quand même possible de bâtir un portefeuille

d’instruments liquides qui aident à atteindre les caractéristiques

et résultats souhaités.

Qu’entend-on par actifs réels?

Il existe deux grandes définitions des actifs réels :

• Les actifs réels sont des ressources économiques qui

génèrent directement de la consommation.

• Les actifs réels sont des biens indépendants des variations

de la valeur de l’argent.

La première définition insiste sur les caractéristiques

produisant des rendements nominaux. Il existe beaucoup de

chevauchements entre les investissements qui répondent à

cette définition; cependant, c’est à la deuxième qu’est consacré

cet article puisqu’elle est plus vaste et plus inclusive.

Comparativement aux investissements traditionnels en

titres à revenu fixe et actions, les actifs réels ont certaines

caractéristiques qui aident à améliorer les conditions de

placement et les résultats globaux pour les investisseurs :

• Inducteurs de rendement distincts : bénéficient d’une

augmentation de la rareté des intrants de produits (p. ex.,

terrains et ressources naturelles);

• Protection contre l’inflation : bénéficient de l’augmentation

du prix des intrants et des taux d’intérêt;

• Potentiel d’appréciation du capital et revenu stable :

une sensibilité moindre aux cycles économiques et aux

fluctuations du marché peut donner lieu à des flux de

trésorerie comparables à un « revenu fixe » et de solides

rendements totaux;

• Diversification du portefeuille : corrélations faibles à

modérées avec les catégories d’actifs traditionnelles.

Comme cet article porte sur les actifs réels liquides,

les investissements souhaités doivent aussi orir une

liquidité quotidienne. En général, les formes non liquides

d’investissements peuvent donner lieu à une prime

supplémentaire et semblent moins volatiles et moins tributaires

d’une corrélation avec les mouvements du marché en général

en raison des valorisations fondées sur l’appréciation et de

l’égalisation des rendements. L’investissement par le biais

d’instruments de placement négociés publiquement ore un

certain nombre d’avantages également :

• liquidité journalière et transparence des prix;

• meilleur accord entre les intérêts de la direction et des

investisseurs;

• accès à des projets et des transactions plus grands;

• capacité de diversifier entre les secteurs et les lieux avec des

montants d’investissement minimum.

Les segments de marché suivants répondent au profil souhaité

et sont examinés en détail :

Segment de

marché Placements liquides Placements non liquides

Immobilier FPI Biens immobiliers directs

Infrastructures Infrastructures cotées Infrastructures directes

Obligations

indexées sur

l’inflation

Obligations à

rendement réel, TIPS

s.o.

Emprunts à taux

variable

Prêts bancaires

privilégiés, billets à

taux variable

s.o.

Marchandises Contrats à terme,

FNB, titres de

matières premières

Marchandises physiques

Terres forestières FPI forestières Organismes de gestion

d’investissements forestiers

(TIMO)

Terres agricoles Diverses sociétés

ouvertes

Sociétés en commandite

3

EXPOSÉ – T2 2013

PaviliOn GrOuPE COnSEilS MC

Immobilier

L’investissement dans l’immobilier consiste à acheter, détenir,

gérer, louer ou vendre des biens immobiliers à profit. Il ore

plusieurs avantages exclusifs, dont un revenu stable combiné

au potentiel d’une appréciation naturelle de sa valeur, des

avantages fiscaux précieux en termes d’amortissement et

la capacité d’influencer le rendement par des initiatives qui

améliorent la propriété et augmentent sa valeur.

L’achat de parts de fiducies de placement immobilier (FPI) est

le moyen le plus simple d’investir dans l’immobilier. Seules les

FPI de capitaux propres – les entités dont 75 % de l’actif sont

investis dans l’avoir propre des transactions immobilières –

devraient être incluses dans l’univers des actifs réels liquides.

Les FPI hypothécaires, qui investissent principalement dans

des créances, et par extension les FPI hybrides, ne produiront

probablement pas les caractéristiques de rendement souhaitées

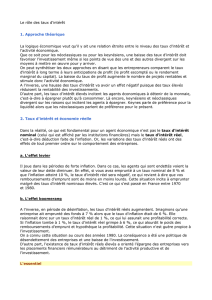

par cette catégorie d’actifs. Si l’on examine les antécédents sur

une longue durée, l’indice FTSE NAREIT Mortgage REIT était

nettement à la traîne de l’indice FTSE NAREIT Equity REIT

pendant la période de 1972 à 2012 (5,1 % contre 12,1 % par an)

avec une volatilité annualisée plus élevée (20,5 % contre 17,3 %).

En outre, les FPI hypothécaires n’ont réussi à dépasser l’inflation

américaine que dans 25 années sur 41 comparativement aux

FPI de capitaux propres, qui ont dépassé l’inflation américaine

dans 32 années civiles sur 41.

Même parmi les FPI de capitaux propres, les sociétés

sont très hétérogènes et selon leurs caractéristiques de

propriété, peuvent présenter un comportement diérent.

Par exemple, les propriétés qui ont des taux d’occupation élevés

et des baux à long terme non résiliables se comporteront plus

comme des obligations de sociétés nominales à long terme

et n’ont donc pas les caractéristiques souhaitées pour des

actifs réels liquides. Par ailleurs, les propriétés qui ne sont pas

pleinement occupées ou ont des baux de courte durée ainsi

que la capacité d’indexer les loyers sur l’inflation ont plus de

probabilités de générer les résultats voulus.

Infrastructure

Les infrastructures comprennent les biens et systèmes

fondamentaux qui facilitent des fonctions essentielles à la bonne

marche d’une économie. L’investissement en infrastructures

produit généralement des flux de trésorerie élevés et stables en

raison de l’inélasticité de la demande de services essentiels et

des importantes barrières à l’entrée. L’univers des possibilités

mondiales d’investissement en infrastructures a fortement

augmenté du fait des privatisations.

Comme catégorie d’actifs, les infrastructures cotées sont très

hétérogènes. Les types de sociétés incluses dans les diérents

indices d’infrastructures mondiaux vont des entreprises

publiques de distribution et des aéroports aux infrastructures

sociales, dont les sociétés orant de services d’éducation sur

Internet. En général, on peut diviser les infrastructures en trois

grandes catégories1:

• Pures : Des sociétés qui détiennent ou exploitent des actifs

d’infrastructures dans des industries ayant de fortes barrières

à l’entrée, une demande relativement inélastique et un revenu

stable à long terme dérivé de droits d’utilisation.

• De base : Des sociétés qui présentent certaines

caractéristiques fondamentales d’infrastructures du fait de

la réglementation ou d’ententes contractuelles, mais qui ont

-50%

-30%

-10%

10%

30%

50%

70%

90%

1972

1974

1976

1978

1980

1982

1984

1986

1988

1990

1992

1994

1996

1998

2000

2002

2004

2006

2008

2010

2012

Indice FTSE NAREIT Equity REIT

Indice FTSE NAREIT Mortgage REIT

Inflation américaine non désaisonnalisée

Source: Pavilion, Bloomberg; rendements en USD

Figure 1

1 - RREEF Research, A Compelling Investment Opportunity: The Case for Global Listed

Infrastructure Revisited, July 2011.

4

EXPOSÉ – T2 2013

PaviliOn GrOuPE COnSEilS MC

des marges plus basses et qui ne sont typiquement pas aussi

capitalistiques.

• Générales : Les sociétés qui sont propriétaires d’entreprises

reliées aux infrastructures et ne présentent pas de flux de

trésorerie relativement stables.

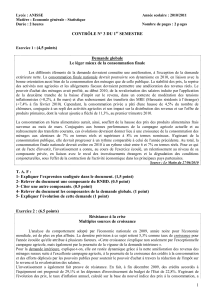

Comparativement à d’autres indices d’infrastructures,

l’indice DJ Brookfield Infrastructure – le seul indice

contenant exclusivement des sociétés d’infrastructures

pures – présente les meilleurs rendements historiques et

la plus faible volatilité depuis sa création le 31 décembre

2002 :

Seules les sociétés d’infrastructures pures, qui ressemblent

le plus à celles de l’univers des infrastructures non cotées

peuvent être incluses dans la catégorie des actifs réels liquides.

Ces sociétés tirent plus de 70 % de leurs flux de trésorerie des

secteurs d’activité d’infrastructures pures et font généralement

partie d’un ou de plusieurs des secteurs suivants : stockage

et transport de pétrole et de gaz, transport et distribution

d’électricité, communications (tours/satellites), services de

distribution d’eau, routes à péage et chemins de fer, et aéroports

et ports maritimes.

Obligations indexées sur l’inflation (OII)

Les obligations indexées sur l’inflation ou à rendement réel

sont des obligations dont les paiements de capital et d’intérêts

sont indexés sur l’Indice des prix à la consommation (IPC).

Contrairement à d’autres instruments, leurs flux de trésorerie

sont explicitement liés à l’inflation. En outre, certaines OII (p.

ex. les TIPS américains) sont aussi pourvues d’une protection

intégrante contre la déflation de la valeur à l’échéance. Si ces

OII semblent orir le meilleur des deux mondes, à long terme,

on s’attend à ce qu’elles soient dépassées par les obligations

nominales dans des conditions normales de marché. Après

tout, le rendement d’une obligation nominale est composé du

rendement réel, de la prévision de l’inflation et d’une prime

couvrant le risque que l’inflation réelle dépasse l’inflation

projetée. Résultat, on ne s’attend à un rendement supérieur des

OII que lorsque l’inflation réelle dépasse nettement les attentes.

Le Canada émet des OII depuis plus longtemps que les États-

Unis, et la première OII canadienne existe toujours. Le graphique

qui suit compare les rendements historiques de l’obligation

à rendement réel (ORR) CAN 4,25 % 12/21 et de l’obligation

nominale CAN 9,75 % 6/21.

Sur la période de 21 ans, les obligations nominales ont

dépassé les obligations à rendement réel. Comparativement

aux obligations nominales, celles à rendement réel n’ont pas

réussi à orir une protection pendant les crises parce qu’elles

Source : Pavilion, Bloomberg; les rendements sont des rendements totaux

nets en USD, sauf pour Macquarie qui utilise les rendements totaux bruts.

0

50

100

150

200

250

300

350

400

450

déc. 02

juin 03

déc. 03

juin 04

déc. 04

juin 05

déc. 05

juin 06

déc. 06

juin 07

déc. 07

juin 08

déc. 08

juin 09

déc. 09

juin 10

déc. 10

juin 11

déc. 11

juin 12

déc. 12

Indice DJ Brookfield Infrastructure

UBS Global Infrastructure & Utilities

Indice S&P Global Infrastructure

Indice Macquarie Global Infrastructure

-15.00%

-10.00%

-5.00%

0.00%

5.00%

10.00%

15.00%

20.00%

25.00%

30.00%

35.00%

1992

1993

1994

1995

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

Bond 21s RRB 21s

Source: Pavilion, Bloomberg

Figure 2

5

EXPOSÉ – T2 2013

PaviliOn GrOuPE COnSEilS MC

ne sont pas aussi liquides que les obligations nominales et ne

bénéficient donc pas de la ruée vers la qualité. Néanmoins,

les obligations à rendement réel ont eectivement produit

des rendements d’une moins grande volatilité annuelle

(9,1 % comparativement à 7,4 %) et ont véritablement brillé en

1999 et 2009 – des années où l’inflation a augmenté de façon

inattendue. Alors que les écarts de taux actuels liés à l’inflation

sont inférieurs à la moyenne historique au Canada et aux États-

Unis, ces titres sont de superbes ajouts à la catégorie des actifs

réels liquides.

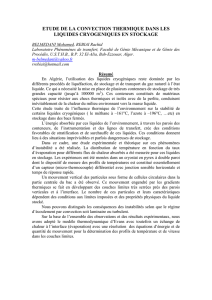

Prêts privilégiés

Les prêts privilégiés sont des crédits ouverts principalement

à des sociétés qui n’ont pas valeur de placement, garantis par

l’actif de l’emprunteur et assortis d’un privilège de premier

rang ou d’un droit de priorité sur cet actif. Contrairement à

la plupart des placements traditionnels en titres de créances

à coupons fixes, ces prêts génèrent des flux de trésorerie

variables, liés au taux LIBOR. Par conséquent, les prêts

privilégiés, particulièrement ceux qui ont un plancher LIBOR

bas ou n’en ont pas, devraient être avantagés par la hausse des

taux d’intérêt.

Les prêts privilégiés sont classés plus haut dans la structure

du capital que les obligations à rendement élevé et orent

plusieurs avantages comme des clauses restrictives plus

strictes et des taux de recouvrement plus élevés en cas de

faillite. Par exemple, selon des données de Crédit Suisse, le taux

de recouvrement moyen entre 1995 est 2010 est de 70 % pour

les prêts privilégiés et seulement de 43 % pour les obligations à

rendement élevé2. Comme les prêts privilégiés se négocient et

sont réglés diéremment des obligations et ont des exigences

de suivi, d’administration et de conformité à la réglementation

plus strictes, ils peuvent aussi orir une prime additionnelle

qui n’est pas liée au risque financier assumé – ce qu’on appelle

parfois la prime de complexité. Ces facteurs permettent aux

prêts privilégiés d’orir une meilleure rémunération du risque

de crédit assumé ainsi que la protection souhaitée contre

l’inflation et la montée des taux d’intérêt. Voir figure 3.

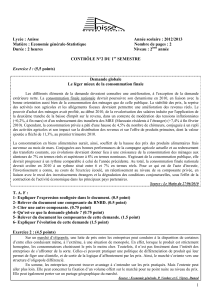

Alors que la crise des liquidités de 2008 a réduit nettement les

prix des prêts privilégiés, les caractéristiques fondamentales

étaient encore bonnes et les investisseurs patients (achetant

pour conserver) ont dégagé un rendement net d’environ 8 %

sur les deux ans (2008-2009). Les pertes de créances dues à

des défaillances ne représentaient qu’environ 1,5 % de la valeur

du portefeuille en 2008.

Le plus haut taux de défaillance et le plus faible taux de

recouvrement ont été enregistrés en 2009 (perte d’environ

5 % de la valeur du portefeuille), ce qui n’a pas empêché la

catégorie d’actifs de regagner le terrain perdu. (Figure 4)

Source: Pavilion, Bloomberg, Merrill Lynch BBB U.S. Corporate Index, S&P/LSTA U.S. Leveraged Loan 100 Index, Markit iBoxx USD Liquid High-Yield

Index, Credit Suisse, S&P / Capital IQ; donnéesde janvier 2013.

Taux

Rémunération du

risque de taux

d’intérêt

Rémunération du

risque de crédit

Taux de défaillance

annuel

Perte

due à la défaillance

Rémunération nette

du risque de crédit

Obl. BBB 5 ans 2.5% 0.7% 1.8% 0.3% 60% 1.6%

Obl. HR 5 ans 5.5% 0.7% 4.8% 4.5% 60% 2.1%

Prêt priv. 5 ans 5.5% 0.3% 5.2% 4.5% 30% 3.8%

5.0% 4.9% 3.7% 4.0% 4.5% 2.7%

12.0% 6.1% 4.4% 5.6% 1.2%

-29.0%

51.6%

10.5% 2.4% 10.5%

-40%

-20%

0%

20%

40%

60%

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

Source: Pavilion, S&P/LSTA U.S. Leveraged Loan TR Index; rendements faisant l’objet d’une couverture en CAD.

Figure 4

2 - Source: Credit Suisse, données de 1995 - 2010

Figure 3

6

6

7

7

8

8

9

9

1

/

9

100%