Support de Cours 1 - Knowledge

1

Mathématiques financières – Support de Cours 1

La valeur et le temps

Sophie Gay Anger – SKEMA Business School

Table des matières

Introduction : concepts clef de l’évaluation financière .............................................................. 2

1. Introduction : notion d’intérêt. ........................................................................................... 3

1.1 Intérêt simple. ................................................................................................................ 3

1.2 Intérêt composé : ........................................................................................................... 4

2. Valeur actuelle (ou présente) et valeur finale (ou future) de flux uniques. ........................ 5

3. Valeurs présentes et futures de périodicités. ...................................................................... 6

4. Les déterminants du taux d’intérêt .................................................................................... 9

4.1 Les taux de référence ..................................................................................................... 9

4.2 La structure par terme des taux d’intérêt ................................................................... 10

4.3 Les déterminants des mouvements des taux d’intérêt ................................................ 11

Annexe : exercices .....................................................................................................................14

2

Introduction : concepts clef de l’évaluation financière

Nous allons aborder l’évaluation des instruments financiers les plus communs : actions et

obligations. Pour ce faire, il nous faut présenter au préalable certains principes généraux ainsi

que les outils techniques qui y sont associés.

Concept#1 : La valeur de tout actif financier est égale à la valeur présente de

tous les flux de trésorerie que cet actif va générer dans le futur.

Ce principe simple, qui exprime l’égalité entre la valeur aujourd’hui et les flux de trésorerie

futurs est souvent complexe à appliquer. Considérons un actif financier qui, moyennant un

prix d’achat P aujourd’hui, vous promet une somme de 100€ dans un mois. S’il est clair de

considérer que P est l’équivalent aujourd’hui de 100€ dans un mois, il est plus difficile de

calculer P : comment trouver l’équivalent aujourd’hui des 100€ ? Que faire si l’entrée de fonds

est incertaine ? Nous allons voir dans les pages qui vont suivre les mécanismes de

l’actualisation qui sont à la base de l’évaluation des titres financiers.

L'ACTUALISATION permet d'obtenir la valeur aujourd'hui de flux monétaires futurs.

Concept #2 : Le problème d’allocation de la richesse peut être ramené à un

compromis entre risque et rendement.

Le problème du choix d’investissement est de sélectionner un projet ou des titres financiers.

Pour répondre à cette question il nous faut inévitablement en aborder une autre : quelle

rémunération exigerons-nous pour compenser le risque ?

Considérons les deux actifs suivants :

actif A : acheté 50’000€ aujourd’hui, il vaudra avec certitude 51’500€ demain

actif B : acheté 50’000€ aujourd’hui, il vaudra demain 100'000€ avec une probabilité de

50% et 25'000€ avec une probabilité de 50%.

L’actif A est sans risque (car sa valeur future est certaine), et son rendement :

%3

000'50 000'50500'51

présenteValeur présentevaleurfutureValeur

rrE AA

L’actif B est risqué (sa valeur future est incertaine), et l’espérance de son rendement est :

E rB

~,' '

',' '

', , ,

0 5 100000 50000

50000 0 5 25000 50000

50000 0 5 1 0 5 0 5 25%

La question va être de savoir si le supplément de rendement espéré (25% au lieu de 3%)

compense suffisamment pour le risque supporté quand on investit dans l’actif B. Pour ce faire,

nous devons déterminer des mesures pertinentes du risque supporté, mais nous devons aussi

élaborer des estimateurs des préférences des agents, et en particulier de leur aversion envers

le risque. On suppose en effet que les agents sont rationnels : ils vont préférer, pour un même

niveau de rendement espéré, supporter le moins de risque possible.

Voici donc comment sera abordée la question du choix de portefeuille : quelle compensation

en termes de rendement est adéquate pour un niveau de risque donné ? Divers modèles

3

théoriques sont susceptibles de répondre directement à cette question. Mais à la base, il faudra

toujours déterminer le compromis pertinent entre risque et rendement.

Nous verrons aussi dans ce cours comment formaliser ce compromis, mais nous devons au

préalable maîtriser les calculs de valeurs présentes en utilisant les mathématiques financières.

1. Introduction : notion d’intérêt.

L’intérêt est le prix à payer pour utiliser des fonds empruntés. C’est le loyer de l’argent : le

prix payé pour bénéficier d’une somme donnée durant une période donnée, cette somme étant

remboursée au prêteur en fin de période.

En tant que prix, l’intérêt est soumis dans sa formation aux lois de l’offre et de la demande :

plus il y a demande de fonds, plus l’intérêt est élevé, et inversement si l’offre de fonds est plus

grande, l’intérêt est plus faible. Plus précisément à tout moment prévaut une multiplicité de

taux d’intérêts, variant en fonction de l’horizon de temps considéré, des qualités de

l’emprunteur, des caractéristiques du prêteur, ... Mais nous n’entrerons pas dans ces détails

pour l’instant, car nous voulons mettre en valeur avant tout dans ce chapitre les mécanismes

de calcul.

1.1 Intérêt simple.

L’intérêt est dit « simple » lorsqu’il est calculé à chaque période seulement sur la base de la

somme prêtée ou empruntée à l’origine (par la suite, nous appellerons cette somme le capital).

Par l’intérêt simple, le capital, base de calcul, reste constant, de même que le montant

d'intérêt de chaque période.

MODE DE CALCUL :

Soit

P

V

: le capital initial ou valeur présente,

VF

: le capital final ou valeur future

rs : taux d’intérêt simple pour une période

n : nombre de périodes (horizon)

It

: montant d’intérêt accumulé sur t périodes,

it

montant d’intérêts pour la période t.

D’après nos définitions, on a :

sP rVI

1

sPsPsPsPn rVnrVrVrVI ...

Périodes 1 2 n

sIsIInPF nrVrVnVIVV 1

Formules récapitulatives :

S

F

P

sPF

sPn

nr

V

V

nrVV

rnVI

1

1

4

Exemple 1:

Le premier août 1291, votre aïeul a placé une somme équivalente à 500 € au taux d’intérêt

simple de 8%, calculez combien votre famille a accumulé d’intérêt au 1er août 2012, et quelle

est à cette date la valeur totale (capital plus intérêts) de votre placement.

Solution :

I1500 008 40 ,

intérêt perçu chaque année.

2884072108,0500

721 I

intérêts accumulés depuis 1291.

2934068.5850008,07211500

F

V

valeur totale du placement le 1er août 2012.

Exemple 2 : prix des obligations du Trésor à taux fixe (BTF)

Les obligations du Trésor à taux fixe sont des titres du marché monétaire, ayant des échéances

fixes de 13, 26 ou 52 semaines. Par convention, les intérêts précomptés sont calculés sur la base

de 360 jours par an. La valeur du titre s’exprime en pourcentage.

Considérons un BTF, échéance 91 jours (13 semaines). Si le taux fixe est de 1.85%, quel sera le

prix à payer aujourd’hui pour ce titre ?

Solution :

%535.99

360 91*0185.0

1

100

P

V

Ainsi, si vous avez acquis pour 1Mio de BTF, vous avez déboursé 1'000’000*0.99535=995’350€ pour recevoir

1'000’000€ dans 13 semaines. Les intérêts sont donc versés au début de la période sur laquelle ils sont

calculés : on les nomme « intérêts précomptés ».

1.2 Intérêt composé :

Le taux d’intérêt est dit composé lorsqu’à la fin de chaque période l’intérêt s’ajoute au capital

de début de période pour former la base de calcul de l’intérêt pour la période suivante.

Donc : - le capital de base varie à chaque période.

- le montant d’intérêt varie à chaque période.

- s’il s’agit d’un placement l’intérêt s’ajoute au capital.

MODE DE CALCUL :

P

V

Ainsi, on peut calculer le montant périodique d’intérêt de la manière suivante :

Intérêts :

i1

Calculés sur la

base de

P

V

Intérêts :

i2

Calculés sur la

base de

P

V

+

i1

5

rrVrrrVrVVriiVi

rrVrrVVriVi

rVi

PPPPP

PPPP

P

2

213

12

1

11

1

et par récurrence on aboutit à :

rrVi n

Pn 1

1

De même, on calcule le capital accumulé comme suit :

322

3

2

2

11

111

111

1

rVrrVrVV

rVrrVrVV

rVrVViVV

PPP

PPP

PPPP

ou de manière générale :

n

Pn rVV 1

lorsque le capital est placé en début d’année.

Exemple 3 :

Alors même que votre aïeul effectuait son placement en 1291, son épouse décidait de suivre son

exemple. Cependant elle préféra placer à un taux de 8% annuel composé.

Solution:

I i

1 1 500 008 40 ,

intérêt perçu la première année.

2624

721 1027,61025,150008,01500

F

V

valeur totale du placement le 1er août 2012.

2626

721 1027,65001027,6 I

intérêts accumulés depuis 1291.

2. Valeur actuelle (ou présente) et valeur finale (ou future) de flux

uniques.

Comme nous l’avons déjà vu, la valeur finale correspond à la valeur accumulée d’un placement

à un taux d’intérêt donné durant une période de temps donnée.

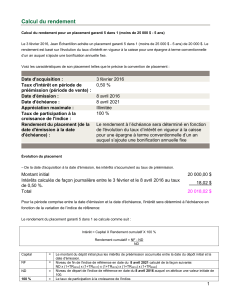

D’après les concepts précédemment présentés, une somme de 1'000 € placée pendant 4 ans au

taux de 5% effectif annuel aura une valeur finale de :

€51.215'105,1000'1 4

F

V

Valeur accumulée

Période de placement

Valeur présente

Investissement

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

1

/

14

100%