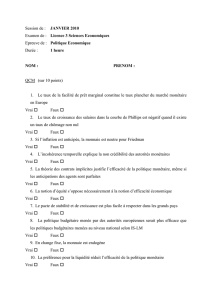

is-lm

C'est quoi le modèle IS-LM ?

Le modèle IS-LM est un modèle macroéconomique qui décrit l'équilibre d'une

économie composée de trois marchés (les biens, la monnaie et les titres).

C'est un modèle que l'on doit à John Hicks (1937) et qui est supposé représenter

les mécanismes keynésiens élémentaires.

Les prix y sont supposés fixes. L'économie est supposée en situation de capacités

de production excédentaires, de sorte qu'on n'est pas obligé de formuler une

fonction de production explicite. Le revenu évolue en fonction de la demande

globale.

En vertu de la loi de Walras, selon laquelle quand dans une économie à n

marchés n - 1 marchés sont équilibrés le nième l'est aussi. On s'abstient d'étudier

le marché des titres.

Fonctions de comportements

Les fonctions de comportement du modèle sont macroéconomiques, non basées

sur un choix individuel. Elles décrivent le comportement agrégé des agents

économiques.

La consommation est une fonction croissante du revenu disponible.

C = Q(Y - T(Y))

T les impôts, sont fonction du revenu, T(Y). T' est compris entre 0 et 1.

Q' la propension marginale à consommer le revenu disponible est comprise entre

0 et 1.

Pour simplifier la présentation du modèle, on va poser que :

C = Q(Y - T(Y)) = C(Y)

Compte tenu des propriétés des fonctions Q et T, définies ci-dessus :

C'(Y) compris entre 0 et 1.

Par la suite, du fait de cette présentation, la fiscalité restera inchangée.

L'investissement est une fonction décroissante du taux d'intérêt :

I = I(r)

I'(r) < 0

La demande de monnaie est une fonction croissante du revenu Y et décroissante

du taux d'intérêt r :

L = L (Y,r)

L'y(Y,r) > 0, traduisant un motif de transaction et de précaution

L'r(Y,r) < 0, traduisant un motif de précaution et un motif de spéculation

Les agents économiques choisissent de détenir de la monnaie selon leurs besoin

de transactions, qui augmentent avec le revenu et selon taux d'intérêt qui

détermine s'il est plus intéressant de détenir de la monnaie ou des titres (dans

l'esprit du modèle, les titres sont des obligations).

Le marché des biens, la courbe IS

L'équilibre sur le marché des biens est réalisé si la demande est égale à l'offre :

Y = C + I + G

La demande se décompose entre consommation, investissement et dépenses

publiques (G), qui sont exogènes.

D'où :

Y = C(Y) + I (r) + G (1)

Avec des fonctions C(Y) et I(r) usuelles, on peut reformuler cette équation sous la

forme :

r = D(Y) + G

Cette équation définit la courbe IS (pour Investement Saving, dans la mesure où

l'équation (1) peut être classiquement reécrite comme une égalité entre épargne

et investissement), qui est l'ensemble des couples (Y,r) tel que le marché des

biens est en équilibre.

Compte tenu des propriétés des fonctions C(Y) et I(r), on peut montrer que :

D' < 0

En effet, si on différencie (1) en maintenant G constant :

dY = dYC'(Y) + drI'(r)

dr/dY = I'(r) / [1 - C'(Y)] < 0

La courbe IS est décroissante (figure 1).

Quand le taux d'intérêt augmente, l'investissement diminue, réduisant la

demande et le revenu (via le mécanisme du multiplicateur keynésien).

Fig 1. La courbe IS

Le marché de la monnaie, la courbe LM

L'offre de monnaie M est supposée exogène, contrôlée par les autorités

monétaires.

A l'équilibre du marché de la monnaie, l'offre de monnaie est égale à la demande

de monnaie :

L (Y,r) = M (2)

L'équilibre du marché de la monnaie peut se reécrire sous la forme :

r = R(Y,M)

Cette équation définit la courbe LM (Liquidity Money), qui est l'ensemble des

couples (Y,r) tels que le marché de la monnaie est en équilibre.

Compte tenu de la forme de L(Y,r) :

R'y > 0

La courbe LM est croissante (figure 2).

En effet, en différenciant (2), en maintenant M constante :

dYL'y(Y,r) + drL'r(Y,r) = 0

dr/dY = - L'y(Y,r)/L'r(Y,r) > 0

Lorsque le revenu augmente, à masse monétaire inchangée, la demande de

monnaie pour un motif de transaction augmente. Pour rétablir l'égalité entre

offre et demande, le taux d'intérêt augmente.

Deux cas particulier doivent être envisagés :

- celui où la demande de monnaie pour réaliser les échanges est tellement

importante (du fait de l'importance de Y) qu'elle absorbe toute la masse

monétaire. En supposant que L(Y,r) est séparable et peut s'écrire L(Y,r) = L1(Y) +

L2(r), ce cas signifie que L1(Y) = M. Alors, LM est verticale.

- celui de la trappe à liquidité. Cas où les anticipations sont telles que la demande

de monnaie est infinie, quel que soit le niveau du taux d'intérêt. LM est

horizontale.

On suppose généralement que LM est divisé en trois parties : la partie normale et

les deux cas particuliers.

Fig 2. La courbe LM

L'équilibre global

Lorsque les deux marchés sont en équilibre, l'économie est à son équilibre global,

auquel correspond un couple (Y*,r*), tels que :

r* = D(Y*) + G

r* = R(Y*,M)

C'est le point d'intersection de IS et LM (figure 3).

Les valeurs des autres variables endogènes, C et I peuvent être déduites de Y* et

r*.

Fig 3. Equilibre global

Changements de politique économique

On peut agir sur le revenu global à partir des politiques monétaire et budgétaire.

La politique budgétaire consistera à faire varier les dépenses publiques, G. Ayant

fixé le taux d'imposition du revenu dans C(Y), on suppose implicitement que les

dépenses publiques sont financées par emprunt ou création monétaire. La hausse

des dépenses publiques a pour effet de stimuler la consommation, par le biais du

mécanisme du multiplicateur keynésien et ainsi d'accroître le revenu global.

A offre de monnaie (M) constante, la variation compatible avec un maintien de

l'équilibre est telle que :

dY = dYC'(Y) + drI'(r) + dG (marché des biens)

dYL'y(Y,r) + drL'r(Y,r) = 0 <=> dr/dY = - L'r /L'y (marché de la monnaie)

dG = [1-C'(Y)]dY - drI'(r) <=> dG/dY = [1-C'(Y)] - (dr/dY) I'(r) = [1 - C'(Y)] +

(L'y/L'r)I'(r)

dY/dG = 1 / [1 - C'(Y) + (L'y/L'r)I'(r)] (multiplicateur budgétaire)

Le terme 1/[1-C'(Y)] est le "multiplicateur keynésien de base", sans prise en

compte des variables financières. Il est positif. Plus il est élevé (ce qui signifie que

la propension marginale à consommer le revenu disponible est élevée), plus la

politique budgétaire est efficace.

Le second terme du dénominateur, (L'y/L'r)I'(r), exprime un effet d 'éviction de

l'investissement par la dépense publique. L'y/L'r <0 , I'(r) <0. Leur produit est

donc positif. De sorte que lorsque 1/[(L'y/L'r)I'(r)] augmente, la valeur du

multiplicateur baisse. Explication : quand le revenu augmente, il occasionne une

hausse de la demande de monnaie sur le marché de la monnaie (car pour réaliser

plus d'échanges, il faut détenir en moyenne plus de monnaie). Le taux d'intérêt

doit alors augmenter pour rétablir l'équilibre entre offre et demande de monnaie.

Cette hausse du taux d'intérêt a un effet dépressif sur l'investissement, qui

réduit l'effet multiplicateur de la dépense publique sur le revenu global.

En observant les termes du multiplicateur budgétaire, on peut avancer que :

- Plus l'investissement est sensible au taux d'intérêt et plus l'effet d'éviction sera

marqué.

- Plus la demande de monnaie est sensible au revenu et plus l'effet d'éviction est

important (car la hausse du taux d'intérêt nécessaire pour rétablir l'équilibre est

importante et donc l'effet sur l'investissement).

- Plus la demande de monnaie est sensible au taux d'intérêt, plus l'effet d'éviction

est faible (car une faible variation du taux d'intérêt réduit fortement la demande

de monnaie, ce qui suffit à rétablir l'équilibre sans trop affecter l'investissement).

- Plus IS est verticale, plus la politique budgétaire est efficace.

- Plus LM est verticale, moins la politique budgétaire est efficace.

Fig 4. Politique budgétaire expansionniste

La politique monétaire peut être vue comme une action sur les taux d'intérêt qui

aura un impact sur la masse monétaire ou comme une action sur la masse

6

6

7

7

8

8

1

/

8

100%