Economie Approfondie – DM n°3 – Sujet 2 Il est demandé au

Economie Approfondie – DM n°3 – Sujet 2

Il est demandé au candidat de répondre à la question posée par le sujet :

en construisant une argumentation ;

en exploitant le ou les documents du dossier ;

en faisant appel à ses connaissances personnelles.

Il sera tenu compte, dan la notation, de la clarté de l’expression et du soin apporté à la présentation.

Sujet : Quelles ont été les causes de la crise financière de 2007-2008 ?

DOCUMENT 1 :

« Si chaque crise financière a ses caractéristiques propres, des traits communs sont

régulièrement observables. De ce point de vue, la crise du subprime n’est pas sans rappeler, à maints

égards, les crises du passé : un accès facile au crédit, l’augmentation de la dette, la quête de rendements

élevés et son corollaire, une prise de risque toujours plus grande, une inflation des prix des actifs et

l’introduction d’innovations pas toujours maîtrisées. On va alors d’excès en excès (dette, prix…) ; puis

au déni (le monde a changé, les problèmes, le cas échéant, sont limités…) ; succèdent enfin la prise de

conscience, l’éclatement de la bulle et l’entrée dans une phase d’excès inverses (pessimisme,

paniques…). […]

« L’essor des prêts subprime tient en premier lieu à leur distribution, largement par des

organismes non bancaires (courtiers hypothécaires, par exemple Countrywide), non assujettis aux

ratios de solvabilité et de liquidité applicables aux banques [c'est-à-dire aux exigences d’assurance

demandées aux banques]. Il résulte, en second lieu, de la possibilité pour les prêteurs de céder le risque

sur le marché par le biais de la titrisation. Pourtant, contrairement aux attentes, la diffusion du risque

sur un large éventail d’investisseurs n’a pas contribué à renforcer le système financier. En fait, la

dispersion des risques est allée de pair avec une montée des interrogations du type “qui détient quoi ?”

renforçant les incertitudes sur le niveau réel des risques ».

P. D’Arvisenet, « Retour sur la crise du subprime », Note de Conjoncture BNP Paribas, Avril 2008

DOCUMENT 2 :

Economie Approfondie – DM n°3 – Sujet 2 – Elements de correction

Sujet : Quelles ont été les causes de la crise financière de 2007-2008 ?

Etant donné le sujet, vous devrez ici lister des éléments de réponse. Toutes iront dans le même

sens. Il s’agit ici de lister l’ensemble des causes de la crise financière de 2007-2008. Pour ce

faire, et puisque nous avons parlé plutôt de manière générale sur LES crises dans le cours, il

s’agit de reprendre les grands éléments du cours et de voir s’ils s’appliquent aux documents.

Il faut penser à hiérarchiser les idées pour répondre au sujet. Partir des causes les plus

générales, puis entrer ensuite dans les causes particulières.

Grandes idées et éléments d’illustrations :

Il faut commencer par définir ce qu’est une crise financière.

Puis on peut lister les mécanismes en jeu dans une crise à partir du cours, en appliquant

au cours de 2007-2008 :

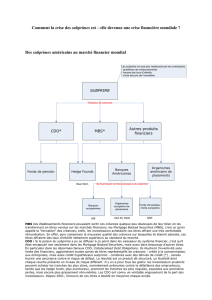

o On a d’abord des déséquilibres macroéconomiques (montré par le document 1 :

« un accès facile au crédit, l’augmentation de la dette » ; et surtout par le document

2 où l’on voit le déséquilibre croissant à partir de 1986 entre le poids des dettes

nationale et hypothécaire, et la capacité d’épargne des Etats-Unis). Dans le cas de

2007-2008, des déséquilibres à la fois sur le marché du crédit hypothécaire, et au

niveau mondial (cours).

o Ces déséquilibres macroéconomiques sont eux-mêmes causés par une tendance au

surprêt rendue possible par l’aléa moral sur les marchés financiers. Dans le cas de

2007-2008, on peut évoquer le cas des « mortgage sellers » et des banques qui ont

revendu les titres financiers ainsi émis (document 1 : « la quête de rendements

élevés et son corollaire, une prise de risque toujours plus grande » ; « l’essor des

prêts subprime tient en premier lieu à leur distribution, largement par des

organismes non bancaires (courtiers hypothécaires, par exemple Countrywide),

non assujettis aux ratios de solvabilité et de liquidité applicables aux banques

[c'est-à-dire aux exigences d’assurance demandées aux banques]. Il résulte, en

second lieu, de la possibilité pour les prêteurs de céder le risque sur le marché par

le biais de la titrisation »), mais aussi des agences de notation impliquées dans la

cotation des titres (cours).

o Reste que ces déséquilibres macroéconomiques et cet aléa moral s’amplifient sous

forme de bulle en raison de l’existence d’anticipations mimétiques. On a d’abord

une croyance dans la hausse des cours, puis la diffusion d’une croyance contraire

(document 1 : « On va alors d’excès en excès (dette, prix…) ; puis au déni (le

monde a changé, les problèmes, le cas échéant, sont limités…) ; succèdent enfin la

prise de conscience, l’éclatement de la bulle et l’entrée dans une phase d’excès

inverses (pessimisme, paniques…) ». ; « En fait, la dispersion des risques est allée

de pair avec une montée des interrogations du type “qui détient quoi ?” renforçant

les incertitudes sur le niveau réel des risques ».). Dans le cas de 2007-2008, ce

phénomène renvoie à la valeur du marché immobilier, et à la valeur des actifs

titrisés (subprimes) échangés sur les marchés (document 1 et cours).

1

/

2

100%