Télécharger le fichier

Inflation et déflation

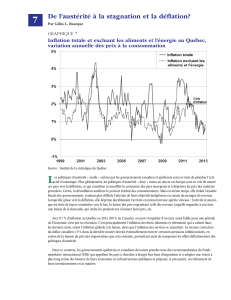

L’inflation et la déflation désignent une variation du niveau général des prix, respectivement à la hausse et à la

baisse. La déflation est un point commun entre la crise des années 1930 et la Grande Récession déclenchée par la

crise des subprimes. Cependant en 2010 l’inflation est redevenue positive. La menace déflationniste subsiste

néanmoins actuellement : le taux d’inflation est nul au Japon, de l’ordre de 1% et en diminution en Europe

continentale.

L’inflation et la déflation se mesurent donc par l’indice des prix à la consommation. Il s’agit de la moyenne du

prix des biens, où chaque bien est affecté d’un coefficient de pondération correspondant à son poids dans le

panier d’un ménage représentatif.

Il s’agit donc de phénomènes macroéconomiques, dépassant la variation des prix localisée sur certains

marchés. L’analyse de leurs causes et leurs enjeux doit se faire d’emblée à l’échelle macroéconomique.

La terminologie les pose a priori comme deux phénomènes symétriques.

Pourtant, leur occurrence ne l’est pas : les épisodes déflationnistes sont rares dans l’histoire récente, en

revanche la lutte contre l’inflation est un axe structurant des politiques macroéconomiques depuis un siècle.

D’ailleurs, le terme de désinflation, désignant le ralentissement de l’inflation, n’a pas d’équivalent du côté de la

baisse des prix, le terme « réinflation » n’est pas couramment utilisé.

La symétrie des mots est-elle ajustée à la symétrie des maux, ou occulte-t-elle une différence de nature des

phénomènes ?

I) L'inflation et la déflation apparaissent comme des pathologies symétriques.

I-A) La volatilité des prix perturbe l’activité économique

- Lorsqu’elle est non anticipée, l’inflation a des effets redistributifs. Elle lèse les prêteurs et favorise les

emprunteurs, puisque la valeur réelle des sommes remboursées est moindre. Selon M. Friedman, elle est

« antisociale », car les loyers, les prix augmentent plus vite que les salaires. L’indexation des salaires et des

retraites préserve alors le pouvoir d’achat des ménages. Les administrations publiques, qui sont structurellement

endettées, en bénéficient. Ainsi, au sortir des guerres mondiales, les dettes publiques ont été largement

dégonflées par l’inflation. L’inflation accroît l’incertitude, complique les calculs économiques, freine

l’investissement.

- Lorsqu’elle est anticipée, l’inflation est également coûteuse. Elle accroît les « shoeleather costs », c’est-à-dire

les coûts de conversion des actifs en monnaie, qui sont nécessairement plus fréquents. Elle contraint les

producteurs à modifier plus fréquemment leur grille tarifaire et accroît donc les « coûts de menu » (G. Mankiw,

"Small Menu Costs and Large Business Cycles : A Macroeconomic Model of Monopoly", Quarterly Journal of

Economics, 1985). De plus, l’inflation ne se diffuse pas simultanément sur l’ensemble des marchés : ces

décalages engendrent des variations des prix relatifs, qui compliquent les calculs économiques. L’hyperinflation

allemande entre 1921 et 1923 a ainsi ruiné les détenteurs de revenus fixes, notamment les rentiers, et bloqué un

moment les échanges monétaires.

- L’inflation érode la confiance qu’inspire la monnaie. L’accélération brutale de l’inflation peut conduire à un

effondrement de la monétaire et à une défiance envers les pouvoirs censés en garantir la valeur. Ainsi,

l’hyperinflation allemande a conduit en 1923 à une nouvelle monnaie, le Rentenmark, et durablement affaibli le

soutien à la République de Weimar. Plusieurs pays latino-américains, ou encore la Russie ont connu des épisodes

hyperinflationnistes similaires dans les années 1980 et 1990.

- La déflation accroît également l’incertitude, elle conduit les ménages à repousser leurs dépenses

d’investissement et de consommation de sorte à profiter de prix plus faibles. La déflation conduit les entreprises

à différer leurs investissements par crainte de prix de vente trop faible ou de débouchés insuffisants. Elle a des

effets redistributifs symétriques à l’inflation et alourdit la charge de la dette.

I-B) Les causes de la volatilité des prix : réelles ou monétaires

- Les penseurs de l’économie s’interrogent à la Renaissance sur la « cherté des biens », c’est-à-dire l’inflation

qui est alors un phénomène inédit. Pour Malestroit, c’est le seigneuriage pratiqué par les monarques qui en est la

cause. Les monarques financent en partie leurs dépenses en frappant de la monnaie dont le contenu en métal

précieux est plus faible que la valeur faciale. Ces manipulations monétaires rogneraient la valeur de la monnaie,

et seraient responsables de l’inflation. J. Bodin (« La réponse aux paradoxes de Malestroit », 1568) considère

que c’est l’afflux de métaux précieux du Nouveau Monde qui dérègle les échanges monétaires. Les deux auteurs

débattent donc de la responsabilité des monarques, mais ont en commun de dégager les causes monétaires de la

« cherté des biens ».

- Dans les économies précapitalistes marquées par la pénurie, la variation des prix se fait surtout à la hausse. Les

observateurs contemporains sont également sensibles aux causes réelles de l’inflation. Le prix du blé focalise

leur attention dans des économies peu diversifiées, car il représente l’essentiel de la consommation courante.

Ainsi, les physiocrates puis A.-R.-J. Turgot prônent la libéralisation du prix des grains qui devraient à terme

stimuler la production et juguler la hausse des prix. D. Ricardo (Principes de l’économie politique et de l’impôt,

1817) milite pour l’abolition des Corn Laws qui entravent les importations de blé depuis le Continent.

- La sensibilité aux causes monétaires de l’inflation marque la constitution de systèmes monétaires et bancaires

modernes. En Grande-Bretagne, au moment où la Banque d’Angleterre acquiert le monopole d’émission de la

monnaie, la « currency school » prônant la convertibilité complète de la monnaie en or l’emporte sur la

« banking school » qui propose de mettre en circulation une quantité de monnaie ajustée, mais supérieur au stock

de métal précieux en caisse. Ainsi, la monnaie est désencastrée de toute influence politique et sociale, comme l’a

souligné K. Polanyi (La grande transformation, 1944). De fait, la valeur de la monnaie et les prix des biens est

remarquablement stable au XIXème siècle.

- L’économie classique et néoclassique privilégie l’explication des variations de prix par la masse monétaire. La

théorie quantitative de la monnaie formalise cette analyse (I. Fisher, Le pouvoir d’achat de la monnaie, 1911)

M V = P T

Les (néo)classiques considèrent V comme relevant des

habitudes de comportements monétaires et donc exogène. Sous

l’hypothèse d’une dichotomie entre sphère monétaire et sphère

réelle, T est également exogène. Les variations de P sont donc

dues aux variations de M.

M : Masse monétaire

V : Vitesse de circulation de la monnaie

P : niveau général des Prix

T : volume des Transactions

- Les causes réelles et monétaires des variations de prix peuvent se combiner, avec une pondération variable au

cours de l’histoire. Le modèle macroéconomique AS / AD permet de les poser.

P

AS

x F+

x I

x F-

AD

Y

Les chocs de demande se traduisent par un déplacement de

AD. Il peut s’agir de chocs exogènes ou de l’impact de

politiques conjoncturelles. Ainsi un choc de demande positif

augmente la production Y et le niveau général des prix P.

(point F+). La période de reconstruction après la deuxième

guerre mondiale correspond à un choc de demande exogène

inflationniste. La politique de relance conduite après l’arrivée

de la gauche au pouvoir en France en 1981 est un exemple de

politique de relance inflationniste.

Un choc de demande négatif diminue la production Y et le

niveau général des prix P. (point F-). La déflation consécutive

à la crise des subprimes s’apparente ainsi à un choc exogène

de demande négatif. Les politiques déflationnistes telles celle

du gouvernement Laval en 1935 provoquent également un

choc de demande négatif déflationniste.

P

AS

x F-

x I

x F+

AD

Y

Les chocs d’offre se traduisent par un déplacement de AS.

Il s’agit de chocs exogènes.

Ainsi un choc d’offre positif augmente la production Y et

diminue le niveau général des prix P. (point F+) Sans avoir

conduit à la déflation, l’intégration des nouvelles

technologies aux processus de production et la

mondialisation ont exercé une pression à la baisse sur les

prix à partir des années 1990, tout en stimulant la production.

Un choc d’offre négatif, consécutif par exemple à une

politique de relance, diminue la production Y et augmente le

niveau général des prix P. (point F-). Les chocs pétroliers ont

ainsi conduit à la stagflation.

I-C) La « grande modération » a résorbé la volatilité des prix (O. Blanchard)

- Après sept décennies de forte volatilité monétaire, la « grande modération » touche l’ensemble des économies

développées à partir des années 1980. La relative stabilité des prix redevient la norme. Depuis une vingtaine

d’années, le taux d’inflation dans les pays riches fluctue autour de 2%, alors que des taux à deux chiffres étaient

relativement fréquents pendant les 30 Glorieuses et dans les années 1970. Cela tient d’abord à la modération des

politiques conjoncturelles, qui sont de moins en moins discrétionnaires et de plus en plus assujetties à des règles.

L’orthodoxie budgétaire gagne l’ensemble des décideurs, d’abord dans les pays anglo-saxons où ses partisans

conquièrent le pouvoir avec R. Reagan et M. Thatcher, puis en Europe à la faveur de la construction européenne

et en particulier du Traité de Maastricht en 1993. Les banques centrales qui deviennent indépendantes du pouvoir

politique stabilisent également les politiques monétaires. leurs décisions suivent implicitement la « règle de

Taylor » ("Discretion versus Policy Rules in Practice", Carnegie-Rochester Conference Series on Public Policy,

1993) :

y*)(y β π*)(π α π*ri tttt

it : taux d’intérêt directeur nominal en t r* : taux d’intérêt réel d’équilibre (ou encore taux « naturel »)

πt : taux d’inflation en t π* : cible de taux d’inflation

yt : taux de croissance économique en t y* : cible de taux de croissance économique

α : coefficient de pondération de l’objectif d’inflation β : coefficient de pondération de l’objectif de croissance

économique.

- Les politiques macroéconomiques parviennent à juguler les anticipations inflationnistes. Cela tient parfois à la

personnalité de gouverneurs de banques centrales, tels Alan Greenspan qui préside la F.E.D. entre 1987 et 2006.

Cela passe aussi souvent par des périodes d’austérité coûteuses en termes d’activité économique et de chômage,

comme en France avec la désinflation compétitive amorcée en 1983 et qui en quelques années stabilise les prix,

mais en rognant par la désindexation des salaires la part de la rémunération du travail dans la valeur ajoutée.

- Cette stabilisation des prix est à terme favorable à l’activité

économique. Lorsqu’on considère l’interdépendance entre

marché du travail et marchés des biens, la stabilisation des

prix accroît le pouvoir d’achat des salariés tout en réduisant le

chômage. Ce phénomène se représente dans le modèle WS/PS

par un déplacement de la courbe PS vers la gauche, de PSI à

PSF. (R. Layard, S. NIickell & P. Jackman,Unemployment,

Macroeconomic Performance and the Labour Market, 1991).

-

- Le contre-choc pétrolier, les gains de productivité liés aux

nouvelles technologies, la mondialisation qui permet de

produire à moindre coût, le renforcement des politiques de la

concurrence, ont par ailleurs été propices à la stabilisation des

prix.

w/p (salaire réel)

PSF

PSI

WS

u (taux de chômage)

Inflation et déflation se présentent ainsi comme deux pathologies monétaires perturbatrices. Pourtant, l’inflation

peut avoir des effets bénéfiques. Elle a longtemps joué le rôle d’une variable macroéconomique d’ajustement, et

la conjoncture depuis la crise des supbrimes est propice à son retour comme outil de politique macroéconomique.

II) L’inflation comme moindre mal

L’économiste K. Rogoff, longtemps partisan de l’orthodoxie budgétaire et monétaire, a récemment préconisé le

recours à l’inflation, notamment pour éviter la déflation qui menace encore aujourd’hui les économies

développées. Venant d’un économiste partisan de règles strictes de politiques conjoncturelles et soucieux de la

crédibilité des banques centrales, et qui prônait de nommer à leur tête des gouverneurs conservateurs ("The

optimal degree of commitment to an intermediate monetary target", Quarterly Journal of Economics, 1985),

cette prise de position suggère une dissymétrie entre inflation et déflation.

II-A) La déflation présente des risques spécifiques

- Les économistes classiques et néoclassiques ont longtemps considéré la déflation comme un mécanisme

spontané d’ajustement des marchés. Pour J.-B. Say (Cours complet d’économie politique pratique, 1828) les

mouvements de prix fondent la « loi des débouchés » : les crises de surproduction se résorbent spontanément par

la baisse des prix.

- Dans l'entre-deux-guerres, la déflation a souvent été tolérée, voire recherchée en vertu de l'effet d'encaisses

réelles (A. C. Pigou, "The Value of Money", Quarterly Journal of Economics, 1917). La déflation augmente la

valeur réelle des encaisses monétaires. Si on suppose que les agents économiques souhaitent maintenir cette

valeur stable, alors la déflation les incite à dépenser leurs encaisses excédentaires.

- En réalité, comme le montre l'échec des politiques déflationnistes dans les années 30, la déflation ne produit

pas cet effet car les revenus diminuent en même temps que les prix. A contrario le canal des prix a joué un rôle

décisif dans la propagation du krach financier à la sphère réelle (I. Fisher "The Debt-Deflation Theory of Great

Depressions," Econometrica, 1933). Les entreprises pour se désendetter ont bradé leurs liquidités et leurs

marchandises, approfondissant alors la déflation, et donc le poids réel de leur dette. Dette et déflation forment

une spirale récessionniste.

- Par ailleurs, la déflation implique que le taux d'intérêt réel est supérieur au taux d'intérêt nominal. Dans ce cas,

la relance monétaire perd de son efficacité : même si la banque centrale fixe un taux d'intérêt nominal nul, le taux

d'intérêt réel reste positif. Seule la politique budgétaire permet véritable de relancer l'activité en cas de récession

déflationniste.

II-B) L’inflation comme instrument de lutte contre le chômage.

π

u

- La relation de Phillips émane du constat d'une

corrélation négative entre croissance des salaires

nominaux et taux de chômage. ("The Relation between

Unemployment and the Rate of Change of Money Wage

Rates in the United Kingdom 1861-1957", Economica,

1958). P. Samuelson et R. Solow ("Problems of

Achieving and Mantaining a Stable Price Level :

Analytical Aspects of Anti-inflation Policy", American

Economic Review, 1960) la réinterprètent comme un

arbitrage entre inflation et chômage.

NB : la courbe de Phillips doit être prolongée en-dessous

de l'axe des abscisses pour prendre en compte

l'éventualité de la déflation.

- Comment peut-on expliquer que l'inflation diminue le chômage ? J. M. Keynes (Théorie générale de l’emploi,

de l’intérêt et de la monnaie, 1936) invoque “l'illusion monétaire”. Les salariés et leurs syndicats résistent à une

baisse de leurs salaires nominaux, en revanche en période d'inflation ils tolèrent la baisse de leurs salaires réels

qu'implique un taux d'inflation plus élevé que le taux de croissance des salaires nominaux. L'inflation diminue

ainsi le coût réel du travail, et augmente la demande de travail.

- Les imperfections de l'information seraient donc à l'origine du dilemme inflation-chômage, comme le souligne

la “parabole des îles” (E. Phelps, "Phillips Curve, Expectations of Inflation and Optimal Unemployment over

Time", Economica, 1967). Isolé sur son île symbolisant son environnement immédiat, l'agent économique

interprète à tort une hausse généralisée des prix comme une hausse spécifique du prix de son activité

économique, qu'il tend alors à intensifier.

- Les économistes néo-keynésiens identifient les sources de rigidités de prix qui font que les politiques de

relance augmentent d'abord les revenus, les dépenses et la croissance économique, puis en contrepartie

l'inflation : concurrence imparfaite, contrat implicite (C. Azariadis, "Implicit Contracts and Underemployment

Equilibria", Journal of Political Economy, 1975) et contraintes institutionnelles sur le marché du travail, risque

d'antisélection sur le marché du crédit (J. Stiglitz & A. Weiss, "Credit rationning in Markets with Imperfect

Information", American Economic Review, 1981

π

x C

x B

x A

u

NAIRU

Cet usage de l'inflation contre le chômage est

contesté par les théories monétaristes. Sous

l'hypothèse d'anticipations adaptatives, l'inflation

permettrait en déjouant les anticipations des agents de

réduire provisoirement le chômage (de A à B), mais à

terme la révision des anticipations ramènerait le

chômage à son niveau initial (de B à C). Il existe

donc un seuil de chômage incompressible à long

terme. On ne peut réduire le chômage en dessous de

ce seuil qu’au prix d’une accélération durable de

l’inflation. Aussi les monétaristes appellent ce seuil

de chômage le NAIRU : Non Accelerating Inf lation

Rate Unemployment, le chômage qui n’accélère par

le taux d’inflation. (M. Friedman, "The Role of

Monetary Policy", American Economic Review,

1968).

Sous l'hypothèse d'anticipations rationnelles, les agents décryptent instantanément l'impact inflationniste de la

relance, qui n'a a alors aucune efficacité contre le chômage (l'équilibre macroéconomique se déplace directement

de A à C) ("Expectations and the Neutrality of Money", Journal of Economic Theory, 1972)

II-C) Les déterminants du choix de l'inflation

volatilité de π

xB

x A

volatilité de y

Selon Taylor, le décideur arbitre entre les objectifs

de stabilité de et π de y :

- si le décideur donne la priorité à la stabilité de π, α

est élevé. La volatilité de π est faible, mais la

volatilité de y est élevée (point A). C’est le cas des

pays dont la banque centrale a pour mandat unique

la stabilité de prix (la Bundesbank autrefois, la

BCE jusqu’à récemment).

- si le décideur donne la priorité à la stabilité de y, β

est élevé. La volatilité de y est faible, mais la

volatilité de π est élevée (point B). C’est le cas des

pays dont la banque centrale se préoccupe

également de la stabilisation de l’activité

économique (la Fed). .

- la « grande modération » (années 1980 et 1990) se traduit par un déplacement de la relation de Taylor vers

l’origine, et donc une moindre volatilité de π ET de y, mais l’inflation reste une option possible pour le décideur.

- L'inflation peut être instrumentalisée par les décideurs politiques. Une relance inflationniste en période pré-

électorale si elle déjoue les anticipations adaptatives des agents permet d'aborder les élections avec un taux de

chômage faible, ses effets inflationnistes et la révision des anticipations ne se faisant ressentir qu'après les

élections. (W. Nordhaus (William D.), "The Political Business Cycle", The Review of Economic Studies, 1975).

- L'usage de l'inflation comme instrument de politique économique est associé au mode de régulation fordiste. La

configuration institutionnelle -forte intervention de l'Etat, économie d'endettement, compromis salarial fordiste,

concurrence limitée- favorisait son efficacité. Au contraire, le mode de régulation post-fordiste émergeant à partir

des années 1970 la disqualifie. L'illusion monétaire a pu être dissipée par l'accoutumance à l'inflation, de même

que la confiance accordée au rôle de régulateur des autorités politiques et monétaires. L'indépendance des

banques centrales, notamment à l'occasion de l'unification monétaire européenne (Traité de Maastricht, 1993)

entérine la renonciation à l'inflation comme instrument.

- La crise des subprimes et ses développements marque peut être une rupture du mode de régulation. La

défiance envers les supposés mécanismes autorégulateurs des marchés s’est accentuée, et plusieurs décennies de

stabilité relative des prix peuvent à nouveau rendre les politiques publiques inflationnistes efficaces : c’est

l’option prise récemment au Japon par les « Abenomics » qui ont explicitement augmenté la cible d’inflation de

la Banque du Japon.

1

/

5

100%