(les assureurs, pour fixer le montant de la prime, se basent

CHAP.2

LE FINANCEMENT DE LA PROTECTION SOCIALE

Manuel Bordas

Protection sociale = tous les mécanismes de prévoyance collective, permettant aux individus de faire face aux

conséquences financières des "risques sociaux".

Risque social = situations susceptibles de compromettre la sécurité économique de l’individu ou de sa famille, en

provoquant une baisse de ses ressources ou une hausse de ses dépenses : vieillesse, maladie, invalidité, chômage,

maternité, charges de famille, etc. Avt le dvpt du syst public de protection social, ces risques étaient couverts par

une assistance privée (charité) et par un minimum d’assitance publique (hospices…)

Pbtique: quel est l'impact des variables éco et démographiques sur le financement de la protection sociale?

I- La nécessité de financer les dépenses de protection sociale

A- Assistance et assurance, deux façons de couvrir les risques sociaux

Document A: deux systèmes d'État-Providence

La notion d'État-Providence s'est imposée après la Seconde Guerre mondiale. Elle s'est nourrie, d'une part, de l'expérience des

systèmes d'assurance sociales (par exemple, le système du chancelier Bismarck en Allemagne à la fin du XIXème siècle) et,

d'autre part, des théories de l'économiste britannique John Maynard Keynes sur l'intervention économique et sociale de l'État,

développées dans les années 1930. Celles-ci ont inspiré le rapport de Lord Beveridge (1942), qui plaide pour un welfare state

("État du bien-être") et établi la responsabilité active de l'État en matière de progrès social. Elle s'oppose à celle d'"État gendarme"

qui limite le rôle de l'État à ses fonctions régaliennes (police, justice, défense, monnaie).

En conséquence, on distingue deux types de systèmes de protection sociale. Ceux dits "bismarckiens", fondés sur l'assurance

sociale et protégeant les personnes qui travaillent: les travailleurs paient une cotisation en fonction de leur revenu et s'ouvrent ainsi

des droits sociaux. Et les systèmes dits "beveridgiens" fondés sur la solidarité et qui ont fait le choix d'une protection sociale

universelle, pour toute la population, financée par l'impôt.

Marie Fontanel, Nicolas Grivel, Valérie Saintoyant, Le modèle social français, La documentation française 2007.

1- Rappelez le rôle conféré par Keynes à l'État.

2- Qu'est-ce qu'un État-Providence?

Etat providence = ensemble des interventions de l’Etat dans le domaine social, visant à garantir un bien-être

minimum à l’essentiel de la population, en particulier par le biais d’un système de protection sociale étendu.

Classiquement, on oppose l’Etat-providence à l’Etat-gendarme, qui n’intervient pas dans le domaine social et insiste

au contraire sur l’exercice de ses fonctions régaliennes.

3- Quelles sont les deux façons de couvrir les risques sociaux?

- ASSISTANCE = solidarité envers les + démunis qui ont droit à des prestations sociales sans versement

préalable de côtisation. Correspond au système béveridgien de protection sociale (Angleterre, rapport sur le

« welfare state » de 1942) = solidarité nationale financée par les impôts.

- ASSURANCE = les individus côtisent pour avoir droit à des prestations en cas de besoin. L’assurance sociale

est obligatoire alors que l’assurance privée est volontaire. Ne relève pas vraiment de la solidarité mais ppe

de mutualisation des ressources cad répartition des risques de chaque personne sur l’ensemble des

personnes qui sont dans la même situation. Correspond au système bismarckien (chancelier allemand fin

19è) = solidarité professionnelle financé par les côtisations sociales.

B- Le système de protection sociale français, un régime hybride

Doc 1 p.28

1. Système bismarckien = système d’assurance sociale, dirigé par les partenaires sociaux, dont le financement est

assis sur les cotisations sociales prélevées obligatoirement sur les salaires des salariés. Les prestations

proportionnelles aux cotisations, comme les pensions de retraite, sont de type bismarckien.

2. Système beveridgien = système d'assistance, dirigé par l'Etat, financé par les impôts. L'universalité, notamment par

la mise en place du principe de l’ayant-droit, rapproche le système français d’un système béveridgien.

3. La misère, c’est à la fois celle des personnes âgées qui ne peuvent plus travailler et qui n’ont pas la chance de

bénéficier d’une réelle solidarité familiale ou communautaire, et celle des actifs qui ne peuvent pas travailler – du fait

du chômage, de la maladie, de la maternité pour les femmes –, et qui sont temporairement privés de revenus, à

défaut d’avoir un capital ou de bénéficier de solidarités familiales et communautaires.

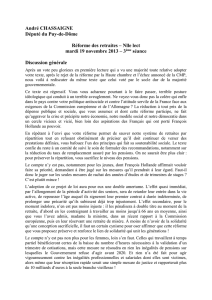

Doc B + diapo - un système hybride

REDISTRIBUTION

PRELEVEMENTS OBLIGATOIRES ou FACULTATIFS

Doc 3 p 29 « Les évolutions du financement de la protection sociale »

1. Le poids des cotisations sociales dans les recettes passe de 79% en 1981 à 63% en 2006.

2. Les impôts et contributions publiques pèsent de plus en plus.

3. L’État, finançant de plus en plus le système de protection sociale, souhaite davantage participer à sa direction,

impulser des évolutions. Le système est donc de moins en moins géré par les seuls partenaires sociaux. La

fiscalisation du système le rapproche d’un modèle béveridgien.

Diapositives: différents régimes de protection sociale, dépenses des régimes de base en 2013 et évolution du solde du

régime de base.

Nous nous concentrerons dans la suite du chapitre sur les systèmes de retraite et sur les assurances-maladies. Nous

montrerons qu’un certain nombre de phénomènes, aussi bien démographiques qu’économiques affectent

l’efficacité de ces systèmes.

II- Le financement des retraites: des choix sous contrainte

A- La montée des contraintes sur le système de retraite

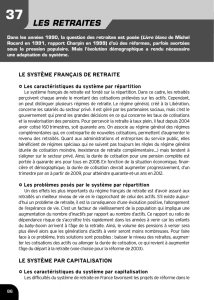

1) Un système de retraite fondé essentiellement sur la solidarité intergénérationnelle

Doc C - Vidéo - http://www.youtube.com/watch?v=ZKKAA0qBz04 et doc 1 p.30

1- De quand date notre système de retraite? 1945

2- Quels sont les trois niveaux du système de retraite en France?

- retraite légalement obligatoire : retraite de base et retraite complémentaire (avec différents régimes)

- régimes d'entreprise

- épargne-retraite individuelle

3- Comment fonctionnent les régimes de base et les retraites complémentaires? voir diapo dessin

Régime de retraite par répartition : il consiste à faire en sorte que les actifs ayant un emploi financent le paiement

des pensions de retraites. Ce sont donc des prélèvements obligatoires, en l’occurrence des cotisations sociales, qui

permettent de payer les retraites, qui sont donc des revenus de transfert. Ce système repose sur le principe de

solidarité intergénérationnelle.

4- Comment fonctionnent les régimes d'entreprise et individuels? cf diapo fonds de pension

Régime de retraite par capitalisation : dans un régime de retraite par capitalisation, chaque individu épargne une

somme (facultative et individuelle) qu’une compagnie d’assurance ou un fonds de pension place sur les marchés

financiers dans le but de fournir un revenu à l’épargnant lorsque celui-ci atteint un âge déterminé.

Services collectifs non

marchands + aide

sociale (assistance)

Prestations sociales

(assurance + assistance

pour la CMU)

MENAGES

ENTREPRISES

Impôts et taxes

(directs, indirects,

fonciers etc)

Cotisations sociales

(salariales et

patronales)

Etat et collectivités

locales

Sécurité

sociale

(+ UNEDIC)

Mutuelles

privées

Cotisations

volontaires

Couvertures

complémentaires

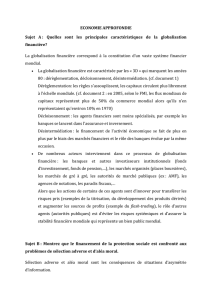

2) Constat : un déficit chronique de la branche vieillesse depuis 2005

Les recettes du système de retraite français dépendent

principalement de :

Les dépenses du système de retraite français

dépendent principalement de

- Nombre d’actifs cotisants les actifs cotisants

sont les actifs occupés car les chômeurs sont

exonérés de cotisations

- Cotisations sociales sur la masse salariale

Les agents devant cotiser pour une part fixe de

leurs revenus du travail, le montant à distribuer

aux retraités est proportionnel à la masse

salariale. En gros : 10% de cotisations pour

l’employeur, 7% pour le salariés en France

- Nombre de retraités dépend de l’espérance

de vie et de l’âge de départ à la retraite

- Niveau de pension de retraite souvent

exprimé par l’intermédiaire de la notion de taux

de remplacement

Diapo: le déficit de la branche vieillesse

2001 : solde excédentaire : les recettes excèdent les dépenses à hauteur de 1,5 milliards d’euros

2005 : solde déficitaire : les dépenses sont supérieures aux recettes à hauteur de 1,9 milliards d’euros

2010 : solde déficitaire : les dépenses sont supérieures aux recettes à hauteur de 8,9 milliards d’euros

Depuis 2005, le solde annuel tend à demeurer déficitaire

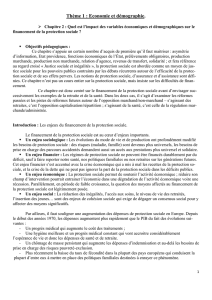

3) L'explication: augmentation du ratio de dépendance démographique et économique

Doc D:

1- Qu'est-ce qu'un ratio de dépendance?

Ratio de dépendance : rapport entre une population « dépendante » (les inactifs) et celle censée la prendre en

charge (actifs). Attention aux dénominateurs et numérateurs des ratios qui sont interchangeables selon les données;

il est alors délicat de parler de hausse ou de baisse de ces ratios.

2- Que signifie la données de 1960 sur les deux graphiques ?

En 1960, pour 100 actifs, il y avait 95 inactifs. Un actif avait donc théoriquement moins d'un inactif à sa charge.

En 1960, il y avait 4 cotisants pour 1 retraité.

3- Comment ont évolué ces ratio de 1960 à aujourd'hui? Pourquoi?

De 1960 à 2009: baisse du ratio inactifs/actifs = en 2009, 100 actifs avaient à leur charge 85 inactifs. Explication:

arrivée à l'âge actif des baby-boomers alors que retraités moins nombreux et baisse de la fécondité.

Depuis 2009: hausse du ratio inactifs/actifs + depuis 1960, le ratio cotisants/retraités a été divisé par deux.

Les économies des pays développés doivent faire face à deux contraintes majeures en matière de financement

de leur système de retraite :

- contrainte démographique = un nombre croissant de retraités bénéficiaires (du fait du vieillissement de la pop et

du départ à la retraite des générations dites du « baby boom »)

- contrainte économique = une réduction des cotisations sociales versées au système de retraite (du fait d'une

augmentation du chô 3millions, entrée tardive des jeunes sur marché du L). Cf diapo évolution de la durée d'activité

4- Comment vont-ils évoluer? De quoi dépend leur évolution future?

Le ratio inactifs/actifs devrait encore augmenter, en 2060 un actif aura à sa charge 1,2 inactif. Et le ratio

retraités/cotisants devrait encore diminuer. Cela dépendra des évolutions démographiques, il devrait augmenter

moins si la fécondité continue d'augmenter, si l'espérance de vie stagne et si le solde migratoire est positif. Mais

aussi économiques : une reprise de l'activité économique devrait améliorer le financement des retraites.

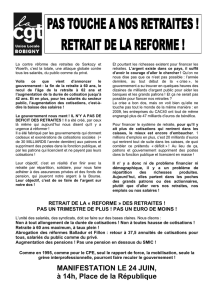

B- Les voies de la réforme des régimes de retraite

1) Comment sauver le système par répartition?

Doc 3 p31 « Les leviers du financement du système de retraite »

1. En repoussant l’âge de départ à la retraite, les actifs cotisent plus longtemps et les retraités touchent moins

longtemps – à espérance de vie identique –, ce qui favorise l’équilibre financier.

2. Le rapport entre le niveau de vie des retraités et celui des actifs est le taux de remplacement.

Taux de remplacement = pension de retraite / montant des revenus d'activité. Cf diapo

On peut donc décidée de réduire le taux de remplacement des pensions de retraite, soit directement, soit

indirectement (par exemple ne plus revaloriser les retraites comme on revalorise le Smic).

3. Les cotisations supplémentaires permettent de payer les pensions des pers supplémentaires partant à la retraite.

Afin d'équilibrer financièrement le système de retraite par répartition, on peut agir de 3 façons différentes :

-allonger la durée de cotisation et/ou reculer âge retraite

-augmenter les prélèvements

-baisser le taux de remplacement

Doc 4 p 31 « Comment assurer l'équilibre financier du système de retraite par répartition en 2050 ? »

1. Il faudrait reculer de dix ans l’âge effectif moyen de départ à la retraite d’ici à 2050 pour assurer l’équilibre

financier du système de retraite par répartition français.

2. Il faudrait augmenter de 9,8 points les cotisations sociales prélevées au titre de l’assurance vieillesse ou baisser de

36 % le niveau de la pension moyenne de retraite par rapport au revenu d’activité moyen d’ici à 2050 pour assurer

l’équilibre financier du système.

3. En jouant un peu sur les leviers, on peut éviter le fort ajustement d’un seul pour obtenir l’équilibre financier.

Chaque levier a en effet ses gagnants et ses perdants, ses avantages et ses inconvénients.

Dresser un tableau des avantages et de inconvénients de chaque mesure

A l'aide du doc 2 p.32 et du doc E (diapo), donner des exemples de réforme pour chaque mesure

Mesure envisagée

Avantages

Inconvénients

Exemples de réformes

Allonger la durée de

cotisation = nombre

d'années de cotisation

pour avoir une retraite à

taux plein

et/ou reculer l'âge de la

retraite = âge légal

auquel une personne

peut commencer à

percevoir sa retraite

(même si pas à tx plein)

- Augmentation des

ressources et diminution

des dépenses grâce aux

seniors qui restent en

activité.

- Maintien ou

augmentation du pouvoir

d’achat des retraités

- Baisse du temps passé à la

retraite (si durée de

cotisation plus vite que

l'espérance de vie)

- Inégalité de l’espérance de

vie entre PCS.

- Difficulté croissante

d’obtenir le nombre de

« trimestres » nécessaires

du fait du chômage des

seniors et des difficultés

d'insertion des jeunes.

1993: la durée de cotisation passe de

37,5 ans à 40 ans dans le secteur privé.

2003: extension de cette règle au

secteur public.

2008: extension de cette règle aux

régimes spéciaux.

2010: la durée de cotisation est portée

à 41 ans et l'âge légal de départ en

retraite passe de 60 à 62 ans.

2013: durée de cotisation portée à

43 ans (pr les générations nées

après 1973)

Augmenter les

prélèvements = les

cotisations payées par

les salariés et/ou les

employeurs

- Augmentation des

ressources pour verser les

pensions des retraités

- Maintien ou

augmentation du pouvoir

d’achat des retraités

- Diminution du pouvoir

d’achat des actifs si les

cotisations salariales

augmentent conso

- Renchérissement du coût

du travail donc risque de

baisse de la compétitivité

des entreprises.

2013: hausse de 0,3 points des

cotisations salariées d'ici 2017 (soit 54€

par an).

Réduire le taux de

remplacement des

retraites = diminuer le

pouvoir d'achat des

retraités relativement à

celui des actifs

- Moins de dépenses

- Moins de revenus de

transfert => moins de PA =>

moins de consommation =>

moins de croissance

- Risque de pauvreté parmi

les retraités.

1987: pensions indexées sur les prix et

plus sur les salaires.

1993: niveau de la retraite de base des

salariés du privé calculé sur les 25

meilleures années au lieu des 10

meilleures.

Montrez que la réforme des retraites de 2013 recherche une plus grande "justice sociale".

- Réduire les inégalités entre hommes et femmes: forfait par enfant versé aux femmes ayant eu des enfants

(alors que la majoration de 10% concernait autant les hôs que les fês. En effet, les hommes ont ont 1/3 de

plus que les femmes. Cf diapo.

- Tenir compte de la précarisation des emplois en tenant compte des périodes de stage et d'apprentissage et

en comptant mieux les périodes de temps partiel. Cf diapo

- Tenir compte de la pénibilité des emplois: création d'un compte pénibilité pour financer une reconversion

vers un métier moins pénible, passer à temps partiel ou partir plus tôt à la retraite. Mais critères très

sévères, pas de quoi compenser les inégalités d'espérance de vie entre cadres et ouvriers. Cf diapo

Rq: parmi les dix facteurs de pénibilité, seuls quatre donneront droit aux salariés du secteur privé exposés

d’engranger des points sur leur compte pour se reconvertir, travailler à temps partiel ou partir plus tôt à la

retraite dès le 1er janvier 2015, comme prévu initialement. Il s’agit du travail de nuit, du travail répétitif, du

travail posté en équipe et du travail en milieu hyperbare, soit, en somme, les critères qui ne nécessitent pas

de mesures complexes. Ceux-ci concernent « un million de salariés », a estimé François Hollande lors de son

discours d’ouverture de la conférence sociale, le 7 juillet. Même pas un tiers des travailleurs du privé

pourraient donc bénéficier du dispositif, puisque le ministère du Travail avait évalué leur nombre à 3,3

millions en septembre 2013.Pour ceux exposés aux six autres facteurs – la manutention manuelle de charges

lourdes, les postures pénibles, les vibrations mécaniques, les agents chimiques dangereux, les températures

extrêmes et le bruit –, il faudra attendre le 1er janvier 2016.

2) Développer un système par capitalisation peut-il être la solution?

Doc F: la déroute des fonds de pension

1- En quoi développer un système de retraite par capitalisation pourrait résoudre les problèmes poser par le

système par répartition?

Les partisans du régime de retraite par capitalisation font valoir qu’un tel système permet d’éviter le problème de

l’évolution défavorable du ratio de dépendance et permet de réduire les prélèvements obligatoires.

Il permettrait également une diversification des placements financiers (dans les pays émergents notamment) et une

augmentation du taux d’épargne favorable à l’accumulation du capital et à l’élévation de la croissance potentielle.

2- Montrez que ce système s'oppose à la solidarité intergénérationnelle du système par répartition.

Actifs d'aujourd'hui financent leur retraite de demain, donc aucune solidarité. Défavorable aux plus pauvres qui n'ont

pas les moyens d'épargner et ne peuvent donc pas se constituer une retraite. Risque d'accroissement des inégalités

entre les retraités (ceux qui auront pu épargner seront les mieux lotis). Système à deux vitesses.

3- Quelles fragilités du système par capitalisation la crise de 2008-2009 a-t-elle mis en évidence?

La crise financière récente a montré que le rendement des fonds de pension (Etats-Unis) qui gèrent les placements

des futurs retraités peut être affecté en période d’instabilité sur les marchés de capitaux = incapacité des fonds à

verser les retraites dues aux épargnants, donc là aussi pb de financement et risque de perte de pouvoir d'achat des

retraités. Le niveau de leur pension n'est pas garanti et est tributaire des tribulations des marchés financiers.

4- Expliquez le passage souligné à l'aide du dernier paragraphe.

Crise financière difficultés de financement des système par capitalisation nécessité pour les entreprises et les

États de renflouer les fonds de pension aggravation des difficultés financières des entreprises et des Etats

aggravation de la crise financière et des difficultés à financer le système par répartition.

6

6

7

7

8

8

1

/

8

100%