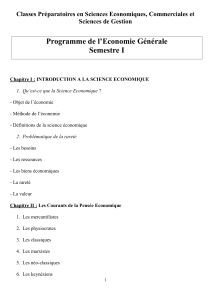

Fichier disponible en téléchargement

Le métier bancaire, historique

et dérives

Objectif pédagogique :

Comprendre le métier de base d'une banque et son évolution au fil du temps. Décoder les dérives et

la dérégulation du système en cours depuis les années 1970-1980 et la provocation de crises

financières majeures.

Durée :

2 période de cours – en 2 parties

Public :

15-18 ans

Matériel :

Financité Magazine n°27 : saga financière

Vidéo - L'argent-dette : https://www.youtube.com/watch?v=kgA2-bWXSN4

Aller plus loin :

Analyses Financité

Les métiers bancaires ;

La banque de base ;

Banques de dépôt vs banques d'affaire

Déroulé de l'animation :

Introduction

Vision du dessin animé l'argent dette (1ère partie)

Lecture du dossier du Financité Magazine (2ème partie)

Discussion sur les éléments clés

Introduction

A votre avis, quand et comment sont apparues les premières banques ?

Babylone : prêt sur marchandises (céréales) dans les temples (se faire du

blé)

Empire romain : banquiers privés poursuivent cette activité de dépôt et prêt

moyennant un intérêt

Jusqu'au Moyen-Age (5ème siècle): activité de banques = opérations de

caisse (dépôt et retrait)

VIIe siècle : développement des opérations de prêts d'argent et de dépôt,

nouvelle classe de marchands et de financiers (>< religieux et militaires)

Croisade : Attaques de convois -> banquier italiens (1ère banque créer à

Venise en 1151): lettre de change (permet au porteur d'une créance d'être

payé auprès d'un bureau de change) permet de se déplacer sans coffre d'or

Apd du XIIIe siècle, l'expansion économique, politique et commerciale a

affirmer le rôle des financiers : des bureaux de change s'imposent sur les

plus grandes places commerciales d'Europe : la banque est née :

◦ sécurisation des dépôts, compte à vue : marchands peuvent déposer

leurs fonds et ensuite les retirer partiellement ou totalement

◦ lettre de change/de crédit pour le commerce

◦ prêt

Création de grands établissements internationaux à la Renaissance : Fugger

en Allemagne, Médicis, Alberti ou Strozzi en Italie.

=> Le métier de la banque est apparu afin de faciliter les échanges commerciaux

=> La banque est une entreprise qui fait le commerce de l'argent

Allégorie

histori

que

sur les

banqu

es

Extrait vidéo : l'argent dette (3'47'' -> 10'03'') : vulgarisation de l'origine du

métier de banquier

Points clé de la vidéo:

◦ Garantir les dépôts, maintenir ses économies en toute sécurité

◦ Lettres de change vont remplacer l'utilisation de l'or et de l'argent car

la confiance en la banque qui émet ces titres est suffisante pour être

accepté comme moyen de paiement

◦ Banque accorde des crédits, autres que sur ces capitaux propres, grâce

aux dépôts des épargnants que personne ne réclamaient souvent et

surtout pas tous à la fois

◦ Avec la révolution industrielle, les capitaux des banques viennent à

manquer et les États leurs permettent de prêter plus d'argent qu'elles

n'en ont réellement, stimule l'activité économique, mais est

extrêmement instable voire dangereux si tt le monde veut retirer son

argent, toutes les entités financières feraient faillite.

Discussion :

◦ la monnaie, c'est quoi au fait ?

▪ Jusqu'en 1971 : monnaie étalon-or : système monétaire dans lequel

une unité de compte correspond à un poids fixe en or

▪ Qu'est-ce qu'il s'est passé en 1971 ? le dollar est la monnaie de

référence dans le commerce international et pour les réserves des

États (monnaies nationales ne valent rien), il y a donc une quantité

énorme de dollar en circulation et en réserve -> les USA n'ont pas

assez d'or pour couvrir tous ces dollars et tout le monde est au

courant de cette situation. Les Français se sont dit qu'ils allaient

demander leur équivalent en or, au niveau international, si français

n'ont plus confiance, les autres pays non plus. Pour éviter une ruée,

Nixon a libéré la monnaie de l'étalon-or (garantie d'échange en

or). Le $ devient la monnaie de référence.

▪ Monnaie fiduciaire est alors basée sur la confiance :

▪ C'est donc un moyen d'échange basée sur la confiance : val.

réelle Billet < val nominale et garantie par l’État

▪ La valeur de la monnaie est une convention et dépend donc

de la confiance qui lui est accordée.

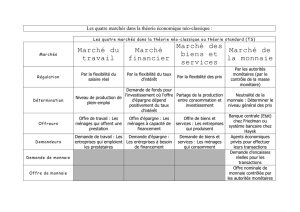

▪ Banques centrales :

contrôle la masse monétaire pour garantir la valeur de la

monnaie et la stabilité des prix (inflation +/- 2%)

◦ éviter des dérives de politiciens qui en fin de mandat faisait

aller la planche à billet pour financer les dépenses publiques

(risque d'inflation) -> a enlevé ce pouvoir aux États, l’État

doit emprunter sur les marchés à des taux de 4-5 %,

nécessité d'une croissance supérieur pour accroître sa

richesses et rembourser les emprunts, risque de s'endetter

davantage -> risque d’État en faillite.

Avant : Banque nationale -> État

Mnt : BCE (taux d'emprunt à 0,25%) -> banque

privée (taux 4-5%) -> État

maintenir la confiance dans la monnaie car pièces et billets

n'ont aucune valeur

Autorise banques nationales à battre monnaie

◦ Banques nationales :

Élaboration et mise en œuvre de la politique monétaire de

l'Eurosystème

émission de pièce et billets

Qu'est-ce

qu'une

banqu

e nous

permet

de

faire ?

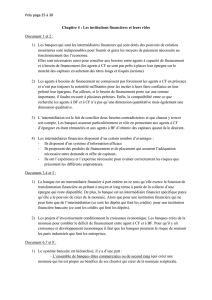

Question ouverte : aujourd'hui, quels sont les métiers bancaires?

Retranscription des idées dont :

Sécurisation dépôt clientèle (particuliers, entreprises, collectivités

publiques et associations)

Gestion des moyens de paiement

Gestion des transactions financières

Obligations

Crédit aux entreprises : crédit de trésorerie, crédit bail, leasing, prêt

à moyen terme

Crédit aux particuliers : à la consommation, immobilier, à découvert

Le crédit = rôle d'intermédiation de la banque qui gère la transformation de l'épargne en crédit sur

une longue durée = métier de base

L'épargne

Intermédiaire des marchés financiers :

agissant pour les clients

agissant à son compte propre

Chiffres : 5 % des transactions financières servent l'économie réelle,

95 % des transaction financière servent à la spéculation.

Organiser l'appel à l'épargne publique

Activités hors bilan, investir sur les marchés financiers, etc.

Spéculation : prévoir les évolutions des marchés et effectuer des opérations d'achat et de vente en

conséquence, de façon à retirer des bénéfices du seul fait des évolutions des marchés.

-> permet en apparence un enrichissement qui n'a pas de cause au détriment des producteurs et

donc des travailleurs >< « l'économie réelle »

bulle spéculative est un niveau de prix d'échanges sur un marché d'actifs financiers, marché des

changes, marché immobilier, marché des matières premières, etc. très excessif par rapport

à la valeur financière intrinsèque des biens ou actifs échangés.

Qu'est-ce

qu'une

banqu

e nous

permet

de

faire ?

Question ouverte : aujourd'hui, quels sont les métiers bancaires?

Retranscription des idées dont :

Sécurisation dépôt clientèle (particuliers, entreprises, collectivités

publiques et associations)

Gestion des moyens de paiement

Gestion des transactions financières

Obligations

Crédit aux entreprises : crédit de trésorerie, crédit bail, leasing, prêt

à moyen terme

Crédit aux particuliers : à la consommation, immobilier, à découvert

Le crédit = rôle d'intermédiation de la banque qui gère la transformation de l'épargne en crédit sur

une longue durée = métier de base

L'épargne

Intermédiaire des marchés financiers :

agissant pour les clients

agissant à son compte propre

Chiffres : 5 % des transactions financières servent l'économie réelle,

95 % des transaction financière servent à la spéculation.

Organiser l'appel à l'épargne publique

Activités hors bilan, investir sur les marchés financiers, etc.

Spéculation : prévoir les évolutions des marchés et effectuer des opérations d'achat et de vente en

conséquence, de façon à retirer des bénéfices du seul fait des évolutions des marchés.

-> permet en apparence un enrichissement qui n'a pas de cause au détriment des producteurs et

donc des travailleurs >< « l'économie réelle »

bulle spéculative est un niveau de prix d'échanges sur un marché d'actifs financiers, marché des

changes, marché immobilier, marché des matières premières, etc. très excessif par rapport

à la valeur financière intrinsèque des biens ou actifs échangés.

LECTURE ET ELEMENTS DE DISCUSSION (2ÈME PARTIE)

Financité Magazine n°27 La grande saga de la finance

Les banques publiques sont les premières à avoir insufflé de la solidarité dans les rapports à l'argent,

p.4 - Les fusions/acquisitions et faillites ont appauvri la diversité du paysage bancaire belge, p.5 - A

partir des années 70, de nouvelles valeurs se sont immiscées dans la finance, p.12 - Pourquoi les

États ont-ils perdu le pouvoir de battre la monnaie ?

pp.4-5

Existe-t-il des banques publiques en Belgique ?

Et il y a 30 ans ?

Et pour les banques coopératives, qu'en est-il ?

p.6

Que fait une banque d'affaire ?

En quoi est-ce différent d'une banque de dépôt ?

6

6

1

/

6

100%