Endettement et croissance dans les PDEM depuis 1945 : Analyse ECRICOME

Depuis 1945, dans quelle mesure l’endettement des agents

économiques a-t-il été facteur de croissance dans les PDEM ?

Extraits du rapport officiel ECRICOME 2009

Ce sujet supposait une délimitation précise du champ d’étude. L’endettement concerne tous les agents économiques :

entreprises, ménages, Etat et institutions financières. En outre, le sujet visait à préciser le rôle de la dette dans le

processus de croissance. Il était limité à la période contemporaine puisque l’analyse devait être située après 1945. La

réflexion pouvait s’appliquer à tous les pays développés sans distinction, ce qui a autorisé une multitude d’exemples

historiques à l’appui des démonstrations.

Les candidats ont souvent émis des réponses nuancées en employant des plans dialectiques. Certains ont tenté

d’opposer des aspects positifs et des aspects négatifs. D’autres ont tenté une simplification autour d’une périodisation

plus ou moins nuancée : de 1945 à 1980 où l’endettement aurait été favorable à la croissance et après 1980 où

l’endettement créerait de l’inflation avant de devenir un endettement de nature financière mettant en danger la

croissance lors de krachs financiers.

Une distinction des pays et des périodes (antérieure / postérieure aux années 1980) selon la classification de Hicks,

(économie d’endettement et économie de marchés financiers), était tout à fait opportune.

Dans le premier cas, le rôle des banques est éminent, dans le second, le marché évalue les risques représentés par

l’emprunteur. Une erreur consistait à réduire le sujet à l’endettement bancaire en oubliant l’endettement sur les

marchés financiers. Une autre erreur consistait à considérer qu’avec l’économie de marchés financiers, l’endettement

ait quasiment disparu.

Le financement de l’économie peut en effet s’opérer de quatre manières : l’autofinancement et l’ouverture du capital

d’une part, l’endettement sur les marchés financiers (obligations par exemple) et l’endettement bancaire d’autre part.

L’endettement bancaire repose sur une création monétaire, l’endettement financier sur un appel à de l’épargne

préalable. Leurs risques sont donc très différents : inflation pour l’un, effet d’éviction pour l’autre.

Dans certains cas, les candidats ont restreint le champ du sujet en éliminant soit l’endettement public soit

l’endettement privé.

D’un point de vue microéconomique, le développement de l’endettement est au départ de l’activité d’entreprise,

puisqu’il permet à l’entrepreneur de mettre en œuvre les facteurs de production et d’anticiper la demande. Sur le plan

théorique, il est le résultat du calcul intertemporel du producteur et du consommateur, une optimisation sous

contrainte intégrant le temps par le taux d’intérêt et l’actualisation.

Au niveau de l’entreprise, le financement de l’activité peut se réaliser à partir de capitaux propres et à partir de

capitaux empruntés, la proportion des uns et des autres sera variable. On pourra distinguer le cas de la grande

entreprise (emprunts obligataires et à long terme, billets de trésorerie) de la PME (besoin de trésorerie ou de fonds de

roulement, crédit interentreprises). A ce propos, les bons candidats ont su utiliser le théorème de Modigliani-Miller

montrant que si les marchés sont efficients, la valeur des actifs économiques de l’entreprise n'était pas affectée par le

choix

d'une structure de financement.

D’un point de vue institutionnel, la mise en oeuvre d’un système bancaire stable est une condition du développement :

loi bancaire de 1945, le Glass Steagall act aux Etats- Unis, le système allemand de banque universelle, le système

bancaire japonais structuré au sein des Keiretsu… Tous ces systèmes organisent le système de crédit. Cela induit des

différences dans la gestion de l’endettement de l’économie.

D’un point de vue macroéconomique, on retrouvait le débat traditionnel entre les Classiques, les Néoclassiques, les

Keynésiens et l’Ecole suédoise : l’épargne doit- elle être un préalable à la croissance ou celle-ci doit-elle être financée

par l’endettement qui est de l’épargne a posteriori ?

L’endettement a un prix et ce prix conditionne la croissance. On pouvait trouver chez Knut Wicksell, les prémisses

d’une analyse de l’effet de levier : lorsque le taux d’intérêt réel pratiqué par les banques (taux monétaire) est plus

faible que celui qui résulterait normalement de la confrontation entre offre et demande de capital (taux naturel), les

entrepreneurs investissent en empruntant et la croissance se développe ainsi que l’inflation. Dans certaines copies,

cette distinction entre les taux d’intérêt n’a pas toujours été très claire.

Keynes intègre une idée un peu différente à son analyse de l’investissement en faisant jouer l’efficacité marginale du

capital (rentabilité anticipée) : l’investissement se réalise si l’efficacité marginale du capital est supérieure au taux

d’intérêt. C’est une manière d’énoncer la condition nécessaire à l’effet de levier.

L’effet de levier pouvait opportunément être développé. Malheureusement, les correcteurs déplorent qu’il ait été trop

peu exploité par les candidats.

Effet de levier :

Rf = Re+(Re-i) x (DF/CP).

Re : rentabilité économique (Re = Rendement d'exploitation/capitaux investis)

i : coût dette (i=FF/DF) FF : frais financiers ; DF : dette financière engagée

CP : capitaux propres engagés

Wicksell, comme Schumpeter, considère le crédit comme un moyen de “préfinancer“ la croissance. Selon Joseph

Schumpeter, le succès de l’entrepreneur dépend à la fois de l’innovation et de la disponibilité de crédit.

La relation dette- croissance est par conséquent intermédiée : l’endettement sert à financer l’investissement, la

consommation et les dépenses publiques facteurs de croissance économique. La démonstration pouvait s’appuyer sur

les théories de la croissance reposant sur l’accumulation de capital (R. Solow, F. von Hayek, E. von Böhm-Bawerk,

Carré- Dubois- Malinvaud…), sur la consommation (J-M. Keynes, théorie de la synthèse) et sur les dépenses publiques

(J-M. Keynes, modèle Harrod- Domar, modèle IS-LM entre autres).

Le sujet comportait l’interrogation “dans quelle mesure”, ce qui impliquait évidemment de considérer l’interaction

avec les autres facteurs de croissance. L’endettement pouvait être considéré comme un facilitateur de la combinaison

productive. Historiquement, l’endettement des ménages, pour la consommation et le logement a été à l’origine de la

croissance de la société de consommation de masse. Le crédit à la consommation permet l’acquisition de biens

durables (30% des ménages y ont recours aujourd’hui). L’effort d’investissement des entreprises a contribué à

régulariser le rythme de croissance. Les gouvernements des principaux PDEM n’ont pu engager des actions de grande

ampleur (reconstruction, régulation de l’activité économique) qu’en raison de la capacité d’endettement des Etats.

Des contradictions pouvaient être cependant relevées en lien avec le volume de la dette et la qualité des acquisitions

et des garanties fournies en contrepartie. Le surendettement pouvait être évoqué à propos des ménages, des

entreprises, des institutions financières et des Etats et sa contribution à la récession économique et à la crise pouvait

être soulignée. Sur ce point le sujet était fortement d’actualité!

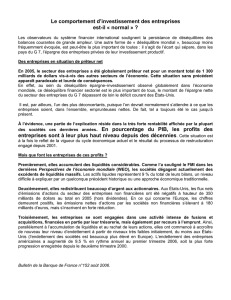

La théorie économique a mis la question de la dette au centre des explications des récessions économiques et des

cycles d’activité. Les analyses mettent en avant le risque d’insolvabilité (C. Juglar), de suraccumulation du capital (K.

Wicksell, F. von Hayek) et l’abus de l’effet de levier (I. Fisher).

La question de la gestion de la dette publique et son rôle régulateur sur la croissance a pu être abordée notamment

avec l’exemple européen. La question du surendettement des grands pays capitalistes aujourd’hui a pu aussi être

discutée dans sa relation avec le processus de croissance. Quelques candidats ont évoqué les travaux de M. Pébereau,

à propos de la dette publique française.

Certains candidat ont pu souligner le rôle de l’endettement des entreprises, des administrations publiques et surtout

des ménages et du secteur financier dans le soutien de la croissance américaine au XXI° siècle.

Le ralentissement de cet essor n’a pas été causé par des problèmes d’endettement, mais plutôt par un tassement

productif lié à des problèmes d’offre. L’intervention croissante de l’Etat par la dépense publique a soutenu

l’investissement au prix de déficits publics importants. Il en résulte une dette publique élevée qui met en péril la

croissance future. Celle-ci n’a été possible qu’en raison d’une épargne disponible.

Durant les années 1990, les marchés financiers ont connu un essor sans précédent. L’endettement a largement financé

les opérations de fusions et acquisitions. La finance a permis de nouvelles stratégies d’expansion des entreprises. La

désintermédiation a transféré le risque de cette dette aux marchés financiers via le processus de titrisation

de la dette. Les bons candidats on su tenir compte de ces processus.

La question de la soutenabilité de la dette devait être posée. Ainsi, le rendement des investissements réalisés doit

dépasser le service de la dette sans quoi l’effet de levier se transforme en effet de massue. Tout dépend donc de la

qualité des investissements réalisés avec la dette (Des exemples pour illustrer les propos pouvaient facilement être

mobilisés : Vivendi Universal, France Telecom, plus récemment les grandes banques américaines).

S’il y a ralentissement de la croissance, ce rendement diminue mettant en péril les entreprises endettées.

Enfin la question de la solvabilité des emprunteurs devait être envisagée. Elle est à l’origine de la crise des subprimes.

La défaillance d’un trop grand nombre d’emprunteurs, en particulier dans le domaine financier, met en péril la

croissance.

1

/

2

100%