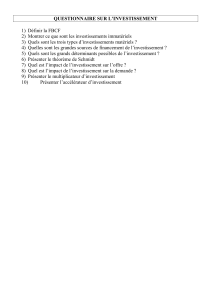

Quels sont les déterminants macro

Quels sont les déterminants macro-économiques de l’investissement ?

Introduction

Le terme d’investissement désigne l’opération par laquelle l’entreprise acquière des biens de production

supplémentaires. L’investissement est un flux qui vient renouveler ou accroître le stock de capital de l’entreprise, capital

étant entendu en son sens le plus large (machines, bâtiments, force de travail, stocks). L’investissement est donc lié au

processus de production.

La décision d’investir suppose un renoncement aujourd’hui à un profit immédiat dans l’espoir d’obtenir

davantage dans l’avenir. Clairement, le profit est le mobile de l’investissement : l’argent doit faire de l’argent. Investir

est aujourd’hui une action valorisée dans le vocabulaire des entrepreneurs et des hommes politiques.

Si le profit est le mobile de l’investissement, le producteur doit néanmoins prendre en compte d’autres variables

avant de se risquer à investir. A l’échelle macro-économique, qu’est-ce qui entraîne la décision d’investissement ? Ces

déterminants sont nombreux car l’investissement est un processus complexe.

I. Qu’est-ce que l’investissement ?

1. L’investissement ou Formation Brute de Capital Fixe (FBCF)

Investissement est calculé par la comptabilité nationale sous le sigle FBCF = Formation Brute de Capital Fixe. Il

représente la V des biens durables acquis par les agents résidents pour être utilisés pendant au moins 1 an dans le

processus de production. Par conséquent, se compose de :

1° surtout l’I productif (machines, véhicules, bâts = biens d’équipements), les premiers investisseurs sont les firmes

2° les deuxièmes agents éco à investir d’un pays sont les ménages ; on comptabilise leurs achats en logements neufs :

sur ce point il faut bien distinguer épargne et investissement, si le ménage achète une maison, il investit avec ce qu’il a

épargné mais s’il se contente de faire une épargne financière, on parle alors de placement et non d’investissement, c’est

une confusion fréquente des deux termes, un abus de langage quand on parle d’ « argent investi en Bourse ».

3° dernier agent, I des administrations publiques, travaux publics.

Donc la FBCF ne se comptabilise ni les actifs incorporels (ex marketing, formation, recherche-développement…), ni les

placements financier càd achat titres.

Je vais plutôt considérer l’I du point de vue du producteur càd l’I qui intervient dans le processus de production.

FBCF est dite « brute » car comprend I de remplacement.

La propension moyenne à investir d’un pays se mesure FBCF / PIB, mais ce n’est pas notre sujet ici.

2. Les différents objectifs des investissements

Il y a différents types d’investissement, classés selon leurs objectifs.

- I de capacité : optimisme du producteur. Il faut connaître D par une étude de marché. Pour peu que tx d’int bas ou

nég, endettement et boom de I.

- I de productivité ou de rationalisation : défensif. Il faut diminuer les couts de pd° soit que l’on anticipe une baisse

de D soit que l’on doit faire face à concurrence.

- I de remplacement (ou d’obsolescence ou d’amortissement) : taux de remplacement. Augmente en rupture du

système technique. Est parfois difficilement mesurable ex logiciels d’où nouveau type d’I :

- I de modernisation ex logiciels que la réforme de la comptabilité cherche à mieux prendre en compte

3. Les différentes structures de financement d’un investissement

- financement interne : autofinancement à l’aide des profits mis en réserve, des bénéfices mis en réserve, affectation

d’un profit réalisé

- financement externe : emprunt avec tx d’int auprès des banques, des sotés financières, ou émission d’obligations ou

actions.

La nature de ce financement à des conséquences sur ce que l’on entend ensuite par taux d’intérêt :

- si le producteur autofinance son investissement, le taux d’intérêt doit être compris comme la rémunération de

placements financiers càd ce qu’aurait rapporté cet argent s’il avait plutôt fait un placement financier au lieu d’un I

industriel, sorte de coût d’opportunité de l’argent.

- si le producteur emprunte pour financer son I, alors le taux d’intérêt doit être compris comme le taux d’int de la

dette, ce qu’il faut payer à l’institution financière de prêts.

Conséquences macro-économiques :

1 : ents incitées à investir et à s’endetter. Mais « paradoxe de la tranquillité » (Hyman Minsky )

2 : Irving Fisher grande dépression et années 1980

3 : sortie de vers le désendettement et « autoeconomy » (J. Hicks)

Puis soit 1 et nouveau cycle d’endettement. Soit 4, économie de fonds propres.

Transition : I est homogène dans sa logique et dans ses déterminants, que ns allons voir, mais il peut avoir des contenus et décideurs

différents (ex : IDE)

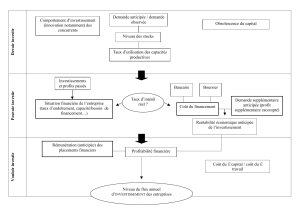

II. Le rôle déterminant des variables financières

1. Le taux d’intérêt nominal et le taux d’intérêt réel

Pour la TNC, le taux d’int est le déterminant majeur de la décision d’investir.

(Théorisé par l’économiste et statisticien américain Irving Fisher, La théorie de l’intérêt, 1930)

En effet, les néo-classiques raisonnent en terme de marché, de flexibilité pour atteindre l’équilibre. L’I est un marché

comme un autre, sur lequel la fonction de prix est jouée par le taux d’intérêt, il est le prix de l’argent, le prix des fonds

prêtés. Comme sur tout marché, ce prix détermine l’équilibre entre O de K et D de K.

La demande d’I est fonction décroissante du taux d’intérêt :

- si tx d’int augmente = I en baisse, l’ents préfère épargner par exemple

- si tx d’int diminue = I augmente

Si O<D, pénurie d’épargne : hausse tx d’int = hausse de S

D<O excédent d’épargne : baisse tx d’int = hausse I

En fait, pour la TNC, la demande d’I est fonction décroissante du tx d’int réel.

Taux d’int réel = tx d’int nominal – tx d’inflation

Si tx d’inflation est très élevé, voire supérieur, au tx d’int nominal, alors tx d’int réel vaut beaucoup moins, c’est le bon

moment pour l’entreprise pour emprunter à une banque et acheter des biens d’équipements.

C’est pourquoi il n’est pas contradictoire d’observer une hausse du tx d’int et une hausse de I.

2. Le critère de rentabilité (ou profitabilité) de l’investissement

A partir de ce taux d’intérêt réel, le producteur calcule si son I va être rentable avant de décider d’investir.

rentabilité – tx d’int réel

En cas d’autofinancement, le producteur mesure la rentabilité financière maximale qu’aurait cet argent s’il se décidait

plutôt pour un placement et il compare l’écart entre la rentabilité supposée de son placement sur le marché financier et

sa rentabilité industrielle supposée.

En cas d’endettement, si le taux d’intérêt de la dette est supérieur au taux de profit escompté, le producteur ne va pas

emprunter, il arrive même qu’il doive s’endetter pour payer le service de l’ancienne dette si la situation économique

évolue.

L’investissement est décidé si le producteur estime qu’il sera rentable. Les exigences en terme de profitabilité sont très

importantes aujourd’hui, le producteur pèse longuement sa décision d’investir. Les risques sont présents à chaque étape

du processus d’investissement : le producteur peut avoir mal évalué ses besoins, le bien d’équipement peut ne pas

correspondre, être difficile à utiliser, la réaction du marché peut être mauvaise…

De plus de nos jours, les grandes entreprises veulent aussi satisfaire ses actionnaires et souvent la rémunération de ces

actionnaires par des dividendes est privilégiée sur l’investissement.

3. Profits réalisés ou profits anticipés ?

Il y a une opposition entre néo-classiques et keynésiens sur un des déterminants financiers de l’investissement, à savoir

le revenu ou l’épargne disponible, le K financier à disposition pour être investi.

- Théorie TNC principe de sacrifice : pour tt I il faut une S préalable, l’un est la D, l’autre est l’O et les deux se

rencontrent sur un marché (ceux qui ont les capacités financières et ceux qui ont besoin de ce K financier pour

investir, si l’entreprise s’autofinance ces fonctions sont remplies par le même agent, elle-même). Le profit réalisé est

la condition de I. Théorie de l’épargne préalable adage chancelier allemand Helmut Schmidt (1974-1982) : « les

profits d’aujourd’hui font les I de demain ».

Pourtant il arrive que des entreprises se soient enrichies et n’investissent pas pour autant. L’épargne n’est pas une

condition suffisante pour influencer I.

- Théorie n°2 principe de dépense théorème de Kalecki (TK 1899-1970, Polonais, travail sur le rôle de l’I sur la D)

« les capitalistes gagnent ce qu’ils dépensent, et les salariés dépensent ce qu’ils gagnent ». L’I se finance lui-même.

Càd les profits anticipés font les investissements d’auj qui feront les profits de demain : pour les capitalistes, I vient

avant S. Le profit réalisé garde le rôle non négligeable de maintenir la confiance de l’entrepreneur.

Transition : donc, les profits réalisés ne suffisent pas à déterminer I, les profits anticipés interviennent. Or ces

anticipations dépendent du climat économique, la confiance joue.

III. Le rôle déterminant de la confiance et des anticipations

1. L’efficacité marginale du capital (emc)

Keynes reprend le critère de rentabilité de l’I (II. 2 .) pour son calcul de l’efficacité marginale du K. Mais cherche à

prendre en compte l’incertitude des profits futurs, incertitude qui selon lui influe sur la décision d’investir.

L’efficacité marginale du capital mesure le taux de rendement interne d’un investissement. Elle prend en compte la

valeur actualisée nette (VAN) d’un investissement, càd :

coût de l’investissement - revenus actualisés futurs escomptés

Actualisés signifie que l’on ramène ces revenus anticipés sur une même base, càd que l’on prend en compte le taux

d’inflation.

Le producteur se demande en fait si ce que cette machine va lui rapporter dans le futur couvre son prix d'achat. I dépend

en fait de l’anticipation que fait le producteur des rendements futurs de son I.

S’il est optimiste, il alors plus tendance à investir. Et ce qui peut rendre optimiste est la valeur du taux d’intérêt. En

effet, le taux d’intérêt cristallise la confiance ou l’absence de confiance dans l’avenir, il augmente quand avenir de plus

en plus incertain. Les producteurs qui cherchent à prévoir la D et surtout leurs recettes futures observent cette variable

clé. Le taux d’int fonctionne donc comme un repère pour apprécier l'idée que les agents économiques se font du futur.

2. Le rôle des anticipations de la demande

Dans l’approche keynésienne de l’I, les perspectives de la D future sont un déterminant majeur dans la décision

d’investir.

Comment anticiper les allures de D ?

- suivi chiffres de ventes

- étude des clients, de leurs lieux de vente

- étude des concurrents

Mais ces perspectives de demande ne dépendent pas seulement de la qualité de l’information dont dispose le producteur,

mais aussi de son propre état d’esprit économique…

D constante : I de renouvellement

D hausse forte : I de capacité pour augmenter la cap de pd°

D hausse faible : I de capacité et de productivité pour baisser les coûts de pd°

D baisse : désinvestissement

(D versatile : I de flexibilité)

3. Le principe d’accélération ou phénomène de l’accélérateur

Le principe de l'accélérateur énonce que toute variation de la demande des biens de conso produits par une entreprise

entraîne une variation plus que proportionnelle de l'investissement de cette entreprise en biens d’équipements.

Effet mis en évidence 1913 Albert Aftalion (fr) ( Les crises périodiques de surpd° ) puis 1917 John Maurice Clark (EU).

L’investissement de remplacement est proportionnel à la demande. Mais l’investissement net est proportionnel à la

variation de la demande.

"Si la demande est traitée comme la vitesse à laquelle les biens sont enlevés sur le marché, le remplacement varie

approximativement comme la vitesse, mais les constructions nouvelles dépendent de l'accélération."

taux de variation

période

t

D

K utilisé

(K=4D)

investmt net K t

- K t-1

de D

dY/Y

de l’investissement

d Inv.net t / Inv.net t-1

0

100

400

0

-

-

1

120

480

80

20%

-

2

140

560

80

16,60%

0%

3

210

840

280

50%

250%

4

294

1176

336

40%

20%

5

378

1512

336

28,60%

0%

6

400

1600

88

5,80%

-73,80%

Cet exemple confirme que c’est l’accélération de la D qui induit les variations de I : il suffit que la croissance de la D se trouve

ralentie pour que I chute. (extrait dictionnaire Echaudemaison)

Ce principe repose sur trois hypothèses principales :

- les entreprises fonctionnent à pleine capacité ; si ce n'est pas le cas, une hausse de D provoque seulement une hausse

de l’utilisation des machines existantes et non achats nvx.

- le coefficient de K est constant. Il est le rapport entre le volume de K utilisé pour obtenir une pd° et le volume de

cette production. Dire qu’il est constant revient à dire que la productivité du capital est constante (absence de

progrès technique).

Ex : coeff de K = 4 signifie que j’ai employé 400 de K (K fixe productif) pour produire 100 de VA.

- les entreprises réagissent en cherchant à produire plus et non en laissant les prix s’ajuster, ce qui arrive souvent si

l’augmentation de D est temporaire.

Conclusion

Il existe donc à l’investissement deux catégories de déterminants :

- les premiers, objectifs et facilement mesurables, comprennent le taux d’intérêt, le critère de rentabilité, le

montant du profit déjà réalisé et les variations de la demande

- les seconds ne sont que des anticipations qui relèvent en dernier lieu du climat économique (confiance ou

absence de confiance). Ils comprennent les anticipations de la demande et anticipations des revenus futurs de

l’investissement (emc).

En réalité, le processus de décision d’investir un peu moins rationnel. En effet, statistiques et études sur la rentabilité

d’un éventuel investissement sont jugées coûteuses et peu efficaces par les décideurs. Les deux déterminants majeurs de

l’investissement sont alors le prix d’achat du bien d’équipement en question mais surtout beaucoup de facteurs

psychologiques dans l’entreprise. Par exemple, pour les grandes firmes, entre en compte un aspect politique ou

relationnel non négligeable.

Bibliographie

http://www.ac-bordeaux.fr

www.educnet.education.fr/ insee/invest.htm

www.insee.fr

L’investissement, J.P. Betbeze, QSJ 2543, 1990

Dictionnaire d’histoire, économie, finance, géographie, dir. F. Teulon, puf, 1999

Dictionnaire d’économie et de Sciences sociales, dir. C.-D. Echaudemaison, Nathan, 2005

1

/

5

100%