TD "Marché et régulation" - SES

26/11/09 Stage : la crise financière et ses retombées économiques M.H. ULLA

TD : Marché et régulation marchande

Objectif prof :

Sur chaque partie de ce dossier (I et II) élaborer un TD de première (de une heure

chacun) : donc choisir deux à trois documents et faire les questions

-I- La demande une fonction décroissante des prix ?

Doc 1 :

Comme chacun de nous l’a observé : la quantité d’un bien acheté par le public à tout moment

considéré est une fonction de son prix : plus le prix réclamé pour un article est élevé et moins il sera

vendu de cet article : réciproquement, toutes choses égales par ailleurs, plus le prix d’un article est bas

plus nombreuses sont les unités demandées par le public. . C’est la « loi de la demande à pente

fléchissante » . Cette loi est en accord avec le sens commun et elle a été connue, tout au moins sous

une forme plus ou moins vague, depuis le début de l’ère historique. Il n’est d’ailleurs pas difficile de

comprendre les raisons pour lesquelles la demande fléchit normalement en fonction de la hausse des

prix. . Lorsque le prix du blé est outrageusement élevé, seuls les richards peuvent s’offrir du pain de

froment, tandis que les gens pauvres doivent se contenter de pain de seigle . Quand, les prix ne sont

plus tout autant prohibitifs des personnes à leur aise, sans être riches, qui aiment beaucoup le pain

blanc pourront se laisser à en acheter . Ainsi de toute évidence, une première et importante des raisons

par lesquelles s’explique la validité de la loi de la demande consiste dans le fait que l’abaissement des

prix attire de nouveaux acheteurs.

La deuxième raison explicative est que toute réduction de prix est susceptible d’inciter les

consommateurs d’un produit à quelques achats additionnels .

P.A. Samuelson, L’Economique tome 1, Armand Colin, 1979

Doc 2 : La tulipomania en Hollande au XVIIe siècle

La tulipe [...] pousse à l'état sauvage dans les pays de la Méditerranée orientale et plus à l'est. Ses

bulbes arrivèrent pour la première fois en Europe occidentale au XVIe siècle [...]. Un immense prestige

fut bientôt associé à la possession et à la culture de la plante. [...] Toute l'attention se concentra sur

la possession et l'exhibition des variétés les plus ésotériques. Et, si l'on aimait beaucoup les plus

exceptionnelles de ces fleurs, on aima vite encore plus la hausse de prix que leur beauté et leur rareté

imposaient. C'est pour cette hausse qu'on achetait à présent les bulbes et, vers le milieu des années

1630, elle semblait ne devoir connaître aucune limite [...] Les prix étaient extravagants ; en 1636, un

bulbe jusque-là « sans valeur intrinsèque » pouvait s'échanger contre « un carrosse neuf, deux

chevaux gris et leurs harnais ».

La fin arriva en 1637. [...] Les sages et les nerveux commencèrent à prendre leurs distances, nul

ne sait pourquoi ; d'autres les virent partir ; la ruée pour vendre se fit panique ; les prix tombèrent

dans un précipice. John Kenneth Galbraith, Brève Histoire de l'euphorie financière, Le Seuil, 1992.

1. Soit l'équivalent de 25 000 à 50 000 euros d'aujourd'hui

Doc 3 :

Considérons la situation du marché de l'immobilier entre 2000 et 2007. Elle est exceptionnelle à la

fois par l'ampleur des hausses de prix et par le grand nombre de pays qui se trouvent impliqués.

C'est ce qu'illustre le tableau I où sont donnés les taux de croissance des prix, cumulés sur la

période 1997-2007, pour quatre pays.

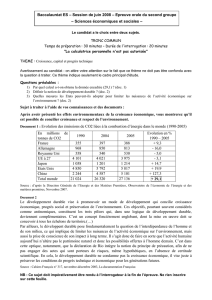

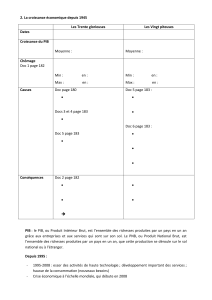

Tableau 1 - Prix de l'immobilier. (évolution en %)

Pays

1997-2007

États-Unis (indice Case-Shiller pour dix villes)

171

France

139

Espagne

189

Royaume-Uni

211

Source . GA . Aglietta, Macroéconomie financière, p. 118.

. Si l'on considère l'évolution du prix de l'immobilier aux seuls États-Unis, corrigée de l'inflation, sur

la longue durée, on constate assurément que la période 1997-2007 est exceptionnelle par la

vigueur de la hausse du prix. Jamais une telle augmentation n'avait été observée au États-Unis.

Mais comment une telle croissance du prix est-elle possible ? Les économistes ne nous ont-ils pas

appris que lorsque, sur un marché concurrentiel, le prix augmente, cela conduit à affaiblir la

demande et à faire pression à la baisse sur le prix ? Or, aux États-Unis, comme dans les autres

pays concernés, on observe depuis 1997 jusqu'à la mi-2006, une augmentation quasi cons

tante des prix. Pourquoi l'autorégulation concurrentielle n'a-t-elle pas fonctionné ?

Pour répondre à cette question, il importe d'intégrer à l'analyse le fait que l'immobilier n'est pas

un bien ordinaire. En effet, l'immobilier n'est pas seulement recherché pour son utilité

intrinsèque, comme le serait une marchandise usuelle, mais il est également désiré pour son

rendement, à la manière d'un actif financier. Or, cette irruption du rendement parmi les motifs de

l'achat, à côté de la recherche de l'utilité, modifie considérablement la nature de la relation qui lie le bien aux

acheteurs. Pour le comprendre concentrons-nous sur le lien existant entre rendement et hausse des prix,

Sur la période 1997-2006, cette hausse de prix, par sa constance et sa vigueur; a fait des biens

immobiliers un investissement extrêmement profitable, et donc très attractif.

En conséquence, la hausse des prix, loin de décourager la demande, suscita l'apparition de nouveaux

acheteurs, ce qui renforça d'autant la dynamique haussière. C'est ce mécanisme qui est à l'origine

de l'émergence des bulles spéculatives.

A. Orléan, De l’euphorie à la panique : penser la crise financière, Ed Rue d’Ulm, 2009

-II- Quel rôle jour le prix du marché ?

Doc 1 :

L'homme de terrain ne peut décider sur la seule base de la connaissance [...] de son environnement immédiat. [...]

De quelles informations a-t-il besoin [...] ? Quels événements survenus en dehors de son horizon de

connaissances sont utiles à sa décision, et combien doit-il en connaître ?

Il n'y a presque rien qui advienne en ce monde qui n'ait d'effet sur la décision qu'il doit prendre. Mais il n'a pas

besoin de connaître ces événements en tant que tels, ni la totalité de leurs effets. Il lui importe peu de savoir

pourquoi, à un moment donné, tel type de vis de telle taille est plus demandé que tel autre, pourquoi les sacs en papier

sont plus facilement disponibles que les sacs en toile, pourquoi le travail qualifié ou certaines machines sont pour

le moment plus difficiles à se procurer. Tout ce dont il a besoin est de savoir dans quelle mesure ces biens sont plus

ou moins difficiles à obtenir que d'autres biens dont il a besoin. Nous devons [doncl considérer le système des prix

comme un mécanisme de communication de l'information [...].

Friedrich von Hayek, « L'utilisation de l'information dans la société » (1945), Revue française

d'économie.

Doc 2 :

Les marchés financiers ont pour fonction d’évaluer les prix des actions selon les mécanismes traditionnels de

l’offre et de la demande. La bourse a donc pour rôle de coter le cours des actions, c’est-à-dire de déterminer la

valeur des entreprises (leur valeur fondamentale) .

L'analyse des crises boursières enregistrées par les États-Unis et la France au cours du XXe siècle et au début du

XXIe siècle montre que les cours peuvent changer brutalement de trajectoire et mettre un temps très long pour

retrouver des niveaux antérieurs à l'effondrement boursier .

Keynes, lui-même spéculateur, met en avant la spéculation comme facteur explicatif Il a défini la spéculation

comme l'« activité qui consiste à prévoir la psychologie du marché ». Pour un spéculateur, la stratégie rationnelle

n'est pas d'évaluer correctement la valeur fondamentale des actifs, mais d'anticiper les croyances des autres

agents économiques présents sur les marchés, puisque ce sont elles qui déterminent les prix. Mieux vaut donc

avoir tort avec tout le monde que raison contre tous. Les agents déterminent alors leurs stratégies en fonction des

estimations des autres intervenants. Si on se trouve dans une situation d'imitation généralisée, dans laquelle

chacun copie l'autre en croyant qu'il détient l'information, alors qu'aucun agent n'est informé, le prix qui se forme

ne reflète que la « psychologie du marché » et ne contient aucune information .

D. Plihon, Les marchés financiers sont-ils efficaces ? , Cahiers français, n° 354, juillet août 2008

Doc 3 :

La technique du placement (boursier) peut être comparée à ces concours organisés par les journaux où

les participants ont à choisir les six plus jolis visages parmi une centaine de photographies, le prix

étant attribué à celui dont les préférences s'approchent le plus de la sélection moyenne opérée par

l'ensemble des concurrents. Chaque concurrent doit donc choisir non les visages qu'il juge lui-même les

plus jolis, mais ceux qu'il estime les plus propres à obtenir le suffrage des autres concurrents, les-

quels examinent tous le problème sous le même angle. Il ne s'agit pas pour chacun de choisir les

visages qui, autant qu'il en peut juger, sont réellement les plus jolis ni même ceux que l'opinion

moyenne considères réellement comme tels. Au troisième degré où nous sommes déjà rendus, on

emploie ses facultés à découvrir l'idée que l'opinion moyenne se fera à l'avance de son propre

jugement. J.M. Keynes, Théorie générale de l’emploi, de l’intérêt er de la monnaie, coll Payot, 1977, p 168

Doc 4 : Le grand retour de la bulle spéculative

Les économistes soulignent aujourd’hui la flambée concomitante et quasi inédite des marchés boursiers,

en particulier en Asie, des marchés obligataires, notamment sur les emprunts d'Etat, et du prix des

matières premières, l'or et le pétrole en vedettes. Depuis six mois, «tout monte!», constate Patrick

Artus, responsable de la recherche économique chez Natixis. Selon lui, il s'agit de spéculation car ces

hausses, souvent spectaculaires - la Bourse de Shanghai a progressé de 63 %depuis le 1er janvier-

, sont déconnectées de la réalité économique. «A la Bourse de Taïwan, les valeurs des actions

représentent 1OO fois les bénéfices des sociétés, 90 fois en Australie, contre 13 fois à la Bourse

de Paris», souligne l'économiste. Le Monde, 03/11/09

1

/

3

100%