i. introduction

ECONOMIE ET

SECURITE

056 ESC 12 F

Original : anglais

Assemblée parlementaire de l’OTAN

LES ORIGINES ET LES CONSEQUENCES

DE LA CRISE DE L’EURO

PROJET DE RAPPORT GENERAL

JOHN SEWEL (ROYAUME-UNI)

RAPPORTEUR GENERAL*

Secrétariat international 14 mars 2012

* Aussi longtemps que ce document n’a pas été approuvé par la Commission de l’économie et

de la sécurité, il ne représente que les vues du rapporteur.

Les documents de l’Assemblée sont disponibles sur son site internet, http://www.nato-pa.int

056 ESC 12 F | i

TABLE DES MATIERES

I. INTRODUCTION ....................................................................................................... 1

II. CONTEXTE ............................................................................................................... 3

III. LA CRISE DE L’EURO ET LES EFFORTS POUR RETABLIR SA CREDIBILITE ..... 8

IV. LE PROBLEME COMMERCIAL .............................................................................. 10

V. LE RETRAIT DE LA ZONE EURO REPRESENTE-T-IL UNE OPTION ? ............... 11

VI. SOLUTIONS POUR L’ORDRE MONDIAL ............................................................... 12

VII. CONCLUSIONS : FAIRE FACE AUX RISQUES POLITIQUES ET ECONOMIQUES

DE LA CRISE DE L’EURO ...................................................................................... 14

056 ESC 12 F | 1

I. INTRODUCTION

1. Au cours des quatre dernières années, cette Commission a exploré sous tous ses aspects ce

que de nombreuses personnes considèrent désormais comme la plus grave crise économique

mondiale depuis les années 30. Cette crise a des conséquences pour tous les membres de

l’Alliance. Elle modifie à d’importants égards les relations entre l’Amérique du Nord et l’Europe au

sens large et elle a, aujourd’hui, de profondes répercussions sur les relations entre les différents

pays européens et les institutions qui régissent ces relations. Il est encore beaucoup trop tôt pour

mesurer pleinement l’impact de ces changements.

2. Pour l’Europe, le dilemme s’inscrit dans le contexte plus large de l’instabilité monétaire

mondiale. De graves préoccupations se manifestent aujourd’hui non seulement face au problème

de la dette souveraine dans plusieurs pays de la zone euro, mais également face aux déficits

budgétaire et des comptes courants des Etats-Unis. L’aptitude des Etats-Unis à résoudre ce

problème à long terme, en raison surtout de divisions politiques marquées, constitue un facteur

d’inquiétude supplémentaire. Les risques liés à un défaut souverain de pays comme la Grèce et

une contagion potentielle à certaines parties de la zone euro sapent la confiance mondiale. D’après

l’OCDE, l’Europe est confrontée à de graves problèmes budgétaires, financiers et structurels,

auxquels nulle solution adéquate n’est apportée, ce qui suscite de profondes inquiétudes quant à la

capacité décisionnelle des Européens. (OCDE, 2011).

3. La situation reste d’ailleurs très préoccupante dans la zone euro. Or, ses gouvernements

membres réagissent en ordre dispersé face à des défis de plus en plus graves pour l’ordre

monétaire et financier européen. En Europe, la politique implique des négociations lentes et

patientes, alors que les crises financières progressent comme une traînée de poudre. Face à la

crise actuelle, on constate une déconnexion manifeste entre le rythme de l’élaboration des

politiques d’une part et le développement accéléré de la crise d’autre part. Les autorités

américaines doivent, quant à elles, encore remédier à leurs graves problèmes structurels, mais il

existe des signes encourageants d’une reprise sous-tendue par le secteur manufacturier aux

Etats-Unis. Cette reprise demeure toutefois fragile et, de l’avis général, une aggravation de la crise

dans la zone euro ferait peser une grave menace sur la relance aux Etats-Unis. On comprend, dès

lors, que l’administration américaine accorde une attention particulièrement minutieuse aux efforts

de l’Europe pour résoudre la crise de la dette souveraine de plusieurs de ses membres et pour

restaurer la confiance dans le projet de l’euro proprement dit.

4. En fait, l’ensemble de l’économie mondiale a en fait intérêt à la stabilisation de l’euro.

Ensemble, le dollar et l’euro représentent 90 % des avoirs en devises étrangères des

gouvernements et banques centrales du monde entier. Ces deux monnaies constituent au moins

les trois quarts des réserves en devises étrangères mondiales pour les échanges entre le FMI et

ses membres, ainsi que pour les titres de créance libellés en devises étrangères. Elles représentent

donc les unités d’échange essentielles dans les systèmes commerciaux et financiers mondiaux.

(Eichengreen, janvier/février 2012) On comprend dès lors que la perception d’une crise monétaire

d’un côté ou de l’autre de l’Atlantique compromette non seulement les économies européennes et

nord-américaine, mais également le système financier mondial dans son ensemble.

5. Bien que le présent rapport se concentre en grande partie sur la crise de l’euro et ses

implications, il est important de noter dès l’abord que la confiance dans le dollar est, elle aussi,

sévèrement érodée depuis quelques années. Les acrobaties de l’année dernière pour parvenir à un

nouveau plafond de la dette ont suscité de profondes préoccupations quant au manque de

consensus fondamental au sein de l’édifice politique américain pour trouver le meilleur moyen de

résoudre le double problème de l’envol du niveau d’endettement des Etats-Unis et du faible niveau

de croissance. Dans le sillage de la crise actuelle, Standard & Poor’s a, pour la première fois, rayé

les Etats-Unis de sa liste d’emprunteurs sans risque, indiquant que « le fossé entre les partis

politiques a sapé […] la confiance dans l’aptitude des autorités publiques à gérer les finances

(américaines)». (Dash & Appelbaum, 5 août 2011) L’Europe est confrontée à un scepticisme plus

056 ESC 12 F | 2

marqué encore, car ses problèmes ne sont pas seulement d’ordre politique et diplomatique ; ils sont

également liés à la structure même de l’union monétaire proprement dite.

6. Il est presque même inapproprié de parler d’une crise de l’euro, car il existe en fait plusieurs

défis politico-économiques en Europe, auxquels il convient de s’attaquer simultanément. L’Europe

est ainsi actuellement confrontée à :

- une crise de la dette souveraine et des finances publiques dans plusieurs de ses pays

membres ;

- une crise bancaire liée à la crise de la dette ;

- de profonds bouleversements de la balance des comptes courants dans plusieurs pays,

résultant de ce que beaucoup considèrent, dans ces pays, comme une distorsion

fondamentale de la monnaie ;

- une crise liée à une croissance lente, voire négative ;

- une crise de l’emploi ;

- et, finalement, une crise politique, qui – à son niveau le plus élémentaire – concerne l’identité

fondamentale de l’Europe, mais qui est également perçue comme opposant le Nord et le Sud

du continent. Cette situation représente, en fin de compte, une menace pour la solidarité

européenne et même pour la solidarité transatlantique.

7. Cette liste révèle la profondeur du dilemme politique qui se pose aux dirigeants et aux

banques centrales. Il apparaît ainsi, par exemple, comme virtuellement impossible de remédier

simultanément à l’importance de l’endettement et au problème de la croissance, surtout lorsque

l’objectif consiste à parvenir à la viabilité budgétaire et à une croissance raisonnable à court terme.

Il est beaucoup plus facile de remédier à des déficits lorsque les économies sont en croissance. Si

tel n’est pas le cas, les budgets sont automatiquement soumis à de fortes pressions et la marge de

manœuvre pour stimuler la croissance est étroite dans les pays victimes d’une crise grave.

L’Europe septentrionale dispose en règle générale d’une marge de manœuvre budgétaire plus

large que l’Europe méridionale, mais cela génère des tensions politiques et diplomatiques qui

affectent la solidarité même que l’union monétaire était sensée promouvoir.

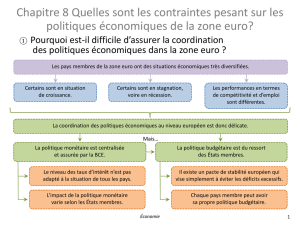

8. Enfin, le fait que les membres de la zone euro n’aient, par définition, qu’une seule politique

monétaire introduit systématiquement des contraintes pour les décideurs politiques nationaux des

pays en crise dans leur combat pour résoudre des dilemmes tels que le casse-tête

croissance/dette. Au mieux peuvent-ils espérer que la Banque centrale européenne (BCE)

comprend leur situation et adopte des positions monétaires plus accommodantes. La crise actuelle

révèle cependant que ce genre d’espoir peut s’avérer illusoire. Le mandat de la BCE est limité et sa

tâche première consiste, par définition, à agréger les niveaux d’inflation. Cette tâche s’avère

toutefois difficile dans la crise actuelle et suscite un débat animé quant à la finalité et aux fonctions

de la BCE.

9. Bien que les niveaux d’endettement dans la zone euro ne soient pas, dans l’ensemble,

significativement plus élevés que celui des Etats-Unis, la perte de confiance dans le système mis

en place par les pays de la zone euro pour créer et soutenir la monnaie constitue également un

facteur central de la crise. En substance, nombreux sont ceux qui considèrent désormais que la

zone euro ne représente pas ce que les économistes considèrent comme une « zone monétaire

optimale », en raison des niveaux divergents de développement économique et institutionnel de ses

membres. En bref, disons que ce qui représenterait un taux de change optimal pour certains des

pays les plus prospères et productifs d’Europe septentrionale est très différent de ce que devrait

être le taux de change optimal pour les pays européens à productivité moins élevée.

10. Des facteurs culturels et historiques interviennent ici, bien qu’il soit assurément difficile de les

mesurer avec précision. Un certain nombre des pays actuellement confrontés à de graves

bouleversements utilisaient jadis la dévaluation pour stimuler la croissance. A des degrés divers,

ces pays recouraient à l’inflation comme l’un des outils pour s’attaquer à leur problème

056 ESC 12 F | 3

d’endettement public persistant. Cette approche était fondamentalement différente de celle

pratiquée de manière générale par l’Allemagne. Suite à de la crise économique et politique

précipitée par l’hyperinflation dans les années 30, les dirigeants allemands ont depuis longtemps

fait de la lutte contre l’inflation l’une des premières priorités de leur politique, ce qui influe

systématiquement sur les décisions des autorités publiques et de la banque centrale (de ce pays).

Cette orientation a contribué à alimenter un engagement généralisé à préserver la solidité du

Deutsche Mark. Cette culture monétaire spécifique a, en fin de compte, exercé une profonde

influence sur les règles essentielles de la Banque centrale européenne ; l’Allemagne ne se serait

jamais ralliée à l’union monétaire si cette orientation anti-inflationniste n’avait pas été inscrite dans

le code génétique de cette institution qui, dans les faits, a directement succédé à la Bundesbank.

11. La crise attire également l’attention sur les déficiences de l’édifice institutionnel de l’Union.

Ces structures étaient censées fournir aux décideurs politiques un accès à des outils fiables pour

gérer le genre de crise déclenchée par les chocs qui ont frappé ces quatre dernières années. Pour

certains analystes, il ne fait aujourd’hui aucun doute que la zone euro est handicapée par l’absence

d’une union budgétaire, une dimension nécessaire mais négligée jusqu’à présent dans une union

monétaire pleinement opérationnelle. Une véritable union budgétaire impliquerait l’existence d’un

Trésor commun, capable de lever des impôts et d’émettre des obligations, d’un secteur bancaire

unifié et de transferts budgétaires transfrontaliers pouvant servir d’amortisseurs en cas de crise. Il

est intéressant de noter que l’accord des dirigeants européens de janvier 2012, qui a fait l’objet d’un

grand battage médiatique, a certes créé des structures et procédures pour mettre en place une

discipline budgétaire suivant des modalités absentes du Traité de Maastricht et du Pacte de stabilité

et de croissance, mais ne constitue pas pour autant une véritable union budgétaire, qui – de toute

façon – représente une idée diamétralement opposée aux préoccupations de souveraineté

nationale persistantes.

12. L’Europe est donc actuellement engagée dans un débat politique et économique très

conflictuel et fondamental sur son avenir. Le seul fait que ce débat se déroule suscite l’incertitude,

ce qui alimente le malaise économique général qui assaille la zone euro et ses partenaires

commerciaux. Le présent rapport se propose d’étudier ce débat sous toutes ses facettes, d’évaluer

les mesures prises à ce jour pour faire face à la crise et d’examiner les orientations que l’Europe et

le système international au sens large pourraient adopter.

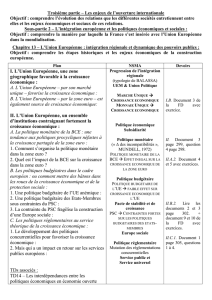

II. CONTEXTE

13. L’accélération de l’union politique représentait un objectif essentiel de la mise en place d’une

union monétaire en Europe. Une monnaie partagée était censée promouvoir plus profondément et

plus largement un sens d’appartenance à une communauté européenne unique. Elle devait rendre

très tangibles les enjeux partagés au sein de cette union et engendrer de nouvelles loyautés à son

égard. Cette évolution devait à son tour contribuer à l’édification du large consensus, nécessaire à

l’alignement des politiques nationales, afin d’en retirer le plus grand bien pour toute l’Europe. Cette

ambition était sans nul doute louable et s’inscrivait bien dans la logique et le modèle de l’intégration

européenne découlant de la construction, en 1951, de la Communauté économique du charbon et

de l’acier. Le problème est que le plan prévu ne s’est pas déroulé comme escompté.

14. Un deuxième objectif, moins souvent évoqué, consistait à donner à l’Europe davantage de

poids dans les affaires monétaires mondiales. Déjà à l’époque du déclin du système de Bretton

Woods, de nombreux dirigeants politiques et économistes européens estimaient que le paysage

monétaire fragmenté de l’Europe la rendait incapable d’affronter les conséquences parfois graves

des politiques monétaire et budgétaire erratiques des Etats-Unis. C’est ainsi, par exemple, qu’à la

fin des années 60, l’Europe s’était pour l’essentiel retrouvée contrainte d’importer l’inflation des

Etats-Unis. Ceux-ci recouraient alors massivement à la planche à billets pour financer la guerre du

Viêt Nam, ce qui réduisait implicitement les avoirs en devises des banques centrales européennes,

et ils exportaient ainsi leur politique inflationniste vers l’Europe. A cette époque, l’ordre monétaire

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

1

/

20

100%