section ii : vers une nouvelle conception de la poilitique budgetaire

POLITIQUE BUDGETAIRE

(Dissertations sur la politique budgétaire)

Champs théorique

Champs empiriques / pratiques

SECTION I : UN OUTIL DE POLITIQUE ECONOMIQUE CONTESTE

I définitions et concepts de base

déficits budgétaire

Situation où les dépenses du budget de l’état sont supérieures au recettes de l’état.

2000 : loi de Finance :

D = 1692 MMF

R = 1473,7 MMF

Solde = déficit de l’etat = -215,3 MMF

Pour les Keynésiens = moyens de relance de l’économie

déficit public

Notion plus large car au solde des dépenses et recettes de l’état, on va rajouter le solde des

dépenses et recettes des collectivités locales et des organismes de sécurité sociales.

Les organismes de sécu sociales et collec pub dégagent des excédents faibles.

Maastricht : critères= déficit public

dette publique

ensemble des emprunts effectués par l’état.

Titre émis par l’état (long terme = obligation ; cours moyen terme= bons du trésor)

Déficit budgétaire = recettes courantes – dépenses courantes – charges d’intérêts < 0

Solde primaire = recettes courantes – dépenses courantes

Charge d’intérêt = taux d’intérêt x stock de la dette publique

La France l’année dernière a dégagé un excédent de solde primaire en 2000.

Le projet de loi de Finance

Est déposé au parlement mais non encore adopté

La loi de finance initiale

Adoptée par le parlement à l’automne et donne le déficit prévu

Loi de Finance rectificative

En cours d’exercice, lors de changement de gouvernement par ex, changement de politique

adoptée par le parlement.

loi d’exécution

donne le déficit réalisé

loi de règlement

déficit primaire réalisé

La France supporte lourdement les dettes passées.

II – Quelques chiffres

Voir dossier tableaux p.20,21 & 22

95

96

97

98

99

00

01

Déficit public

-5

-4,1

-3

-2,9

-1,8

-1,5

-1,1/-1,3

Dette publique

(Maastricht=60)

RATIO :

Dette/PIB

52,7

57,1

59,2

59,3

58,6

58

57,4/57,5

RATIO : Dette/PIB : Si l’augmentation des taux d’intérêts réel est supérieur à l’augmentation

de la croissance économique

Les déficits publics

La réduction des déficits publics se poursuit (156,8 milliards de F en 99) car les recettes

augmentent plus rapidement que les dépenses.

Comment ?

Recettes : augmentation de la CSG, TVA (95), ISF, IS

Dépenses :maintenu dépenses en Francs constants (hauuse des dépense au m^le rythme que

l’inflation).

- le déficit publique

le redressement budgétaire s’est accentué depuis le milieu des 90’s,

- les administrations publiques sont excédentaires en 99

- compte des administrations de sécurité sociale sont également excédentaires

III – LE MUMTIPLICATEUR BUDGETAIRE ET LES POLITIQUES DE RELANCE

PAR LA DEMANDE

L’efficacité des politiques budgétaires repose sur un argument théorique : le multiplicateur.

1. Le principe du multiplicateur Keynésiens

- Les dépenses de l’Etat

i. Achats de B&S aux entreprises : Dépenses Publiques

ii. Dépense de transfert (aide + services aux entreprises, transferts

sociaux et ménages)

iii. Dépenses de fonctionnement

iv. Dépenses liées à la charge d’intérêt

Dépenses Publiques = Levier important pour agir sur la croissance économique & sur

l’emploi (risque d’effets pervers sur l’inflation et équilibre commerce extérieur)

= instrument de régulation conjoncturelle

- le multiplicateur budgétaire

A tout moment on a :

Y + M = C + I + G + X

Y = prod

M = importation

C= Conso des ménages

I = investissement

G =dépenses pub

X = exportation

sous l’hypothese de sous emploi des facteurs de production

utes choses étant égales par ailleurs,

k = 1 / m + s

s = tendance à épargner

Si K>1 = multiplicateur budgétaire

L’augmentation des dépenses de l’Etat entraîne une augmentation grâce au multiplicateur plus

que proportionnel de la production.

Aug des dep. pub aug Invest aug pvoir achat aug conso aug prod

Risque de fuite pourtant si les ménages épargne ou consomment à l’étranger

- le multiplicateur fiscal et des dépenses de transfert

2. Le financement du déficit

Par la fiscalité (th d’Haavelmo)

o Impôt ponctuel (sécheresse…),

o Accroissement de la fiscalité dans son ensemble

affaiblie très sensiblement l’effet multiplicateur des

dépenses publiques (th d’Haavelmo)

Par emprunts (obligations) effet d’éviction

o L’état fait appel à une épargne existante dans l’économie

Financement non inflationniste

o Effet d’éviction = augmentation des titres publiques pour

attirer l’épargne l’état va augmenter les taux d’intérêts par

rapport à des titres privé comparable en terme de risque etc…

Donc si augmentations des taux baisse de la valeur des

obligations, et donc de l’investissement privé effet négatif

sur la sphère privé

o Part état dans émission obligataire = +90% !

Les entreprises ne subissent pas l’effet d’éviction car :

1. capacité d’autofinancement >120%

2. accès à des financements divers et variés nationaux et internationaux

3. inélasticité de l’investissement au taux d’intérêt

Par la création monétaire (plus possible…)

Emission de bonds du trésor financé par la création monétaire du système bancaire. C’était le

trésor qui répondait à des avances de la Banque de France.

PROBLEME : Financement inflationniste qui venait rapidement annuler les effets positifs

depuis le 1er janvier 1994, ce mode de financement est interdit (art 104 du traité de

Maastricht)

3. les limites

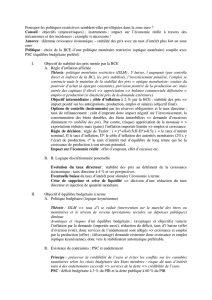

o Les contestations théoriques

o Le théorème d’équivalence ricardienne

Il est équivalent de financer le déficit budgétaire par l’emprunt ou par

l’impôt

A été repris par Barrot et les nouveaux classiques dans le cadre des

anticipations rationnelles : Une politique de relance par la politique

budgétaire ne produit aucun effet, elle est neutre car les agents

économiques anticipent une augmentation des impôts et donc vont

utiliser les revenus supplémentaires pour accroître l’épargne et non pas

pour accroître la consommation ou l’investissement comme le prévoit

la théorie keynésienne

o L’approche classique de la politique budgétaire

Approche en opposition totale avec la théorie keynésienne et avec les

politiques budgétaires menées après la 2de guerre mondiale

Une baisse du déficit budgétaire qui va entraîner une augmentation de

la croissance économique

1. Plan théorique :

o Effet taux d’intérêt

Une baisse des déficits publics = baisses des taux

d’intérêts (effet d’éviction inversé) = baisse du coût

du crédit = effet de richesse donc augmentation

de C & I

o Effet anticipations

La baisse des déficits publics va entraîner une baisse

des révisions des agents = il anticipe une diminution

des impôts donc entraîne une augmentation de C

&I (modèle ricardien de crédibilité budgétaire)

2. Plan empirique

o 3 pays ont utilisés :

Danemark : 82-86

Irlande : 87-89

Suède : 85-87

o Politique contraignante pour la population mais qui a

permis de na pas pénaliser la croissance

Théorie controversé car une action individuelle d’un petit pays ne pas

avoir du tout le même impact mené à une plus grande échelle

o Les limites intrinsèques

o Effet boule de neige ( plus le déficit augmente, plus la dette augmente, plus la

charge de la dette augmente accroissement le déficit augmente etc…)

4. Les vérifications empiriques

New deal ( Roosvelt 30’s)

Tax cut (Kennedy 60’s)

Plan Chirac (75)

Relance Mauroy (81-82)

Japon (90’s :plans de relance)

Europe (Delors : relance européenne concertée en 93)

CONCLUSION :

Le budget de l’Etat, à de tout temps, constitué un instrument d’influence économique.

Il a permis un réglage fin de l’économie pendant les trente glorieuses.

Il a fait de vives contestations théoriques dans les années 60 en opposant les monétaristes et

les keynésiens (politique budgétaire Vs politique monétaire.

Dans les années 90 de vives contestations au sujet de l’utilisation du budget de l’Etat afin de

relancer l’activité au vu des conséquences sociales

SECTION II : VERS UNE NOUVELLE CONCEPTION DE LA POILITIQUE

BUDGETAIRE ?

Les contraintes actuelles voies du renouveau de la politique

I – LES POLITIQUES BUD AUJ : UNE NOUVELLE CONCEPTION DE LA POL BUD

- La crise des finances publiques limite la marge de manœuvre

- Politique sous contrainte ; assainissement

1 . L’ASSAINISSEMENT DES FINANCES PUBLIQUES

Réduction des déficits

o « Effets boules de neige »

Stabilisé la dette publique

o Ratio Dette publique / PIB

2 sources d’augmentations

existence d’un déficit primaire

comparaison entre le taux d’intérêt moyen sur la dette et le taux

de croissance de l’économie

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

1

/

14

100%