Télécharger la plaquette

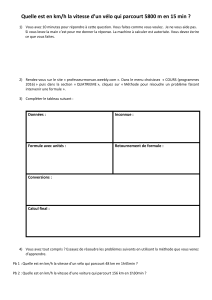

DES CANDIDATS

ET DES ENTREPRISES

François Hiriart

Le groupe Baxi, sous LBO depuis 2004 et un des

principaux producteurs européens de matériels de

chauffage en Europe, est présent en France au

travers de sa filiale Baxi France avec les marques

Chappée et Idéal Standard, bénéficiant d’une forte

part de marché, d’une réputation de qualité et de

fiabilité pour des solutions classiques de chauffage

et celles utilisant les énergies renouvelables.

Baxi France est en perte depuis des années ; son

EBITDA plonge en 2006 et devait s’effondrer en

2007 si les coûts et la structure industrielle n’étaient

pas revus à la baisse. Sans réaction rapide et sans

soutien de la maison mère, Baxi France était en

cessation de paiement.

Sur les conseils d’un consultant spécialisé, le groupe

Baxi recrute un nouveau DG, François Hiriart.

Il présente un plan de retournement avec une res-

tructuration impliquant une réduction de 45% des

effectifs et visant un EBITDA équilibré en 2009.

Baxi France est placé sous mandat

ad hoc

en 2008,

cède deux activités industrielles en 2008 (fonderie

et fabrication de brûleurs), procède à deux PSE en

2008 et 2009, réduisant de plus de 50% l’effectif. Dès

mi 2008, l’activité commerciale est reprise en main

et Baxi France regagne des parts de marché en 2009.

Des 826 emplois menacés début 2007, 600 emplois

sont sauvés aujourd’hui, dont 150 emplois dans les

activités cédées. Le retournement est pérenne, le coût

financier et le coût social ont été limités par le choix

du DG de favoriser la cession d’activités plutôt que

leur fermeture. L’entreprise est aujourd’hui en crois-

sance et en phase de recrutement. A l’origine de ce

retournement : François Hiriart. Ce dernier commence

en 1978 comme ingénieur pétrolier chez Schlum-

berger et Shell. En 1986, il dirige ses premières entités

industrielles chez Rhône-Poulenc puis chez Sun

Chemical. En 1994, il rejoint Legrand en tant que

Directeur International puis Valeo en 2001 comme

Vice Président de la branche Systèmes d’Essuyage.

Il prend la DG de Baxi France en 2007 pour en

assurer le retournement.

EBITDA passé en 3 ans de -25m€

à +7m€ pour un C.A. de 140m€.

Réduction de 50% des effectifs.

Cession de deux activités : une

fonderie et une usine de fabrication

de brûleurs. Coût financier du

retournement : 15m€.

Pierre Di Giovanni

Laurence Tavernier c’est au départ

une femme qui crée une ligne de

vêtements en 1987. Après s’être

formée auprès des plus grands,

Laurence Tavernier développe une

collection de vêtements d’intérieur

et de nuit élégants et confortables.

Novatrice, elle propose des cou-

leurs et des motifs inédits alliés à

des formes et des tissus qui mêlent

modernité, raffinement et exigence

haute couture.

Laurence Tavernier devient une référence mondiale :

neuf boutiques dans les plus grandes capitales euro-

péenes et 500 points de vente à l’international. En

2005, Laurence Tavernier cède son entreprise à un

groupe d’investisseurs financés par une dette LBO.

Nicolas de Germay

Président de l’ARE

OUVRIR

UNE VOIE

LE PRIX

En 2011, l’ARE innove en remettant le prix

Ulysse. Ce prix -unique en France- récompense

l’entreprise qui aura su à un moment difficile

de son existence trouver les forces et activer

les leviers nécessaires pour relever la tête. Le

prix Ulysse tend à instaurer un climat positif

autour du management de retournement. En

effet, son jury, composé de professionnels du

secteur, a à cœur de rendre hommage au

courage des entrepreneurs qui ont adopté cette

démarche et ont mené leur projet à son terme.

UN JURY

A l’occasion du premier prix Ulysse, un jury com-

posé de personnalités aux parcours passion-

nants et exceptionnels s’est réuni pour récom-

penser le travail, le courage et la détermination

d’un dirigeant.

Didier

Pineau-

Valencienne,

Manager

Vincent

Gladel,

Président

du Conseil

National

des AJMJ

Jean-Bertrand

Drummen,

Président de la

Conférence Géné-

rale des Juges

Consulaires de France

Antoine

Gosset-

Grainville,

Directeur général

adjoint de la

Caisse des Dépôts

François

Drouin,

Président-

Directeur

Général d’Oséo

Benoît

Sellam,

Président

du Directoire

du FCDE

Alain

Bloch,

Directeur

d’HEC

Entrepreneur

Fanny

Létier,

Secrétaire

Générale

CIRI

LE PATRONAGE DE MADAME CHRISTINE LAGARDE

Signe de l’intérêt que portent les pouvoirs publics à la prévention en

matière de dif cultés des entreprises, le Prix Ulysse béné cie dès sa

création d’un soutien de haute qualité. La remise du premier Prix Ulysse

de l’ARE se tiendra en effet sous le haut patronage de Madame

Christine Lagarde, Ministre de l’économie, des nances et de l’industrie.

Aujourd’hui, l’ARE remet le premier prix français

récompensant la meilleure opération de retourne-

ment de l’année : le prix Ulysse. L’association pour-

suit son objectif : favoriser le recours des chefs

d’entreprise aux procédures de prévention et faire

reconnaître leur efficacité. Mais il importe de briser

le tabou auquel nous nous heurtons tous : aujour-

d’hui, le chef d’entreprise n’est pas fier d’annoncer

qu’il est passé par cette étape. Notre objectif a été

de les convaincre de recevoir le Prix Ulysse devant

la presse ! Ce désir de faire évoluer cette situation

a recueilli le soutien des acteurs du secteur qui ont

accepté de former notre premier jury. Engagement

des pouvoirs publics également puisque le prix est

placé sous le haut patronage de Madame Lagarde.

Il est financé par de nombreux sponsors provenant

de nos membres ou d’acteurs prestigieux de la

place. A ces soutiens, s’ajoute l’intérêt que les ent-

reprises nous ont témoigné en nous envoyant des

dossiers de qualité. Je souhaite particulièrement

remercier le groupe de travail mené depuis sep-

tembre par Claude Dampierre.

Nous avons le savoir-faire, faisons le savoir ! Je com-

pte sur chacun d’entre vous pour relayer cette action

majeure de l’ARE et lui offrir le succès qu’elle mérite.

PRIX

DES CANDIDATS ET DES ENTREPRISES

PRIX

Dès 2005, le groupe rencontre des difficultés que

la crise automobile va aggraver. Aucune procédure

collective n’a été engagée, mais une procédure

de mandat

ad hoc

puis de conciliation ont été

initialisées afin de restructurer financièrement le

bilan. Pour effectuer ce retournement Alpen’Tech

a renégocié la dette senior LBO avec l’aide de la

Médiation Nationale du Crédit. Par ailleurs, l’ent-

reprise a fait preuve de réactivité face à la crise auto-

mobile : baisse du point mort, réduction des stocks,

suppression des intérimaires, ruptures conven-

tionnelles de contrat et mise en chômage partiel du

personnel. Tout au long de cette période de restruc-

turation difficile, l’entreprise a choisi d’opter pour

une communication transparente pour conserver la

confiance de ses clients, de ses fournisseurs, et des

banques : dire ce que l’on fait et faire ce que l’on dit,

telle est la devise d’Alpen’Tech. Les résultats de ce

retournement ont été rapides : un résultat net positif

dès 2009 malgré la crise, aucun client perdu, deux

gros nouveaux clients conquis, renforcement des

compétences, restructuration du bilan et sécurisa-

tion du financement des investissements sur trois

ans. Ce retournement efficace est le fruit du travail de

Marc Horellou. Cet ingénieur au parcours atypique

a toujours travaillé dans le secteur automobile :

Renault, Sagem, Valeo. Embauché chez Faurecia,

il dirige l’activité Sièges Amérique du Nord du

groupe, et est promis à une belle carrière. Il décide

cependant de changer d’orientation et de reprendre

une PME en grande difficulté : Alpen’Tech.

Challenge relevé.

CA : 2008 : 61,1 m€ ;

2009 : 47,3m€ ; 2010 : 58,6 m€,

prévision 2011 : 63 m€.

Résultat net : 2008 : -2,6 m€ ;

2009 : +0,4 m€ ; 2010 : +1,6 m€,

prévision 2011 : 2,1 m€.

Pierre-François Catté

Le groupe français CPI est le leader euro-

péen de l’impression de livres en noir et blanc. Réalisant

un CA de plus de 400m€, le groupe emploie 3600

collaborateurs sur six pays. L’imprimerie est un secteur

qui subit actuellement de nombreuses mutations. Pour

y faire face, le groupe CPI a réalisé une restructura-

tion industrielle et financière. Sur une période de

dix-huit mois, CPI a mené de front une restructura-

tion technologique se dotant d’outils industriels

spécialisés, conçus en partenariat avec des leaders

mondiaux comme Hewlett-Packard et KBA ; sur cette

même période CPI a engagé une restructuration

industrielle lourde en collaboration avec ses partenaires

syndicaux à travers l’Europe, se traduisant par une

série de cessions et d’acquisitions complémentaires

en Allemagne et Espagne. Ces restructurations se sont

traduites par une réduction de la part de l’impression

couleur au profit d’un recentrage sur le monochrome.

Un développement commercial important contractua-

lisant 50% du CA et le développement de nouveaux

clients grâce à la nouvelle technologie ont donné

un socle solide à ce changement. De son côté, la

restructuration financière a permis

une diminution significative de

l’endettement et une reconstitu-

tion des fonds propres du groupe.

Elle a facilité l’apport des finance-

ments nécessaires à la mise en

œuvre du plan de restructuration

industrielle, le retour à un action-

nariat stable et surtout le retour de

la confiance des collaborateurs, de l’enca-

drement et des clients du groupe. Pour réus-

sir ce challenge, il a fallu que toute l’entreprise

participe en créant un système de gouver-

nance original et un plan d’intéressement

touchant une large part des collaborateurs de

l’entreprise. A la tête de ce dispositif Pierre-

François Catté, Ecole de commerce de Lyon

79, Président du Directoire qui, après plus de

vingt-cinq ans dans la haute technologie et

les médias diversifiés, essentiellement aux

Etats-Unis, a rejoint le groupe CPI en 2007

et Grégoire Desmettre, CAPA Paris 2004, Secré-

taire général, chez CPI depuis 2003.

680 millions de livres imprimés par an

avec 1000 nouvelles références par jour

Les tensions de trésorerie, dues à une augmentation

des charges fixes et aux paiements d’un LBO trop

endetté, avaient contraint à déclarer une cessation

de paiement. En 2008, Noramptco et Marignan Parti-

cipations reprennent l’entreprise. Identifier les diffi-

cultés et revenir aux fondamentaux ont été les clés de

leur réussite. Aucun plan social, de nouvelles métho-

des de direction, l’embauche d’une styliste apte à con-

server l’esprit Laurence Tavernier tout en le moder-

nisant ont permis ce retournement : des résultats

rapides et positifs en période de crise économique.

Pierre Di Giovanni, 29 ans au moment de la reprise,

diplômé de l’Université Paris Dauphine et de

l’Institut d’Etudes Politiques de Paris prend la direc-

tion générale de la société, sous le parrainage de

Jacques Lepage. Pierre avait travaillé dans le Dépar-

tement Fusions & Acquisitions de Rothschild & Cie à

Londres et Paris, puis rejoint le Département Fusions

& Acquisitions de UBS à Paris. Il crée les sociétés

Marignan Participations (investissement dans des so-

ciétés en situation spéciale) et Ocean Partners (conseil

en fusions & Acquisitions). En juin 2008, il devient Direc-

teur Général de Laurence Tavernier. Jacques Lepage,

après avoir créé sa société à 28 ans aux Etats-Unis

a repris et restructuré avec succès près de 30 entreprises.

Cessation des paiements en février

2008. Actifs repris en juin 2008.

Première année fiscale (16 mois)CA

5.235K€, Résultat net 187K€ (3,6%).

Deuxième année fiscale (12 mois) CA

4.275K€. Résultat net 428K€ (10%).

Reprise de l’ensemble du personnel.

Guy Nafilyan

KAUFMAN & BROAD S.A. est l’un des

principaux développeurs - constructeurs français. A la

suite de la crise financière qui a affecté le marché

immobilier français au 2ème semestre 2008, KAUFMAN

& BROAD a rapidement adapté sa stratégie : sur

le plan opérationnel, en renonçant dans un premier

temps aux opérations ne correspondant plus aux

contraintes du marché, en changeant son offre com-

merciale et en retrouvant des terrains lui permettant

de développer des produits moins chers ; sur le plan

financier, en engageant avec son pool bancaire des

négociations pour réaménager sa dette financière.

KAUFMAN & BROAD s’est engagé en même temps à

vendre le plus rapidement possible les produits anciens

pour ne pas constituer de stock physique. Cette réac-

tivité a permis à KAUFMAN & BROAD de redémarrer

son activité avec succès dès le 2ème semestre 2009.

Les produits nouveaux lancés par KAUFMAN &

BROAD dès le 1er trimestre 2009 ont été orientés vers

les premiers acheteurs et les investisseurs qui ont

bénéficié du plan de soutien gouvernemental à l’im-

mobilier. Ces produits ont connu, dès leur lancement,

des rythmes de commercialisation très élevés.

KAUFMAN & BROAD a par ailleurs recentré son acti-

vité essentiellement sur les grandes villes de France.

Durant cette même période, KAUFMAN & BROAD

a renforcé son portefeuille foncier qui représente

aujourd’hui plus de deux ans d’activité. Par sa forte

réactivité, KAUFMAN & BROAD a su faire face à la

dégradation du marché constatée mi-2008, pour re-

démarrer dès 2010 dans des conditions favorables.

Cette stratégie mise en place dès l’apparition de la

crise immobilière, par l’équipe dirigeante de KAUFMAN

& BROAD présidée par Guy NAFILYAN, s’est révélée

extrêmement efficace. Guy NAFILYAN, avocat, a re-

joint KAUFMAN & BROAD en 1977. Il a exercé des res-

ponsabilités de Direction Générale au sein du Groupe

californien KB HOME. Il est Président Directeur Gé-

néral de KAUFMAN & BROAD S.A. depuis 1983.

CA 2008 : 1165m€ ; 2009 : 935m€

et 2010 (9 mois) : 605m€

Résultat net : 2008 : 8m€ ;

2009 : (30)m€ ; 2010 (9 mois) : 5m€

Marc Horellou

Alpen’Tech est une entreprise de

sous-traitance de mécanique de

précision, particulièrement pour le marché auto-

mobile. Alpen’Tech est le résultat de la fusion

réalisée en 2010 des sociétés Enricau et César

Vuarchex. Celles-ci avaient été reprises en 2004 par

Bank of America sous une holding « Groupe Enricau »

avec un montage LBO et un business plan ambitieux.

NOS SPONSORS

Fondé en novembre 2009 par des professionnels

expérimentés venant du monde du conseil, des Big

4 et de l’entreprise, Eight Advisory compte aujourd’hui

95 collaborateurs. Ses bureaux sont basés à Paris,

Lyon et Londres. Le groupe Restructuring est une

équipe pluridisciplinaire qui comprend une quarantaine

de collaborateurs dont : 15 experts en conseil

financier, 10 experts en gestion du BFR, 5 experts en accompagnement

comptable en sous-performance, 5 experts en amélioration de la

performance opérationnelle. L’équipe dispose d’une forte notoriété

sur le marché du Restructuring en France, étant très impliquée sur

les principaux dossiers de restructuration des 20 dernières années,

auprès du management des sociétés, des actionnaires et/ou des

banques. Depuis un an, l’équipe est intervenue sur 108 dossiers dont

certains très significatifs sur la place. Par sa taille et son niveau

d’expertise, l’équipe Restructuring Eight Advisory fait partie des deux

équipes leader sur le marché

.

40 rue de Courcelles - 75008 Paris - Tel + 33 1 45 61 71 05

www.8advisory.com

Le Groupe Caisse des Dépôts et ses filiales constituent

un groupe public, investisseur de long terme au service

de l’intérêt général et du développement économique

des territoires. Avec son plan stratégique Elan 2020, le

groupe Caisse des Dépôts s’est fixé 4 priorités pour

répondre aux urgences du pays : le logement et la ville,

les universités, les PME et le développement durable. Chiffres clés 2009 :

●

Bilan consolidé : 255,6 Md

€

• Notation financière : AAA/Aaa •

Capitaux propres : 19,2 Md

€

●

Bilan des fonds d’épargne gérés par la CdD : 224 Md

€

●

Salariés - CdD : 5 400 Groupe CdD : 71000, dont la moitié à l’étranger

67, Rue de Lille - 75007 Paris - Tél. 01 58 50 96 31 -

Fax. 01 58 50 01 21 - www.caissedesdepots.fr

Fondé en 2009 par des spécialistes du “distressed”,

Sequor Partners exerce les activités :

● de conseil en restructuration financière

● d’investisseur dans les sociétés en difficulté

Au titre de ses activités de conseil, Sequor Partners

est intervenu sur plus de 10 missions en Europe auprès

d’actionnaires, d’investisseurs et de prêteurs pour un

montant de dette senior de plus de 10 milliards d’euros.

[Sequor Partners a notamment conseillé Sagard sur

la restructuration financière de SGD, Arcapita sur les

restructurations de Vogica et Paroc, et la société

chinoise Wanhua sur la prise de contrôle de Borsodchem,

sociéte hongroise détenue par Permira]

En tant qu’investisseur, Sequor Partners agit comme

partenaire de l’entreprise sur le long terme et privilégie

les opérations représentant des tickets compris entre

5 et 20 millions d’euros. [Sequor Partners a réalisé

deux investissements en France] Sequor Partners compte

aujourd’hui 4 associés.

3rd Floor - 5 Golden Square - London W1F 9BS

Tel/ mob/ fax : +44 20 71 21 91 61/ +44 79 0155

5996/ +44 20 7121 91 89

Email : stephane.perche@sequorpartners.com

www.sequorpartners.com

PRIX

Les membres de l’ARE et les membres du groupe de travail,

sont heureux de vous présenter les premiers sponsors qui ont

choisi de soutenir le Prix Ulysse.

Capitalisant sur son expérience et sa parfaite connaissance

de l’environnement des procédures judiciaires, la Banque

THEMIS est un spécialiste du financement des entreprises

en difficultés. Elle inscrit ses relations avec les Admi-

nistrateurs Judiciaires, avocats et experts comptables

dans une optique de partenariat durable, au service

des entrepreneurs.

Adossée à un groupe bancaire de premier plan, THEMIS

reste une Banque à taille humaine qui privilégie la

proximité, au travers de ses Délégations Régionales

qui couvrent l’intégralité du territoire national. Véritables

« médecins urgentistes » ses spécialistes solutionnent

des problèmes complexes, dans un souci constant de

respect de la confidentialité et de l’intérêt du client.

La Banque THEMIS intervient pendant toute la période des

difficultés de l’entreprise. Que ce soit en amont (mandat

ad’hoc

, conciliation), durant la procédure (sauvegarde,

redressement judiciaire) et en aval (plan de continuation,

L.J avec poursuite d’activité, administration provisoire).

www.themisbanque.com - Directeur Général :

Jean-Pierre Tuvee - 01 42 99 71 77

Partenaire de la communauté bancaire depuis

plus de 40 ans, EUROGAGE intervient en

accompagnement des entreprises dans le

financement du besoin en fonds de roulement

généré par leur cycle d’exploitation. EUROGAGE est agréée par l’ensemble

des organes de décisions des groupes bancaires, directions juridiques,

directions des risques, directions commerciales et marketing. L’entreprise

opère dans toute la France grâce à ses 12 Délégations Régionales. Cette

proximité permet une grande réactivité (quelques jours à quelques courtes

semaines, de l’étude à la mise en place). Les interventions d’EUROGAGE,

essentiellement consacrées au financement classique de l’actif circulant

garantis par les stocks des entreprises industrielles et de négoce, se

déroulent aussi dans le contexte d’opérations de capital-investissement

et de transmissions. Elles permettent d’apporter un véritable outil de

trésorerie aux entreprises dont l’activité justifie la détention de stocks

importants, dans tous les secteurs ou cette composante est prépondérante

: industrie agroalimentaire, vins et spiritueux, métaux, filière bois, textile,

appareils multimedia, automobile... par un adossement juridique sur ces

stocks, sécurisant pour la banque.

82, Rue Beaubourg 75003 Paris - agenceparis@eurogage.com -

www.eurogage.com

La ligne de Service CORPORATE

RECOVERY SERVICES du cabinet

d’audit et de conseil MAZARS

regroupe les compétences financières et juridiques utiles pour accompagner

les entreprises en difficultés ou les investisseurs impliqués dans des

situations de sous performances. Ce département présent à Paris et à

Lyon compte environ 20 Collaborateurs. En France, il traite 70 dossiers

par an et est en relation étroite avec les correspondants de Mazars

spécialisés dans ce domaine en Allemagne, au Royaume Uni, en Italie.

Les équipes de Mazars interviennent essentiellement sur le volet économique

et fournissent les éclairages financiers nécessaires dans les procédures

de Mandat

Ad’hoc

, de Sauvegarde ou de Redressement Judiciaire pour

construire les solutions de redressement. Les équipes spécialisées de

Mazars sont reconnues par les établissements financiers (Affaires Spéciales

et Financements Structurés) comme un spécialiste indépendant permettant

d’avoir une vision critique sur les schémas de restructuration opérationnels

et financiers des entreprises en retournement.

Bureau de Lyon - 131, bd de Stalingrad – 69624 Villeurbanne cedex

- Bureau de Paris : 61 rue Henri Regnault - 92075 La défense Cedex

- www.mazars.fr

PRICE WATER COOPERS accompagne ses clients via des

missions d’audit et de conseil en France, autour de 3

800 professionnels, et dans le monde, avec plus de 163

000 personnes dans 151 pays. Nos associés et nos

équipes partagent points de vue, expérience et solutions

afin de proposer des perspectives innovantes et des conseils adaptés à

chaque problématique. PWC s’adresse à des entreprises de toutes tailles,

publiques et privées, privilégiant des approches sectorielles et assurant

confiance et valeur ajoutée. Notre pôle Transactions, leader français de

l’accompagnement des entreprises dans leurs opérations d’investissements,

cessions et partenariats, intervient depuis plus de vingt ans sur plusieurs

centaines de transactions par an. Partie intégrante de ce pôle, notre équipe

Business Recovery Services met son expertise financière, stratégique et

opérationnelle au service de l’entreprise, de ses créanciers et de ses actionnaires,

dans des situations de prévention et de gestion des difficultés, en amont de

toute procédure ou dans le cadre de procédures amiables ou collectives.

L’expérience de ces situations complexes, de leurs intervenants et de leurs

usages constitue un gage de succès pour l’entreprise. L’équipe française

compte 25 spécialistes expérimentés, dédiés aux enjeux de la prévention et

la restructuration, au sein d’un réseau international de près de 2 500 experts

de la restructuration, dont 1 300 en Europe. Ils bénéficient par ailleurs des

expertises croisées du pôle Transactions (M&A, évaluations, diagnostics

stratégiques, optimisation de la structure de coûts et du BFR, conseil en

financement, droit social, etc) mobilisées de manière adaptée afin de permettre

l’identification et la mise en œuvre d’une sortie de crise optimale pour l’entreprise.

63 rue de Villiers, 92208 Neuilly-Sur-Seine cedex

Tel : 01 56 57 86 85 - www.pwc.fr

Ernst & Young est un des leaders

mondiaux de l’audit, du conseil, de

la fiscalité et des services

transactionnels. Le département E&Y Transaction Advisory Services (8700

professionnels dans plus de 80 pays) intervient à toutes les étapes de

l’agenda financier des entreprises et notamment sur leurs opérations

d’acquisition, de cession, d’évaluation, de reprise ou de restructuration.

Adossée au cabinet et totalement intégrée au sein du département

Transaction Advisory Services, l’équipe Restructuration dirigée par Guillaume

Cornu est l’une des plus importantes du marché, avec plus de 70

professionnels. Le Hub restructuring fournit un accompagnement

opérationnel dans la prévention et le traitement des entreprises sous

performantes et regroupe toutes les expertises nécessaires en matière

de restructuration (distressed M&A, optimisation du BFR, conseil financier,

valorisation et accompagnement comptable, droit social). Grâce à son

expérience des situations de crise depuis plus de 20 ans et sa parfaite

maîtrise de l’environnement - mandataires de justice, banques, pouvoirs

publics, procédures collectives...- E&Y vous assure un soutien et un conseil

sur mesure.

11, allée de l’arche - 92037 Paris la Défense Cedex - www.ey.com

Fondé en 1983, Alvarez & Marsal est l’un des

leaders mondiaux du conseil en transformation.

Indépendant, le cabinet est présent dans 16 pays

et compte 1700 professionnels, avec 300 en

Europe. Fort de son expertise historique du

retournement, A&M aide les entreprises de tout secteur à améliorer leur

performance opérationnelle et financière avec un niveau de résultat inégalé.

En qualité de conseil ou de management (DG, DAF, DSI, Directeur Industriel,

CRO), A&M apporte son leadership opérationnel pour résoudre des problèmes

complexes et créer de la valeur dans des situations de changement ou de

transformation. De la multinationale à l’entreprise de taille moyenne, A&M

rassemble une clientèle de tout horizon à travers le monde. Les professionnels

d’A&M accompagnent également les fonds de Private Equity et interviennent

pour le compte du management, du conseil d’administration ou d’institutions

financières, pour construire de la valeur et assurer des résultats durables.

24, rue Royale – 75008 Paris Site web : alvarezandmarsal.com

Grant Thornton rassemble en

France 1 250 associés et

collaborateurs dans 24 bureaux

et se place parmi les leaders des groupes d’audit et de conseil en se

positionnant sur cinq métiers : Audit, Expertise Conseil, Conseil Financier

et Opérationnel, Externalisation et Conseil Juridique, Fiscal & Social. Les

membres de Grant Thornton International constituent l’une des principales

organisations mondiales d’audit et de conseil. Chaque membre du réseau

est indépendant aux plans financier, juridique et managérial. Le département

Prévention & Restructuration est une ligne de services du métier Conseil

Financier et Opérationnel du groupe. Le métier Conseil Financier et

Opérationnel de Grant Thornton apporte des solutions créatrices de

valeur qui répondent aux préoccupations premières des entreprises et

des investisseurs : amélioration des performances, croissance, traitement

des difficultés et transmission.

100 rue de Courcelles - F - 75849 Paris cedex 17 T + 33 (0) 1 56

21 03 03 / F + 33 (0) 1 56 21 06 38 - communication@fr.gt.com

Courtier, expert en management du poste clients et

financement du BFR, la société JEAN BUSNOT intervient

dans l’optimisation de la gestion du poste clients

(renseignement, recouvrement, assurance crédit,

financement, affacturage…) et dans l’audit, sans frais,

de contrats existants tant en France et qu’à l’international

au travers d’I.C.B.A., sa structure internationale présente dans 27 pays. Partenaire

de PME-PMI régionales ou de multinationales, la société JEAN BUSNOT est

totalement indépendante des compagnies d’assurance

ou de financement et à

l’écoute de son client pour trouver la solution qu’il recherche.

9, avenue Marceau 75116 Paris -

Tel.

+ 33 (0) 1 56 89 50 60

Henri du CLARY – [email protected]

François de CHANTERAC – [email protected]

Jean-Charles JAPY – [email protected]

ARE - 29, rue Auguste Vacquerie 75016 Paris - tel/fax : 01 47 20 48 02 - www.are.fr

contact : Ithaca de Boncourt [email protected]

CONCEPTION GRAPHIQUE :

MILLEFEUILLE DESIGN

06 67 37 88 99

- RÉDACTION : CÉLINE DRUON

1

/

5

100%