Exercices et cas pour TD

1/3

Introduction à la finance de marché

Année 2021-2022

Exercice 1 :

Vous observez sur le marché obligataire les taux spots suivants:

Maturité taux spots

1 6,0%

2 6,5%

3 6,8%

1) Calculez le taux forward à un an dans deux ans implicite à cette structure de taux.

2) Calculez le prix et le taux actuariel des 2 obligations suivantes (valeur faciale de 1000 €):

- taux facial de 6%, maturité 2 ans, prime de remboursement de 80 €.

- taux facial de 7%, maturité 3 ans.

Corrigé :

1) Le taux forward à un an dans deux ans :

%40,71

)065,1( )068,1( 2

3=−

2) Le prix de la première obligation est :

69,1061

)065,1( 1140

)06,1( 60 2=+

et son taux actuariel s’établit à 6,49%

Le prix de la deuxième obligation est :

11,1006

)068,1( 1070

)065,1( 70

)06,1( 70 32 =++

et son taux actuariel s’établit à 6,77%

Exercice 2 :

On vous donne les cours, les taux de coupons, les maturités résiduelles et les valeurs de

remboursement de trois obligations remboursées au pair :

Cours

Taux de coupon

Maturité

valeur de remboursement

Exercices et cas pour TD

2/3

979

0%

2 ans

1100

1018,96

7%

2 ans

1000

1055,58

9%

3 ans

1000

Note : Il n’y a pas d’erreur dans les maturités !

1) A partir des données ci-dessus, estimez la structure par termes des taux d’intérêt pour des

maturités de 1 à 3 ans.

2) Quel est le taux à terme annuel implicite dans un an pour une durée de un an ?

3) Si les opérateurs anticipent maintenant un taux spot futur dans un an pour une durée de un

an à 8% et si le taux spot actuel à un an reste à son niveau, à quel niveau doit s’établir le

taux spot à 2 ans selon la théorie des anticipations rationnelles ?

Corrigé :

1)

2

2)1( 1100

979 r+

=

%6

979

1100

2

2=−= r

2

1)06,1(1070

)1( 70

96,1018 +

+

=r

%51

66,66

70

1=−= r

3

3

2)1( 1090

)06,1( 90

)05,1( 90

58,1055 r+

++=

%71

76,889

1090

3

3=−= r

2)

%71

05,106,1 2=−

3)

%49,6108,1*05,1 =−

Exercice 3 :

Une obligation de 1000 €, au taux nominal de 7% (les intérêts sont versés le 1er septembre de

chaque année), échoit le 1er septembre 2023. Un investisseur a acheté cette obligation le 2

septembre 2018. Le taux de rendement exigé par l’acheteur, correspondant au taux actuariel en

vigueur pour ce type d’obligations, est de 8% et l’obligation est remboursée avec une prime de

50€.

1) Déterminez le prix d’acquisition ainsi que la duration de l’obligation au moment de l’achat.

2) Quelle sera sa valeur le 2 septembre 2022 si le taux actuariel est de 6% ?

Corrigé :

Exercices et cas pour TD

3/3

1) cours :

( ) ( ) 10,994

08,1

1050

08,0 08,11

70 5

5

=+

−−

duration : 4,39

2) cours : 1120/(1,06)=1056,60

Exercice 4 :

Soit un emprunt obligataire in fine de 80 millions d’Euros d’une durée de vie de 10 ans divisé

en parts de valeur nominale de 1000 Euros. Le taux nominal est de 5,5% tandis que le taux

actuariel est de 5,6%.

1) Déterminez le prix d’émission des obligations si le remboursement se fait au pair.

2) Calculez le montant de la prime de remboursement qui doit être offerte pour que l’émission

se fasse au pair.

Corrigé :

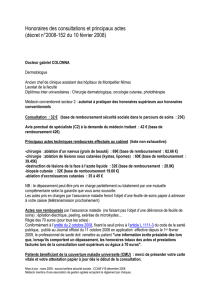

1) Comme l’obligation va payer le même coupon pendant 10 ans, il suffit d’appliquer

la formule d’actualisation d’une annuité constante pour calculer le prix d’émission

des obligations. Il est égal à:

Il y a donc dans ce cas une prime à l’émission égale à 1000€ - 992,50€ = 7,50€.

2) Pour que l’émission se fasse au pair, il faut chercher la valeur de remboursement

solution de l’équation suivant :

La valeur de remboursement s’établit à 1012,93€ correspondant à une prime de

remboursement de 12,93€.

1

/

3

100%