Assurance-vie & Planification successorale: Thèse en droit français

Telechargé par

Lapouge Lison

1

INTRODUCTION

De manière générale, font partie des préoccupations majeures de la population,

la constitution d’un complément de revenus pour la retraite, ainsi que la protection de

sa famille en cas de disparition.

C’est ainsi qu’intervient l’assurance-vie, qui fait partie des essentiels de la

transmission.

Ces contrats sont avantageux lors du vivant de leur propriétaire, car ils constituent une

épargne dans laquelle il est possible de venir puiser des sommes d’argent, mais

également à sa mort au profit des bénéficiaires désignés.

En mars 2017, l’un de nos clients, Monsieur X., est décédé. Il avait souscrit, au

fil de l’eau, dix assurances vie. Ces dernières, en raison de la complexité des

changements législatifs et réglementaires propres aux assurances vie, ont mis plus

d’un an à toutes se dénouer.

En effet l’assurance vie est un outil de transmission du patrimoine indéniable, mais elle

n’en reste pas moins complexe sur certains aspects, et nécessite une expertise

approfondie et un suivi assidu.

Selon la théorie classique élaborée par les auteurs Aubry et Rau, le patrimoine

regroupe l’ensemble des droits et obligations pécuniaires d’une personne. Ce

patrimoine va se décomposer en deux parties, d’une part un actif, dans lequel on va

mettre l’ensemble des droits d’une personne et d’autre part le passif, dans lequel on

regroupe l’ensemble des obligations qui incombent à une personne. Ce patrimoine

peut être comparé à une enveloppe dans laquelle figure à la fois les éléments actifs et

les éléments passifs

1

.

1

Cours d’introduction au droit civil par M. le Professeur MORDEFROY, Licence 1

2

La mort de la personne va alors entraîner des conséquences sur son patrimoine, à

savoir sa transmission, aussi bien au niveau des éléments de l’actif que des éléments

du passif.

Le défunt, pendant son vivant, a la possibilité d’intervenir sur la transmission de son

patrimoine en prenant des dispositions que l’on appelle libéralités. Il s’agit d’actes par

lesquelles la personne va organiser sa transmission.

Monsieur X était uni à Madame X. dans le cadre d’un mariage. Le mariage est

un acte juridique, solennel, par lequel deux personnes décident de s’unir et d’adhérer

à un statut légal. Ce statut sera composé à minima du régime primaire, c’est à dire les

règles impératives auxquels on ne peut se soustraire, qui sont identiques pour tout à

chacun dès lors qu’ils sont mariés, peu importe le régime choisi.

Pour le reste, au-delà de ce régime primaire, les époux ont la possibilité d’aménager

eux même leurs relations financières en faisant un contrat de mariage

2

.

C’est ici le cas, Monsieur et Madame X avait opté pour une séparation de biens

conventionnelle à travers la rédaction d’un contrat de mariage.

Dans ce régime séparatiste, on a alors deux masses de biens personnels, si un bien

est acquis par les 2 époux, il n'y a pas de troisième masse de bien, le bien est indivis

personnel pour moitié

3

.

De cette union sont nés 2 enfants : Messieurs Y et Z, eux-mêmes mariés et ayant eu

une descendance.

Monsieur X au cours de sa vie sera amené à enrichir son patrimoine à travers

l’acquisition de biens et la souscription de différentes assurances vie.

Ces assurances vie multiplient les assureurs, les supports mais également les

fiscalités applicables car elles ont été souscrites de 1990 jusqu’à 2006, en multipliant

les versements sur chacune au fur et à mesure que les années s’écoulaient.

Ainsi, en 2002, lors de la première rencontre avec Monsieur X, son patrimoine global

brut s’élevait à 2 300 000 €, répartis pour 1/3 de biens immobiliers, 1/3 de placements

financiers et 1/3 de biens professionnels. Ces biens professionnels allaient

2

Cours de régimes matrimoniaux par Mme METZ, Master 1

3

Cours de gestion de patrimoine par M. LASNIER, Master 2

3

prochainement être cédés suite à son départ en retraite. Cela allait donc engendrer

une forte somme qu’il était nécessaire de replacer.

A la cessation de son activité, Monsieur X allait avoir un besoin de revenus

complémentaires. Il souhaitait également organiser la protection de sa famille et la

transmission en réexaminant les montants attribués aux bénéficiaires des assurances-

vie existantes.

Il ressort de l’étude patrimoniale qu’au vu des liquidités, on pouvait envisager

sereinement un complément de revenus d’une retraite déjà confortable. Mais il fallait

toutefois optimiser l’architecture des placements financiers et immobiliers afin

d’amoindrir les droits de succession. Notamment anticiper la cession des biens

professionnels qui allait intervenir 3 ans plus tard, en 2005, soit au 72 ans de Monsieur

X. Donc anticiper en souscrivant avant son 70ème anniversaire un contrat d’assurance

vie ainsi que le versement d’une somme relativement élevée dessus.

Sur l’assurance vie, il y avait pendant longtemps en France une hostilité de

principe vis à vis de son mécanisme. Il était vu d’un mauvais œil puisque reposait sur

la spéculation de la vie ou de la mort d’autrui.

C’est le mécanisme des tontines, apparue au milieu du XVIIème siècle et imaginée

par Lorenzo Tonti, qui permis de les faire entrer dans les mœurs. Cette technique visait

à regrouper un certain nombre de personnes qui étaient alors tenues de verser

régulièrement des sommes d’argent, mises en commun, et in fine réparties entre les

personnes survivantes à une date déterminée

4

.

Le 28 mai 1818, le Conseil d’État estime que si l’on accepte le viager, on doit accepter

l’assurance vie qui est plus morale. Et la Cour de cassation, en 1853 affirme que mourir

est une chose normal, ainsi il est tout à fait possible de spéculer sur une chose normal.

C’est dans les années 1860 que le mécanisme de l’assurance vie va définitivement

être validé. C’est la Cour de cassation qui est saisie pour la dernière fois, en 1864,

d’une affaire contestant la cause du contrat d’assurance. Tentative de dénoncer le

contrat d’assurance vie lui-même, ce contrat étant entaché d’une cause immorale donc

4

Droit des assurances, collection dirigée par Cédric Tahri, page 22

4

dénué de cause

5

. La Cour de Cassation a définitivement tranché en sens inverse,

disant qu’il était valable et doué de cause

6

.

Sur la protection de sa famille et la transmission de son patrimoine, Monsieur X

souhaitait une limitation des droits de succession. La préconisation qu’on lui a alors

adressée impliquait de faire le plein des abattements des contrats d’assurance-vie, y

compris pour ceux investis après 70 ans et de capitaliser un maximum, d’effectuer des

donations en pleine propriété ou démembrement, et d’utiliser les abattements du

conjoint en démembrant les clauses bénéficiaires d’une assurance vie, avec l’usufruit

au conjoint qui assume les droits de succession, et la nue-propriété aux enfants qui

récupèrent les fonds en exonération de droits.

En effet, en 2002 le conjoint était dans une situation moins confortable qu’aujourd’hui

puisqu’il n’était pas encore exonéré de droit de succession.

Le 3 avril 2009 Monsieur X rédige un testament dans lequel il prive son épouse

de tous ses droits légaux dans sa succession, et démembre les clauses bénéficiaires

de quatre de ses contrats d’assurance vie pour lesquelles il nomme son épouse

usufruitière des capitaux, et ses enfants nus propriétaires des capitaux par parts

égales entre eux. Plus encore, il prévoit, pour ces capitaux démembrés, leur remploi

dans la souscription d’un nouveau contrat d’assurance vie.

Quelques jours plus tard, par un codicille daté du 10 avril 2009, il procède au

démembrement de la clause bénéficiaire de deux autres contrats d’assurance-vie , en

laissant à nouveau l’usufruit à son épouse, et la nue-propriété à ses fils.

Problématique : quelle incidence a une clause bénéficiaires démembrée

insérée dans un contrat d’assurance vie et quels sont les pouvoirs des bénéficiaires ?

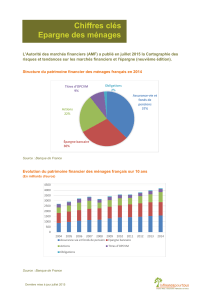

Les assurances vie sont l’un des supports privilégiés des français, elles représentent

plus de 50% de l’épargne financière des ménages français

7

et avaient, fin décembre

2017, un encours de 1 676 milliards d’euros

8

.

5

Argument soutenu par le Procureur général près la Cour de Cassation

6

Cours de droit des assurances par M. le professeur LERAY, Master 1

7

Le Monde, Le poids de l’assurance-vie dans le patrimoine des Français est-il excessif ?

8

Fédération Française de l’Assurance, Assurance-vie collecte nette positive en décembre 2017

5

Mais c’est un support en perpétuelle mouvance, n’en démontre la loi fiscale pour 2018

instituant la Flat Tax et changeant à nouveau la fiscalité applicable aux rachats sur les

assurances vie

9

.

Ainsi que ce soit en cas de vie ou en cas de décès, on a pu constater au cours

de ces dernières décennies que la fiscalité des assurances vie a évolué.

Pourtant, malgré les changements et difficultés d’appréhension pour les clients, elle

n’en demeure pas moins un outil privilégié de la transmission de patrimoine (Partie 1).

Toutefois, il est important de prendre en compte chaque dénouement possible

laissé au choix des bénéficiaires, car même lorsque l’on prend toutes les dispositions

préalables à l’application de la stratégie patrimoniale mise en place, le choix opéré par

les bénéficiaires in fine peut mettre à mal cette stratégie d’optimisation. (Partie 2)

9

Voir annexe page 50

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

22

22

23

23

24

24

25

25

26

26

27

27

28

28

29

29

30

30

31

31

32

32

33

33

34

34

35

35

36

36

37

37

38

38

39

39

40

40

41

41

42

42

43

43

44

44

45

45

46

46

47

47

48

48

49

49

50

50

51

51

52

52

53

53

54

54

55

55

56

56

57

57

58

58

59

59

60

60

61

61

62

62

1

/

62

100%